Triển vọng nào cho thị trường trái phiếu và chứng khoán Mỹ trong bối cảnh các điều kiện kinh tế ngày càng thu hẹp

Trần Khánh Linh

Junior Economic Analyst

Sau khi Fed công bố mức tăng 25 điểm cơ bản vào ngày 1 tháng 2 năm 2023, Edward D. Perks, Giám đốc đầu tư tại Franklin Income Investors, đã trả lời các câu hỏi về triển vọng của ông đối với lãi suất của Hoa Kỳ cũng như trái phiếu và chứng khoán trong thời gian còn lại của năm 2023.

Điều gì đang thúc đẩy chính sách của Fed và theo quan điểm của ông, với chính sách hiện tại thì triển vọng nền kinh tế trong tương lai sẽ ra sao?

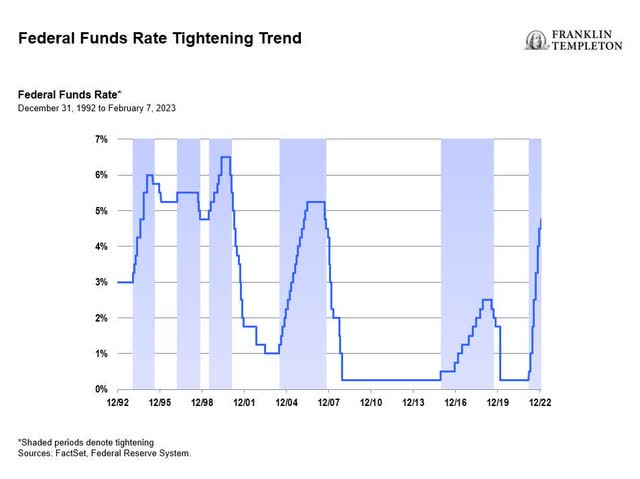

Tốc độ tăng lãi suất của Fed đang khá nhanh so với các chu kỳ trước đó trong vòng bốn thập kỷ qua. Trước khi tăng 25 điểm cơ bản vào ngày 1 tháng 2, Fed đã tăng lãi suất 425 điểm cơ bản vào năm 2022. Thị trường dường như cho rằng Fed sẽ dừng việc tăng lãi suất ở thời điểm hiện tại cho đến nửa năm nay, và chắc chắn là vào năm 2024, rằng có thể có những đợt cắt giảm lãi suất đáng kể. Đó là một trong những điều khiến thị trường phục hồi. Tuy nhiên, chúng tôi cho rằng còn hơi sớm để bắt đầu giảm lãi suất, phần lớn là do nền kinh tế vẫn đang hoạt động tốt mặc dù tăng trưởng và lạm phát giảm tốc. Thông điệp định kỳ của Chủ tịch Fed Jerome Powell là sự gia tăng có vẻ sẽ tiếp tục.

Fed đã rất cố gắng trong việc kiềm chế lạm phát. Tại thời điểm này, tôi nghĩ rằng lộ trình của chính sách tiền tệ trong thời gian còn lại của năm 2023 sẽ phụ thuộc nhiều hơn vào dữ liệu kinh tế. Có thể việc thắt chặt chính sách tiền tệ mà chúng ta đã thấy cho đến nay sẽ mất từ sáu đến chín tháng để có hiệu lực. Vì vậy, chúng ta chỉ cần đánh giá dữ liệu khi có. Theo quan điểm của tôi, Fed sẽ đạt được mục tiêu đảm bảo ổn định giá cả, điều mà họ tin là nền tảng của nền kinh tế Mỹ. Tôi nghĩ rằng dữ liệu kinh tế còn tương đối ổn định, thì có thể tránh được sự thu hẹp đáng kể hơn trong hoạt động. Nếu lạm phát tiếp tục giảm tốc trong nửa cuối năm, tôi nghĩ rằng chúng ta có thể bắt đầu thấy sự giảm tốc của các đợt tăng giá và cuối cùng là tạm dừng.

Ông nghĩ sao về sức nóng của thị trường lao động Hoa Kỳ?

Thị trường lao động là câu hỏi hóc búa lớn nhất. Đã có thông báo sa thải trong các lĩnh vực khác nhau của nền kinh tế, chẳng hạn như công nghệ và tài chính. Tuy nhiên, Fed lo ngại rằng tình trạng trì trệ không tăng lên trên thị trường lao động. Một thị trường lao động mạnh mẽ có nguy cơ lạm phát tiền lương. Thị trường lao động chứng tỏ khả năng phục hồi càng lâu thì Fed càng có nhiều thời gian để giữ lãi suất cao hơn trong thời gian dài hơn. Vì vậy, tôi nghĩ rằng thị trường lao động sẽ là một chỉ số quan trọng khi chúng ta bước qua năm 2023.

Thị trường trái phiếu dần trở nên quan trọng đối với các nhà đầu tư trong năm 2022. Ông quan tâm tới khía cạnh nào của trái phiếu và tại sao?

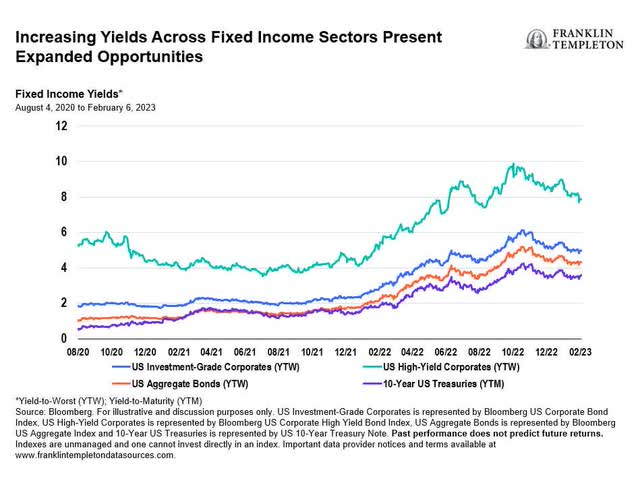

Nhìn lại ảnh hưởng của đại dịch đối với lãi suất, Trái phiếu Kho bạc Hoa Kỳ kỳ hạn hai năm cho thấy mối tương quan cao hơn với lãi suất quỹ liên bang khi Fed cắt giảm lãi suất về 0. Lợi suất Trái phiếu Kho bạc Mỹ kỳ hạn 10 năm cũng chạm đáy vào năm 2020. Đến năm 2021, cả hai loại Trái phiếu này bắt đầu tăng, với kỳ hạn hai năm tăng khá tốt trước khi Fed bắt đầu tăng lãi suất vào tháng 3 năm 2022. Sau đó, lãi suất bắt đầu tăng với tốc độ chóng mặt sau khi Fed bắt đầu tăng 75 bp. Sự đảo ngược về lợi suất của trái phiếu kho bạc hai năm và 10 năm vào giữa năm 2022 đóng một vai trò quan trọng trong kỳ vọng của thị trường về sự suy giảm hoạt động kinh tế, gây áp lực lên các tài sản rủi ro.

Khi lợi suất bắt đầu tăng, cơ hội đầu tư trong thị trường trái phiếu đã mở rộng. Nhìn vào Trái phiếu doanh nghiệp, giá trung bình của trái phiếu doanh nghiệp có mức tín nhiệm cao (investment - grade bond) đã giảm đáng kể. Trở lại mùa hè năm 2020 khi lãi suất chạm đáy, giá trung bình của trái phiếu có mức tín nhiệm cao (investment - grade bond) là 117, cao hơn 17 điểm so với mệnh giá - một mức chênh lệch lớn. Ngược lại, mức thấp nhất vào tháng 10 năm ngoái là 84. Vì vậy, trong khoảng đó thời gian, chúng tôi thấy một sự sụt giảm đáng kinh ngạc. Theo ý kiến của chúng tôi, nửa cuối năm ngoái là thời điểm chúng tôi thực sự bắt đầu thấy những gì chúng tôi cho là mức độ rất hấp dẫn so với bất kỳ thứ gì chúng tôi đã thấy trong vài thập kỷ qua. Chúng tôi sẽ tiếp tục xem xét các thị trường trái phiếu để tìm các cơ hội giao dịch với mức chiết khấu đáng kể so với mệnh giá.

Quan điểm của ông thế nào về lợi suất trái phiếu cao?

Đã có một câu chuyện tương tự về trái phiếu có lợi suất cao, với cùng động lực giảm giá và sự thay đổi có ý nghĩa trong lợi suất. Theo quan điểm của chúng tôi, thời điểm cần thận trọng khi đầu tư vào trái phiếu có lãi suất cao là khi lợi tức (premium), hoặc mức thu nhập tổng thể, rất nhỏ so với rủi ro tín dụng. Vì vậy, tôi nghĩ rằng các nhà đầu tư nên quan tâm hơn đến các khoản đầu tư có lợi suất cao vào năm 2021, mặc dù triển vọng phục hồi nền kinh tế sau đại dịch là mạnh mẽ hơn. Ngược lại, mức lợi suất trong 6 đến 9 tháng qua nhìn chung là cao, trong khi giá trái phiếu đang giảm. Chúng ta sẽ bị thu hút bởi bất cứ thứ gì được giảm giá ngang với mệnh giá.

Có hai điều tôi thích về trái phiếu có lãi suất cao. Đầu tiên là chúng ta có thể tìm thấy các loại trái phiếu ngắn hạn ít nhạy cảm với lãi suất hơn nhiều và thứ 2 là cơ hội để chọn lọc ra một số doanh nghiệp then chốt nhất định mà chúng ta cảm thấy bị thu hút. Đây là loại tài sản mà chúng tôi nhấn mạnh vào phân tích cơ bản. Chúng tôi thực sự muốn tìm hiểu về cấu trúc vốn và mọi thứ có thể diễn ra như thế nào trong một loạt các kịch bản kinh tế sắp tới. Vì vậy, bước đầu tiên là đảm bảo việc tìm kiếm cơ hội trong những lớp tài sản mở rộng (broad asset class) và các đặc điểm đầu tư phù hợp với chiến lược của chúng tôi. Sau đó, chúng tôi đi sâu vào từng công ty phát hành cụ thể và nhắm mục tiêu các công ty cụ thể có thể tiếp tục tiếp cận vốn hoặc có thời gian dài trước khi đáo hạn bắt đầu đến hạn.

Theo ông, cơ hội nào cho Cổ phiếu ngay lúc này? Ông có đặc biệt quan tâm về vấn đề/sự kiện nào trong năm 2023 tới không?

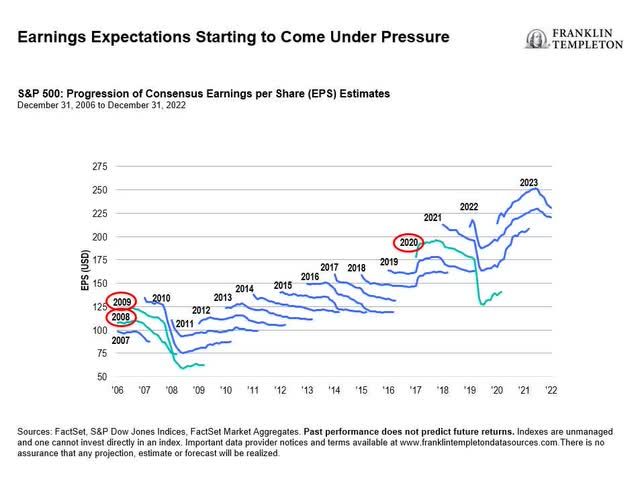

Trước hết, điều quan trọng cần lưu ý là việc thấy các ước tính giảm dần trong suốt cả năm khi thực tế đặt ra là điều bình thường. Nhìn vào các ước tính năm 2023, cổ phiếu đạt đỉnh 250 USD đối với S&P 500 vào mùa hè năm ngoái. Bây giờ rằng chúng tôi đang nhìn lại thu nhập năm 2022, có vẻ như sẽ có giá khoảng 220 đô la một cổ phiếu. Mặc dù vẫn còn sớm trong mùa báo cáo thu nhập quý IV năm 2022, nhưng chúng tôi nhận thấy doanh thu và tỷ suất lợi nhuận đang chậm lại. Tuy nhiên, một số công ty tiếp tục thể hiện khả năng phục hồi và hiệu suất cổ phiếu mạnh mẽ.

Theo phân tích của chúng tôi, những dự đoán cho năm 2023 có vẻ rất khác so với những gì chúng tôi đã trải qua vào năm 2022, khi các công ty bắt đầu năm mới với mức tăng trưởng thu nhập đáng kể và giảm dần khi kết thúc năm. Vào năm 2022, kinh tế vĩ mô và sự biến động của lãi suất đã dẫn đến sự sụt giảm đáng kể về định giá. Chỉ số P/E phản ánh rõ ràng sự suy giảm này vào năm 2022.

Ngược lại, chúng tôi tin rằng năm 2023 sẽ có nhiều công ty chứng minh rằng họ có thể xoay xở vượt qua suy thoái kinh tế. Có thể có hoặc không có suy thoái ở Mỹ, nhưng đối với các công ty, hiệu quả hoạt động và duy trì lợi nhuận sẽ rất quan trọng. Chúng tôi sẽ tiếp tục tìm kiếm cơ hội ở những công ty mà chúng tôi tin rằng có thể mang lại tiềm năng đánh giá cao nhất.

Tóm lại, chúng tôi tin rằng rủi ro lạm phát dài hạn, khả năng bình thường hóa chính sách tiền tệ và khả năng giảm tốc tăng trưởng đòi hỏi một cách tiếp cận thận trọng để đầu tư vào trái phiếu và cổ phiếu trong năm 2023.

Theo ông, rủi ro ở đây là gì?

Tất cả các khoản đầu tư đều có rủi ro, bao gồm cả khả năng mất tiền gốc. Giá trị của các khoản đầu tư có thể giảm cũng như tăng và các nhà đầu tư có thể không nhận lại được toàn bộ số tiền đã đầu tư. Giá cổ phiếu dao động, đôi khi nhanh chóng và đáng kể, do các yếu tố ảnh hưởng đến từng công ty, ngành hoặc lĩnh vực cụ thể hoặc điều kiện thị trường chung. Giá trái phiếu thường di chuyển theo hướng ngược lại với lãi suất. Do đó, khi giá trái phiếu trong danh mục đầu tư điều chỉnh theo lãi suất tăng, giá trị của danh mục đầu tư có thể giảm. Đầu tư vào trái phiếu được xếp hạng thấp hơn bao gồm rủi ro vỡ nợ và mất tiền gốc cao hơn. Những thay đổi về xếp hạng tín dụng của trái phiếu, hoặc xếp hạng tín dụng hoặc sức mạnh tài chính của công ty phát hành trái phiếu, công ty bảo hiểm hoặc người bảo lãnh, có thể ảnh hưởng đến giá trị của trái phiếu. Nói chung, một nhà đầu tư được trả lãi suất cao hơn để chấp nhận mức độ rủi ro tín dụng cao hơn. Những rủi ro liên quan đến trái phiếu lãi suất cao, được xếp hạng thấp hơn bao gồm rủi ro vỡ nợ và mất vốn gốc cao hơn. Trái phiếu kho bạc, nếu được giữ đến ngày đáo hạn, sẽ có tỷ lệ hoàn vốn cố định và giá trị gốc cố định; các khoản thanh toán lãi và tiền gốc của họ được đảm bảo.

Seeking Alpha