"Trump Trade" liệu có phải là cái bẫy hoàn hảo cho nhà đầu tư?

Ngọc Lan

Junior Editor

Dù mùa công bố lợi nhuận của các doanh nghiệp Mỹ có thể diễn ra khả quan, song điều này không đảm bảo thị trường chứng khoán sẽ lấy lại đà tăng sau đợt lao dốc gần đây.

Chiến thắng của Donald Trump đã tạo ra một loạt biến động đặc thù trong từng ngành cùng với sự bất ổn của thị trường trái phiếu, khiến các nhà đầu tư vào chỉ số S&P 500 khó tránh khỏi tác động. Có lẽ phải đến khi chính sách thuế quan được nới lỏng và có những cam kết rõ ràng về việc kiểm soát thâm hụt bền vững, thị trường chứng khoán mới có thể đảo chiều. Tuần này, thay vì chỉ tập trung vào kết quả kinh doanh quý IV, các nhà đầu tư nên dành sự quan tâm cho các phiên điều trần xác nhận thành viên nội các.

Kể từ sau cuộc bầu cử tháng 11, những đồn đoán về chính sách đã khiến "Trump Trade" thống trị thị trường cổ phiếu, đôi khi theo hướng tích cực và gần đây thường là tiêu cực. Trước tiên, Trump đề xuất kết hợp các biện pháp thuế quan, cắt giảm thuế và hạn chế nhập cư, điều này đã đẩy kỳ vọng lạm phát tiêu dùng tăng cao và khiến các nhà giao dịch trái phiếu cân nhắc khả năng Fed có thể đã chấm dứt chu kỳ cắt giảm lãi suất. Dù có những yếu tố khác như áp lực lạm phát dai dẳng, giá năng lượng leo thang và thị trường lao động bất ngờ sôi động, song không thể phủ nhận rằng chính chương trình nghị sự của Trump đã là động lực chủ đạo đẩy lợi suất trái phiếu tăng vọt. Nếu ông thực thi toàn bộ cam kết về cắt giảm thuế, nguồn cung Bộ Tài chính vượt dự báo sẽ là "giọt nước tràn ly" cho tình trạng bất định về chính sách.

Nhóm doanh nghiệp công nghệ, truyền thông và hàng tiêu dùng không thiết yếu - vốn đang thăng hoa trên thị trường Mỹ - ban đầu có thể đứng vững trước những biến động của thị trường trái phiếu. Điều này một phần nhờ mối quan hệ thân tình giữa Elon Musk với Tổng thống đắc cử, cùng những thông tin về các lãnh đạo khác trong nhóm "Magnificent 7" có cuộc gặp với Trump tại Mar-a-Lago (trong đó có sự góp mặt của Giám đốc điều hành Alphabet Sundar Pichai, Tổng giám đốc Apple Tim Cook, nhà đồng sáng lập kiêm cựu Giám đốc điều hành Amazon Jeff Bezos, và người sáng lập kiêm Giám đốc điều hành Meta Platforms Mark Zuckerberg). Tuy nhiên, khi lợi suất trái phiếu kỳ hạn 10 năm vừa quay lại đỉnh cao nhất trong 14 tháng, niềm tin thị trường đã bị lung lay, ngay cả với những cổ phiếu vốn được xem là trụ cột. Dù có nền tảng lợi nhuận vững mạnh, các cổ phiếu công nghệ đổi mới thường mang đặc tính "độ nhạy cảm cao với lãi suất", nghĩa là giá trị của chúng phụ thuộc nhiều vào dòng tiền kỳ vọng trong tương lai xa. Trong bối cảnh các quy luật thị trường truyền thống vẫn đang vận hành, mặt bằng lãi suất cao hơn tất yếu sẽ kéo theo sự sụt giảm về giá trị hợp lý của những cổ phiếu này ở thời điểm hiện tại.

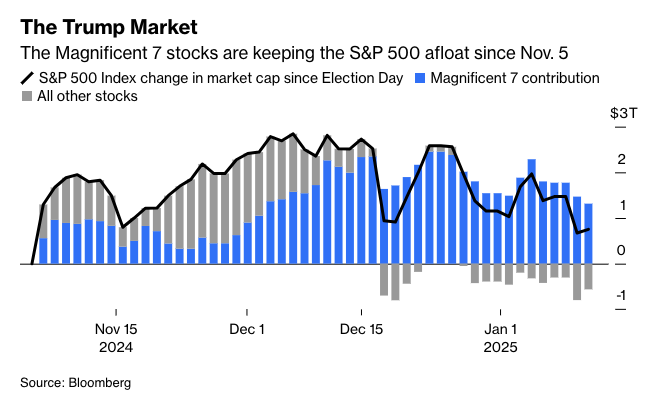

Nhóm Magnificent 7 đang dẫn dắt chỉ số S&P 500 kể từ ngày 5/11

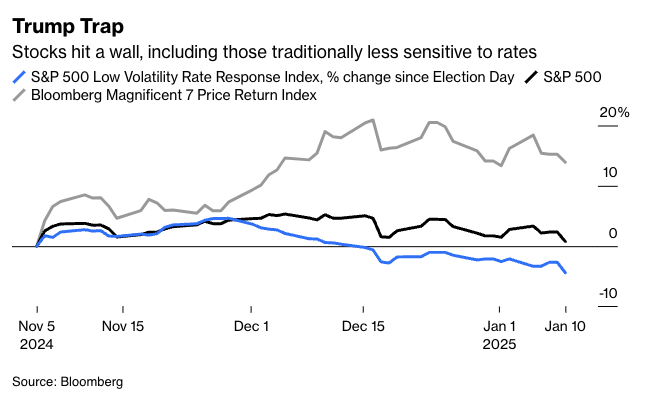

Thứ hai, thị trường dường như không còn nhiều "bến đỗ" an toàn. Những lĩnh vực phòng thủ truyền thống "ít nhạy cảm với lãi suất" - vốn thường là kênh trú ẩn lý tưởng trong những thời điểm như hiện nay - đang phải đối mặt với hàng loạt thách thức chính sách chưa từng có. Robert Kennedy Jr., nhân vật được Trump chọn để trở thành người đứng đầu Bộ Y tế và Dịch vụ Nhân sinh, đã công khai phản đối các loại vắc-xin thiết yếu và gay gắt chỉ trích ngành công nghiệp thực phẩm chế biến, châm ngòi cho làn sóng bán tháo dữ dội từ ngành thực phẩm đến chăm sóc sức khỏe. Các cổ phiếu năng lượng xanh đang lao dốc không phanh trước viễn cảnh chính quyền mới có thể cắt giảm các khoản trợ cấp, trong lúc ngành công nghiệp vẫn chìm trong khủng hoảng. Đáng chú ý, có tới 86% cổ phiếu đã suy giảm kể từ cuối tháng 11, và chỉ số S&P 500 Low Volatility Low Rate Response thậm chí còn lao dốc mạnh hơn cả chỉ số S&P 500. Nếu không tính đến việc nhắm thẳng vào nhóm Magnificient 7, khó có chính quyền nào có thể tạo ra một môi trường thị trường chứng khoán đầy thách thức hơn thế này.

Toàn bộ cổ phiếu đều lao dốc, kể cả những nhóm vốn ít nhạy cảm với lãi suất

Trong bối cảnh đó, thị trường Mỹ đang bước vào những tuần lễ đầy kịch tính. Scott Bessent, người được Trump chọn để nắm cương vị Bộ trưởng Tài chính, sẽ có cơ hội làm sáng tỏ một số định hướng chính sách của chính quyền sắp nhậm chức tại phiên điều trần xác nhận trước Ủy ban Tài chính Thượng viện vào thứ Năm. Sự bổ nhiệm vị tỷ phú quỹ phòng hộ này ban đầu đã được Phố Wall nồng nhiệt đón nhận, khi các nhà đầu tư kỳ vọng ông sẽ đem đến tính chuyên nghiệp cho vị trí này và tránh xa những chính sách có thể làm chao đảo thị trường.

Giới trader đang nóng lòng muốn đánh giá bản lĩnh của ông trong việc dám đối thoại thẳng thắn với cấp trên, cũng như mức độ ủng hộ của ông đối với những chính sách thuế quan phi truyền thống của Trump. Bên cạnh đó, thị trường cũng đang chờ đợi được lắng nghe chiến lược kiềm chế thâm hụt của ông và liệu ông có ý định mở rộng đáng kể việc phát hành trái phiếu kho bạc dài hạn hay không. Trong những phát biểu năm ngoái, Bessent đã không ngần ngại phê phán Bộ trưởng Tài chính Janet Yellen về việc tập trung tài trợ thâm hụt thông qua trái phiếu ngắn hạn, nhưng thị trường trái phiếu đang bất ổn có thể rơi vào tình trạng hỗn loạn toàn diện nếu Bessent bày tỏ ý định đảo ngược chính sách này và đẩy mạnh phát hành chứng khoán dài hạn. Cũng trong tuần này, các thượng nghị sĩ sẽ lắng nghe phần trình bày của ứng viên Ngoại trưởng Marco Rubio và ứng viên Bộ trưởng Tư pháp Pam Bondi, cùng nhiều nhân vật khác, tuy nhiên các phiên điều trần với một số ứng viên gây tranh cãi nhất, đặc biệt là Kennedy, vẫn chưa được ấn định thời gian cụ thể.

Về mặt doanh thu và lợi nhuận, mùa công bố báo cáo tài chính quý IV sẽ khởi động trong tuần này với những cái tên hàng đầu ngành tài chính như JPMorgan Chase, Goldman Sachs và Wells Fargo. Cao trào của mùa báo cáo sẽ diễn ra vào tuần cuối tháng 1, khi hàng loạt gã khổng lồ - những công ty nắm giữ tới 40% giá trị vốn hóa của chỉ số - lần lượt công bố kết quả kinh doanh.nGiới đầu tư đang đặc biệt trông đợi vào các phương án của doanh nghiệp trong việc ứng phó với chuỗi rủi ro chính sách, tuy nhiên nhiều khả năng chúng ta sẽ chứng kiến sự thận trọng đặc biệt từ ban lãnh đạo trong các dự báo của họ. Điển hình như với ngành ngân hàng, tương lai phía trước sẽ phụ thuộc rất nhiều vào những biến số khó lường từ chính sách của Fed và diễn biến của đường cong lợi suất. Trong khi đó, các tập đoàn đa quốc gia phải đối mặt với những ẩn số khó đoán về sức mạnh phi thường của đồng USD và những tác động sâu rộng từ các điều chỉnh chính sách thuế quan.

Mấu chốt của toàn bộ câu chuyện vẫn nằm ở mối quan hệ tương tác phức tạp giữa Trump và thị trường. Tổng thống đắc cử có thể thực sự nghiêm túc với ý định tiến hành các chiến dịch trục xuất quy mô lớn và áp đặt chính sách thuế quan mang đậm dấu ấn thế kỷ XIX. Một số nhà phân tích cho rằng đây chỉ là chiến thuật gây áp lực nhằm tạo thế mạnh trong đàm phán với các đối tác thương mại hoặc đảng Dân chủ, nhưng không ai có thể nắm chắc điều gì lúc này. Tuy nhiên, dù theo hướng nào, ông khó có thể mạo hiểm đẩy các kế hoạch đi quá xa nếu cộng đồng đầu tư tiếp tục thể hiện sự phản đối mạnh mẽ, đặc biệt là khi thị trường chứng khoán đang đứng trước nguy cơ rơi vào vùng giá xuống. Trong thời điểm hiện tại, ngay cả một mùa báo cáo lợi nhuận rực rỡ cũng khó có thể xua tan được những bất định về chính sách đang bao trùm thị trường chứng khoán Mỹ. Ngược lại, một mùa báo cáo ảm đạm chắc chắn sẽ càng đẩy tình hình vào thế khó khăn hơn.

Bloomberg