Xu hướng dịch chuyển dòng vốn đầu tư toàn cầu đang suy giảm

Huyền Trần

Junior Analyst

Địa chính trị đang chi phối nguồn vốn toàn cầu

Hãy nghe cách các quan chức Mỹ mô tả các rào cản thương mại và đầu tư mà họ đang dựng lên chống lại Trung Quốc, và bạn có thể nghĩ rằng họ đang cố gắng hết sức để hạn chế các tác động dây chuyền về kinh tế. Jake Sullivan, cố vấn an ninh quốc gia, gần đây thảo luận với Hội đồng Quan hệ Đối ngoại, một tổ chức nghiên cứu ở New York: “Những bước đi này không nhằm mục đích bảo hộ và không nhằm kìm hãm bất kỳ ai”. Các quan chức nói cho rằng đó là “sân nhỏ rào cao” khi mô tả những hạn chế trong kinh doanh với Trung Quốc - tức là các biện pháp được định hướng cụ thể để bảo vệ an ninh quốc gia, dù khá khó né tránh. Khi Gina Raimondo, Bộ trưởng Thương mại, lên tiếng cảnh báo về việc một số công ty Trung Quốc trở nên “không đáng tin cậy” đối với các đối tác Mỹ, bà đã dùng giọng điệu buồn bã và kêu gọi Trung Quốc trấn chỉnh lại những mối quan hệ đối tác kiểu như vậy.

Nhưng cuộc nói chuyện về việc hạn chế sự gián đoạn chỉ là viển vông. Việc ưu tiên an ninh quốc gia hơn là đầu tư tự do đang định hình lại sự di chuyển của dòng vốn xuyên biên giới. Dòng vốn toàn cầu, đặc biệt là đầu tư trực tiếp nước ngoài (FDI) đã sụt giảm và hiện đang hướng theo đường địa chính trị. Điều này có lợi cho các quốc gia không phụ thuộc vào bất kỳ phe nào, có thể chơi cả hai phe, và nếu nó giới hạn sự biến động của dòng vốn, có thể đem lại một số lợi ích cho sự ổn định tài chính của các thị trường mới nổi. Nhưng khi các khối địa chính trị ngày càng xa cách, điều này có thể làm cho thế giới nghèo hơn.

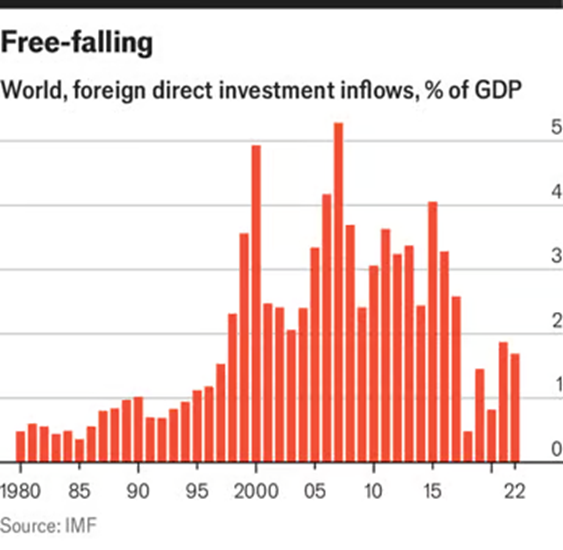

Dòng vốn xuyên biên giới bao gồm các vị trí trong danh mục đầu tư của các nhà đầu tư, các khoản cho vay của ngân hàng và các dự án đầu tư trực tiếp của các công ty. Tất cả các loại này đã giảm sau cuộc khủng hoảng tài chính từ năm 2007-2009 và chưa phục hồi kể từ đó. Tuy nhiên, sự suy giảm trong đầu tư trực tiếp nước ngoài trở nên rõ ràng hơn sau khi Mỹ bắt đầu cuộc chiến thương mại với Trung Quốc trong thời kỳ tổng thống Donald Trump (xem biểu đồ). Một nghiên cứu của các nhà kinh tế tại IMF công bố vào tháng 4/2023 cho biết, theo tỷ lệ với GDP toàn cầu, FDI toàn cầu đã giảm từ mức trung bình 3,3% trong thập kỷ 2000 xuống chỉ còn 1,3% giữa năm 2018 và 2022. Sau khi Nga xâm lược Ukraine vào năm 2022, các dòng vốn xuyên biên giới từ việc cho vay của ngân hàng và các khoản nợ trong danh mục đầu tư cho các quốc gia ủng hộ Nga trong các cuộc bỏ phiếu của Liên Hợp Quốc đã giảm tương ứng 20% và 60%.

Khi giá chip giảm

Để đánh giá liệu FDI có được chuyển hướng theo thời gian hay không, các nghiên cứu của IMF đã khảo sát dữ liệu về 300.000 khoản đầu tư xuyên biên giới mới (hoặc “lĩnh vực xanh”) được thực hiện từ năm 2003 đến năm 2022. Họ nhận thấy dòng vốn chảy vào Trung Quốc giảm nhanh chóng sau khi căng thẳng thương mại leo thang vào năm 2018. Từ đó đến cuối năm 2022, nguồn vốn FDI vào Trung Quốc trong các lĩnh vực mà các nhà hoạch định chính sách coi là “chiến lược” đã giảm hơn 50%. Dòng vốn FDI chiến lược vào châu Âu và phần còn lại của châu Á cũng giảm, nhưng ở mức độ thấp hơn nhiều; trong khi đó, lưu lượng vào Mỹ duy trì ổn định tương đối. FDI cho ngành chip của Trung Quốc giảm mạnh gấp bốn lần, ngay cả khi FDI cho các công ty chip tăng mạnh ở phần còn lại của châu Á và châu Mỹ.

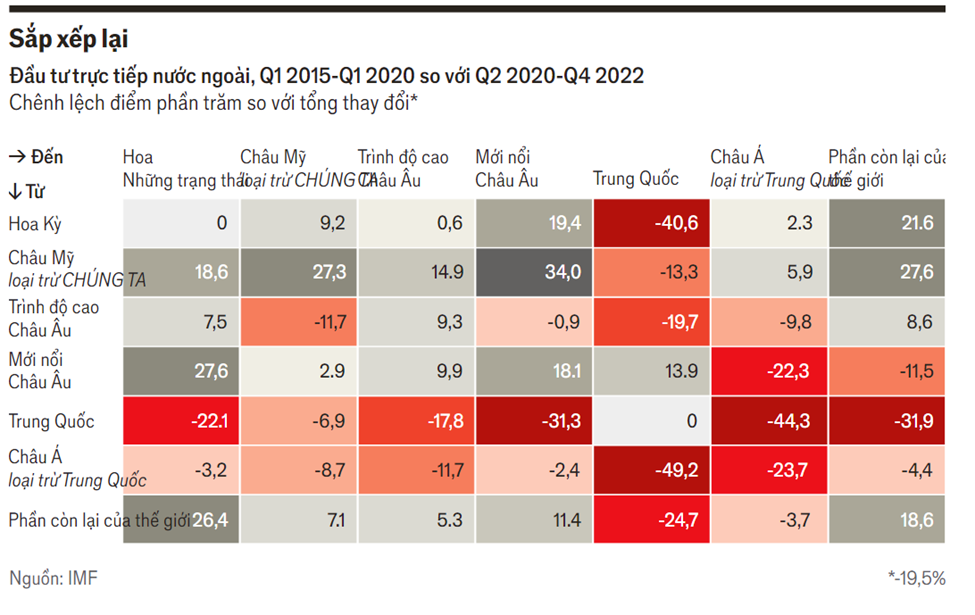

Sau đó, các nhà nghiên cứu của IMF so sánh các khoản đầu tư hoàn thành trong giai đoạn 2015-2020 ở các khu vực khác nhau với những khoản đầu tư hoàn thành trong khoảng thời gian từ 2020 đến 2022. Từ thời kỳ này sang thời kỳ tiếp theo, dòng vốn FDI trung bình giảm 20%. Nhưng sự suy giảm rất không đồng đều giữa các khu vực khác nhau. Mỹ và các nước ở châu Âu, đặc biệt là các nền kinh tế mới nổi, tỏ ra là những người chiến thắng. Trong khi FDI vào Trung Quốc và phần còn lại của châu Á giảm nhiều hơn so với tổng thể.

Danh sách những quốc gia được hưởng lợi nhất bao gồm nước Mỹ và các đồng minh thân cận của nước này. Điều này cho thấy rằng sự liên kết địa chính trị đã đóng một vai trò trong việc chuyển hướng dòng vốn. Chắc chắn rằng, điều này đã trở nên quan trọng hơn bao giờ hết. Đo lường sự liên kết đó thông qua các mô hình bỏ phiếu của Liên Hợp Quốc, các nhà nghiên cứu của IMF đã tính toán tỷ lệ FDI chảy giữa các cặp quốc gia có vị trí địa chính trị gần nhau. Họ nhận thấy rằng tỷ lệ này đã tăng đáng kể trong thập kỷ qua và sự gần gũi về địa chính trị quan trọng hơn sự phân loại về mặt địa lý (xem biểu đồ). Mối tương quan tương tự với sự liên kết địa chính trị cũng tồn tại đối với các dòng vốn đầu tư và cho vay ngân hàng xuyên biên giới, mặc dù ở mức độ thấp hơn.

Việc những điều này dường như không gây ra nhiều lo ngại hay quan tâm từ các nhà hoạch định chính sách. Giống như thương mại tự do, dòng vốn tự do về mặt lý thuyết phải mang lại nhiều cơ hội hơn cho các doanh nghiệp và nhà đầu tư, mang lại cho tất cả mọi người cơ hội làm giàu cao hơn. Đầu tư dài hạn từ các công ty lớn cũng mang lại sự đổi mới, chuyên môn quản lý và mạng lưới thương mại. Đối với các nước nghèo, điều này đặc biệt quan trọng. Vốn nước ngoài thúc đẩy tăng trưởng ở những nơi thiếu tiết kiệm trong nước. Và nếu vốn toàn cầu được tự do di chuyển, bạn sẽ kỳ vọng chi phí thấp hơn.

Tuy nhiên, bất chấp quy mô toàn cầu hóa tài chính gia tăng đáng kể trong ba thập kỷ qua, với tổng vị thế xuyên biên giới tăng từ 115% của GDP thế giới vào năm 1990 lên 374% vào năm 2022, nhưng sự tăng này vẫn khó có thể đo lường chính xác. Điều này không có nghĩa là không đem lại lợi ích. Tuy nhiên, cũng có bằng chứng rõ ràng cho thấy rằng dòng vốn nước ngoài đổ vào một cách đột ngột có thể gây ra các cuộc khủng hoảng tài chính.

Nghiên cứu được công bố vào năm 2016 của Atish Ghosh, Jonathan Ostry và Mahvash Qureshi, lúc đó là thành viên của IMF, đã xác định 152 đợt “tăng vọt” của dòng vốn vào lớn bất thường trên khắp 53 quốc gia và thị trường mới nổi từ năm 1980 đến năm 2014. Khoảng 20% kết thúc trong khủng hoảng ngân hàng trong vòng hai năm kể từ khi đợt tăng giá kết thúc, bao gồm 6% dẫn đến cuộc khủng hoảng tiền tệ cả về ngân hàng và ngoại hối (cao hơn nhiều so với mức cơ bản). Các sụp đổ thường đồng bộ, tập trung xung quanh những biến động tài chính toàn cầu. Nhưng khó có thể bỏ qua mối liên hệ giữa việc dòng vốn nước ngoài tràn vào đột ngột và tăng trưởng tín dụng sau đó, đồng tiền bị định giá quá cao và nền kinh tế quá nóng.

Đó có thể hỗ trợ các nhà hoạch định chính sách châu Á ra quyết định, những người đã giảm bớt sự phụ thuộc vào vốn nước ngoài sau thảm họa năm 1998. Và thực sự, khả năng phục hồi của các thị trường mới nổi trong vài năm qua, khi Cục Dự trữ Liên bang thắt chặt chính sách tiền tệ với tốc độ nhanh nhất kể từ những năm 1980, là rất đáng kinh ngạc. Sau đó, việc thắt chặt của Fed đã gây ra cuộc khủng hoảng nợ ở Mỹ Latinh; lần này hầu hết các nước lớn, và các nước có thu nhập trung bình đều cố gắng tự bảo vệ mình và vượt qua cơn bão.

Vấn đề là các quốc gia có dòng vốn ít rủi ro hơn cũng đang mất đi nguồn vốn FDI. Ông Ghosh và các nhà nghiên cứu đã nhận thấy rằng các đợt tăng đột biến do FDI chi phối ít có khả năng kết thúc bằng khủng hoảng; chính những đợt cho vay đột ngột của ngân hàng đã làm đảo lộn thị trường. Các bằng chứng về lợi ích của dòng vốn tự do cũng gợi ý rằng dòng FDI làm tốt nhất để thúc đẩy tăng trưởng và phân tán rủi ro giữa các doanh nghiệp và nhà đầu tư.

Nghiên cứu của IMF từ năm 2023 mô phỏng tác động của thế giới chia thành các khối FDI riêng biệt tập trung vào Mỹ và Trung Quốc, trong đó Ấn Độ, Indonesia và Latinh Mỹ vẫn không liên kết (và vì vậy mở cửa cho dòng vốn từ cả hai phía). Nó ước tính sự giảm giá trị GDP toàn cầu là khoảng 1% sau năm năm, và 2% trong dài hạn. Sự giảm tăng trưởng tập trung vào hai khối; các vùng không liên kết có cơ hội được hưởng lợi. Nhưng sự suy giảm tăng trưởng toàn cầu, và nguy cơ họ bị ép phải tham gia vào một khối, có thể biến điều này thành một tổn thất.

Những người thua cuộc thực sự là các nền kinh tế thu nhập thấp phải đối mặt với những điều tồi tệ nhất của cả thế giới cũ và mới. Thiếu tỷ lệ tiết kiệm trong nước, thị trường vốn và dự trữ ngoại hối của các quốc gia thu nhập trung bình, họ đồng thời phụ thuộc vào dòng vốn nước ngoài cho đầu tư và ít được bảo vệ khỏi sự thay đổi đột ngột. Thiếu sức mạnh kinh tế khiến họ dễ bị tổn thương hơn khi bị ép phải lựa chọn một phía địa chính trị, hạn chế khả năng tiếp cận nguồn vốn. Tình thế tiến thoái lưỡng nan đã trở nên quen thuộc với các quốc gia như vậy và không còn cách nào khác là thay đổi trong hệ thống tài chính toàn cầu: thanh toán.

The Economist