Yên Nhật (JPY): Hiểu rõ hơn về carry trade

Huyền Trần

Junior Analyst

Tóm tắt: Tỷ giá USD/JPY đang giảm khi lãi suất ở Mỹ giảm mạnh. Nguyên nhân đến từ việc các nhà đầu tư giảm bớt vị thế trong các cổ phiếu công nghệ Mỹ và cổ phiếu Nhật Bản. Chúng tôi sẽ xem xét các chỉ số truyền thống về vị thế của đồng Yên, đồng thời đi sâu hơn vào carry trade, đặc biệt là sự bùng nổ trong hoạt động vay tiền yên xuyên biên giới.

Bóc tách carry trade

Tâm điểm trên thị trường tài chính năm nay đã bị chi phối bởi chiến lược đầu tư thành công của carry trade. Chiến lược này bao gồm việc vay tiền Yên với lãi suất thấp khi dự đoán rằng đồng Yên sẽ tiếp tục giảm và đầu tư vào các loại tiền tệ hoặc tài sản có lợi suất cao, chẳng hạn như đồng Peso Mexico. Trong những tháng gần đây, chiến lược này đã gặp khó khăn cả về mặt tài sản (ví dụ, kết quả bầu cử Mexico vào tháng 6 đã làm suy yếu đồng Peso) và về mặt vay Yên. Lãi suất thấp hơn của Hoa Kỳ, các biện pháp can thiệp chiến lược vào ngoại hối của Nhật Bản, và đợt tăng lãi suất mạnh tay của BoJ trong tuần này đã góp phần hỗ trợ đồng Yên.

Mức độ biến động cao hơn trên toàn thị trường cũng đã làm tăng chỉ số giá trị chịu rủi ro (VAR) cho các tổ chức tài chính, buộc họ phải hạ vị thế đầu tư. Mặc dù không có sự minh bạch rõ ràng về quy mô vị thế trong thị trường ngoại hối, nhưng phân tích về vị thế đầu cơ trên thị trường tương lai đồng yên tại Chicago cung cấp một số thông tin chi tiết. Chúng tôi đưa ra ước tính của mình về vị thế mới nhất dưới đây.

Sử dụng mối quan hệ giữa sự thay đổi của tỷ giá USD/JPY năm nay và sự thay đổi của cả vị thế đầu cơ ròng đồng Yên và tổng lượng hợp đồng mở (tổng quy mô của các vị thế), chúng tôi ước tính rằng với tỷ giá USD/JPY hiện tại là 149, vị thế đầu cơ ròng đã giảm xuống còn 22% khối lượng mở. So với mức cao 48% vào đầu tháng 7, vị thế hiện tại có phần cân bằng hơn. Tuy nhiên, thị trường đầu cơ vẫn đang bán khống đồng Yên và tính toán sơ bộ của chúng tôi cho thấy mức vào trung bình của các nhà đầu cơ USD/JPY là 152.50, xây dựng từ tháng 1 đến tháng 7 năm nay.

Tỷ giá USD/JPY so với lệnh bán khống đầu cơ ròng trong các hợp đồng tương lai đồng Yên.

Tìm hiểu kỹ hơn về carry trade

Carry trade không chỉ liên quan đến các nhà đầu cơ ngắn hạn như quỹ phòng hộ hay các Cố vấn Giao dịch Hàng hóa (CTAs) bán khống đồng Yên. Lãi suất thấp ở Nhật Bản đã dẫn đến sự bùng nổ trong hoạt động vay yên trên toàn cầu, như Dmitry Dolgin đã nêu. Dữ liệu từ Ngân hàng Thanh toán Quốc tế (BIS) cho thấy hoạt động vay Yên xuyên biên giới đã tăng thêm 742 tỷ USD kể từ cuối năm 2021. Mặc dù không thể biết chính xác mức độ chi phí rủi ro ngoại hối của những khoản vay này, nhưng chi phí cao để bảo hiểm đồng Đô la so với đồng Yên kể từ năm 2022 đã cho thấy tỷ lệ chi phí ngoại hối trên những khoản vay này vẫn thấp.

Chúng tôi đề cập điều này vì những khoản vay Yên không được bảo hiểm có thể là một phần quan trọng khác của carry trade. Và liệu sự bán tháo mạnh của USD/JPY và sự gia tăng biến động có dẫn đến một lớp bảo hiểm ngoại hối sâu hơn hay không vẫn là một rủi ro. Ví dụ, điều đó có thể bắt đầu xuất hiện trên thị trường quyền chọn FX, nơi chi phí phòng ngừa rủi ro trong một năm đối với mức giảm của USD/JPY đã chuyển sang 0,46% biến động so với mức bảo vệ tăng giá tương đương của USD/JPY. Hai quyền chọn có tính phòng ngừa này có chi phí tương đương vào đầu tháng 7. Đội ngũ giao dịch quyền chọn của chúng tôi dự đoán chi phí bổ sung để bảo hiểm rủi ro giảm giá USD/JPY có thể tăng thêm nếu lớp bảo hiểm ngoại hối này được kích hoạt.

Điều này có thể ảnh hưởng đến việc liệu tỷ giá USD/JPY có giảm xuống 140 trong ngắn hạn hay không. Vào tháng 10/1998, chúng tôi đã chứng kiến một sự điều chỉnh 25 Yên trong USD/JPY khi các vị thế bán khống đồng Yên cực đoan của các quỹ phòng hộ bị lộ do khủng hoảng trái phiếu chính phủ của Nga và khủng hoảng Quản lý Vốn Dài hạn. Hiện tại không có dấu hiệu của việc giảm đòn bẩy tài chính tương tự, điều này khiến chúng tôi nghĩ rằng việc giảm USD/JPY xuống 140 trong ngắn hạn là khó xảy ra. Tuy nhiên, các nhà quản lý rủi ro sẽ cần phải rất linh hoạt và cảnh giác ngay bây giờ.

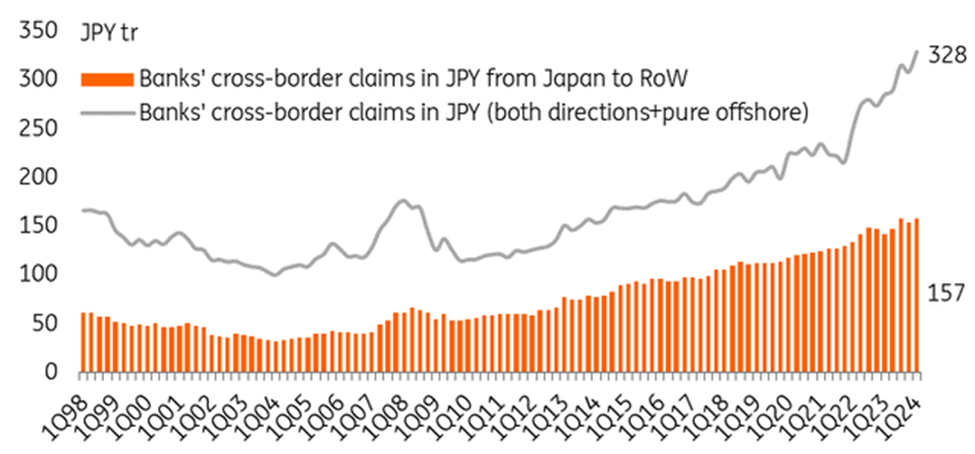

Sử dụng JPY trên toàn cầu: góc nhìn từ ngân hàng

Dữ liệu ngân hàng quốc tế có thể cung cấp một góc nhìn thêm về câu chuyện giao dịch chênh lệch tỷ giá Yên. Cho vay bằng đồng JPY, một yếu tố quan trọng trong hoạt động trên các cặp tiền tệ, đã tăng lên kể từ năm 2010 và tăng tốc trong vài năm qua. Theo dữ liệu từ Ngân hàng Thanh toán Quốc tế (BIS), các khoản vay trên thế giới bằng đồng JPY của các ngân hàng đã đạt 328 nghìn tỷ JPY (tương đương 2.2 nghìn tỷ USD) tính đến cuối tháng 3/2024, tăng 52% (tương đương 742 tỷ USD không tính hiệu ứng đánh giá lại ngoại hối) so với cuối năm 2021. Con số này bao gồm tổng số các khoản vay xuyên biên giới theo cả hai hướng, từ Nhật Bản ra bên ngoài và ngược lại, cũng như giữa các bên ngoài khu vực tiền tệ Nhật Bản.

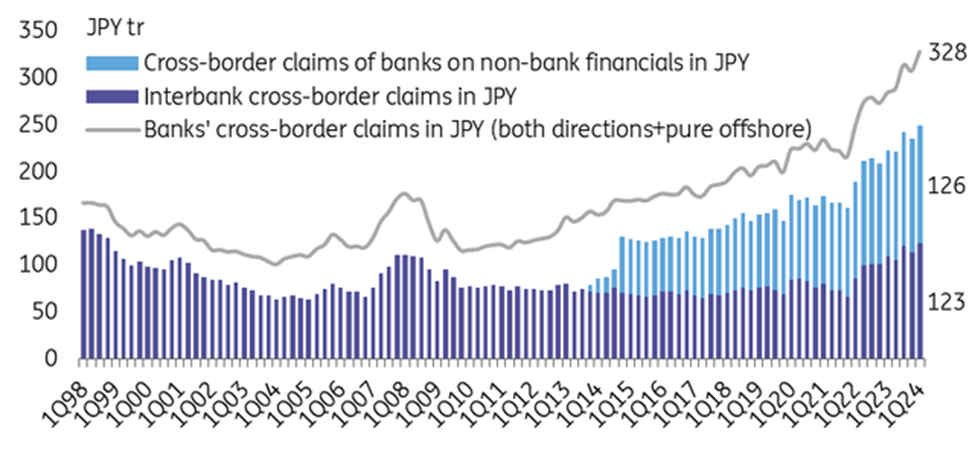

Hơn nữa, tổng số này có thể được phân chia theo người vay, bao gồm các ngân hàng khác (cho vay liên ngân hàng), các tổ chức tài chính phi ngân hàng (NBFs) và các ngành khác. Từ góc độ hướng dòng tiền, các khoản vay xuất phát từ Nhật Bản có liên quan nhất đến carry trade. Tổng số các khoản vay như vậy đang lưu hành là 157 nghìn tỷ JPY (tương đương 1 nghìn tỷ USD) tính đến tháng 3/2024, tăng 21% (tương đương 181 tỷ USD không tính hiệu ứng đánh giá lại ngoại hối) so với năm 2021. Sự tăng trưởng này cũng nhanh hơn so với xu hướng trước năm 2022. Nhìn vào bảng cân đối kế toán của các ngân hàng từ khía cạnh người vay, có vẻ như sự gia tăng trong việc vay JPY xuyên biên giới sau năm 2021 chủ yếu đến từ thị trượng liên ngân, đạt 123 nghìn tỷ JPY vào tháng 3/2024, gần gấp đôi so với mức 67 nghìn tỷ JPY vào cuối năm 2021. Trong khi đó, cho vay đối với các tổ chức tài chính phi ngân hàng đã tăng đều đặn từ một mức cơ bản thấp trong nhiều năm, đạt 126 nghìn tỷ JPY.

Tổng quan cho thấy sự gia tăng nhanh chóng trong việc cho vay xuyên biên giới bằng JPY và sự yếu kém của đồng Yên dường như trùng khớp với việc các ngân hàng Trung ương như Cục Dự trữ Liên bang và Ngân hàng Trung ương Châu Âu bình thường hóa chính sách tiền tệ, điều mà không thể tham gia. Các đợt giảm đòn bẩy đồng yên mạnh trước đây chủ yếu do khủng hoảng tài chính châu Á năm 1997-98 và khủng hoảng tài chính toàn cầu năm 2008.

Tổng số khoản vay ngân hàng xuyên biên giới bằng JPY dựa trên các giao dịch thanh toán trong và ngoài nước Nhật

Các ngân hàng quốc tế có trụ sở tại Nhật Bản đã liên tục tăng cường cho vay xuyên biên giới bằng đồng JPY kể từ năm 2010.

Cổ phiếu cho vay bằng đồng Yên Nhật trên toàn cầu dựa theo người vay

Các tổ chức tài chính phi ngân hàng đã là những bên vay JPY xuyên biên giới tích cực kể từ năm 2015 vàcác ngân hàng từ năm 2022

Seeking Alpha