Bài học từ bầu cử Mỹ: Tốc độ hay bền bỉ sẽ là chìa khóa cho chiến thắng?

Ngọc Lan

Junior Editor

Làn sóng leo thang chi phí sinh hoạt trong giai đoạn 2021-2022 đã tạo nên một cơn địa chấn chính trị, khiến nhiều nhà lãnh đạo đương nhiệm trên toàn cầu phải rời ghế quyền lực. Đối với vị tân Tổng thống Trump, thước đo thành công trong điều hành kinh tế nhiệm kỳ tới nhiều khả năng sẽ phụ thuộc vào việc liệu ông có thể giúp thu nhập người dân vượt qua được áp lực lạm phát hay không, và duy trì điều này đủ lâu để khơi dậy lại niềm tin của công chúng.

Kế thừa tư duy từ nhiệm kỳ đầu, Trump sẽ một lần nữa tìm cách "đẩy nhanh tốc độ" nền kinh tế, đồng thời ngăn chặn các lợi ích từ nhu cầu tiêu dùng mạnh mẽ của Mỹ không bị "chảy máu" ra nước ngoài. Tuy nhiên, tùy thuộc vào định hướng chính sách, nền kinh tế Mỹ có thể chỉ đơn thuần "nóng" lên mà không thực sự đạt được tiềm năng tăng trưởng. Trong khi chính phủ có thể chủ động kiểm soát chính sách thu hút nhân tài nhập cư, thì tốc độ biến đổi công nghệ và tác động của công nghệ đến thị trường lao động lại nằm ngoài tầm kiểm soát.

Vậy một cuộc bùng nổ kinh tế sẽ diễn ra như thế nào? Nhìn lại giai đoạn 2013-2015, sự tăng trưởng nhanh chóng trong sản lượng dầu đá phiến đã góp phần kéo giá dầu thế giới sụp đổ. Chính sách tài chính nới lỏng đã dẫn đến những cú sốc tài chính nghiêm trọng trong nhiều lĩnh vực. Bài học rút ra là: tăng trưởng thần tốc không phải lúc nào cũng đồng nghĩa với phát triển bền vững.

Hiện tại, tâm điểm lo ngại đã chuyển từ kết quả bầu cử sang những bất định lớn về các lựa chọn chính sách của tân chính quyền và cách thức triển khai chúng. Theo các chuyên gia, những quyết định nhân sự then chốt trong những tuần tới sẽ là chỉ báo quan trọng cần được theo dõi sát sao.

Triển vọng và chiến lược đầu tư

-

Thị trường trái phiếu đã chứng kiến một làn sóng tăng lợi suất mạnh mẽ kể từ tháng 9. Tuy nhiên, trước áp lực của vị thế short quy mô lớn, cùng với đợt cắt giảm lãi suất thứ hai từ Fed và bối cảnh lợi suất toàn cầu đang ở mức thấp, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm đã hạ nhiệt sau khi chạm đỉnh ngắn ngủi ở ngưỡng 4.5%.

-

Bức tranh lạm phát tại Mỹ được dự báo sẽ càng thêm tươi sáng trong những tháng đầu năm 2025. Đáng lưu ý, các chính sách cắt giảm thuế ròng khó có khả năng được triển khai trước năm 2026. Tuy nhiên, sau khi cân nhắc kỹ lưỡng tác động của thuế quan và các đợt cắt giảm thuế nội địa, chúng tôi buộc phải điều chỉnh dự báo lãi suất cho năm tới. Theo đó, lãi suất điều hành của Fed được kỳ vọng sẽ chạm đáy trong biên độ 3.5%-4.0%, trong khi lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm có thể leo thang lên mức 4.75% vào cuối năm 2025. Dù vậy, chúng tôi tin rằng xu hướng dài hạn của cả hai chỉ số này sẽ ổn định ở mức thấp hơn, lần lượt là khoảng 3% và 4%.

-

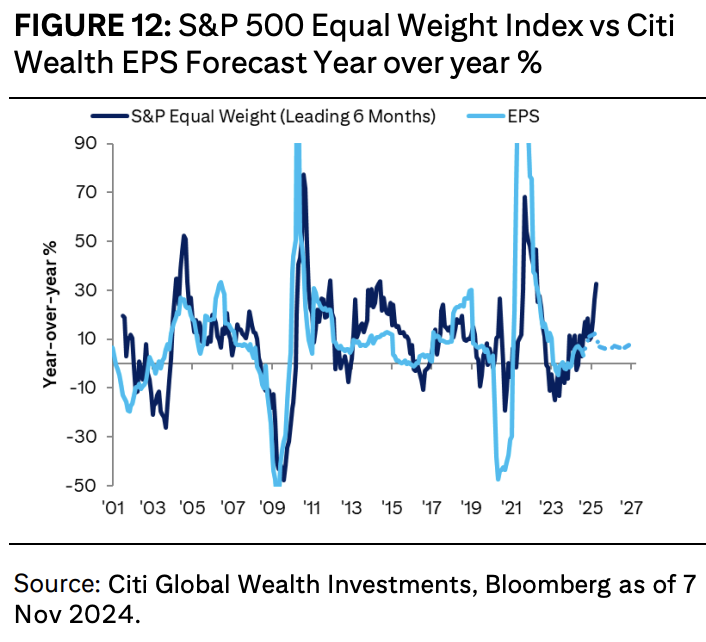

Chiến lược phân bổ tài sản hiện tại của chúng tôi - với tỷ trọng vượt mức 6% vào cổ phiếu Mỹ trên nhiều chủ đề, đặc biệt là nhóm vốn hóa nhỏ và vừa - đã được đền đáp xứng đáng nhờ đợt bứt phá ấn tượng của thị trường cổ phiếu Mỹ vào thứ Tư vừa qua. Nhóm cổ phiếu vốn hóa lớn đã ghi nhận mức tăng 15% kể từ khi chúng tôi nâng tỷ trọng vào ngày 7 tháng 8. Tuy nhiên, nhìn về tương lai, mức định giá đã trở nên căng hơn, và một số cổ phiếu vốn hóa lớn của Mỹ có thể dễ bị tổn thương trước các động thái trả đũa thuế quan. Mặc dù cổ phiếu ngoài Mỹ chưa giảm đủ sâu để chúng tôi lập tức chuyển hướng đầu tư, song cơ hội đang dần hé mở với cổ phiếu toàn cầu, đặc biệt là nhóm vốn hóa nhỏ và vừa.

-

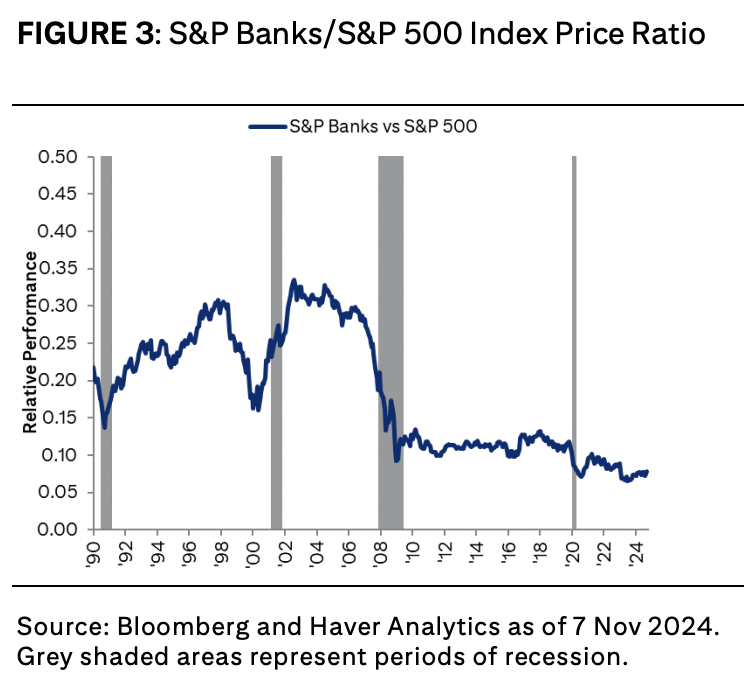

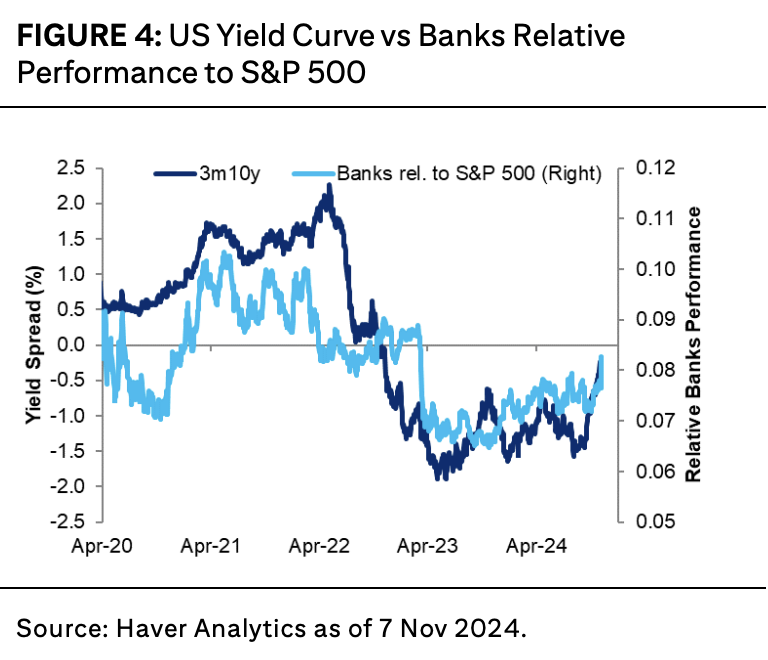

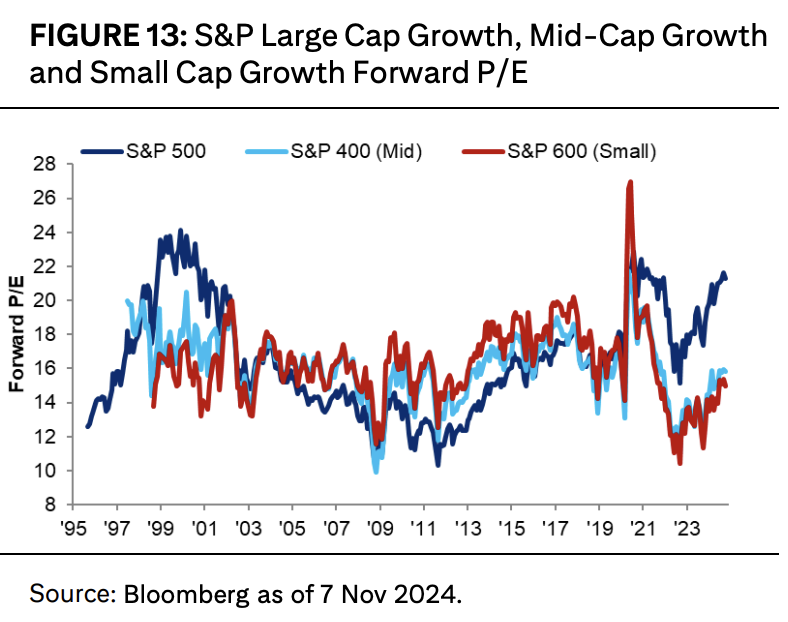

Chiến lược ưu tiên đầu tư vào cổ phiếu tăng trưởng có lợi nhuận thuộc nhóm vốn hóa nhỏ và vừa của Mỹ nhiều khả năng sẽ tiếp tục là trụ cột trong danh mục đầu tư của chúng tôi, bất chấp đà tăng ấn tượng trong năm 2024. Lý do là bởi mức định giá của nhóm này vẫn đang thấp hơn 5% so với trung bình lịch sử và thấp hơn tới 33% so với nhóm vốn hóa lớn. Đặc biệt, ngành tài chính có thể sẽ là điểm sáng đầu tư trong năm tới nhờ hưởng lợi từ đường cong lợi suất dốc hơn.

Tăng tốc và tiến xa hơn

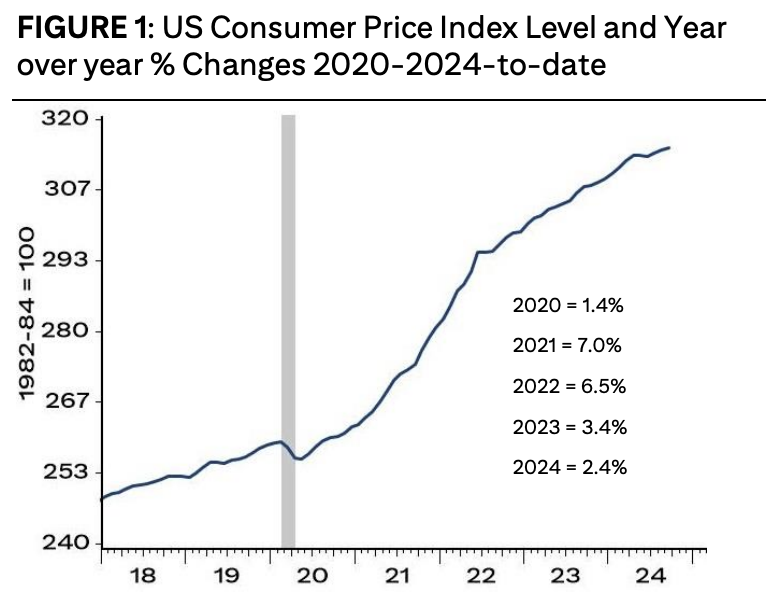

Giữa bối cảnh các cuộc thăm dò dư luận cho thấy kết quả giằng co, cộng đồng quốc tế đã không khỏi ngỡ ngàng trước tốc độ phân định thắng thua và chiến thắng áp đảo của đảng Cộng hòa trong cuộc bầu cử Mỹ. Dù cử tri phải cân nhắc đa chiều từ kinh tế, xã hội đến địa chính trị, nhưng theo nhận định của chúng tôi, làn sóng tăng giá tiêu dùng - hệ quả từ những tác động và chính sách trong giai đoạn đại dịch - mới chính là tác nhân then chốt làm dấy lên làn sóng bất mãn trong dư luận. Khát vọng thay đổi đã càn quét qua toàn cầu, khiến nhiều nhà lãnh đạo đương nhiệm phải rời ghế quyền lực (xem HÌNH 1).

Mức độ và tốc độ tăng chỉ số CPI Mỹ giai đoạn 2020-2024 (đến nay)

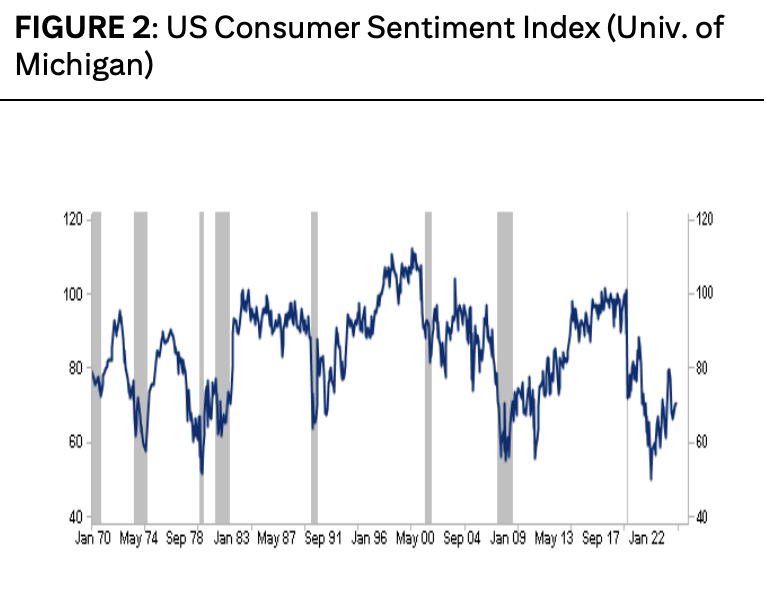

Đáng chú ý, tâm lý người tiêu dùng Mỹ không chạm đáy trong giai đoạn phong tỏa và sa thải hàng loạt năm 2020, mà lại rơi xuống mức thấp nhất vào tháng 6/2022 - thời điểm lạm phát lập đỉnh 9.1%. Nghịch lý là lúc này, mặc dù số lượng việc làm đã phục hồi về mức trước đại dịch, nhưng sự dịch chuyển giữa các ngành nghề đã để lại những tổn thương sâu sắc cho người dân. Kể từ đó, nhịp độ chậm lại của lạm phát cùng với đà tăng việc làm đã giúp niềm tin tiêu dùng dần hồi phục. Tuy nhiên, gánh nặng chi phí sinh hoạt cao vẫn đang là rào cản tâm lý khó vượt qua đối với công chúng (xem HÌNH 2).

Chỉ số tâm lý người tiêu dùng Mỹ (Đại học Michigan)

Một thực tế đáng lưu ý là phần lớn giá cả hàng hóa và dịch vụ tiêu dùng mang tính "nhớ" - khó có thể đảo ngược. Việc muốn xóa bỏ hoàn toàn đà tăng giá của những năm gần đây sẽ đòi hỏi một cú sốc giảm cầu nghiêm trọng - một kịch bản có thể để lại nhiều tổn thương hơn so với việc thích nghi với thực tại mới. Từ góc nhìn này, thước đo thành công trong điều hành kinh tế của Tổng thống đắc cử Trump trong nhiệm kỳ sắp tới rất có thể sẽ phụ thuộc vào hai yếu tố: mức độ thu nhập người dân có thể vượt trội so với lạm phát, và khả năng duy trì xu hướng này đủ dài để khơi dậy lại niềm tin của công chúng trong tương lai.

Trước viễn cảnh gần như chắc chắn về một chính quyền thống nhất dưới sự lãnh đạo của đảng Cộng hòa, thị trường cổ phiếu đã bừng sáng với kỳ vọng về một môi trường thuế khóa thuận lợi - không có sự gia tăng trong thuế doanh nghiệp, không xuất hiện thêm thuế thu nhập từ vốn hay các hình thức đánh thuế tài sản mới tại Mỹ. Trong khuôn khổ ngân sách 10 năm, nhiều khả năng sẽ có thêm những chính sách giảm nhẹ gánh nặng thuế thu nhập. Đặc biệt, ngay khi kết quả bầu cử được công bố, niềm tin vào một khung quản lý thuận lợi hơn đã thổi làn gió mới vào nhóm cổ phiếu tài chính, giúp chúng hồi phục ngoạn mục từ vùng đáy lịch sử trong tương quan với thị trường cổ phiếu tổng thể.

Chỉ số P/E S&P Ngân hàng so với S&P 500

Như phân tích sâu hơn dưới đây, mặc dù còn một vài dấu hỏi, nhưng triển vọng khả quan về nới lỏng tài khóa kết hợp với các đợt cắt giảm lãi suất đang góp phần làm dốc thêm đường cong lợi suất. Dù quá trình này khó tránh khỏi những thử thách, song quá trình này đang tạo động lực tích cực cho hoạt động ngân hàng (đặc biệt là mảng tài chính đòn bẩy), từ đó hỗ trợ đà tăng của cổ phiếu ngân hàng. Mặc dù lợi suất có phần hạ nhiệt trong phiên giao dịch thứ Năm và thứ Sáu, song kết quả bầu cử vẫn tiếp tục củng cố xu hướng tăng lợi suất đã hình thành trong những tháng qua.

So sánh đường cong lợi suất Mỹ và hiệu suất tương đối của ngân hàng so với S&P 500

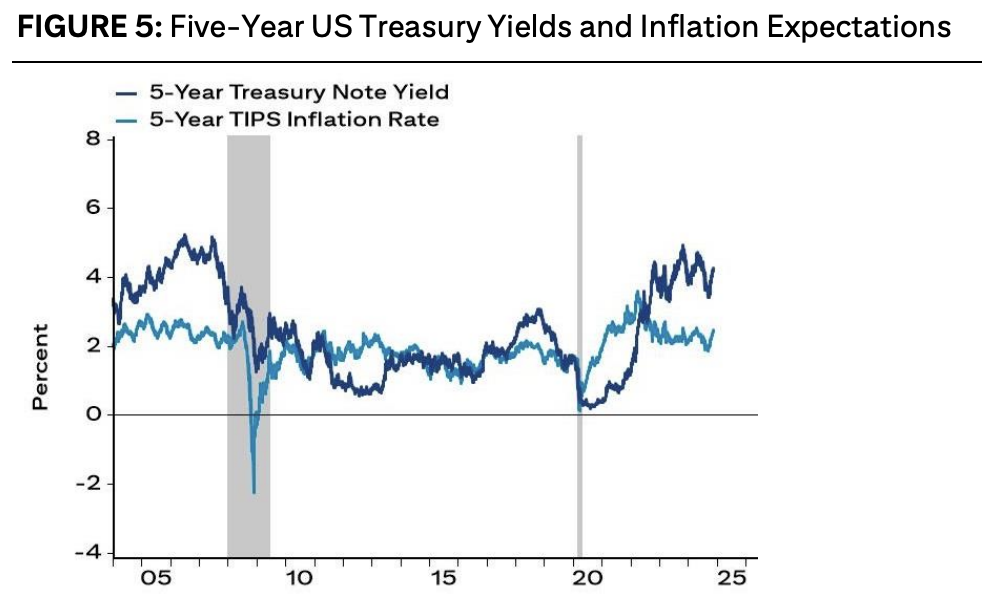

Đối với thị trường trái phiếu, một bức tranh đầy thách thức đang dần hiện ra khi các chính sách kích cầu nội địa đan xen với làn sóng thuế quan mới và khả năng thắt chặt nhập cư - những yếu tố có thể thu hẹp nguồn cung từ nước ngoài. Những kỳ vọng lạc quan về tăng trưởng đã đẩy lợi suất thực thoát khỏi vùng đáy gần đây, trong khi dự báo lạm phát trên thị trường trái phiếu chính phủ Mỹ cũng đồng loạt bứt phá với biên độ tương đương.

Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 5 năm và lạm phát kỳ vọng

Tương lai sẽ đi về đâu?

Các chuyên gia kỳ cựu đang đặc biệt nhấn mạnh tầm quan trọng của việc theo dõi sát sao những lựa chọn nhân sự then chốt của Trump. Đáng chú ý, trong bài diễn văn chiến thắng của mình, ông đã đề cập đến cả an ninh biên giới lẫn những đóng góp tích cực của "nhập cư hợp pháp" - một cách tiếp cận hiếm khi được thấy trong suốt chiến dịch vận động tranh cử. Bên cạnh các biện pháp thuế quan nhằm vào đối thủ chiến lược, đội ngũ cố vấn kinh tế từ nhiệm kỳ trước của Trump cũng cho rằng việc theo đuổi chính sách "thương mại có đi có lại" có thể được xem xét triển khai trong khuôn khổ một quy trình ngân sách có tổ chức và trật tự.

Một khả năng đáng lưu ý là các điều khoản của "đạo luật thương mại có đi có lại" có thể được tích hợp vào quy trình điều chỉnh ngân sách, chỉ cần đạt được một số chấp thuận trong Quốc hội để vượt qua rào cản thủ tục cản trở. Nếu kịch bản này thành hiện thực, nhiều khả năng sẽ giảm thiểu được nguy cơ các biện pháp thuế quan mới trở nên bất ngờ, quá mức và gây nhiễu loạn thị trường.

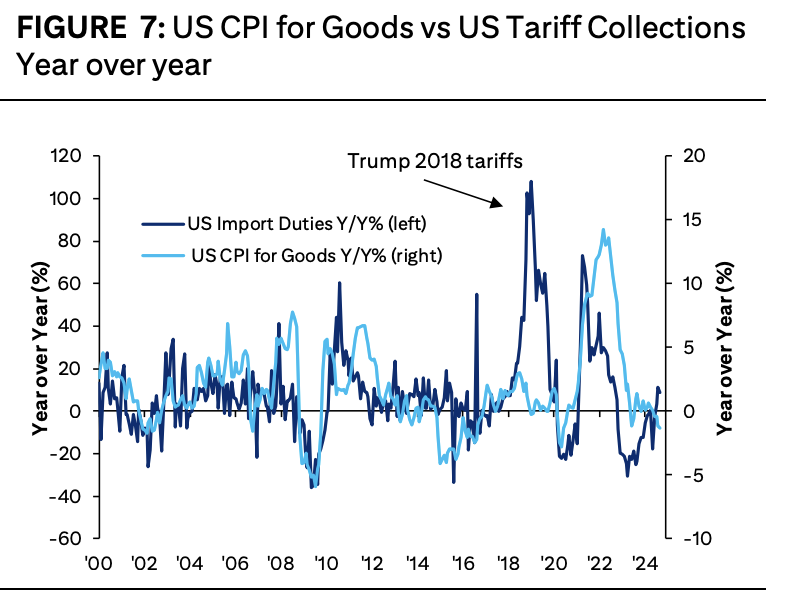

Tuy nhiên, theo góc nhìn của chúng tôi, "chiến tranh thương mại" và làn sóng trả đũa từ các đối tác nước ngoài vẫn là một trong những mối đe dọa nghiêm trọng nhất đối với thị trường chứng khoán Mỹ và toàn cầu sau kết quả bầu cử này. Dù cho tình hình có diễn biến theo chiều hướng nào, những thông điệp từ tân chính quyền rất có thể sẽ tạo ra những biến động trên thị trường, tương tự như những gì đã từng chứng kiến vào năm 2018.

Lãi suất Mỹ: Xu hướng tăng dài hạn nhưng tác động tức thời còn hạn chế

Trong cuộc họp báo về quyết định hạ lãi suất vào hôm thứ Năm, như nhiều người dự đoán, Chủ tịch Fed Powell đã thể hiện sự thận trọng khi không đưa ra nhận định về mối tương quan giữa các chính sách của Nhà Trắng và Quốc hội với định hướng tiền tệ. Ông nhấn mạnh về tình trạng bất định đáng kể xoay quanh các quyết sách sắp tới, đồng thời chỉ ra rằng quá trình hiện thực hóa các chính sách này còn một chặng đường dài, và Fed sẽ ưu tiên tập trung vào những thách thức hiện hữu. Trong số đó, đáng chú ý là sự suy giảm của thị trường lao động Mỹ trong bối cảnh lãi suất Fed vẫn duy trì ở ngưỡng cao 4.50%-4.75% - một mức vượt xa so với dự báo lãi suất trung bình dài hạn 2.9% của Fed.

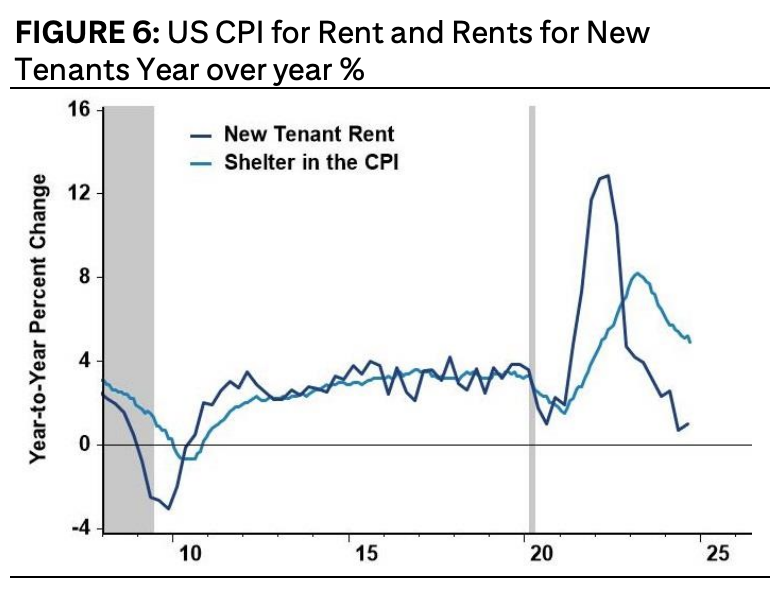

Nhìn về tương lai gần, chúng tôi nhận định các chỉ số lạm phát sẽ tiếp tục đà giảm trong những tháng đầu năm 2025. Động lực chính đến từ ba yếu tố: sức mạnh gia tăng của đồng USD, xu hướng giảm của giá hàng nhập khẩu, và độ trễ đã được ghi nhận giữa biến động giá thị trường với các chỉ số về giá nhà ở trong rổ tính CPI. Đáng chú ý, chỉ số lạm phát nhà ở được dự báo sẽ duy trì đà giảm, bất chấp khả năng chi trả nhà ở có thể suy yếu. Điều này tạo tiền đề để Fed đạt được mục tiêu kiểm soát lạm phát ở mức 2%, kể cả đối với lạm phát cơ bản, trong nửa đầu năm tới.

CPI về nhà ở và giá thuê nhà cho người thuê mới tại Mỹ

Mặc dù chính sách áp thuế cao đối với hàng hóa Trung Quốc năm 2018 đã giúp nguồn thu thuế nhập khẩu của Mỹ tăng gấp đôi, tác động của chính sách này lên tỷ lệ lạm phát thực tế lại không đáng kể. Trong tương lai, dù các biện pháp tăng thuế quan và giảm thuế nội địa quy mô lớn có thể tạo áp lực đi ngược lại xu hướng giảm lạm phát hiện tại, những tác động này khó có thể hiện hữu trước khi chúng ta chứng kiến thêm những tiến triển tích cực về mặt lạm phát.

So sánh CPI hàng hóa và thu thuế nhập khẩu của Mỹ

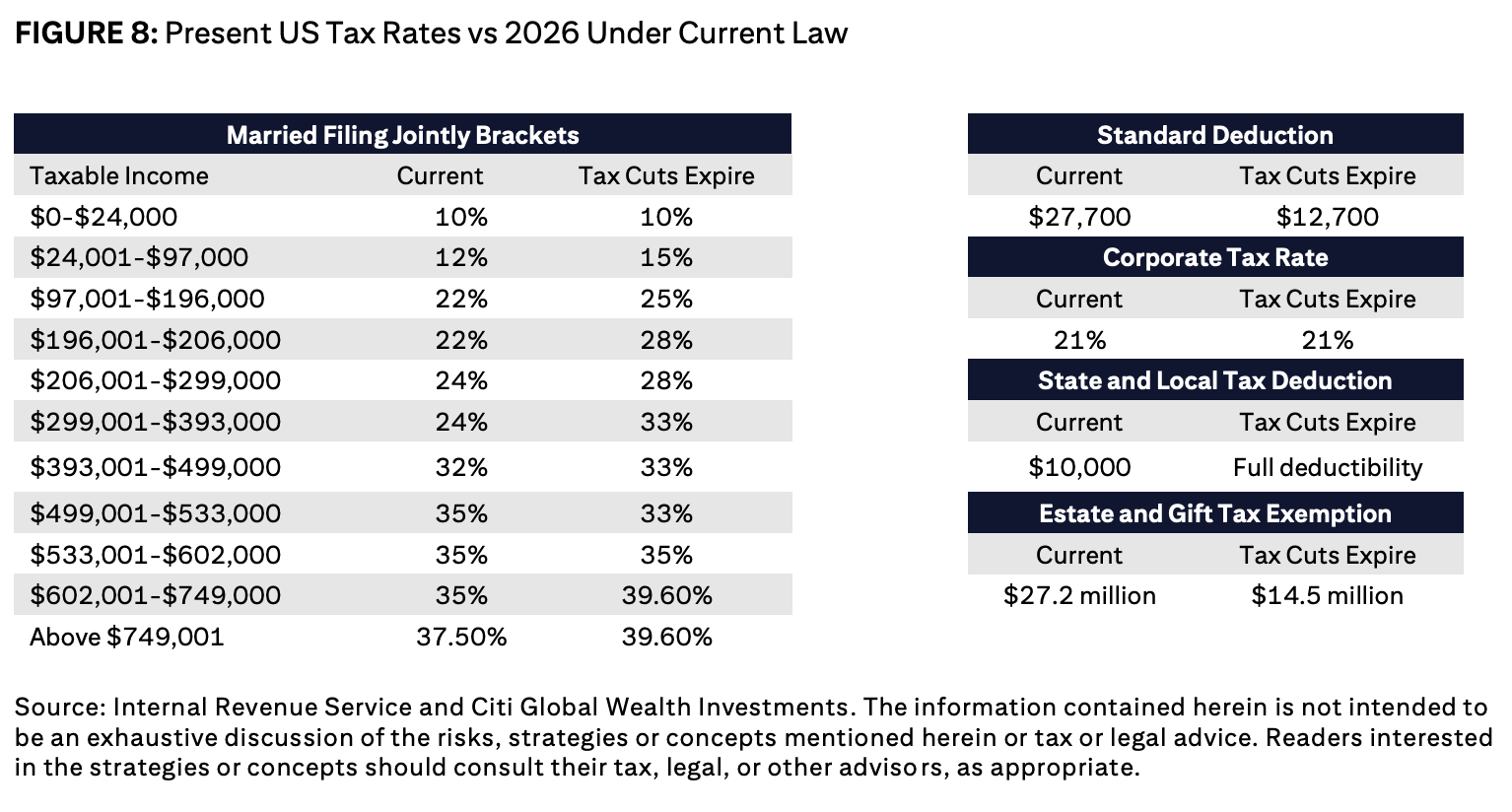

Dựa trên những phân tích trên, chúng tôi cho rằng Fed sẽ tiếp tục lộ trình cắt giảm lãi suất trong nửa đầu năm 2025, dù với nhịp độ thận trọng hơn và biên độ khiêm tốn hơn so với kỳ vọng thị trường. Theo dự báo của chúng tôi, lãi suất điều hành của Fed có khả năng sẽ tìm thấy mức đáy trong khoảng 3.5%-4.0% trong năm 2025. Về phía chính quyền mới, nhiều khả năng sẽ tận dụng nguồn thu gia tăng từ thuế quan, kết hợp với phương pháp "định giá động" cho các biện pháp kích thích tăng trưởng, nhằm triển khai một số chương trình cắt giảm thuế có quy mô vừa phải vào năm 2026. Kịch bản này tạo nên sự tương phản rõ rệt so với đợt tăng thuế mạnh mẽ dự kiến diễn ra vào đầu năm 2026 theo khung pháp lý hiện tại (chi tiết tại HÌNH 8), đồng thời cũng khác biệt đáng kể so với tuyên bố "xóa bỏ hoàn toàn thuế thu nhập" mà ông Trump đã đề cập trong chiến dịch vận động. Xét về tổng thể, với những ràng buộc nghiêm ngặt từ Quốc hội về chính sách tài khóa, khả năng nền kinh tế Mỹ chứng kiến một bước ngoặt đột phá trong định hướng tài chính là điều khó xảy ra.

So sánh thuế suất hiện tại của Mỹ với năm 2026 theo luật hiện hành

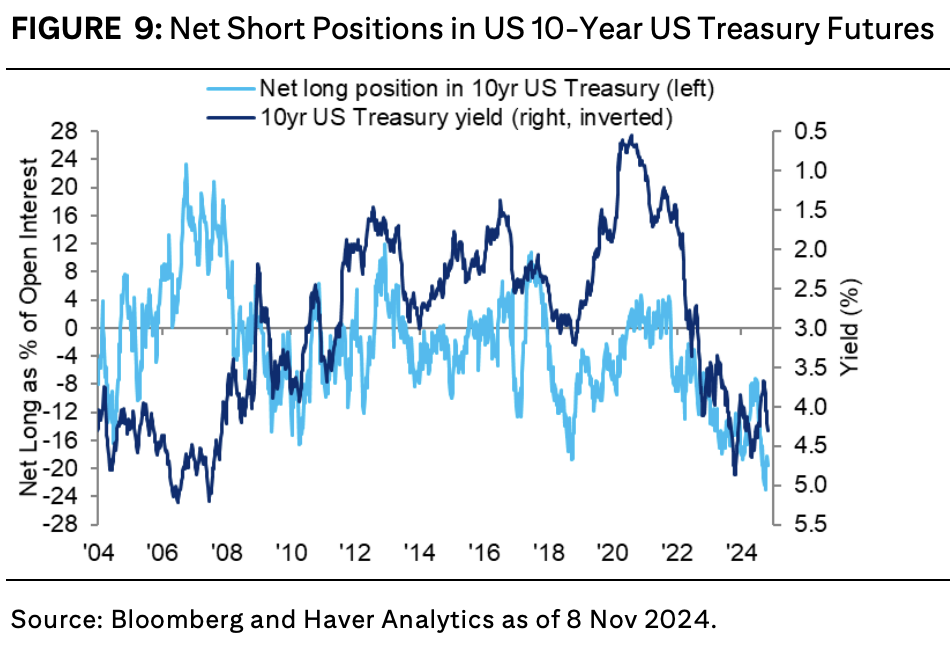

Tuy nhiên, ngay cả một chính sách tài khóa với độ kích thích vừa phải, kết hợp với các biện pháp kiểm soát nguồn cung nước ngoài và xu hướng nới lỏng từ Fed, cũng đủ để tạo áp lực đẩy lợi suất dài hạn lên cao hơn. Đáng chú ý là trong thời gian gần đây, mặc dù các số liệu tăng trưởng và lạm phát khả quan hơn đã thúc đẩy lợi suất tăng – cùng với việc thị trường trái phiếu đang định giá cao hơn cho kịch bản thắng lợi toàn diện của đảng Cộng hòa – lợi suất trái phiếu chính phủ Mỹ vẫn không ghi nhận mức tăng đột biến trong tuần qua. Điều này một phần do vị thế short trên thị trường trái phiếu đã duy trì ở mức sâu trong thời gian dài, phản ánh việc các nhà đầu tư đã có sự chuẩn bị cho kịch bản lợi suất leo thang. Yếu tố này làm giảm khả năng lợi suất sẽ tăng mạnh trong ngắn hạn.

Vị thế net short trong HĐTL trái phiếu chính phủ Mỹ kỳ hạn 10 năm

Sau khi cân nhắc kỹ lưỡng các yếu tố bất định, chúng tôi dự báo lợi suất trái phiếu kỳ hạn 10 năm của Mỹ sẽ tiến về ngưỡng 4.75% vào cuối năm 2025. Mức này được đánh giá là khá cao trong bối cảnh lợi suất toàn cầu và cao hơn một chút so với những gì các động lực tăng trưởng dài hạn – đặc biệt là xu hướng nhân khẩu học – cho thấy. Trong bối cảnh này, trái phiếu dài hạn tín nhiệm cao vẫn đóng vai trò then chốt trong cấu trúc danh mục đầu tư. Quan điểm này hoàn toàn nhất quán với chiến lược phân bổ trung lập của chúng tôi đối với trái phiếu chính phủ dài hạn, đồng thời duy trì kỳ hạn danh mục ngắn hơn cho toàn bộ tài sản có thu nhập cố định.

Nhìn về năm 2025, chúng tôi nhận định rằng lợi nhuận trong phân khúc trái phiếu sẽ phụ thuộc chủ yếu vào khả năng lựa chọn rủi ro tín dụng phù hợp, kết hợp với việc tận dụng hiệu quả dòng thu từ lãi suất coupon. Kinh nghiệm từ đợt biến động thị trường tháng 7-8 vừa qua một lần nữa khẳng định trái phiếu sẽ tỏa sáng trong những giai đoạn biến động của thị trường cổ phiếu.

Tự do hóa quy định - Khai phóng động lực tăng trưởng

Trong bối cảnh thảo luận về rủi ro tín dụng, viễn cảnh nới lỏng các rào cản pháp lý đang tạo nên một "hiệu ứng kỳ diệu", thổi bùng kỳ vọng tăng trưởng và tiếp thêm động lực cho các kế hoạch đầu tư vốn. Mặc dù những tác động này khó có thể lượng hóa một cách chính xác, song nếu nhận định của chúng tôi chính xác, chúng ta sẽ sớm chứng kiến sự phản ánh qua các chỉ báo về niềm tin kinh doanh của khu vực doanh nghiệp nhỏ và vừa tại Mỹ. Những chỉ báo này, tương tự như chỉ số tâm lý người tiêu dùng được thể hiện trong hình 2, nhưng đang cho thấy sự ảm đạm sâu sắc hơn.

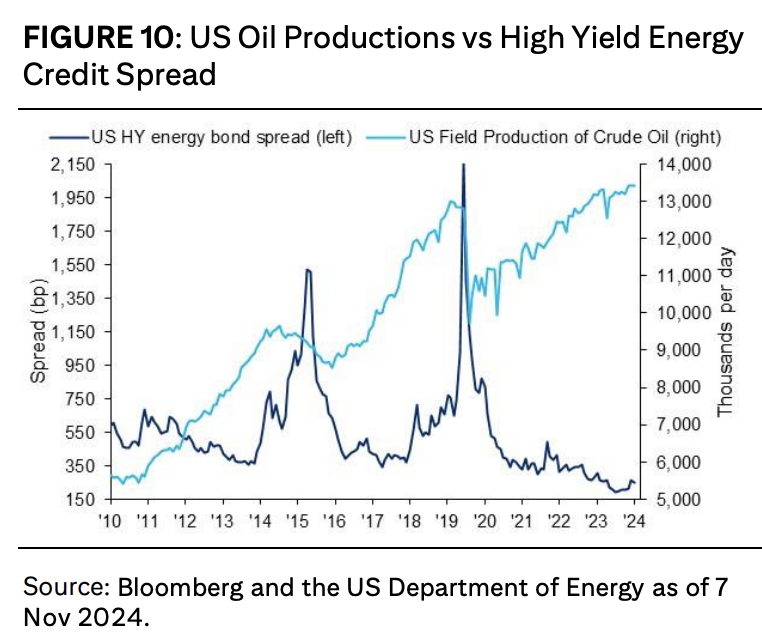

Không có gì ngạc nhiên khi công chúng sẽ nhiệt liệt đón nhận một nhịp tăng trưởng kinh tế thực chất mạnh mẽ hơn - một mục tiêu chỉ có thể đạt được thông qua sự mở rộng đáng kể về phía cung. Tuy nhiên, điều quan trọng cần lưu ý là tốc độ tăng trưởng cao đơn thuần không phải là thước đo cho tính bền vững của nền kinh tế. Minh chứng điển hình có thể thấy qua triển vọng đầu tư trong ngành công nghiệp dầu khí nội địa, trong trường hợp chính quyền Mỹ tiếp tục thúc đẩy gia tăng sản lượng không ngừng.

So sánh sản lượng dầu Mỹ với chênh lệch lợi suất trái phiếu năng lượng tín nhiệm thấp

Nhìn lại giai đoạn cách mạng dầu đá phiến 2013-2015, dù môi trường pháp lý đã đặt ra không ít thách thức cho các doanh nghiệp khai thác năng lượng Mỹ, chính sách cho vay thuận lợi đã đóng vai trò như chất xúc tác, thúc đẩy làn sóng bùng nổ đầu tiên của ngành dầu đá phiến. Tuy nhiên, câu chuyện này đã kết thúc bằng một cú sụt giảm mạnh của giá dầu, kéo theo làn sóng phá sản trong các doanh nghiệp có quy mô nhỏ. Bài học từ quá khứ này đã phơi bày những rủi ro tiềm ẩn của tâm lý thị trường quá khích. Thực tế cho thấy, ngay cả trong một thị trường tự do, việc phân bổ nguồn lực không phải lúc nào cũng đạt được hiệu quả tối ưu.

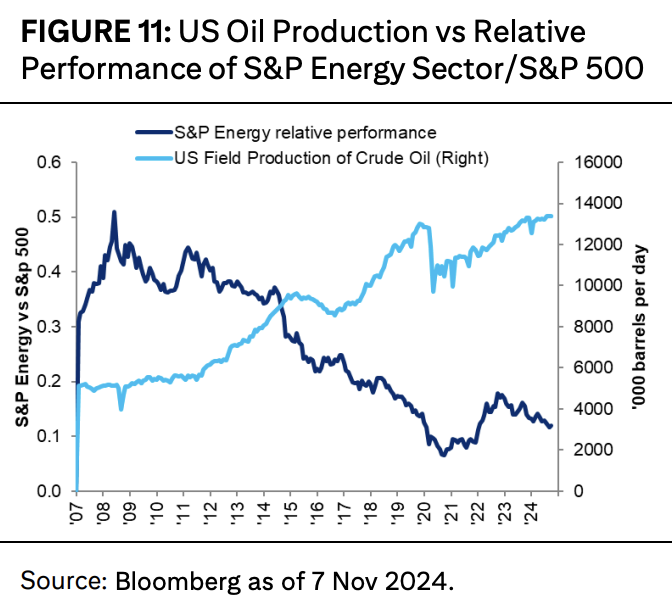

So sánh sản lượng dầu Mỹ với hiệu suất tương đối của ngành năng lượng S&P/S&P 500

Chiến lược phân bổ tài sản: Định vị theo diễn biến bầu cử và dự kiến điều chỉnh thận trọng

Mặc dù những bất định xoay quanh kết quả bầu cử đã dần được giải tỏa, thị trường lại đang phải đối diện với một loạt câu hỏi lớn về định hướng chính sách và lộ trình triển khai của chính quyền mới. Trong bối cảnh này, chiến lược đầu tư của Ủy ban Đầu tư Toàn cầu (GIC) - với trọng số vượt trội dành cho cổ phiếu Mỹ và xu hướng giảm nhẹ tỷ trọng các tài sản phi cổ phiếu, đặc biệt là việc ưu tiên phân bổ vào nhóm cổ phiếu tăng trưởng vốn hóa vừa và nhỏ - đã thể hiện sự sắc bén trong việc nắm bắt phản ứng của thị trường hậu bầu cử.

Như chúng tôi đã phân tích trong báo cáo tuần trước, các cổ phiếu ngoài thị trường Mỹ đang được giao dịch ở mức định giá P/E khá hấp dẫn, chỉ 13.3 lần dựa trên dự phóng thu nhập trên mỗi cổ phiếu (EPS) cho năm 2025. Tuy nhiên, trái với kỳ vọng của nhiều nhà đầu tư tiềm năng, nhóm cổ phiếu này vẫn duy trì được sự ổn định tương đối khi quy đổi sang đồng USD. Trong chuỗi cuộc họp sắp tới, GIC sẽ tiếp tục đánh giá chuyên sâu về sự dịch chuyển giá trị tương đối trên thị trường toàn cầu, trong đó có diễn biến tăng điểm ấn tượng của chỉ số S&P 500.

So sánh chỉ số S&P 500 (có trọng số ngang bằng) với dự báo tăng trưởng EPS của Citi Wealth

Đáng chú ý, phân khúc cổ phiếu tăng trưởng vốn hóa vừa và nhỏ của Mỹ vẫn đang giao dịch ở mức thấp hơn khoảng 5% so với trung bình lịch sử dài hạn, và đặc biệt, thấp hơn tới 33% so với nhóm cổ phiếu tăng trưởng vốn hóa lớn - một khoảng cách chưa từng có trong tiền lệ thị trường (minh họa tại HÌNH 13). Sau giai đoạn dài chứng kiến sự tập trung thị trường vào một số ít cổ phiếu công nghệ vốn hóa lớn - trong đó không ít doanh nghiệp đang phải đối mặt với các rủi ro về thương mại và pháp lý - chúng tôi nhận định đây là thời điểm thích hợp để các nhà đầu tư cân nhắc mở rộng danh mục, hướng đến những cơ hội đầu tư vào các cổ phiếu tăng trưởng chất lượng cao đang bị "bỏ lại phía sau".

So sánh P/E dự phóng của các công ty vốn hóa lớn, trung bình và nhỏ trong chỉ số S&P

CIO