Bài học xương máu của Nhật trong việc Kiểm soát đường cong lợi suất (YCC)

Vào tháng 9 năm 2016, Ngân hàng Trung ương Nhật Bản (BoJ) đã thay đổi khung chính sách của mình để hướng tới mục tiêu lợi suất trái phiếu chính phủ kỳ hạn 10 năm quanh mức 0%, gần với mặt bằng lãi suất vào thời điểm đó.

Khuôn khổ chính sách mới này được công bố sửa đổi thay cho chính sách mở rộng cơ sở tiền tệ nhanh chóng của Ngân hàng thông qua việc mua tài sản quy mô lớn, một chính sách mà những người tham gia thị trường cho là ngày càng kém bền vững. Mặc dù BoJ tuyên bố rằng tốc độ mua trái phiếu chính phủ sẽ không thay đổi, nhưng trên thực tế cách tiếp cận mục tiêu lợi suất cho phép thu hẹp lại đáng kể khối lượng tài sản cần phải mua vào. Trong trường hợp của Nhật Bản, việc cam kết mua bất cứ thứ gì cần thiết để giữ lợi suất kỳ hạn 10 năm gần mức 0% nghĩa là có rất ít tiêu chí được đặt ra đối với cách thức mua tài sản.

Chính sách tiền tệ nới lỏng nhưng lạm phát vẫn “cứng đầu” neo ở mức thấp

Lạm phát bắt đầu giảm tại Nhật Bản sau sự sụp đổ của Bong bóng kinh tế hồi đầu thập niên 1990. Đến năm 1994, lạm phát lõi (một biện pháp loại trừ giá thực phẩm tươi và năng lượng) đã xuống dưới 1%. BoJ phản ứng bằng việc cắt giảm lãi suất hết sức mạnh mẽ. Đến năm 1995, lãi suất điều hành chính của quốc gia này đã bị cắt giảm xuống 0.5%, một mức chưa từng có tiền lệ. Vào cuối năm 1999, lãi suất đã được đẩy xuống 0%, nhưng tình trạng giảm phát đã xuất hiện, với việc chỉ số giá tiêu dùng cốt lõi giảm gần 1% mỗi năm trong giai đoạn từ 1999 đến 2002.

Khả năng điều tiết chu kỳ hoạt động kinh doanh của Ngân hàng Trung ương phụ thuộc vào việc kiểm soát lãi suất thực tế, là lãi suất danh nghĩa điều chỉnh theo lạm phát. Nếu lạm phát bị kẹt ở mức quá thấp, dù lãi suất điều hành bằng 0% cũng không đủ để vực dậy nền kinh tế. Do đó, việc hướng lạm phát tiến đến dương là điều rất quan trọng vì nó tạo khoảng trống để chính sách tiền tệ nghịch chu kỳ phát huy hiệu quả.

Vào tháng 3 năm 2001, BoJ đã đẩy mạnh cuộc chiến chống giảm phát bằng cách áp dụng chương trình nới lỏng định lượng (QE). Với chính sách này, Ngân hàng đã tăng mạnh việc mua trái phiếu chính phủ Nhật Bản (TPCP Nhật Bản) và các tài sản khác để mở rộng cơ sở tiền tệ, bao gồm số dư dự trữ của ngân hàng cộng với tiền tệ đang lưu hành. (Vì các ngân hàng trung ương mua tài sản bằng cách ghi có vào tài khoản dự trữ của ngân hàng, nên việc mở rộng cơ sở tiền tệ sẽ tự động diễn ra.) So với những gì các ngân hàng trung ương khác đã thực hiện sau khủng hoảng tài chính toàn cầu, chương trình mua tài sản của BoJ ở quy mô khá khiêm tốn.

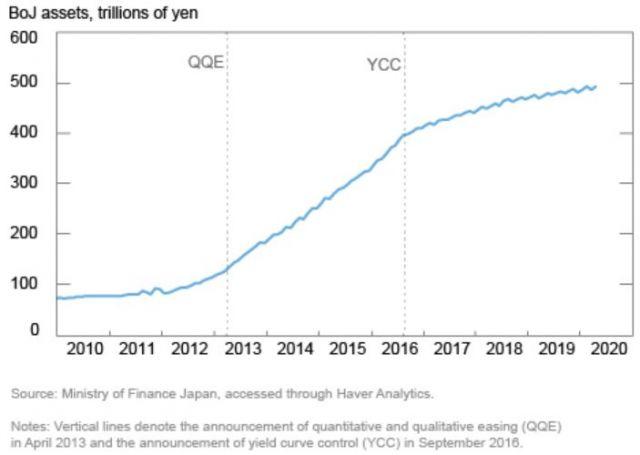

Đến tháng 3 năm 2006, khi chương trình bị tạm dừng, khối lượng tài sản nắm giữ của BoJ đã tăng từ 110 nghìn tỷ Yen lên hơn 150 nghìn tỷ (tương đương với khoảng 30% GDP của Nhật Bản lúc bấy giờ). Trong khi hội đồng chính sách của BoJ tuyên bố rằng lạm phát hiện đang "vững vàng hướng tới xu hướng tăng", lạm phát lõi đã ở mức -0.6% và ngay cả thước đo lạm phát ưa thích lúc đó của BoJ (chỉ loại bỏ thực phẩm tươi sống) cũng chỉ là 0.1%. Một loạt các biện pháp nới lỏng định lượng quy mô nhỏ hơn đã được thực hiện từ năm 2010 đến đầu năm 2013.

Vào tháng 4 năm 2013, BoJ đã áp dụng một chiến lược "sốc và kinh hoàng" có tên là Nới lỏng định lượng và định tính (QQE). Chính sách mới này có một vài đặc điểm như sau: thứ nhất, cam kết mua khối lượng tài sản “khủng”, phần lớn là trái phiếu chính phủ Nhật, sẽ làm tăng cơ sở tiền tệ khoảng 60-70 nghìn tỷ Yen mỗi năm; thứ hai, cam kết kéo dài thời hạn nắm giữ TPCP của mình, trong một nỗ lực rõ ràng để hạ lợi suất kỳ dài hạn và làm phẳng đường cong lợi suất; cuối cùng, cam kết “chung thủy” với chính sách mới cho đến khi lạm phát vững vàng ở mức ngang bằng hoặc cao hơn mục tiêu 2% của BoJ. Chỉ hơn một năm sau, khối lượng tài sản BoJ cam kết mua lại mỗi năm đã lên tới 80 nghìn tỷ Yen.

Bảng cân đối của BoJ tăng lên nhanh chóng. Khối lượng nắm giữ TPCP của Ngân hàng Trung ương đã tăng từ 140 nghìn tỷ yên vào tháng 4 năm 2013 lên tới 380 nghìn tỷ vào tháng 8 năm 2016. Cơ sở tiền tệ cũng tăng một lượng tương tự. Không hề nói quá khi nhận xét rằng quy mô của chính sách tiền tệ nới lỏng này rất khủng khiếp. Đến tháng 8 năm 2018, cơ sở tiền tệ đã chạm mức xấp xỉ 90% GDP, gấp 3 lần tỷ lệ ban đầu. Các chương trình mua tài sản ở Mỹ và khu vực đồng tiền chung châu Âu, dẫu bản thân họ chưa từng có tiền lệ, cũng chưa bao giờ đẩy cơ sở tiền tệ lên tới mức 30% GDP.

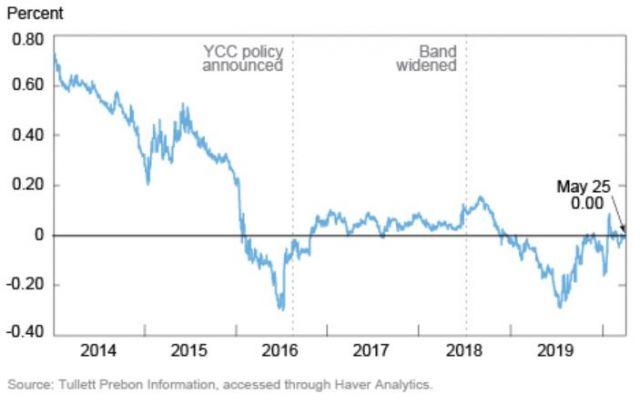

Có những dấu hiệu sớm cho thấy QQE phát huy tác dụng đối với Nhật Bản. Lợi suất trái phiếu chính phủ kỳ hạn 10 năm giảm đáng kể, từ khoảng 0.75% trước chương trình xuống còn chỉ 0.25% vào cuối năm 2015. Tỷ lệ thất nghiệp giảm đều, báo hiệu rằng nền kinh tế đang tăng trưởng trên tốc độ tiềm năng. Lạm phát lõi tăng từ -0.6% trước khi chính sách được thông qua lên tới 1.2% vào cuối năm 2015.

Tuy nhiên, niềm vui chẳng kéo dài được bao lâu. Lạm phát lõi lại “tụt xuống” chỉ còn 0.5% vào giữa năm 2016. Con số về kỳ vọng cho lạm phát dài hạn mà các phép đo đưa ra cũng đã giảm đi. Thêm vào đó, BoJ lúc này đang nắm giữ gần 40% lượng trái phiếu chính phủ Nhật trên thị trường. Với việc thị phần này vẫn tăng đều đặn, các cuộc khảo sát đã cho thấy sự suy yếu trong chức năng vận động của thị trường TPCP. Cuối cùng, lợi suất trái phiếu chính phủ Nhật kỳ hạn 10 năm đã rơi xuống vùng âm đầu năm 2016, không lâu sau khi BoJ cắt giảm lãi suất điều hành từ 0.1% xuống còn -0.1%. Nhiều nhà phân tích thị trường lo lắng rằng lãi suất dài hạn có thể ở dưới mức 0 trong một thời gian dài, làm biên lợi nhuận cho vay bị bóp chặt và suy yếu sức khỏe tài chính của các ngân hàng cũng như công ty bảo hiểm.

Một khuôn khổ chính sách mới.

Vào tháng 9 năm 2016, BoJ đã cho ra đời một khung chính sách mới mà họ đặt tên là Nới lỏng định lượng và định tính kết hợp Kiểm soát đường cong lợi suất (QQE với YCC). BoJ tái khẳng định rằng tốc độ mua tài sản nhanh sẽ được tiếp tục duy trì cho đến khi lạm phát vượt lên trên mục tiêu 2% "một cách ổn định". Nhưng lúc này, BoJ cũng sẽ đặt mục tiêu cho lợi suất TPCP kỳ hạn 10 năm là "khoảng 0%”, gần với mặt bằng lãi suất hiện tại. Mặc dù không chính thức thông báo, thị trường đã sớm ngầm hiểu rằng khoảng biên độ biến động của lợi suất sẽ là ± 10 điểm cơ bản (bps).

Những tác động của YCC đã nhanh chóng được thấy rõ trên thị trường tài chính. Như trong biểu đồ trên đây, từ năm 2016 lợi suất TPCP 10 năm đã tới vùng mức mục tiêu và giữ ổn định trong hai năm tiếp theo đó. Biến động của lợi suất vốn đã thấp hơn nhiều so với thị trường Mỹ hoặc Đức, nay thậm chí còn giảm hơn nữa, với độ lệch chuẩn của các biến động tháng giảm khoảng một nửa so với thời kỳ sử dụng QQE. Mức biến động đã tăng lên sau khi BoJ mở rộng biên độ dao động lợi suất kỳ hạn 10 năm lên ± 20 điểm cơ bản vào tháng 7 năm 2018, nhưng vẫn ở mức thấp so với biến động trước kia được thấy ở Nhật Bản trong thời kỳ QQE và cùng thời kỳ đó tại các quốc gia khác.

Hiệu quả trong chính sách của BoJ đã cho phép việc giảm khối lượng mua TPCP

Sự ổn định của đường cong lợi suất đã đến cùng với việc BoJ giảm tốc độ mua tài sản, mặc dù các tuyên bố của Ngân hàng Trung ương nói rằng họ sẽ giữ nguyên mục tiêu mua trước đó. Như ta có thể thấy ở biểu đồ trên, lượng nắm giữ trái phiếu chính phủ của BoJ đã tăng chỉ 100 nghìn tỷ Yen trong gần bốn năm kể từ khi YCC được đưa vào áp dụng, và chỉ khoảng 20 nghìn tỷ yên trong mười hai tháng qua. Về bản chất, việc duy trì mục tiêu lợi suất đã không còn liên quan tới tốc độ mở rộng bảng cân đối. Song hành với tốc độ giảm mua tài sản của BoJ, các cuộc khảo sát đã cho thấy thị trường JGB đã quay trở lại vẫn động bớt tiêu cực hơn trước kia.

Sự chậm lại của chương trình mua tài sản phản ánh mức độ tin cậy của cam kết BoJ đặt ra đối với mục tiêu lợi suất kỳ hạn 10 năm. Xét cho cùng, Ngân hàng Trung ương về cơ bản có sức mua không giới hạn và do đó luôn có thể mua khối lượng trái phiếu chính phủ cần thiết để giữ lợi suất quanh mức 0%.

Thành công?

Vậy chính sách kiểm soát đường cong lợi suất có thành công hay không? Dường như không phải trên mặt trận ứng phó với lạm phát, ít nhất là cho đến nay. Lạm phát lõi đã loanh quanh mức 0.5% trong những tháng gần đây, hầu như không cao hơn là mấy so với trước khi chính sách được thông qua. Thách thức đối với BoJ là kỳ vọng về lạm phát thấp kéo dài rất khó có thể thay đổi được. Các ngân hàng đã tràn ngập thanh khoản khi việc kiểm soát đường cong lợi suất bắt đầu và lợi suất các kỳ hạn dài đã gần bằng 0%. Nếu chỉ một mình việc kích thích tiền tệ đã đủ đẩy lạm phát của Nhật Bản lên tới 2%, thì có lẽ nó đã xảy ra trong giai đoạn áp dụng công cụ QQE. Tất nhiên, chúng tôi không biết lạm phát sẽ ra sao nếu như không có YCC. Cũng cần phải lưu ý rằng tỷ lệ thất nghiệp trước khi dịch COVID-19 ập đến ở gần mức thấp nhất trong lịch sử, do vậy có khả năng sự thắt chặt tỷ lệ thị trường lao động (lượng việc làm còn trống/lượng người thất nghiệp) sẽ tiếp tục sẽ đẩy lạm phát cao hơn.

Bất kỳ ngân hàng trung ương nào đang xem xét thực hiện phiên bản YCC chính của mình, như Ngân hàng trung ương Australia (RBA) đã làm gần đây, sẽ có khá nhiều câu hỏi để suy ngẫm. Lợi suất mục tiêu nào được nhắm tới? Lợi suất sẽ được phép dao động với biên độ nào quanh mục tiêu? Cần đưa ra hướng dẫn nào về các điều kiện khi đó lợi suất và biên độ mục tiêu có thể thay đổi? Và tối quan trọng, YCC có giúp ngân hàng trung ương đạt được các mục tiêu chính sách của mình hay không?

Đối với Nhật Bản, câu hỏi cuối cùng này vẫn chưa được trả lời. Tuy nhiên, công cụ kiểm soát đường cong lợi suất đã đem lại một lợi ích rõ ràng. Theo chính sách mới, BoJ đã có thể kiểm soát khá chặt chẽ cấu trúc kỳ hạn của lãi suất mà không cần phải động đến các biện pháp can thiệp quy mô lớn đối với thị trường TPCP của Nhật. Các nhà đầu tư chấp nhận rằng BoJ có thể mua bất kỳ khối lượng trái phiếu chính phủ nào cần thiết để giữ cho lợi suất không tăng và do đó, Ngân hàng Trung ương đã không phải mua nhiều chút nào.