Bạn đặt cược Dollar Mỹ sẽ suy yếu trong thời gian tới ư? Để tôi nói cho mà nghe

Đạt Nguyễn

Currency Analyst

Nếu bạn là người muốn tìm kiếm cơ hội để Long USD giữa hàng loạt các bài báo dự báo đồng Dollar Mỹ giảm giá trong năm 2021 này thì đây sẽ là bài viết dành cho bạn.

2021 vẫn đang tốt đẹp với Dollar Mỹ

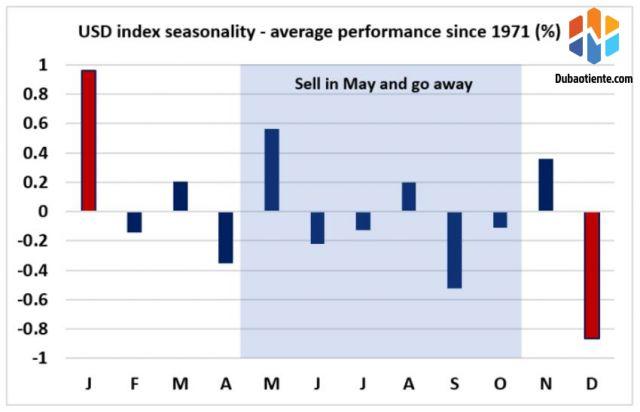

Kể từ sau khi tổng kết năm 2020 với USD giảm 6.8% và cú giảm hơn 12% từ mức đỉnh giữa tháng 3, tôi cho rằng đồng bạc xanh đang được hưởng lợi tăng, do vào đầu năm 2021 này nhiều rủi ro tiềm ẩn liên quan tới kinh tế vĩ mô như gia hạn giãn cách xã hội, rủi ro địa chính trị ở châu Âu và hạn chế đi lại khiến nhu cầu tìm đến các tài sản trú ẩn tăng cao. Bên cạnh đó, phân tích chu kỳ 50 năm qua cho thấy USD thường tăng mạnh trong tháng 1 (tham khảo biểu đồ 1 bên dưới). Tháng 12 thường chứng kiến USD giảm khoảng 0.85% và giảm mạnh nhất, trong khi đó, tháng 1 thường chứng kiến chỉ số DXY thể hiện sức mạnh đồng USD tăng trung bình gần 1% kể từ năm 1971 và là tháng chứng kiến đồng bạc xanh có mức tăng ấn tượng nhất trong năm.

Kết quả, mặc dù xu hướng USD suy yếu vẫn được duy trì từ trung hạn trở lên, nhưng vẫn tồn tại những nhịp điều chỉnh tăng từ vùng tích lũy trong ngắn hạn và nhóm các đồng tiền G-10 bám theo quá trình được gọi là 'Đảo ngược về giá trị trung bình' (Mean Reversion). Về phần tôi, các trạng thái Long USD vẫn được duy trì từ đầu tháng 1 này do các rủi ro giảm giá rõ ràng rất nhỏ.

Nguồn: Eikon Reuters

Các vấn đề vĩ mô quay trở lại trong năm 2021

Một trong những động lực cốt lõi đẩy giá trị đồng USD xuống 'vực thẳm' trong năm 2020 vừa qua chính là mức chênh lệch khủng khiếp trên bảng cân đối tài sản giữa Fed và các NHTW khác trên toàn cầu. Sự việc bắt đầu từ khi tài sản của Fed tăng gần gấp đôi từ mức 3.8 nghìn tỷ USD lên mức 7 nghìn tỷ USD, thể hiện mức độ bơm tiền mạnh tay nhiều hơn bất kỳ NHTW khác như BoJ và ECB. Điều này dẫn tới đồng bạc xanh bước vào chu kỳ giảm mạnh mẽ trong 9 tháng sau đó.

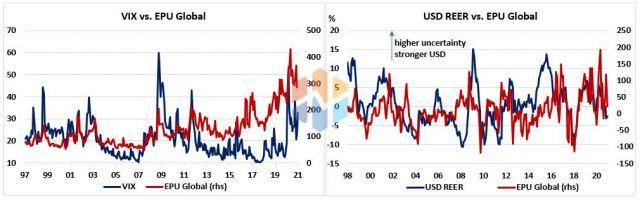

Tuy nhiên, vấn đề chênh lệch giữa các NHTW này sẽ kém phần quan trọng hơn trong năm nay. Thay vào đó, mức độ bất ổn tăng lên sẽ khiến đồng USD hưởng lợi dưới dạng tài sản trú ẩn. Trong biểu đồ 2, biểu đồ bên trái thể hiện chỉ số Bất ổn trong Chính sách kinh tế (EPU) đang gia tăng trong tương lai gần, yếu tố ưa thích của USD. Trong khi đó, biểu đồ bên phải cũng chỉ ra mối tương quan cùng chiều mạnh mẽ giữa sự bất ổn và sức mạnh đồng USD trên diện rộng, đồng bạc xanh thường mạnh hơn trong môi trường bất ổn như vậy.

Nguồn: Eikon Reuters và Baker (2016)

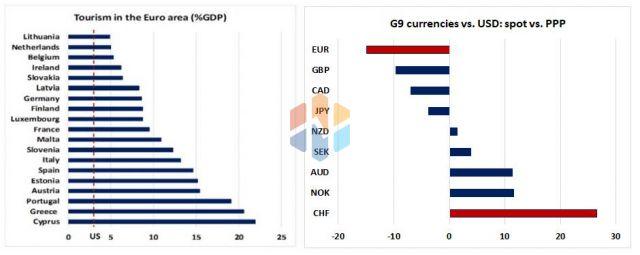

Việc triển khai vaccine ngăn ngừa virus Corona tại một số nước Châu Âu diễn ra chậm hơn dự kiến. Ví dụ tại Pháp, 'chỉ' có 2.1 liều vaccine cho quy mô dân số 100 người, và gần 0% dân số được tiêm phòng đầy đủ vaccine. Rủi ro gia tăng thêm thời hạn phong tỏa so với dự kiến rõ ràng không thể bị bỏ qua. Điều này làm tăng rủi ro chính trị trong khu vực EU vì các hạn chế đi lại tăng cao sẽ gây thiệt hại đáng kể cho một số quốc gia có nền kinh tế phụ thuộc nhiều vào du lịch như đảo Síp và Hy Lạp. Biểu đồ 3 (bên trái) cho thấy ngành du lịch của hai nước trên đóng góp tới 20% GDP, theo sau bởi Bồ Đào Nha với hơn 18%. Nói cách khác, châu Âu sẽ không hoạt động nếu không có du lịch và các chính phủ có nguy cơ gia hạn thêm thời gian giãn cách xã hội nếu các hạn chế đi lại áp dụng quá lâu.

Mặc dù đồng EUR vẫn đang được định giá tương đối và thấp hơn thấp hơn 16% so với đồng USD dựa trên tính toán ngang giá sức mua của OECD (Biểu đồ 3 bên phải), nhưng tôi vẫn cho rằng xu hướng tăng đang bị kìm hãm và rủi ro tỷ giá EUR/USD tiếp tục giảm trong những tuần tới.

Nguồn: Ủy ban kinh tế châu Âu, Eikon Reuters và OECD.

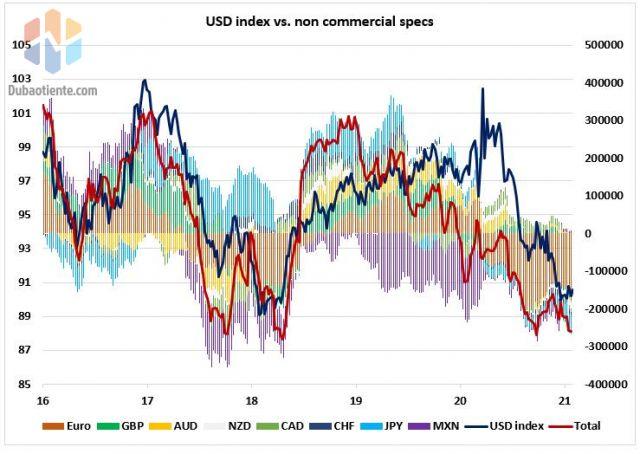

Trạng thái short USD vẫn còn rất nhiều

Điều thú vị là các trạng thái bán ròng USD thậm chí còn tăng lên trong những tuần gần đây bất chấp việc đồng USD có chút phục hồi trong tháng 1. Theo báo cáo của CFTC, số hợp đồng bán ròng hiện đang ở mức 260,000, cho thấy còn rất đông người giữ trạng thái cược USD suy yếu. và đáng chú ý hơn khi hầu hết các trạng thái trên được nắm giữ bởi các trader Long EUR (Biểu đồ 4).

Mặc dù dữ liệu CFTC chỉ thông báo được một phần nhỏ trong thị trường thanh khoản 5 nghìn tỷ USD một ngày này, nhưng nếu đồng USD tiếp tục mạnh hơn nữa, chúng ta sẽ còn thấy nhiều trạng thái Short buộc phải cắt lỗ bằng cách mua lại để đóng hợp đồng và đoán xem chuyện gì sẽ xảy ra tiếp với cú hồi của USD. Có phải giống như cái cách mà giá cổ phiếu Game Stop tăng không?

Lực mua USD từ quỹ ETF mang tên UUP

Quỹ ETF Investco DB US Dollar Index Bullish Fund là một công cụ giúp nhà đầu tư kiếm lợi nhuận khi đồng bạc xanh tăng giá so với rổ tiền tệ đối trọng, và tất nhiên giảm giá khi các đồng tiền như EUR và GBP mạnh trở lại.

Mối tương quan giữa chỉ số DXY và chứng chỉ quỹ UUP này đã rất khăng khít với nhau trong nhiều năm qua.

Nguồn: Eikon Reuters và CFTC.

Động lực đầu tư vào UUP đến từ đâu?

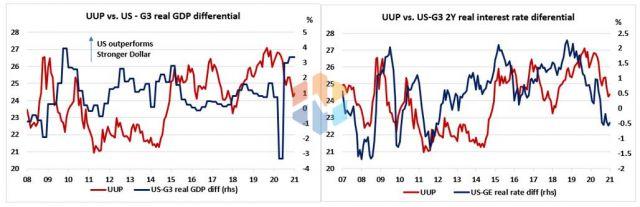

Có hai động lực chính dẫn dắt chứng chỉ quỹ UUP đó là sự khác biệt trong tỷ lệ tăng trưởng kinh tế thực và chênh lệch lãi suất thực giữa Mỹ và phần còn lại của thế giới (chỉ xét nhóm G3 gồm EU, Anh Quốc và Nhật Bản).

Dù kết quả năm nay đối với đồng bạc xanh có xấu tới mức nào đi nữa, tôi vẫn cho rằng có khả năng Dollar Mỹ có thể vượt trội so với khu vực đồng Euro vào năm 2021. Lý do bởi khoảng cách chênh lệch giữa tăng trưởng thực tế trong những tháng tới sẽ còn gia tăng. Biểu đồ 5 bên trái đã mô tả lại đà tăng của quỹ UUP gắn liền với tăng trưởng kinh tế Mỹ trong những năm qua.

Ngoài ra, một phần nguyên nhân dẫn đến sự suy yếu của đồng USD vào năm 2020 là do lãi suất thực kỳ hạn 2 năm giữa Mỹ và thế giới giảm mạnh. Hình 5 (khung bên phải) cho thấy chênh lệch lãi suất thực đã giảm từ 1% vào tháng 3/2020 xuống ngưỡng -0.5% vào tháng 1/2021. Tôi cho rằng chênh lệch tỷ giá thực sẽ tạm dừng và có khả năng đảo ngược trong những tuần tới.

Nguồn: Eikon Reuters và FRED.

UUP: một công cụ phòng vệ trước những đợt biến động giá tăng vọt

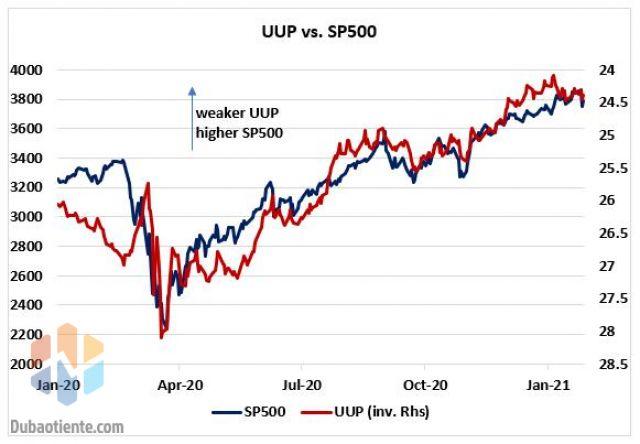

Việc mua chứng chỉ UUP trong điều kiện thị trường hiện tại có thể mang đến cơ hội phòng vệ rủi ro cho các nhà đầu tư. Đồng Dollar Mỹ suy yếu trong năm 2020 đã khiến các tài sản rủi ro tăng mạnh, đặc biệt là cổ phiếu và có cả những nhịp điều chỉnh của chỉ số S&P 500 với đà tăng của quỹ UUP.

Nguồn: Eikon Reuters

Lăng kính kỹ thuật với quỹ UUP

Sau khi diễn biến đồng thuận với chỉ số DXY trong năm 2020, UUP đã bắt đầu hồi phục trở lại trong những tuần gần đây từ khi chạm mức đáy 24.1 - tương đương với mốc Fibo truy hồi 61.8% và diễn biến trong vùng 21.1-28.9.

Mốc 24.1 hiện vẫn đang thấp hơn ngưỡng SMA 50 tại 24.5 và tôi cho rằng UUP có thể hồi lại về mốc 25 trong ngắn hạn tương đương với ngưỡng Fibo truy hồi 50%. Nếu betting giảm giá, những trader theo trường phái thận trọng có thể mở lệnh Sell Stop khi giá xuyên thủng ngưỡng hỗ trợ tâm lý 24.