Báo cáo Kaiko Research tuần 1 tháng 8: Nỗi lo về việc hạ cánh cứng khiến cho các tài sản rủi ro bị bán tháo

Tuấn Hưng

Junior Analyst

Bitcoin giảm cùng với cổ phiếu do lo ngại về một cuộc hạ cánh cứng sau khi dữ liệu kinh tế Hoa Kỳ yếu hơn dự kiến. Trong một tin tức khác, Morgan Stanley sẽ cho phép các cố vấn tài chính của mình tư vấn đầu tư ETF Bitcoin bắt đầu từ tháng này. Tuần này, chúng ta sẽ tìm hiểu về đợt bán tháo gần đây của BTC, tình trạng của các thợ đào Bitcoin sau sự kiện halving, việc doanh thu bán lẻ của Coinbase suy yếu

Nỗi lo về việc hạ cánh cứng khiến cho các tài sản rủi ro bị bán tháo.

Tháng 8 theo các dữ liệu quá khứ là tháng tồi tệ đối với thị trường tiền điện tử. Năm ngoái, chúng ta đã chứng kiến một trong những sự kiện giảm đòn bẩy lớn nhất vào ngày 16-17 tháng 8, năm nay cũng không ngoại lệ. Bitcoin đã bị bán tháo cùng với cổ phiếu Hoa Kỳ vào tuần trước sau khi dữ liệu kinh tế kém làm gia tăng nỗi lo về việc hạ cánh cứng. Hoa Kỳ đã tạo ra ít việc làm hơn dự kiến và hoạt động sản xuất thu hẹp nhanh hơn vào tháng 7.

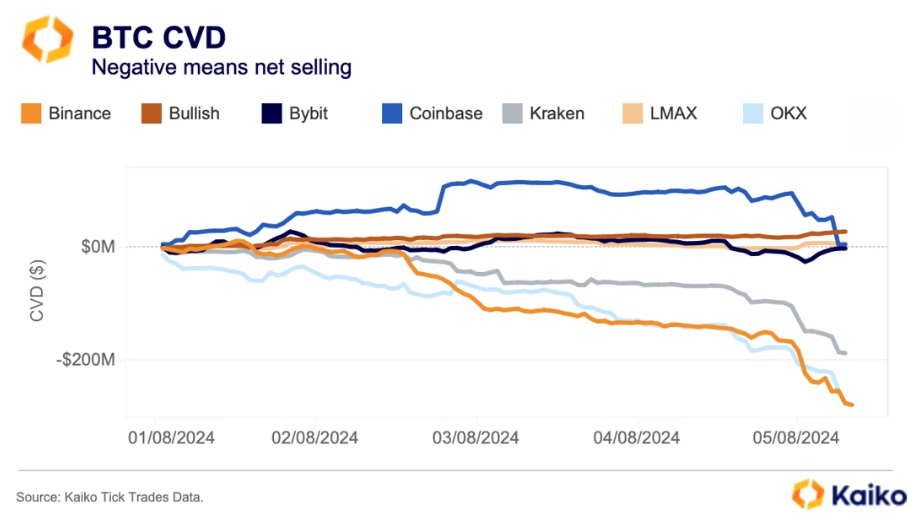

Điều thú vị là trong khi các sàn giao dịch nước ngoài như Binance và OKX chứng kiến lượng bán tháo mạnh kể từ thứ Sáu, thì delta khối lượng tích lũy (CVD) của BTC trên hầu hết các nền tảng của Hoa Kỳ vẫn ở mức dương, cho thấy một số nhà giao dịch đã mua vào khi giá giảm.

Biểu đồ: BTC CVD (chỉ số âm cho thấy việc bán ròng)

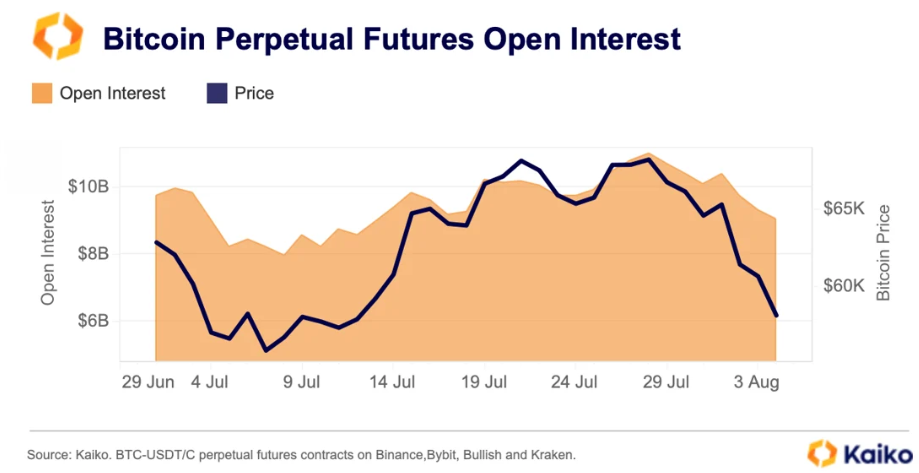

Lãi suất mở hợp đồng tương lai vĩnh viễn BTC, tổng số hợp đồng mở tại bất kỳ thời điểm nào, đã tăng vọt lên gần mức cao nhất mọi thời đại trong khoảng thời gian trước khi thị trường sập. Lãi suất mở ngày càng tăng cho thấy nhiều nhà giao dịch đang tích cực giao dịch trên thị trường và nguồn vốn mới đã tham gia vào thị trường trước khi sự cố xảy ra. Lãi suất mở trên Binance, Bybit, Bullish và Kraken đã tăng lên hơn 11 tỷ USD vào ngày 28 tháng 7. Kể từ đó, nó đã giảm xuống còn khoảng 9 tỷ USD trong thời gian giá giảm.

Biểu đồ: Lãi suất mở hợp đồng tương lai vĩnh viễn cho Bitcoin

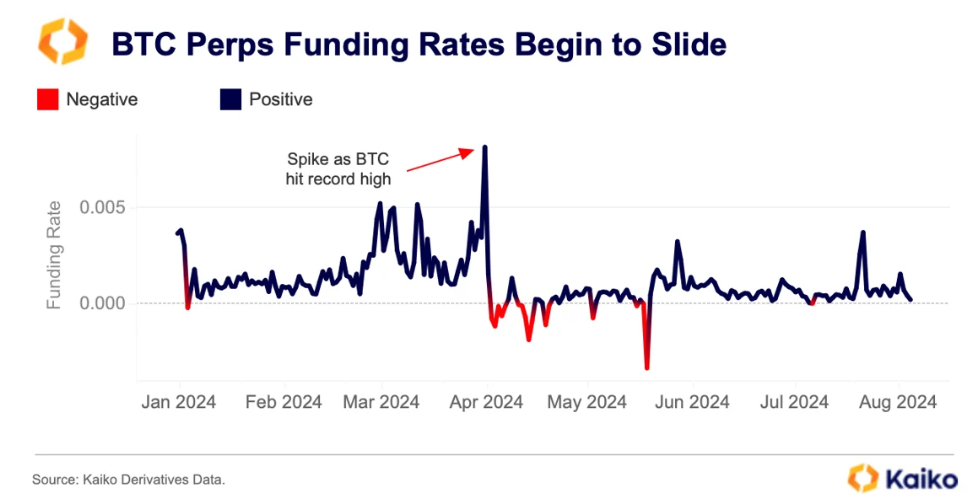

Funding rates tăng đột biến vào ngày 21 tháng 7 sau vụ ám sát ứng cử viên tổng thống Donald Trump, nhưng chúng vẫn tương đối ổn định kể từ tháng 5. Xu hướng Funding rates này cho thấy các nhà giao dịch đang sử dụng hợp đồng tương lai để phòng ngừa các vị thế của họ. Tuy nhiên, xét đến việc bán tháo liên tục trên thị trường giao ngay kể từ khi giá giảm, người ta có thể tự hỏi: chúng ta có thể mong đợi tỷ lệ tài trợ của hợp đồng tương lai Bitcoin sẽ duy trì ở mức dương trong bao lâu? Khi tỷ lệ tài trợ chuyển sang mức âm, điều này có nghĩa là nhiều nhà giao dịch đang short nhiều hơn là long.

Biểu đồ: Funding rates của hợp đồng BTC vĩnh viễn đang bắt đầu suy giảm

Quay trở lại để xem xét nguyên nhân dẫn đến đợt bán tháo này, có vẻ như phần lớn là do các lý do kinh tế vĩ mô.

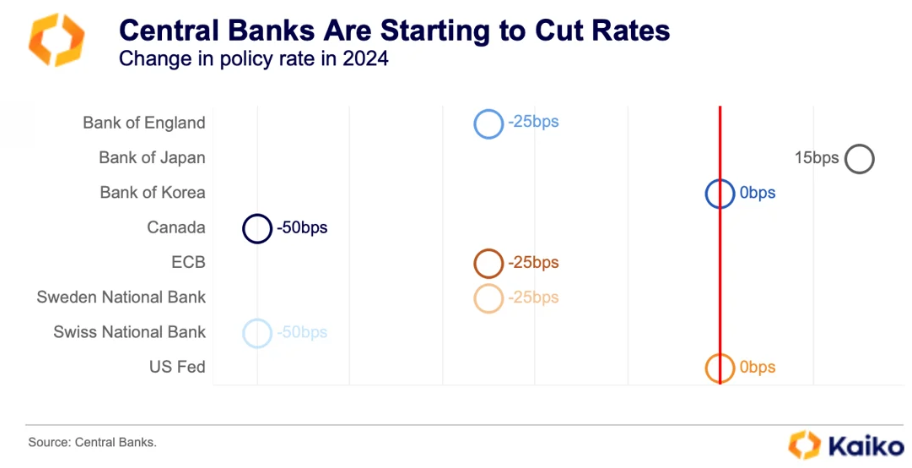

Các Ngân hàng Trung ương đang bắt đầu cắt giảm lãi suất

Cục Dự trữ Liên bang Hoa Kỳ mặc dù vẫn giữ nguyên lãi suất trong cuộc họp FOMC gần nhất nhưng đã báo hiệu khả năng cắt giảm lãi suất vào tháng 9. Tuy nhiên, nỗi lo về sai lầm chính sách đã làm chao đảo thị trường sau dữ liệu kinh tế kém vào thứ Năm và thứ Sáu. Những nỗi lo này có thể trở nên trầm trọng hơn do Ngân hàng Anh và các Ngân hàng Trung ương lớn khác đã cắt giảm lãi suất gần đây, bao gồm Ngân hàng Canada, ECB và Ngân hàng Quốc gia Thụy Sĩ.

Tâm lý tránh rủi ro càng trở nên trầm trọng hơn khi Ngân hàng Nhật Bản (BoJ) chuyển sang chính sách tiền tệ thắt chặt hơn. BoJ đã tăng lãi suất chính sách lên khoảng 0.25% từ mức 0%-0.1% trước đó và công bố kế hoạch giảm một nửa lượng trái phiếu mua vào của Nhật Bản trong vài năm tới.

Mặc dù lãi suất thực vẫn ở mức âm tại Nhật Bản, nhưng sự thay đổi này là đáng kể vì BoJ đã duy trì lãi suất vay trong nước ở mức thấp trong hơn hai thập kỷ. Động thái hướng tới lợi suất trong nước cao hơn có thể tác động đến phân bổ tài sản toàn cầu, có khả năng đảo ngược hoạt động giao dịch chênh lệch lãi suất (carry trade), nơi mà các nhà đầu tư có thể vay giá rẻ bằng đồng JPY để đầu tư vào trái phiếu và cổ phiếu có lợi suất cao.

Các thợ đào tìm kênh khác để bù đắp doanh thu

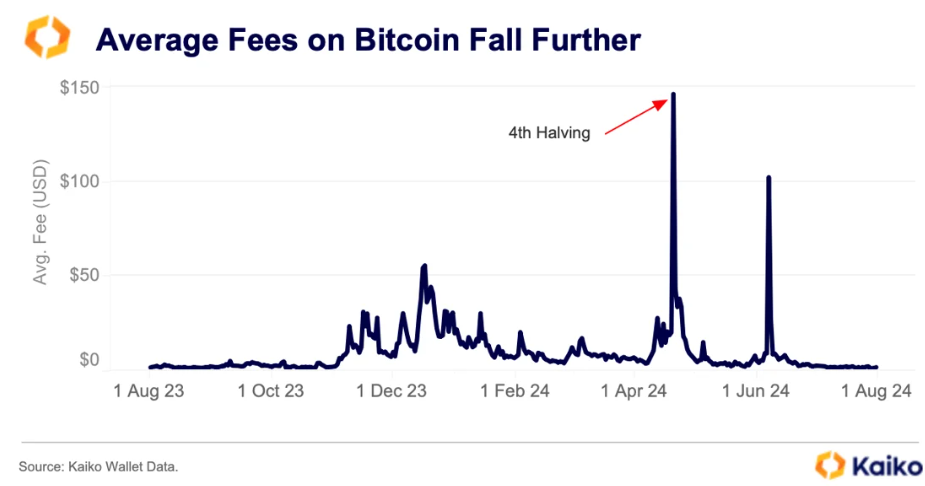

Kể từ lần halving thứ tư vào tháng 4, một số thợ đào Bitcoin đã phải chịu áp lực ngày càng tăng. Việc halving đã cắt giảm phần thưởng khối từ 6.25 xuống còn 3.125 BTC, khiến việc đào Bitcoin trở nên kém hiệu quả với các thợ đào sử dụng thiết bị cũ.

Phí mạng tăng đột biến ngay sau khi halving, sau khi ra mắt giao thức Runes. Tuy nhiên, điều này chỉ kéo dài trong thời gian ngắn và kể từ đó, phí đã có xu hướng giảm. Phí mạng trung bình hiện là 2 USD, thấp hơn nhiều so với mức cao 143 USD sau khi halving.

Biểu đồ: Phí trung bình của Bitcoin giảm mạnh

Trong khi Marathon Digital gần đây đã công bố mua Bitcoin trị giá 100 triệu USD, thì những thợ đào khác lại kém may mắn hơn. Nhiều thợ đào đã bán cổ phần trước khi halving, với việc bán ra tăng tốc kể từ tháng 4 khi áp lực lên các công ty tăng lên. Dữ liệu trên chuỗi cho thấy cổ phần Bitcoin của thợ đào đã giảm kể từ khi thị trường tăng giá vào cuối năm 2023, khi các thợ đào dần bán cổ phần của họ.

Biểu đồ: Các thợ đào BTC tiếp tục bán tài sản nắm giữ trong giai đoạn hậu Halving

Khi thợ đào thích nghi với môi trường khai thác mới, một số công ty đang tìm kiếm ngoài tiền điện tử để tăng doanh thu, đáng chú ý là bằng cách hợp tác với các công ty Trí tuệ nhân tạo (AI). Thợ đào có quyền truy cập vào năng lượng và cơ sở hạ tầng có thể hỗ trợ các công ty AI mở rộng. Ví dụ, công ty khai thác bitcoin hàng đầu Core Scientific nhờ việc chuyển đổi một phần cơ sở hạ tầng của mình để cung cấp dịch vụ trung tâm dữ liệu cho công ty khởi nghiệp AI CoreWeave đã thoát khỏi tình trạng phá sản vào đầu năm nay, khi mà giá cả tăng cao đã cải thiện doanh thu.

Lợi nhuận của Coinbase giảm mạnh trong bối cảnh khối lượng bán lẻ giảm.

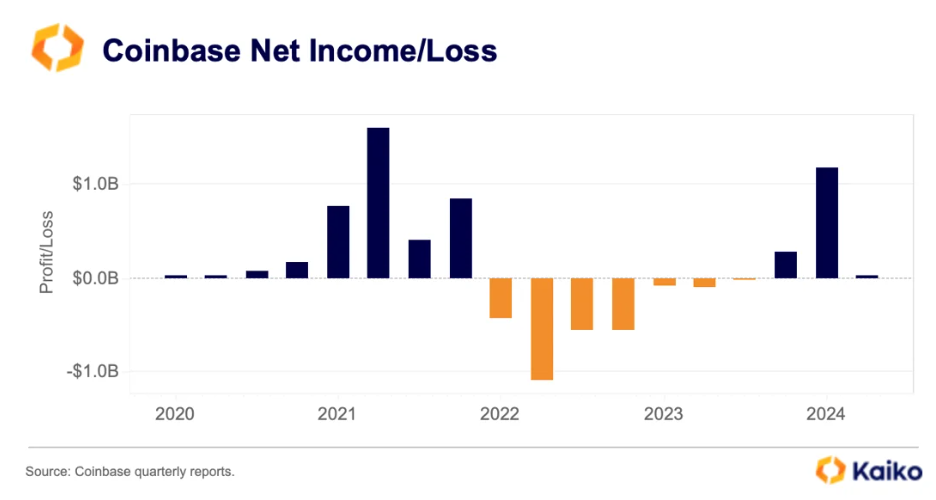

Tuần trước, Coinbase báo cáo lợi nhuận 36 triệu USD trong quý 2, giảm đáng kể so với mức 1.2 tỷ USD được ghi nhận trong quý 1. Mặc dù doanh thu vượt quá kỳ vọng của thị trường, nhưng vẫn thấp hơn ước tính. Khối lượng giao dịch giảm 28% xuống còn 226 tỷ USD, trong đó khối lượng bán lẻ giảm nhanh hơn khối lượng của tổ chức. Kết quả này khiến COIN giảm 16% trong tuần, mặc dù triển vọng về quy định của Hoa Kỳ được cải thiện trong những tháng gần đây.

Biểu đồ: giá trị lãi/lỗ của Coinbase

Sàn giao dịch này vẫn có phần lớn doanh thu từ phí giao dịch bán lẻ và altcoin, chiếm khoảng 40% khối lượng giao dịch giao ngay. Thu nhập từ phí tiêu dùng đã giảm 29% xuống còn 665 triệu USD trong quý 2. Ngoài ra, Coinbase phải đối mặt với sự cạnh tranh ngày càng tăng từ các dịch vụ ETF rẻ hơn và các nền tảng như Robinhood trong việc thu hút người dùng bán lẻ.

Ngược lại, doanh thu từ nền tảng Prime của Coinbase bao gồm thu nhập từ lưu ký, phí giao dịch của tổ chức và phí lãi suất và tài trợ vẫn tương đối thấp, chỉ chiếm 12% thu nhập ròng.

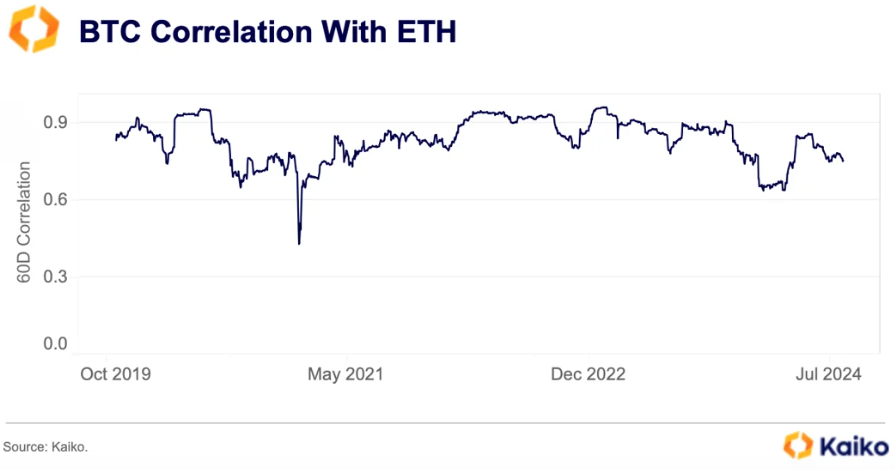

Tương quan ETH với BTC tiếp tục giảm kể từ tháng 5

Kể từ cuối tháng 5, tương quan 60 ngày giữa ETH và BTC đã có xu hướng giảm. Trong quá khứ, Bitcoin và Ether có tương quan mạnh, nhưng tương quan của chúng không ổn định kể từ khi bắt đầu đợt tăng giá do ETF thúc đẩy vào tháng 10 năm 2023, dao động giữa mức thấp nhất trong nhiều năm là 0.64 và mức cao nhất là 0.86.

Biểu đồ: Mối tương quan giữa BTC và ETH

Bitcoin đã hoạt động tốt hơn vào đầu năm nay do nhu cầu của các tổ chức tăng lên và môi trường vĩ mô được cải thiện. Mặc dù vẫn chưa rõ liệu ETF ETH giao ngay có nhu cầu tương tự như ETF BTC hay không, nhưng việc chấp thuận gần đây của chúng tại Hoa Kỳ có thể thúc đẩy việc áp dụng ETH của các tổ chức và tăng mối tương quan của nó với BTC trong ngắn hạn.

Bitcoin được coi là một kho lưu trữ giá trị, tương tự như vàng, trong khi Ethereum là một nền tảng hợp đồng thông minh sử dụng ETH để thanh toán và tạo ra lợi nhuận. Những khác biệt này có thể dẫn đến việc giảm dần mối tương quan của chúng theo thời gian.

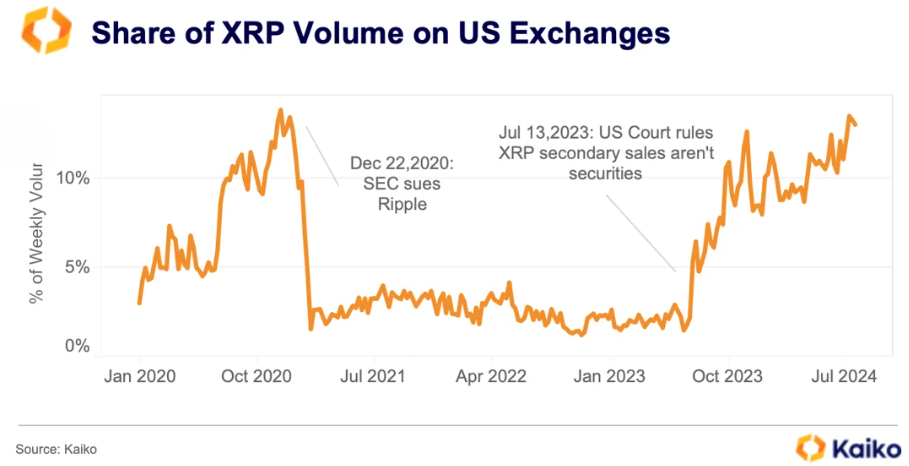

Cổ phiếu XRP trên các sàn giao dịch của Hoa Kỳ phục hồi trở lại mức trước khi kiện

Kể từ phán quyết mang tính bước ngoặt của tòa án vào năm ngoái là trao cho Ripple Labs một phần chiến thắng trước SEC, nhu cầu về XRP tại các thị trường Hoa Kỳ đã tăng trưởng đều đặn. Thị phần của các nền tảng Hoa Kỳ trong khối lượng XRP toàn cầu đã tăng từ dưới 2% lên 14% trong năm qua, tương ứng với mức thị phần đạt được trước khi bị SEC kiện.

Phán quyết tóm tắt nêu rõ rằng doanh số bán XRP của Ripple thông qua các nền tảng giao dịch thứ cấp không phải là giao dịch chứng khoán, mặc dù doanh số bán trực tiếp cho các nhà đầu tư tổ chức là có. Sau phán quyết, một số sàn giao dịch của Hoa Kỳ, bao gồm Coinbase và Gemini, đã niêm yết lại XRP, giải phóng nhu cầu bị dồn nén từ các nhà giao dịch Hoa Kỳ.

Biểu đồ: Thị phần khối lượng giao dịch XRP trên các sàn giao dịch Hoa Kỳ

Cuộc chiến pháp lý đang diễn ra giữa Ripple với SEC Hoa Kỳ tiếp tục thúc đẩy sự biến động của XRP. Vào tháng 7, XRP tăng vọt 35%, vượt xa mức tăng 4% của Bitcoin, trong bối cảnh có tin đồn về một thỏa thuận giải quyết tiềm năng của SEC. Đồn đoán tăng lên sau khi SEC sửa đổi khiếu nại của Binance và lên lịch họp kín vào ngày 1 tháng 8. Tuy nhiên, cuộc họp sau đó đã bị hủy, dẫn đến việc giá suy giảm.

Kaiko Research