Bức tranh kinh tế Nhật: Tỷ giá USD/JPY trước ngưỡng 140 quan trọng

Ngọc Lan

Junior Editor

Fed đã quyết định hạ lãi suất 50 bps. Mặc dù đồng USD không sụt giảm mạnh do các báo cáo dự đoán trước đó đã phần nào làm dịu cú sốc, nhưng xu hướng suy yếu của đồng USD vẫn tiếp diễn. Đồng thời, phát biểu mang tính dovish của Thống đốc BoJ Kazuo Ueda trong cuộc họp báo đã góp phần giảm áp lực tăng giá lên đồng Yên.

Tình hình càng trở nên phức tạp khi làn sóng bán Yên gia tăng, bắt nguồn từ dự đoán Sanae Takaichi sẽ giành chiến thắng trong cuộc bầu cử chủ tịch đảng LDP. Điều này làm dấy lên khả năng đảo chiều xu hướng đồng Yên mạnh trong ngắn hạn. Tuy nhiên, bất ngờ đã xảy ra khi Shigeru Ishiba giành được thắng lợi, khiến các nhà đầu tư vội vàng từ bỏ vị thế short Yên.

Nhìn về tương lai, chúng tôi dự đoán rằng nhịp độ cắt giảm lãi suất của Mỹ sẽ được cân nhắc kỹ lưỡng vào tháng 10, trước thềm cuộc bầu cử Tổng thống. Đáng chú ý, đồng USD có thể tiếp tục suy yếu nếu dữ liệu thị trường lao động không khả quan, dẫn đến việc thị trường kỳ vọng một đợt cắt giảm lãi suất mạnh mẽ hơn tại cuộc họp FOMC tháng 11.

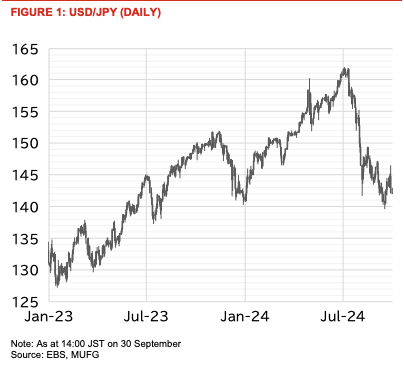

Diễn biến tỷ giá USD/JPY trong tháng cũng rất đáng chú ý. Mở đầu tháng ở mức 146.43, tỷ giá này đã leo lên đỉnh 147.20 vào ngày 3/9, được thúc đẩy bởi làn sóng bán Yên sau khi chỉ số PMI của châu Âu công bố ngày 2/9 cho thấy kết quả tích cực trên diện rộng. Tuy nhiên, tỷ giá này nhanh chóng điều chỉnh giảm sau thông tin cho rằng Thống đốc BoJ Kazuo Ueda đã bày tỏ ý định tiếp tục tăng lãi suất tại một hội đồng chính phủ về chính sách kinh tế và tài khóa vào ngày 3/9. Cùng ngày, chỉ số ISM ngành sản xuất của Mỹ cũng công bố kết quả kém khả quan, đẩy USD/JPY xuống vùng giá 145.

Ngày 4/9 đánh dấu một bước ngoặt quan trọng khi khảo sát JOLTS về cơ hội việc làm và biến động thị trường lao động của Mỹ công bố kết quả thấp hơn nhiều so với dự báo, gây áp lực mạnh lên đồng USD. Hệ quả là tỷ giá USD/JPY sụt giảm xuống dưới ngưỡng 144. Đà giảm này tiếp tục kéo dài khi báo cáo bảng lương Mỹ ngày 6/9 cũng không mấy khả quan, cùng với đó là bài phát biểu mang tính dovish của Thống đốc Fed Christopher Waller. Kết quả là cặp tỷ giá USD/JPY lao dốc xuống dưới mức 142 và duy trì xu hướng giảm trong suốt tuần tiếp theo.

Ngày 12/9, thị trường lại chao đảo khi Wall Street Journal đưa tin Fed đang cân nhắc khả năng cắt giảm lãi suất 50 bps tại cuộc họp FOMC sắp tới. Tin đồn này đẩy tỷ giá USD/JPY xuống mức đáy 139.68 vào ngày 16/9 - mức thấp nhất kể từ tháng 7 năm 2023.

Tuy nhiên, bức tranh thị trường bắt đầu thay đổi vào ngày 17/9 khi doanh số bán lẻ của Mỹ vượt kỳ vọng, giúp đồng USD lấy lại sức mạnh. Tỷ giá USD/JPY hồi phục vượt ngưỡng 142 và duy trì đà tăng ngay cả sau khi FOMC quyết định nâng lãi suất 50 bps vào ngày 18/9.

Diễn biến tiếp theo càng trở nên gay cấn khi tỷ giá USD/JPY vọt lên trên 144 vào ngày 20/9, phản ứng trước thông điệp mang tính dovish từ cuộc họp báo của Thống đốc BoJ Ueda sau cuộc họp chính sách tiền tệ. Áp lực bán đồng Yên còn gia tăng do những báo cáo cho thấy Sanae Takaichi - người được xem là kế thừa di sản của cựu Thủ tướng Shinzo Abe - đang giành ưu thế trong các cuộc thăm dò trước thềm bầu cử chủ tịch đảng LDP ngày 27/9.

Cao trào của những biến động này diễn ra vào ngày bầu cử 27/9. Tỷ giá USD/JPY tăng vọt lên 146.49 khi có tin Takaichi dẫn đầu số phiếu. Tuy nhiên, một bước ngoặt bất ngờ xảy ra khi Shigeru Ishiba giành chiến thắng trong vòng bầu cử cuối cùng, khiến tỷ giá USD/JPY lao dốc xuống vùng 143. Sự tham gia của các nhà đầu tư nước ngoài sau đó đã đẩy tỷ giá này xuống mức 142.

Kết thúc tháng 9 đầy biến động, tỷ giá USD/JPY kiểm định lại mức 143 vào đầu phiên giao dịch Tokyo ngày 30/9, nhưng sau đó đã giảm xuống vùng trên 141 tại thời điểm báo cáo này được viết (Hình 1).

Biến động tỷ giá USD/JPY (theo ngày)

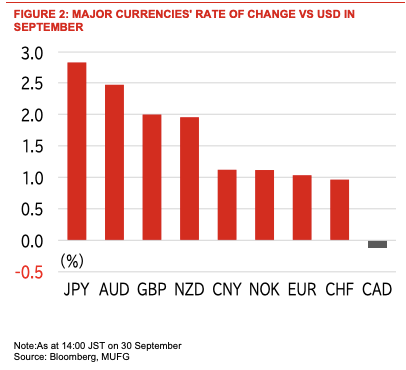

Trong bức tranh tài chính toàn cầu tháng 9, đồng USD đã trải qua một giai đoạn suy yếu rộng khắp, tuy không gay gắt như tháng 8. Đáng chú ý, trong nhóm các đồng tiền G10, ba ngôi sao sáng nổi bật là đồng JPY, đồng AUD và đồng GBP. Sự vươn lên mạnh mẽ này của ba đồng tiền hàng đầu cho thấy một xu hướng: các nhà đầu tư đang lựa chọn tiền tệ dựa trên sự khác biệt trong chính sách tiền tệ giữa các quốc gia (Hình 2).

Tỷ lệ thay đổi của các đồng tiền chính so với đồng USD trong tháng 9

Sau giai đoạn suy giảm nhanh chóng từ tháng 7 đến tháng 8, đồng USD dường như đang tìm thấy điểm cân bằng mới. Song song với đó, lợi suất trái phiếu chính phủ Mỹ - vốn cũng đang trong xu hướng giảm - có dấu hiệu chạm đáy tạm thời, với lợi suất trái phiếu kỳ hạn 10 năm ổn định quanh mức 3.6%. Trong bối cảnh này, Fed đã khởi động chu kỳ cắt giảm lãi suất bằng một động thái táo bạo: cắt giảm 50 bps trong tháng 9. Tuy nhiên, phản ứng của thị trường dường như đang tuân theo châm ngôn cổ điển "bán tin đồn, mua sự thật". Thị trường ngoại hối có vẻ đã tiên liệu được đợt cắt giảm này, một phần nhờ vào bài báo đầy tính suy đoán trên Wall Street Journal được đăng tải ngay trước thềm cuộc họp FOMC.

Trong khi đó, đồng Yên Nhật bắt đầu một hành trình thăng hoa đầy ấn tượng. Làn sóng mua Yên đầu cơ dâng cao vào đầu tháng 9, được tiếp sức bởi kỳ vọng rằng BoJ sẽ tiếp tục tăng lãi suất tại cuộc họp chính sách tiền tệ tháng 10. Tuy nhiên, Thống đốc BoJ Kazuo Ueda đã liên tục đưa ra những phát ngôn mang tính dovish, như "BoJ vẫn còn dư dả thời gian", gần như để xoa dịu những đồn đoán này.

Cuộc đua vào ghế chủ tịch đảng Dân chủ Tự do (LDP) càng làm cho tình hình thêm phần gay cấn. Sự nổi lên của Sanae Takaichi - người nổi tiếng với quan điểm chỉ trích việc tăng lãi suất và ủng hộ mạnh mẽ chính sách tài khóa mở rộng cùng nới lỏng tiền tệ - đã châm ngòi cho một làn sóng bán Yên mới. Điều này đã xóa sạch đà tăng của đồng Yên vào đầu tháng và thúc đẩy các nhà đầu tư xây dựng vị thế short đồng tiền này.

Tuy nhiên, một bước ngoặt ngoạn mục đã xảy ra vào ngày 27/9, khi Shigeru Ishiba bất ngờ giành chiến thắng trong vòng bỏ phiếu quyết định của cuộc bầu cử chủ tịch. Kết quả này đã kích hoạt làn sóng mua lại đồng Yên mạnh mẽ, đưa đồng Yên trở về mức giá trước khi "thương vụ Takaichi" diễn ra.

Sau khi màn kịch chính trị đầy gay cấn trong đảng LDP Nhật Bản kết thúc, mọi sự chú ý đổ dồn vào nhịp độ cắt giảm lãi suất tại Hoa Kỳ. Hiện tại, các HĐTL Fed Funds cho thấy xác suất gần như ngang nhau cho kịch bản cắt giảm 25 hoặc 50 bps tại cuộc họp FOMC tháng 11 sắp tới. Đồng thời, thị trường cũng đang đặt cược vào khả năng sẽ có gần ba đợt cắt giảm 25 bps trong năm nay, bao gồm cả tháng 12.

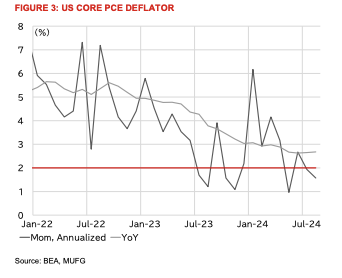

Trong bối cảnh đó, chỉ số lạm phát PCE lõi tháng 8 - được công bố vào ngày 27/9 - đã gửi đi một tín hiệu đáng chú ý, với mức tăng chỉ +0,13% so với tháng trước. Phản ứng trước diễn biến này, Thống đốc Fed Christopher Waller đã bày tỏ sự ủng hộ mạnh mẽ đối với quyết định cắt giảm 50 bps, lý giải rằng lạm phát đang hạ nhiệt nhanh hơn dự kiến của ông. Thật vậy, xu hướng biến động theo tháng của chỉ số PCE lõi đang hé lộ khả năng lạm phát có thể chạm đích 2% sớm hơn so với dự báo mới nhất của Fed tại cuộc họp FOMC tháng 9 (Hình 3). Tuy nhiên, mức tăng 2.7% so với cùng kỳ năm trước vẫn đang trong quỹ đạo phù hợp với dự báo trung vị +2.6% của FOMC cho cuối năm 2024.

Chỉ số PCE lõi

Nhìn chung, tình hình dường như đang diễn tiến hài hòa với những nhận định tích cực được các quan chức cấp cao Fed đưa ra trước và sau cuộc họp FOMC. Trong bối cảnh đó, việc FOMC chuyển hướng, đặt trọng tâm nhiều hơn vào mục tiêu "việc làm tối đa" trong nhiệm vụ kép của mình. Chủ tịch Fed Jerome Powell đã khéo léo lý giải quyết định cắt giảm 50 bps: "Thị trường lao động đang ở trong tình trạng khá tốt, và ý định của chúng tôi với động thái chính sách hôm nay là để duy trì điều đó." Phát biểu này cho thấy Fed đã chọn cắt giảm 50 bps thay vì 25 bps một phần như một biện pháp phòng ngừa chiến lược.

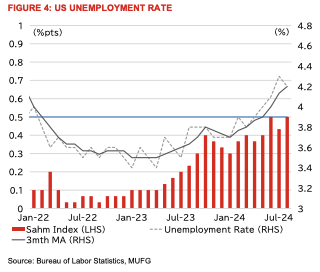

Tuy nhiên, bên cạnh những tín hiệu tích cực, cũng xuất hiện những dấu hiệu đáng quan ngại về tương lai. Thị trường lao động - tấm gương phản chiếu sức khỏe nền kinh tế Mỹ - gần đây đã bắt đầu gửi đi những tín hiệu gây bất ổn. Một trong những mối lo ngại đáng chú ý là "quy tắc Sahm", một chỉ báo cho thấy nền kinh tế Mỹ có thể đang rơi vào suy thoái khi trung bình ba tháng của tỷ lệ thất nghiệp vượt quá 0.5 điểm phần trăm so với mức thấp nhất trong 12 tháng qua. Với tỷ lệ thất nghiệp tháng 8 đạt 4.2%, quy tắc này đang dần trở nên đáng lo ngại (Hình 4).

Tỷ lệ thất nghiệp tại Mỹ

Thêm vào đó, khoảng cách giữa cung và cầu lao động - được đo lường bằng tỷ lệ việc làm trống trên số người thất nghiệp - một chỉ số mà Powell và các đồng nghiệp thường xuyên đề cập, đã thu hẹp xuống còn 1.07 lần vào tháng 7. Lịch sử cho thấy khi tỷ lệ này giảm xuống dưới 1 lần, tỷ lệ thất nghiệp thường có xu hướng tăng tốc, điều này càng làm tăng thêm mối lo ngại về sức khỏe của thị trường lao động.

Mặc dù cuộc họp FOMC tiếp theo sẽ diễn ra sau cuộc bầu cử Tổng thống vào tháng 11, nhưng việc công bố báo cáo JOLTS tháng 8 vào ngày 1/10 và thống kê việc làm tháng 9 vào ngày 4/9 có thể sẽ là chất xúc tác, làm dấy lên những kỳ vọng mới về một đợt cắt giảm lãi suất đáng kể khác ngay từ đầu tháng 10.

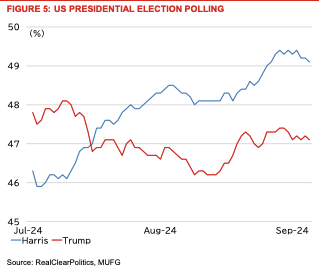

Cuộc bầu cử Tổng thống Hoa Kỳ đang cận kề, với ngày bỏ phiếu chính thức được ấn định vào ngày 5/11. Trong cuộc tranh luận Tổng thống được phát sóng trực tiếp ngày 10/9, ứng cử viên Kamala Harris đã để lại ấn tượng mạnh mẽ và được đánh giá là người chiến thắng. Tuy nhiên, các cuộc khảo sát vẫn chưa có biến động đáng kể, Harris vẫn chỉ giữ được ưu thế nhỏ (Hình 5). Kết quả cuộc bầu cử này được dự đoán sẽ phụ thuộc vào 7 bang chiến địa quan trọng.

Cuộc khảo sát bầu cử Tổng thống Mỹ

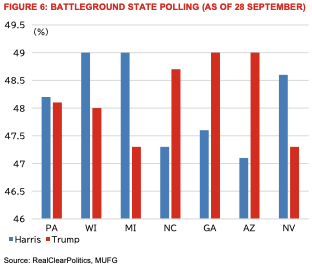

Pennsylvania, nơi diễn ra cuộc tranh luận truyền hình, được xem là chìa khóa của cuộc bầu cử với 19 phiếu đại cử tri - nhiều hơn các bang chiến địa khác. Đáng chú ý, Trump đã giành chiến thắng tại đây năm 2016, và Joe Biden cũng lặp lại thành công đó vào năm 2020. Hiện tại, tỷ lệ ủng hộ giữa hai ứng cử viên tại Pennsylvania đang gần như ngang bằng nhau (Hình 6).

Cuộc thăm dò tại các bang chiến địa (tính đến ngày 28/9)

CNN đã đề xuất tổ chức cuộc tranh luận truyền hình thứ ba (sẽ là lần thứ hai đối với Harris) vào ngày 23/10. Trong khi Harris tỏ ra sẵn sàng, Trump được cho là đã từ chối với lý do thời điểm quá muộn. Tuy nhiên, các cuộc đàm phán hậu trường vẫn đang diễn ra, và nếu thành công, cuộc tranh luận nhiều khả năng sẽ được tổ chức theo format truyền thống.

Cuộc tranh luận giữa các ứng cử viên phó Tổng thống - Thống đốc đảng Dân chủ Tim Walz của Minnesota và Thượng nghị sĩ đảng Cộng hòa JD Vance của Ohio - diễn ra vào ngày 1/10. Mặc dù khó có thể mang tính quyết định, nhưng cuộc tranh luận này vẫn đáng được chú ý, bởi đây có thể là cơ hội cuối cùng để hai phe đối đầu trực tiếp trên sân khấu.

Về chính sách, hai bên có sự khác biệt đáng kể trong cả lĩnh vực tài khóa và đối ngoại. Harris đề xuất xem xét lại các khoản giảm thuế của Trump và tăng thuế doanh nghiệp, cho thấy bà không đơn thuần theo đuổi chính sách tài khóa mở rộng. Bà cũng bác bỏ kế hoạch áp thuế nhập khẩu đồng loạt 10% của Trump. Trong vấn đề nhập cư, Harris chủ trương tăng cường kiểm soát nhưng không đề cập đến việc trục xuất hàng loạt người nhập cư bất hợp pháp như Trump. Nhìn chung, Harris được dự đoán sẽ tiếp nối đường lối của chính quyền Biden hiện tại.

Về tác động đến thị trường tài chính, nếu Harris duy trì được lợi thế, dự kiến sẽ có ít thay đổi đối với chính sách tiền tệ của Fed cũng như tâm lý thị trường ngoại hối. Ngược lại, nếu Trump vươn lên dẫn đầu, đồng USD có thể sẽ mạnh lên do kỳ vọng về sự tăng tốc của lạm phát và sự gia tăng lợi suất dài hạn, xuất phát từ chính sách mở rộng tài khóa.

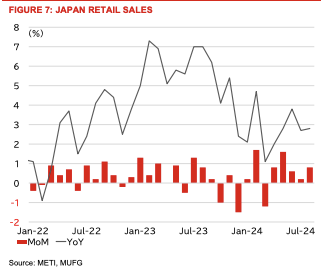

Trong cuộc họp chính sách tiền tệ diễn ra từ 19 đến 20/9, BoJ đã quyết định giữ nguyên mục tiêu lãi suất chính sách - lãi suất cho vay qua đêm không đảm bảo - ở mức xấp xỉ 0.25%. Tuyên bố chính sách tiền tệ đã nâng cao đánh giá về chi tiêu tiêu dùng, nhấn mạnh rằng: "Tiêu dùng tư nhân đang có xu hướng tăng trưởng ổn định, bất chấp tác động từ lạm phát và các yếu tố khác." Minh chứng cho nhận định này là doanh số bán lẻ tháng 8 đã tăng 0.8% so với tháng trước, bất chấp ảnh hưởng của động đất và bão (Hình 7).

Doanh số bán lẻ tại Nhật Bản

Đáng chú ý, tuyên bố này sử dụng những từ ngữ tương tự như trong báo cáo Triển vọng công bố hồi tháng 7, phản ánh sự tự tin ngày càng tăng của BoJ đối với xu hướng kinh tế gần đây. Hơn nữa, điều này cũng làm dấy lên kỳ vọng về một đợt tăng lãi suất sắp tới, dựa trên định hướng chính sách đã công bố của BoJ: "Nếu triển vọng về hoạt động kinh tế và giá cả được thực hiện, Ngân hàng sẽ tiếp tục nâng lãi suất chính sách và điều chỉnh mức độ nới lỏng tiền tệ một cách phù hợp."

Tuy nhiên, trong cuộc họp báo sau đó, Thống đốc Ueda đã tái khẳng định hướng chính sách này, đồng thời cho biết BoJ vẫn còn dư địa để đánh giá nhu cầu tăng lãi suất thêm. Lý do được đưa ra là sự suy yếu của đồng yên kể từ tháng 7 đã làm giảm áp lực tăng giá từ việc nhập khẩu đắt đỏ hơn - hệ quả của sự mất giá đồng yên từ đầu năm. Mặc dù nền kinh tế Nhật Bản vẫn đang phát triển đúng hướng với dự báo của BoJ, Ueda lưu ý rằng điều này phần nào bị cân bằng bởi triển vọng không chắc chắn của nền kinh tế toàn cầu, đặc biệt là nền kinh tế Mỹ.

Cuộc họp báo của Ueda được đánh giá là mang tính dovish, lấn át giọng điệu hawkish trong tuyên bố chính thức. Hệ quả là, những đồn đoán về khả năng tăng lãi suất vào tháng 10 đã tan biến.

Trong một diễn biến chính trị quan trọng, Shigeru Ishiba đã giành chiến thắng trong cuộc bầu cử chủ tịch đảng LDP, vượt qua chín ứng cử viên khác. Ông Ishiba sẽ trở thành Thủ tướng thứ 102 của Nhật Bản sau khi được đề cử tại phiên họp Quốc hội bất thường vào ngày 1/10. Trong những ngày cuối tuần ngay sau cuộc bầu cử, Ishiba đã tích cực tham gia các buổi phỏng vấn truyền thông, bày tỏ quan điểm sẽ tôn trọng quyền tự chủ của BoJ trong việc hoạch định chính sách tiền tệ, tuy nhiên ông cho rằng hướng nới lỏng nên được duy trì.

Lập trường của Ishiba dường như nhằm giảm bớt sự can thiệp của chính phủ vào chính sách tiền tệ, hay nói cách khác, khôi phục tính độc lập của ngân hàng trung ương, thay vì tích cực thúc đẩy việc bình thường hóa chính sách tiền tệ. Điều này tạo nên sự tương phản rõ rệt với Abenomics - chính sách kinh tế dưới thời cựu Thủ tướng Abe, khi chính phủ can thiệp sâu vào chính sách tiền tệ. Tuy nhiên, điều này không có nghĩa là Thủ tướng Ishiba sẽ hoàn toàn đứng ngoài cuộc.

Trong bối cảnh chính trị mới, Thủ tướng Ishiba dự kiến sẽ đóng vai trò tham vấn trong khuôn khổ hợp tác giữa chính phủ và BoJ. Tuy nhiên, chúng tôi tin rằng BoJ sẽ vẫn tiếp tục con đường bình thường hóa chính sách tiền tệ của mình, dù có cân nhắc đến những ý kiến này. Do đó, sự thay đổi vị trí thủ tướng, ít nhất là ở thời điểm hiện tại, được đánh giá là không đủ sức ảnh hưởng để buộc BoJ phải điều chỉnh lập trường chính sách.

Một diễn biến đáng chú ý là vào ngày 30/9, Thủ tướng Ishiba đã công bố quyết định giải tán Hạ viện và kêu gọi tổng tuyển cử, dự kiến sẽ được chính thức tuyên bố tại phiên họp Quốc hội bất thường ngày 1/10. Nếu mọi điều kiện được đáp ứng, cuộc bầu cử sẽ diễn ra vào ngày 27/10. Điều này đặt ra một bối cảnh chính trị - kinh tế phức tạp. Như chúng tôi đã phân tích trong báo cáo tháng trước, BoJ sẽ gặp khó khăn trong việc tăng lãi suất vào tháng 10 nếu tổng tuyển cử diễn ra vào ngày 10/11, bởi việc thực hiện những thay đổi chính sách có thể gây ra sự sụt giảm giá cổ phiếu giữa chiến dịch bầu cử là điều khó có thể xảy ra.

Tuy nhiên, với lịch bầu cử mới vào ngày 27/10, tác động đến quyết định của BoJ tại cuộc họp chính sách tiền tệ ngày 31/10 có thể sẽ không đáng kể. Mặc dù vậy, BoJ vẫn cần phải chuẩn bị kỹ lưỡng, thiết lập nền tảng vững chắc với thị trường tài chính và chính phủ thông qua đối thoại, đặc biệt khi có ý định thay đổi chính sách tiền tệ. Điều đáng lưu ý là trong giai đoạn bầu cử, chính phủ (văn phòng thủ tướng) sẽ khó có thể "hợp tác chặt chẽ với BoJ" như thông lệ.

Trong tình huống này, việc BoJ thúc đẩy quá mạnh có thể không mang lại nhiều lợi ích, ngay cả khi mục đích là để đảm bảo sự hợp tác suôn sẻ trong tương lai. Đặc biệt khi Thống đốc Ueda đã nhiều lần khẳng định Ngân hàng còn dư địa để cân nhắc và đưa ra quyết định.

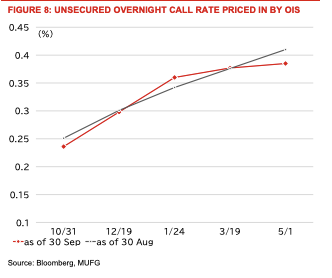

Đáng chú ý, BoJ dự kiến sẽ công bố một loạt dữ liệu quan trọng vào tháng 10, có thể hỗ trợ cho quá trình bình thường hóa chính sách tiền tệ. Những dữ liệu này bao gồm khảo sát Tankan - một chỉ báo kinh tế quan trọng, Báo cáo Kinh tế Khu vực (còn gọi là Báo cáo Sakura), và Báo cáo Triển vọng. Tuy nhiên, bất chấp những thông tin mới này, kỳ vọng về việc tăng lãi suất trong thị trường hoán đổi lãi suất qua đêm (OIS) và các thị trường khác vẫn được dự đoán sẽ duy trì ở mức thấp (Hình 8).

Lãi suất cho vay qua đêm không đảm bảo được định giá bởi OIS

Sau khi tổng tuyển cử kết thúc, BoJ dự kiến sẽ có toàn quyền quyết định tại cuộc họp chính sách tiền tệ vào tháng 12. Trong một cuộc họp báo gần đây, Thống đốc Ueda đã nhấn mạnh rằng xu hướng tiền lương trong năm tài chính tới sẽ là một trong những yếu tố then chốt trong quá trình hoạch định chính sách. Đáng chú ý, tân Thủ tướng Ishiba, người kế nhiệm chính quyền Kishida, đã bày tỏ quyết tâm thúc đẩy tăng lương trên phạm vi toàn quốc. Trong bối cảnh thiếu hụt lao động kéo dài, nhiều doanh nghiệp đã chủ động công bố mức tăng lương tương đương với năm tài chính hiện tại, báo hiệu một xu hướng tăng lương đáng kể trong thời gian tới.

Thông thường, các công ty niêm yết sẽ hoạch định chiến lược cho năm tài chính mới vào cuối năm dương lịch. BoJ có thể tận dụng thông tin này để đánh giá xu hướng tăng lương, từ đó đưa ra quyết định về việc điều chỉnh lãi suất. Tuy nhiên, khả năng cao BoJ sẽ phải hoãn quyết định tăng lãi suất đến tháng 1 năm sau, phụ thuộc vào tiến độ xây dựng ngân sách bổ sung và các phiên thảo luận tại Quốc hội sau tổng tuyển cử.

Mặc dù Thống đốc Ueda đã nhiều lần khẳng định BoJ không có lịch trình cố định, chúng tôi vẫn kỳ vọng BoJ sẽ tăng lãi suất thêm, chậm nhất là vào tháng 1. Điều này dựa trên giả định BoJ duy trì dự báo đạt mục tiêu ổn định giá 2% vào nửa sau của giai đoạn dự báo (kết thúc vào năm tài chính 2026) và kỳ vọng lãi suất chính sách sẽ tiệm cận lãi suất trung tính tại thời điểm đó.

Trên thị trường ngoại hối, tỷ giá USD/JPY đã có những biến động đáng chú ý. Thay vì ổn định dưới ngưỡng 140, tỷ giá này đã phục hồi, một phần do phát biểu mang tính dovish của Thống đốc BoJ Ueda vào ngày 20/9 và hiệu ứng "giao dịch Takaichi" trước cuộc bầu cử chủ tịch đảng LDP ngày 27 tháng 9. USD/JPY đã tăng vọt lên trên 146,50 trước khi giảm mạnh xuống dưới 143. Tại thời điểm báo cáo này được viết (30/9), USD/JPY dao động quanh mức 142, cho thấy đồng Yên chưa có dấu hiệu mạnh lên rõ rệt.

Trong bối cảnh này, quan điểm cho rằng đồng Yên mạnh lên nhờ chiến thắng của Ishiba có thể chỉ là một nhận định tức thời, phản ánh diễn biến thị trường vào tối 27/9 (giờ Tokyo). Thực tế, động lực chính đằng sau biến động này có thể là sự suy giảm của "hiệu ứng Takaichi" cùng với đà giảm của thị trường chứng khoán.

Sau khi cuộc bầu cử chủ tịch đảng LDP - sự kiện quyết định tân thủ tướng - kết thúc, thị trường đang chuyển sự chú ý sang hướng đi của chính sách tiền tệ Mỹ. Việc Fed bắt đầu cắt giảm lãi suất do lo ngại về triển vọng kinh tế báo hiệu nền kinh tế Mỹ đang hướng tới một cuộc hạ cánh, dù là cứng hay mềm. Hệ quả là lợi suất trái phiếu chính phủ Mỹ và đồng USD có thể sẽ chịu áp lực giảm.

Biến động của USD/JPY vào ngày 27/9 có thể được xem như một bước ngoặt, kiểm chứng liệu xu hướng giảm dần từ tháng 8 có chuyển thành phục hồi hay không. Hiện tại, xu hướng giảm dường như vẫn chiếm ưu thế khi USD/JPY đã lùi về mức 142, để lại một "bóng nến'" trên dài trên biểu đồ kỹ thuật. Do đó, chúng tôi dự đoán đà giảm sẽ tiếp diễn và giữ nguyên dự báo biên độ giao dịch. Tuy nhiên, để USD/JPY giảm xuống dưới 140 trong ngắn hạn, thị trường cần nhanh chóng phản ánh kỳ vọng về một đợt cắt giảm 50 bps tại cuộc họp FOMC tháng 11.

MUFG