Các đợt giảm của chỉ số chứng khoán S&P 500 trong lịch sử diễn ra như thế nào và sau đó có gì?

Đạt Nguyễn

Currency Analyst

Chỉ một tuần trước, từ các ngân hàng trung ương, chính trị gia cho tới cả Phố Wall cùng chung một câu hỏi: cơn hoảng loạn trên thị trường khi nào mới chấm dứt? Hôm nay, câu hỏi đó trở thành: Liệu cơn hoảng loạn đó có quay trở lại không?

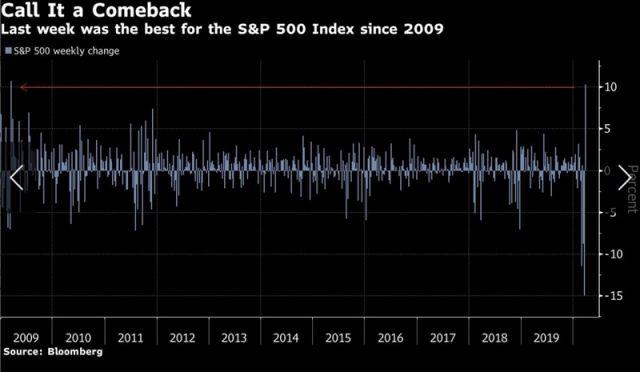

Chỉ số S&P 500 tăng 17% so với mức đáy, kết thúc một tuần giao dịch rực rỡ nhất với chỉ số tiêu chuẩn của thị trường cổ phiếu Mỹ kể từ năm 2009. Điều này có được nhờ rất nhiều động lực. Bắt đầu từ tâm lý ‘mua bắt đáy’ và đóng các trạng thái bán khống cho tới các biện pháp hỗ trợ thị trường tiền tệ chưa từng có trong lịch sử cũng như gói kích thích tài khóa của chính phủ lớn nhất từ trước đến nay.

Tuy nhiên ở thời điểm hiện tại, vẫn chưa đủ sức thuyết phục rằng những động lực trên sẽ kéo dài mãi.

Tâm điểm của vấn đề mà chúng tôi muốn đề cập ở đây là một hiện tượng có tên gọi là ‘Một cú hồi trong thị trường gấu’ – giai đoạn mà xu hướng giảm kéo dài nhưng thị trường cổ phiếu có thể trải qua các nhịp hồi ngắn hạn.

Nếu những ai tin rằng tận thế có thật, thì đó là những gì mà thị trường cổ phiếu đang trải qua và các nhà đầu tư có thể đang mong chờ một đợt sụt giảm tiếp trong tương lai. Đây là một luận điểm rất thuyết phục, đặc biệt là trong bối cảnh của dịch bệnh Covid-19. Nhưng nếu sự bi quan kia không xảy ra và gói kích thích thực sự giải cứu nền kinh tế, có thể họ sẽ bỏ lỡ khoảnh khắc hồi sinh siêu khủng khiếp của thị trường.

Vậy rốt cuộc rằng những cú hồi ngắn trong thị trường gấu phổ biến hay không và điều gì xảy ra sau đó? Đây là một câu hỏi cực khó, bởi ngay từ việc xác định khi nào thị trường bước vào giai đoạn gấu hay bò cũng là những cuộc tranh luận không có hồi kết.

Kể từ cuối năm 1927, chỉ số chứng khoán S&P500 được hình thành như ngày nay đã phải trải qua 14 lần đợt giảm riêng biệt (theo cách tính của Bloomberg để xác định khi nào thị trường gấu: bất cứ khi nào chỉ số chứng khoán đóng cửa với mức giảm quá 20% từ vùng đỉnh). Giả định thị trường gấu còn kéo dài cho tới khi nó tăng gấp đôi từ đáy hoặc phá vỡ đỉnh ‘gấu’ cũ, thời gian trung bình rơi vào khoảng 641 ngày.

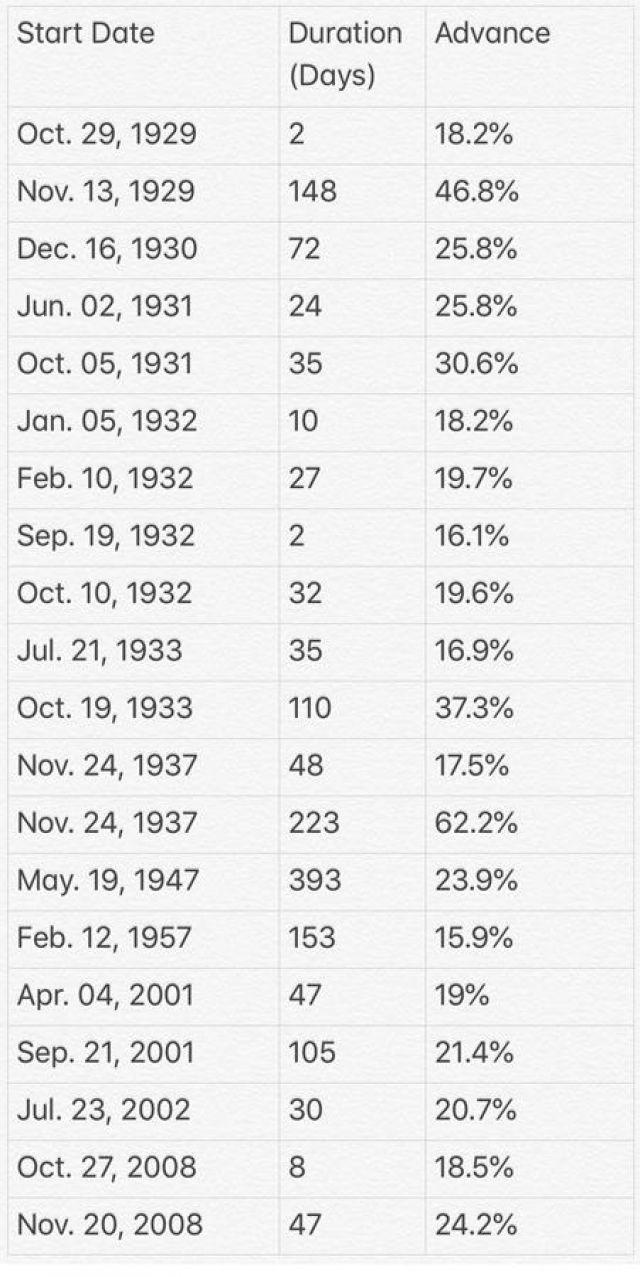

Trong những khoảng thời gian đó, chỉ số chứng khoán của Mỹ đã tăng hơn 15% trong 20 ‘đợt sóng’ khác nhau trước khi bước vào pha giảm. Mỗi đợt tăng thông thường kéo dài tới 78 ngày. Nhưng ngay cả các pha giảm bị ngắt quãng bởi những nhịp tăng ngắn, do đó sẽ cực kỳ khó khăn khi xác định các đợt sóng trong khi trạng thái tâm lý thị trường đang không ổn định.

Bắt được các điểm hồi tốt có thể mang lại lợi nhuận thông thường lên tới 25% hoặc hơn. Nhưng để làm được điều đó, một trader phải vào lệnh khi mà thị trường gấu trung bình giảm được 41% hoặc thậm chí hơn nhiều. Trên thực tế, mức giảm của thị trường gấu khi có những cú hồi thậm chí rất lớn ở mức 47% và thời gian giảm cũng kéo dài khoảng 831 ngày.

Tất nhiên câu hỏi quan trọng hơn là tiếp theo sẽ xảy ra điều gì. Nếu đây là một sóng tăng trong thị trường gấu, vậy thì nó sẽ kéo dài bao lâu trước khi chạm đáy? Dựa trên dữ liệu từ Bảng 1, nếu một thị trường gấu bao gồm một sóng tăng, phải mất trung bình 627 ngày kể từ khi bắt đầu đợt tăng giá đó cho đến khi chỉ số chạm đáy thị trường gấu. Các dữ liệu cũng có sự khác biệt rất lớn. Trong khi thời gian dài nhất kéo dài tới 1,616 ngày thì thời gian ngắn nhất là 133 ngày.

Đương nhiên, có thể là phí thời gian khi dành thời gian đọc các tin tức về những cú hồi gần đây. Tốc độ của các đợt bán tháo gần đây là chưa từng có tiền lệ trong hoàn cảnh nhu cầu và đầu tư suy giảm lạ thường. Nói một cách đơn giản, chưa bao giờ có một đại dịch như thế này trong thời hiện đại, và phản ứng của cả hai chính sách tài khóa và tiền tệ cũng chưa từng xảy ra.

Trong khi đó, chỉ số S&P500 tiếp tục phát đi những tín hiệu khó hiểu. Mặc dù đã có cú tăng điểm trở lại tới bốn trong năm phiên liên tiếp, nhưng tín hiệu biểu đồ vào thứ Hai đang ở vùng ‘giao cắt tử thần’ (Death cross), dự báo rằng còn rủi ro giảm vẫn đang chờ đợi ở phía trước.

Đáng chú ý rằng những cú hồi trong thị trường gấu đang phổ biến trở lại. Hiện tượng này phổ biến trong những năm đại khủng hoảng 1933 và trong chiến tranh, nhưng trong giai đoạn giữa năm 1960 và 2000 thì lại không xảy ra lần nào. Tuy nhiên, giữa hai cuộc khủng hoảng tiếp theo đó thì xuất hiện tới 5 cú hồi trong khi xu hướng thị trường chung bước vào pha giảm.

Tóm lại, tìm hiểu lại dữ kiện quá khứ để áp dụng trong thời đại dịch Covid-19 là rất khó và có thể sẽ còn có nhiều sự mất mát đang đón chờ ở phía trước.