Câu hỏi chuyên sâu: Tại sao chúng ta lại kỳ vọng lãi suất giảm vào 2024?

Tuấn Hưng

Junior Analyst

Việc Fed có thể sẽ cắt giảm lãi suất vào năm 2024 đã làm dấy lên những lo ngại về việc lạm phát sẽ gia tăng và sự biến động của thị trường mang lại cơ hội cho các nhà đầu tư biết nắm bắt. Thị trường nhà ở đang là nguyên nhân chính dẫn đến lạm phát do việc lãi suất tăng cao ảnh hưởng trực tiếp đến cả người mua nhà, người bán nhà và người thuê nhà. Chúng ta cần lưu ý rằng việc lãi suất tăng cao như hiện nay đang thúc đẩy lạm phát nhà ở thay vì kiềm chế chúng và việc cắt giảm lãi suất có lẽ sẽ cần thiết để bình ổn lại giá nhà ở.

Khả năng cắt giảm lãi suất và mối lo ngại về lạm phát

Khả năng Fed cắt giảm lãi suất vào cuối năm 2024 đã tạo ra rất nhiều tranh cãi trong thời gian gần đây. Đặc biệt khi mà lạm phát của Mỹ trong tháng 12/2023 đã tăng nhẹ 0,3% so với tháng trước. Các nhà phân tích, nhà đầu tư ở phố Wall và bản thân Fed đều có những quan điểm khác nhau về việc liệu việc cắt giảm lãi suất có thật sự xảy ra vào năm 2024 hay không. Căng thẳng địa chính trị trên khắp thế giới cũng làm tăng thêm lo ngại rằng lạm phát có thể trở lại trong năm nay sau khi đã phần nào được kiểm soát vào cuối năm 2022.

Trong bài viết này, chúng ta sẽ tập trung thảo luận về nhà ở, yếu tố chủ chốt của chỉ số CPI. Chúng tôi cũng sẽ chia sẻ quan điểm của mình về chính sách tăng lãi suất mạnh mẽ nhằm kiềm chế lạm phát của Fed có thể đang phản tác dụng và góp phần gây ra lạm phát thay vì giảm bớt nó.

Dựa trên quan điểm này, chúng tôi có xu hướng đồng ý với sự kỳ vọng của thị trường rằng Fed có thể sẽ cắt giảm lãi suất vào một thời điểm nào đó trong năm 2024. Lãi suất cao hiện nay dường như gây hại nhiều hơn là có lợi cho việc kiểm soát lạm phát ở giai đoạn này.

Khuyến nghị đầu tư trong bối cảnh thị trường đầy biến động

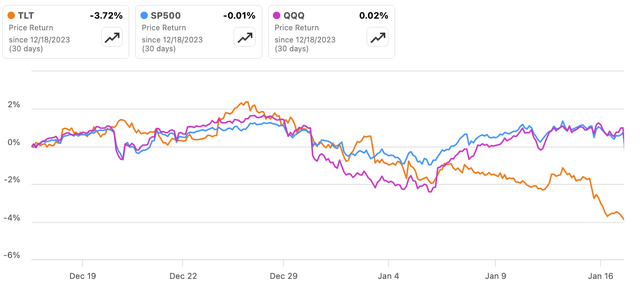

Vào ngày 5 tháng 1, chúng tôi đã xuất bản một báo cáo khuyến nghị nhà đầu tư nên mua vào các cổ phiếu hoặc chỉ số S&P 500 và Nasdaq khi giá giảm. Một số độc giả phản đối việc chúng tôi sử dụng cụm từ “mua khi giá giảm” vì việc thị trường giảm một vài phần trăm vẫn là tương đối ít và chưa phải mức “giá giảm” thực sự. Lý do là bởi nỗi sợ và bán tháo gần đây trên thị trường chứng khoán dường như được thúc đẩy bởi tâm lý cho rằng thị trường đang được định giá cao trong ngắn hạn và sự bất đồng về hướng đi của lợi suất. Điều này làm ảnh hưởng đến các yếu tố đầu vào của mô hình CAPM như lãi suất phi rủi ro và tác động đến giá cổ phiếu.

Mặc dù căng thẳng địa chính trị đang gia tăng ở Trung Đông, chúng tôi không coi đây là rủi ro mang tính hệ thống đối với nền kinh tế Mỹ nói chung. Mặc dù thị trường còn nhiều biến động, chúng tôi cho rằng việc bán tháo là do tâm lý lo lắng gia tăng bất thường và không gắn liền với bất kỳ thay đổi lớn nào về các nguyên tắc kinh tế cơ bản. Vì vậy chúng tôi đề xuất các nhà đầu tư hiểu biết có thể tìm kiếm cơ hội trong ngắn hạn bằng cách “mua khi giá giảm”.

Đánh giá khả năng Fed sẽ cắt giảm lãi suất trong năm 2024

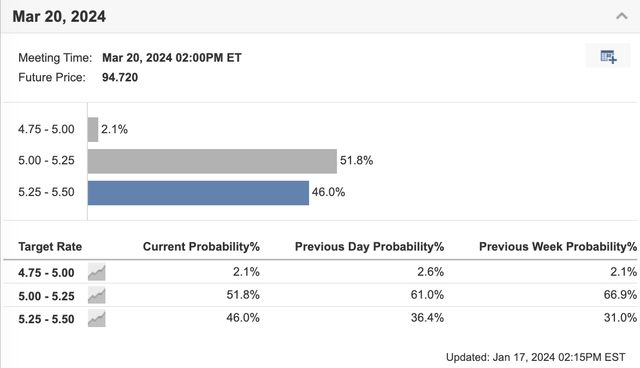

Như vậy, chúng tôi tin rằng điều quan trọng là phải đánh giá nghiêm túc khả năng cắt giảm lãi suất của Fed vào cuối năm 2024, đây có thể sẽ là một trong những chủ đề được quan tâm nhất trong năm. Sự sụt giảm của lợi suất trái phiếu chính phủ Mỹ gần đây đã khiến các nhà giao dịch hạ thấp khả năng xảy ra việc cắt giảm lãi suất tại cuộc họp tháng 3 của Fed từ khoảng 67% vào tuần trước xuống còn 52% tính đến ngày 17 tháng 1.

Sự khác biệt giữa kỳ vọng thị trường và dự báo của Fed

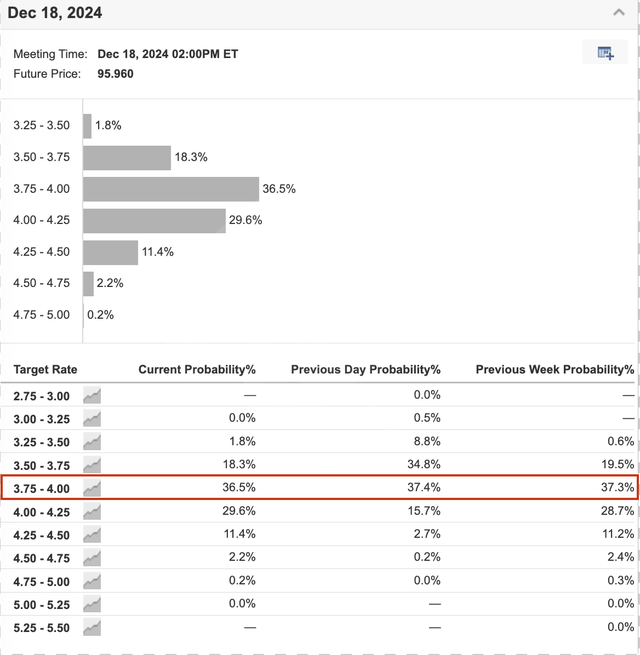

Tuy nhiên, thị trường vẫn dự đoán sẽ có khoảng 5-6 lần cắt giảm lãi suất vào cuối năm 2024, điều này sẽ khiến lãi suất Fed giảm xuống 3.75-4% vào tháng 12. Vì vậy, xác suất về việc cắt giảm vào cuối năm không thay đổi nhiều trong khi tỷ lệ dự đoán cho việc hạ lãi suất vào tháng 3 đã giảm xuống.

Đáng chú ý, việc cắt giảm lãi suất trong năm 2024 đang biến động dựa trên kỳ vọng thị trường. Việc đánh giá khả năng, thời điểm và mức độ nới lỏng tiềm năng của Fed sẽ rất quan trọng đề các nhà đầu tư định hướng thị trường trong năm nay.

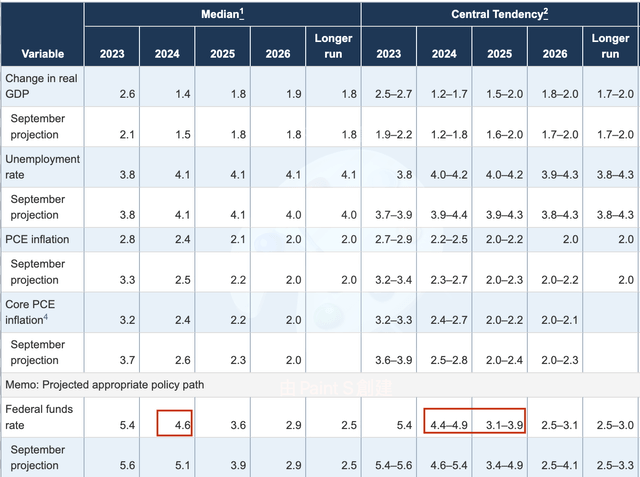

Một số nhà đầu tư cho rằng việc cắt giảm lãi suất dự kiến của thị trường không phù hợp với dự báo trung bình của Fed về lãi suất khoảng 4.6% trong năm nay. Tuy nhiên, nếu chúng ta xem xét đầy đủ các dự báo từ các nhà hoạch định chính sách của Fed, họ dự đoán sẽ ở quanh mức 3.1-3.9% cho năm 2025.

Vì vậy, nếu 4,6% được coi là mức kỳ vọng trung bình cho năm 2024, thì sẽ hợp lý nếu lãi suất giảm xuống khoảng 4% vào cuối năm nay. Ngoài ra, phạm vi dự báo của Fed cho năm 2025 ngụ ý rằng họ thấy có khả năng nới lỏng vào năm 2024 để đưa lãi suất trượt xuống mức 3-4% đó vào năm tới.

Điểm mấu chốt là việc dự đoán cắt giảm lãi suất của thị trường trong năm nay không nhất thiết là không phù hợp với triển vọng của Fed. Có vẻ như lãi suất sẽ giảm vào năm 2024 và vẫn phù hợp với kỳ vọng 3-4% của các nhà hoạch định chính sách vào năm 2025.

Vai trò của thị trường nhà ở trong lạm phát dai dẳng

Vậy tại sao chúng ta đồng ý với thị trường và quan điểm hiện tại của Fed rằng việc cắt giảm lãi suất có thể diễn ra vào năm 2024?

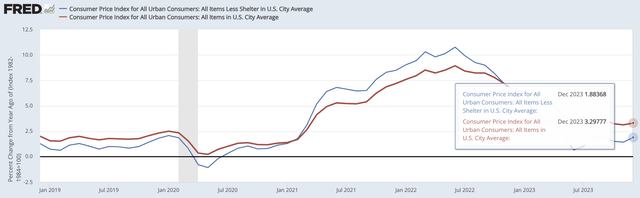

Nguyên nhân chủ yếu đến từ thị trường nhà đất vốn là động lực chính vẫn thúc đẩy chỉ số CPI tăng cao hiện nay. Nhìn vào dữ liệu CPI T12/2023, lạm phát toàn phần đã tăng lên 3,3% so với cùng kỳ năm ngoái và 0,3% so với tháng trước. Tuy nhiên, CPI không bao gồm nơi trú ẩn chỉ tăng 1,8% so với cùng kỳ năm ngoái và giảm 0,36% so với tháng 11.

Điều này cho thấy chính sách lãi suất cao của Fed đã rất hiệu quả trong việc hạ nhiệt lạm phát ở các lĩnh vực khác của nền kinh tế, ngoại trừ giá nhà ở.

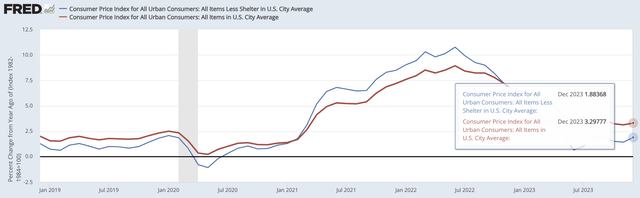

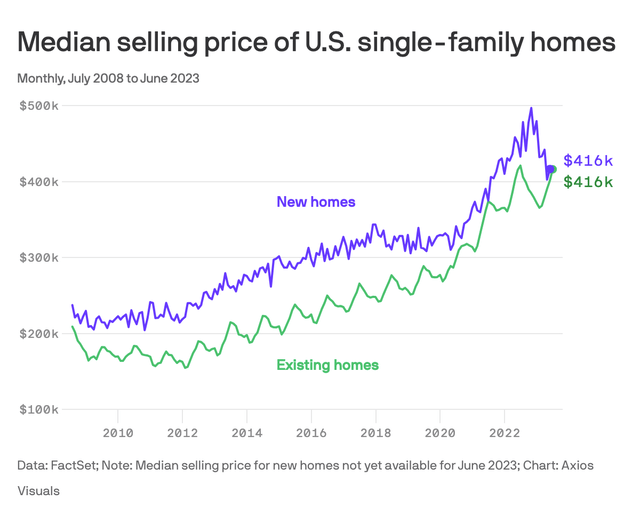

Việc tăng lãi suất của Fed cũng có tác dụng kiềm chế lạm phát nhà đất cho đến quý 2 năm 2023. Chúng tôi nhận thấy xu hướng giảm giá thuê nhà và lạm phát giá nhà ở giảm từ mức đỉnh 15-20% xuống dưới 3%. Tuy nhiên, tốc độ tăng giá nhà đất bắt đầu có xu hướng cao hơn trở lại vào quý 3 năm 2023.

Vì vậy, nhà ở là điểm mấu chốt khiến lạm phát chung tăng cao và buộc Fed phải duy trì chính sách thắt chặt ngay cả khi nó chỉ kiểm soát được lạm phát không bao gồm giá thuê nhà.

Thị trường nhà ở: bên mua và bán

Vậy điều gì thúc đẩy sự phục hồi của giá nhà đất mà chúng ta đang được thấy? Hãy phân tích điều này bằng cách nhìn vào cả hai phía người bán và người mua trên thị trường.

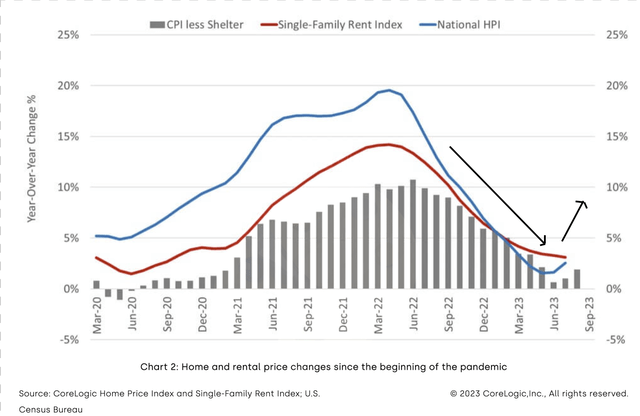

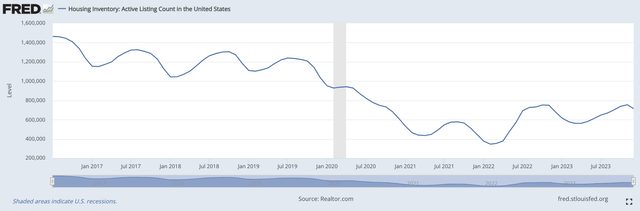

Đầu tiên, về phía người bán, mọi chuyện khá đơn giản. Nguồn cung nhà ở vẫn còn thấp hơn nhiều so với mức trước đại dịch và đang có xu hướng giảm trở lại. Điều này là do lãi suất cao khiến các chủ nhà và nhà đầu tư bất động sản ngần ngại việc từ bỏ mức lãi suất thấp mà họ đã được hưởng trước năm 2022.

Về phía người mua, lãi suất cao đã làm giảm nhu cầu của cả nhà đầu tư lẫn người không đầu tư. Tuy nhiên, việc tăng lãi suất tác động nhiều hơn đến người mua nhà không vì mục đích đầu tư nhiều hơn vì họ thường có ít tiền tiết kiệm hơn và thường phải phụ thuộc vào các khoản vay thế chấp. Các nhà đầu tư với các khoản tiền mặt sẵn có sẽ ít bị ảnh hưởng hơn.

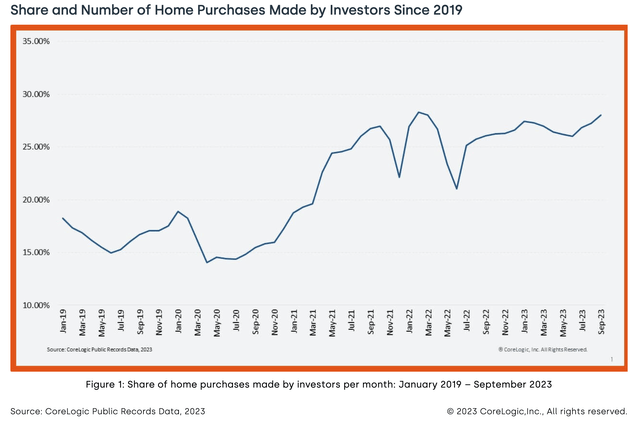

Như đã thấy trong biểu đồ, tỷ lệ mua nhà của các nhà đầu tư trong quý 3 2023 đã tăng trở lại mức 30%, cao nhất trong nhiều năm. Những nhà đầu tư này tìm kiếm lợi nhuận nếu họ cảm nhận được giá mua nhà hoặc thuê nhà sẽ tăng. Sự hiện diện ngày càng tăng của họ lý giải tại sao giá nhà ở sau khi chạm đáy đã tăng lên mặc cho nhu cầu tổng thể suy yếu.

Về bản chất, khi mà lãi suất vẫn giữ ở mức cao thì giá nhà đất khó có thể giảm nhiều. Trong khi lãi suất cao hạn chế tất cả các người mua, những nhà đầu tư với tài chính dồi dào có thể tìm mua bất động sản và hành động tìm kiếm lợi nhuận của họ có thể đẩy giá bất động sản lên cao trở lại.

Tác động của chính sách của Fed đối với các nhóm nhà đầu tư khác nhau

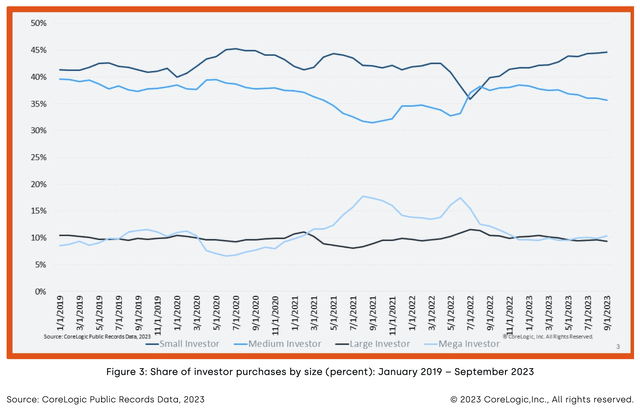

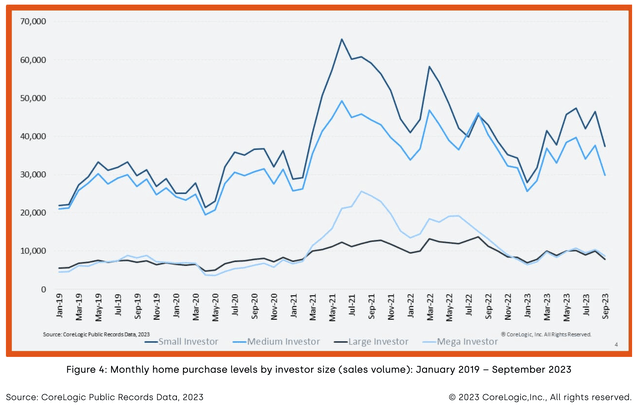

Nếu chia nhỏ các nhà đầu tư cá nhân theo từng nhóm, chúng ta sẽ thấy Fed rõ ràng cần phải ngừng việc tăng lãi suất. Số liệu cho thấy tỷ lệ các nhà đầu tư nhỏ (sở hữu 3-9 bất động sản) đã tăng lên đến 45% trong khi tỷ lệ các nhà đầu tư vừa và lớn đang giảm dần.

Điều này không có nghĩa chính sách của Fed không hiệu quả mà chỉ là nó chỉ tác động không đều lên các nhóm nhà đầu tư. Biểu đồ cho thấy việc tăng lãi suất đã làm suy yếu nhu cầu của tất cả các nhóm nhà đầu tư như thế nào. Nhưng các nhà đầu tư nhỏ đang vượt qua cơn bão tốt hơn vì những lý do sau đây:

- Các nhà đầu tư nhỏ thường sẽ phụ thuộc vào vốn của trong khi các nhà đầu tư lớn hơn sẽ thường sử dụng nhiều nợ vay.

- Vậy nên khi lãi suất tăng, các nhà đầu tư nhỏ ít bị ảnh hưởng hơn.

- Các nhà đầu tư nhỏ có xu hướng tập trung vào việc nắm giữ và cho thuê dài hạn hơn là chuyển nhượng nên sự thay đổi lãi suất ngắn hạn ít ảnh hưởng đến chiến lược của họ hơn.

- Nhà đầu tư nhỏ nhắm đến các phân khúc thị trường khác nhau như nhà ở giá thấp/giá trung bình, nơi độ nhạy cảm với lãi suất khác nhau.

- Họ có nhiều lựa chọn tài chính đa dạng hơn thông qua tiết kiệm cá nhân, gia đình hay bạn bè hoặc các khoản vay nhỏ. Chúng ít bị ảnh hưởng trực tiếp bởi sự thay đổi lãi suất.

Ảnh hưởng khác nhau doanh số bán nhà mới và hiện tại trong bối cảnh lãi suất tăng cao

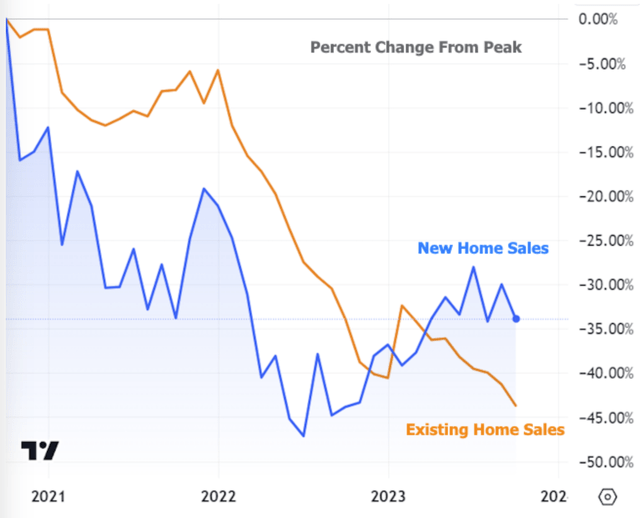

Hơn nữa, việc Fed tăng lãi suất đã có tác động không đồng đều đến doanh số bán nhà mới và hiện có, mặc dù cả hai thị trường đều hạ nhiệt do môi trường lãi suất cao hơn. Doanh số bán nhà mới đã tăng tốt hơn doanh số bán nhà hiện có kể từ năm 2023. Điều này hợp lý vì nhà mới thường được bán bởi các chủ đầu tư ít ảnh hưởng với những thay đổi về lãi suất hơn người mua nhà thông thường.

Những ngôi nhà mới hầu hết cũng được bán với giá cao hơn những ngôi nhà hiện có, gây ra áp lực tăng giá trên thị trường.

Phản ứng của các chủ đầu tư bất động sản trước lãi suất tăng cao

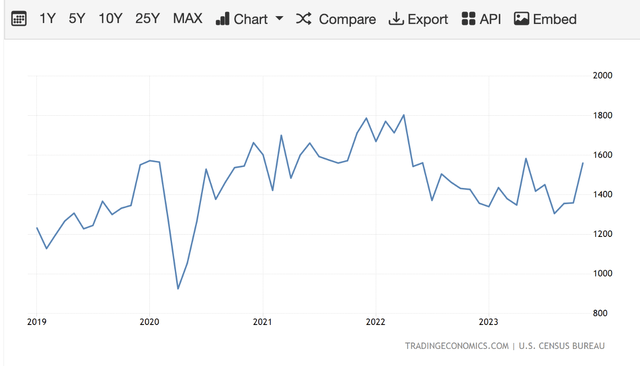

Ban đầu, lãi suất cao có tác động lớn nhất đến các chủ đầu tư bất động sản lớn vốn dựa vào nguồn tài chính rẻ để xây dựng. Chúng tôi đã chứng kiến số lượng nhà ở bắt đầu giảm mạnh vào năm 2022 khi lãi suất tăng làm hạn chế nguồn cung và đẩy giá lên cao. Và khi các chủ đầu tư bất động sản tin rằng giá sẽ còn tăng cao hơn, họ bắt đầu xây dựng trở lại và nguồn cung đã bắt đầu phục hồi vào cuối năm 2023.

Đây là một lý do khác khiến Fed nên xem xét lại mức lãi suất cao như hiện nay. Thay vì kiềm chế lạm phát nhà ở, lãi suất hiện tại dường như đang khuyến khích các chủ đầu tư tăng cường xây dựng mới khi mà họ có thể bán với giá cao hơn bao giờ hết. Điều này đổ thêm dầu vào lửa giá nhà ở. Lãi suất thấp hơn có thể là cần thiết vào thời điểm này để ngăn chặn sự gia tăng của lạm phát giá nhà ở.

Hậu quả của áp lực tăng giá đối với người tiêu dùng

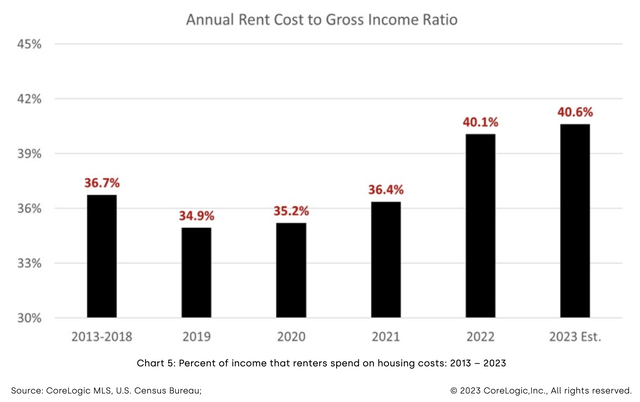

Áp lực tăng giá này cuối cùng gây tổn hại cho người tiêu dùng, vì giá thuê đang bị đẩy lên mức không thể chấp nhận được so với vài năm trước. Trong ba năm sau khi đại dịch bùng phát, tỷ lệ tiền thuê nhà trên thu nhập chạm mức 40%, tiền thuê nhà trở nên đắt hơn bao giờ hết đối với hàng triệu hộ gia đình. Việc siết chặt này đặc biệt khó khăn đối với những người thuê nhà có thu nhập thấp đến trung bình, chiếm gần 70% của thị trường thuê nhà.

Cơ hội đầu tư trong bối cảnh lãi suất đang biến động

Với việc giá nhà ở và tiền thuê nhà đóng vai trò chủ đạo trong chỉ số lạm phát CPI hiện nay, chúng tôi tin rằng Fed nhận ra rằng chính sách lãi suất cao của họ đã trở nên phản tác dụng và hiện đang kéo thị trường xuống thay vì giúp đỡ. Đó có thể là lý do tại sao họ dường như sẵn sàng hạ lãi suất vào năm 2024.

Chúng tôi sẽ tiếp tục đánh giá động lực thay đổi nhưng còn nhiều cơ hội đầu tư lớn phát sinh từ sự không chắc chắn về thời gian và mức độ cắt giảm lãi suất. Khi Fed cung cấp thêm những cập nhật về lộ trình lãi suất, chúng tôi dự đoán sẽ có cơ hội cho các nhà đầu tư.

Nhìn chung, năm 2024 sẽ là một năm chuyển giao và điều chỉnh lại của Fed khi họ cân bằng giữa việc chống lạm phát nhà ở dai dẳng đồng thời tránh gây tổn hại cho các lĩnh vực khác. Các nhà đầu tư hiểu biết hiểu rõ những vấn đề phức tạp này đang nắm trong tay lợi thế lớn trong môi trường lãi suất linh hoạt phía trước.

Seeking Alpha