Chẳng có bong bóng nào trên thị trường chứng khoán cả!

Câu hỏi thích hợp hơn là liệu lãi suất vốn đang bị các ngân hàng nhấn chìm dưới đáy biển có trở lại "bình thường" hay không, và nếu có thì vào lúc nào?

Các thị trường chứng khoán, đặc biệt là thị trường Hoa Kỳ, có đang trong một bong bóng chắc chắn sẽ nổ không? Câu trả lời phụ thuộc vào triển vọng thu nhập doanh nghiệp và lãi suất. Với điều kiện thu nhập doanh nghiệp tăng cao và lãi suất cực thấp, thì cổ phiếu vẫn đang được định giá hợp lý.

Thước đo giá trị thị trường nổi tiếng nhất - “tỷ lệ P/E được điều chỉnh theo chu kỳ” của Robert Shiller, người đoạt giải Nobel Yale - thực sự đang ở mức báo động. Người ta có thể đảo ngược chỉ số này, để hiển thị lợi suất trên chỉ số S&P Composite, ngày nay con số này chỉ là 3%. Những năm duy nhất kể từ năm 1880 mà lợi suất thấp hơn là năm 1929 và 1999-2000. Tất cả chúng ta đều biết những gì đã xảy ra sau đó.

Một chỉ báo khác cũng đặc biệt thấp so với mức trước đây: lãi suất. Lãi suất danh nghĩa ngắn hạn gần bằng 0 ở Mỹ và các nền kinh tế có thu nhập cao khác. Lãi suất thực ngắn hạn của Hoa Kỳ vào khoảng âm 1%. Lợi suất thực của trái phiếu Kho bạc Mỹ kỳ hạn 10 năm là âm 1%. Ở Anh, lợi suất của các chứng khoán nợ tương tự là khoảng âm 3%.

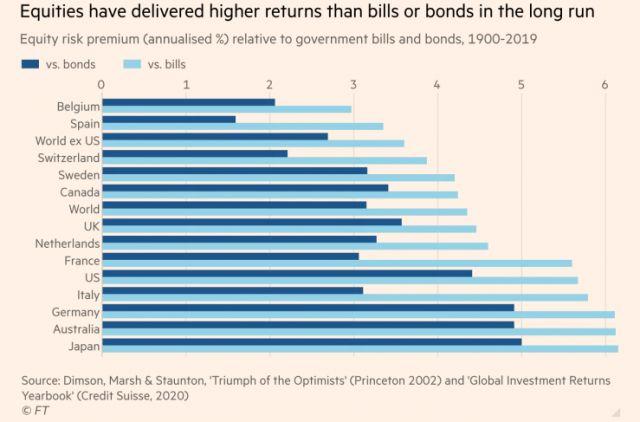

Lợi nhuận mong muốn trên cổ phiếu liên quan đến lợi nhuận của các tài sản được cho là an toàn đó. Mối quan hệ này được gọi là “phần bù rủi ro vốn cổ phần”, là phần lợi nhuận vượt quá mức thu được từ cổ phiếu so với lợi nhuận kỳ vọng của nợ chính phủ. Phí bảo hiểm này không thể được đo lường trực tiếp, vì nó chỉ tồn tại trong tâm trí của các nhà đầu tư. Nhưng nó có thể được suy ra từ kinh nghiệm trong quá khứ, như được giải thích trong một bài báo năm 2015 của Fernando Duarte và Carlo Rosa cho Cục Dự trữ Liên bang New York. Gần đây hơn, trong Niên giám Lợi nhuận Đầu tư Toàn cầu 2020 của Credit Suisse, Elroy Dimson, Paul Marsh và Mike Staunton của Trường Kinh doanh London đã ước tính lợi nhuận vượt mức của cổ phiếu thế giới so với trái phiếu ở mức 3.2% từ năm 1900 đến năm 2020. Đối với Vương quốc Anh, phần bù rủi ro cổ phiếu ước tính khoảng 3.6% ; đối với Mỹ, ở mức 4.4%.

Liệu mức lợi nhuận vượt này có phù hợp với mong đợi ban đầu của giới đầu tư không? Chúng tôi cũng không rõ. Nhưng đó là điểm khởi đầu. Phần bù rủi ro yêu cầu hiện tại có thể thấp hơn mức yêu cầu trong vòng 120 năm qua. Kế toán doanh nghiệp đã cải thiện rất nhiều, kinh tế vĩ mô cũng ổn định, ít nhất là theo những tiêu chuẩn lỗi thời từ nửa đầu thế kỷ 20. Hơn nữa khả năng đa dạng danh mục đầu tư hiện tại cũng dễ dàng hơn. Những thay đổi đáng kể ở trên cho thấy phần bù rủi ro, sẽ suy giảm trong bối cảnh hiện tại.

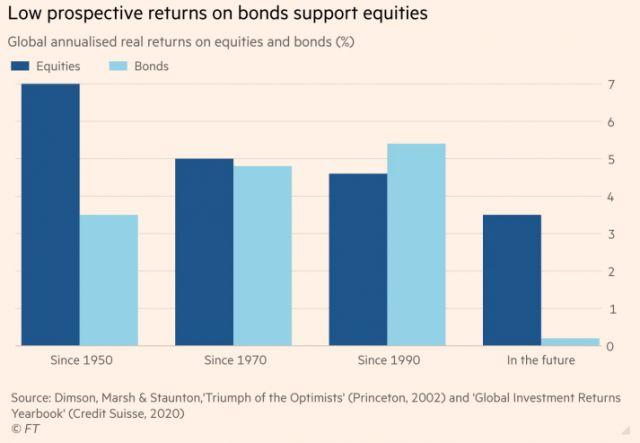

Nghiên cứu của Credit Suisse ước tính tổng lợi nhuận thực tế của cổ phiếu và trái phiếu ở 23 thị trường tính theo vốn hóa thị trường vào đầu mỗi năm. Nó cho thấy rằng lợi nhuận vượt mức của cổ phiếu rất thấp kể từ năm 1970 và thậm chí là âm từ năm 1990. Nhưng lý do là lợi suất thực từ trái phiếu rất cao, khi lạm phát và lãi suất thực giảm xuống. Trong tương lai, nghiên cứu ước tính lợi nhuận vượt mức tiềm năng của cổ phiếu đạt 3.3%, tương đương với mức trung bình lịch sử dài hạn.

Các ước tính về số liệu của Shiller không tồn tại trong khoảng thời gian dài như vậy đối với các thị trường chứng khoán ngoài Hoa Kỳ. Nhưng ước tính có thể được thực hiện từ đầu những năm 2000. Lợi suất được điều chỉnh theo chu kỳ hiện là 7.6% trên FTSE 100, 5.4% trên DAX 30 và 4% trên Nikkei 225. Với lãi suất thực hiện tại của trái phiếu dài hạn, phần rủi ro vốn cổ phần ngụ ý do đó đã qua 10% ở Anh, hơn 7% ở Đức và 4% ở Nhật Bản và Mỹ. Thị trường chứng khoán Anh ngày nay cực kỳ rẻ, có lẽ là do hậu quả của Brexit. Chứng khoán Nhật Bản và Mỹ có vẻ được định giá hợp lý, nhưng nếu xét theo tiêu chuẩn lịch sử, chúng vẫn chưa được định giá quá cao.

Hỗ trợ thêm cho tính hợp lý của thị trường Hoa Kỳ hiện nay là 55% sự gia tăng giá trị thị trường của S&P 500 trong 12 tháng qua đến từ lĩnh vực công nghệ và thông tin. Điều này là hợp lý, với sự thống trị của Hoa Kỳ trong các lĩnh vực này và sự thay đổi công nghệ vào năm 2020. Chúng ta cũng nên lưu ý rằng lãi suất thực dưới 0 làm cho lợi nhuận trong tương lai có giá trị hơn lợi nhuận ngày nay. Nhìn qua tác động ngắn hạn của Covid-19, chúng ta thấy điều nói trên hợp lý.

Trong bối cảnh mặt bằng lãi suất siêu thấp hiện tại, thị trường chứng khoán không bị định giá quá cao. Câu hỏi đặt ra là liệu lãi suất thực có tăng vọt trở lại hay không và nếu có thì lúc nào?

Nhiều người tin rằng lãi suất thấp là sản phẩm của chính sách tiền tệ nới lỏng trong nhiều thập kỷ. Tuy nhiên, nếu điều đó là đúng, chúng ta sẽ thấy lạm phát cao vào lúc này.

Một giả thuyết tốt hơn là đã có những chuyển dịch cơ cấu lớn trong tiết kiệm và đầu tư toàn cầu. Thật vậy, Lukasz Rachel của Ngân hàng Anh và Lawrence Summers của Harvard đã lập luận trong Brookings Papers 2019 rằng các lực lượng kinh tế thực sự đã hạ lãi suất thực trung tính của khu vực tư nhân xuống 7 điểm phần trăm kể từ những năm 1970.

Liệu những xu hướng cấu trúc kéo dài hàng thập kỷ hướng tới lãi suất thực cực thấp này có đảo ngược không? Câu trả lời là lãi suất thực có nhiều khả năng tăng hơn là vẫn tiếp tục giảm. Nếu vậy, trái phiếu dài hạn sẽ là một khoản đầu tư tệ hại. Nhưng nó cũng phụ thuộc vào lý do tại sao lãi suất thực tăng. Nếu đây là kết quả của xu thế tăng trưởng nhanh hơn, thu nhập doanh nghiệp có thể bù đắp tác động của lãi suất thực cao lên giá cổ phiếu. Tuy nhiên, nếu tỷ lệ tiết kiệm giảm, có lẽ do già đi, thì sẽ không có sự bù đắp như vậy và giá cổ phiếu có thể bị định giá quá cao.

Một số thị trường chứng khoán lớn, đặc biệt là của Vương quốc Anh, hiện nay đang khá rẻ. Ngay cả giá cổ phiếu của Mỹ cũng có vẻ hợp lý, được đánh giá cao so với lợi nhuận của các tài sản an toàn hơn. Vậy liệu những tác động khiến lãi suất thực âm có tan biến hay không và nếu có thì bao lâu? Đây là những câu hỏi lớn. Câu trả lời sẽ định hình tương lai.