Chiếc bẫy tăng giá khổng lồ đang hình thành trên thị trường tài chính?

Tùng Trịnh

CEO

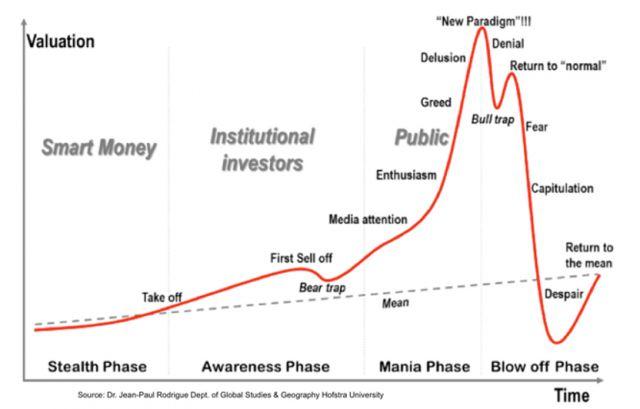

"Bẫy tăng giá" (Bull trap) là một cụm từ khá quen thuộc đối với các nhà giao dịch trên thị trường tài chính, kẻ đặt bẫy không ai khác chính là nhóm nhà đầu tư phe "Gấu". Dường như thị trường hiện nay đang rơi vào trạng thái tâm lý "hy vọng và phủ nhận" - một giai đoạn điển hình trong quá trình thiết lập bất cứ bẫy tăng giá nào.

Bẫy tăng giá

Lịch sử thị trường đã từng xảy ra hai trường hợp bẫy tăng giá điển hình: Lần thứ nhất, vào đầu năm 2002, chỉ số S&P tăng lên mốc 1,200 điểm, ngay sau đó phe Gấu đã nhảy vào khiến chỉ số này giảm 30% và rơi xuống đáy 800. Lần thứ hai vào năm 2008, S&P tăng trở lại lên mức 1,400 điểm, sau đó giảm liên tục 50% và chạm đáy 700 điểm trong năm 2009. Đây là cơn ác mộng với những nhà đầu tư nhảy vào thị trường quá sớm vì nghĩ nó đã phục hồi.

Một ví dụ gần hơn về bẫy tăng giá: hình dưới là biểu đồ của chứng chỉ ETF Spyder (NYSEARCA: SPY) cùng khối lượng giao dịch của nó. Trong các cập nhật ngày 23/3 và 29/3, tôi (tác giả) đã dự đoán giá sẽ hồi phục lên mức 280-300 điểm. Tuy nhiên, vì đà hồi phục này dựa trên khối lượng giao dịch thấp, do vậy đó không phải là một tín hiệu tốt, và ngay sau khi giá tăng chạm mục tiêu, tôi cho rằng nó sẽ bắt đầu giảm xuống mốc 120-140 từ đây.

Các yếu tố vĩ mô cũng chưa ủng hộ đà tăng bền của thị trường chứng khoán. Trong một cuộc phỏng vấn với CNBC, Leon Cooperman, nhà quản lý hedge fund nổi tiếng và là tỷ phú tự thân, đã nhận định: “Lãi suất thấp liên tục là biểu hiện của một nền kinh tế gặp khó khăn và không nên được nhìn nhận là tích cực. Lãi suất âm có thể thấy ở Nhật Bản, ở châu Âu, tuy nhiên hệ số P/E trên thị trường chứng khoán của họ thấp hơn Hoa Kỳ". Ngoài ra, theo một báo cáo từ Trung tâm nghiên cứu và chính sách về bệnh truyền nhiễm tại Đại học Minnesota, đại dịch Covid-19 có khả năng kéo dài khoảng hai năm và sẽ không thể kiểm soát cho đến khi 2/3 dân số thế giới được miễn dịch.

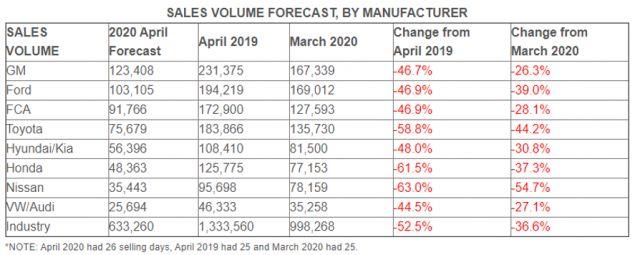

Tháng 4 là tháng tồi tệ nhất trong lịch sử về doanh số bán xe của Hoa Kỳ.

Edmunds, một trang web nổi tiếng về ô tô đã ước tính trong tháng 4 chỉ có 633,260 xe hơi và xe tải mới được các nhà sản xuất bán ra tại Hoa Kỳ, giảm 52.5% so với tháng 4 năm 2019 và 36.6% so với tháng 3 năm nay.

Ngoài ra, doanh số bán xe tháng 4/2020 có thể giảm từ con số 11.32 triệu của tháng 3 xuống còn 7.7 triệu chiếc.

Rõ ràng rằng bất kỳ nhóm ngành nào hiện nay cũng đang ở thế ngàn cân treo sợi tóc. Nhưng tất cả mọi người dường như vẫn đang hi vọng vào sự phục hồi hình chữ "V". Một lẽ hiển nhiên, kịch bản màu hồng này được đồng thuận cao từ phía các nhà phân tích có hàng muốn bán, những người cần bạn mua cổ phiếu và trái phiếu của họ. Họ sẽ nói với bạn rằng nền kinh tế sẽ tăng trưởng trở lại và mọi thứ sẽ phục hồi. Họ nhận định thị trường Gấu đã đi qua giai đoạn hoảng loạn, rằng đáy đã được xác lập và đang trong quá trình phục hồi, xu hướng tăng giá đã bắt đầu.

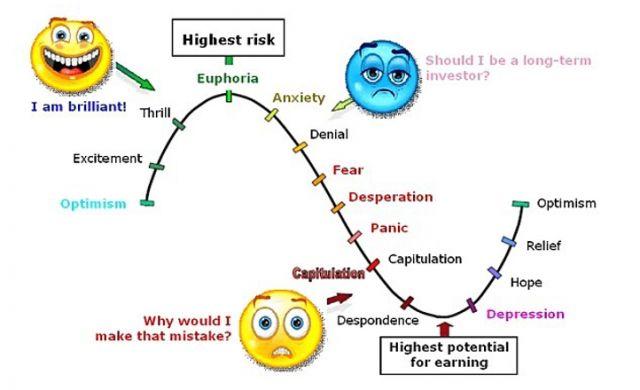

Dưới đây là một biểu đồ rất trực quan mô tả hai giai đoạn hy vọng và phủ nhận của một thị trường Gấu. Các nhà phân tích và đầu tư hiện tại đều phủ nhận (Denial) mức độ nghiêm trọng của suy thoái kinh tế và hy vọng rằng thị trường chứng khoán đã tạo đáy rồi. Các biểu đồ xuất hiện trên internet sẽ cố gắng thuyết phục bạn rằng sự bán tháo hoảng loạn, và thị trường Gấu đã kết thúc.

Những đợt bán tháo trong tháng 2 và tháng 3 năm nay bắt đầu từ nỗi sợ hãi COVID-19 và những yếu kém của nền kinh tế. Và giờ đây, thị trường đang trong giai đoạn phủ nhận những nguyên do này. Dựa vào biểu đồ dưới đây, có thể tin rằng thị trường đang trong giai đoạn phủ nhận (Denial) - một phần của bẫy tăng giá. Nhà đầu tư đang hy vọng khi nền kinh tế được mở cửa, mọi thứ sẽ quay lại bình thường. Trên thực tế, thị trường thậm chí còn chưa bước vào giai đoạn sợ hãi (Fear), đầu hàng (Capitulation) và tuyệt vọng (Despair). Có lẽ cuối năm nay những giai đoạn tâm lý này mới xảy ra, thậm chí giai đoạn tuyệt vọng phải chờ tới năm 2021.

Cổ phiếu Tesla và chứng chỉ quỹ ETF USO - ví dụ điển hình của giai đoạn phủ nhận thị trường Gấu

Hãy cùng phân tích hai ví dụ: cổ phiếu Tesla (NASDAQ: TSLA) và Chứng chỉ quỹ ETF dầu mỏ Hoa Kỳ (NYSEARCA: USO), chúng phản ánh tâm lý hy vọng về sự phục hồi hình chữ 'V', hay chính xác hơn là sự phủ nhận thị trường Gấu.

Tesla luôn là mã cổ phiếu được rất nhiều nhà đầu tư nhỏ lẻ chú ý, biểu đồ dưới đây so sánh giá của cổ phiếu này với Ford (NYSE: F) và General Motors (NYSE: GM). Có thể thấy nhà đầu tư TSLA đang ở trong giai đoạn hy vọng hoặc phủ nhận, họ nghĩ rằng Tesla sẽ miễn nhiễm với cuộc suy thoái này, bất chấp thực trạng doanh số bán ô tô đang giảm mạnh. Và nếu nhận định này đúng hướng, mức giá mục tiêu của Tesla có thể giảm xuống mốc 400 Dollar, thậm chí 200 Dollar (như đánh dấu trên biểu đồ).

Phí quyền chọn Put (bán) của Tesla hiện nay đang quá cao để có thể cân nhắc đầu tư vào. Một quyền chọn Put đáo hạn tháng 10 ở giá $600 có phí lên tới $80. như vậy giá phải giảm xuống $520, nhà đầu tư mới hòa vốn. Ngược lại với những nhà đầu tư đang có tài sản cơ sở, họ có thể bán hoặc bán quyền chọn Call (mua) trên thị trường. Bạn có thể bán quyền chọn Call đáo hạn tháng 10 ở giá $750 và ăn lời khoảng $140 mỗi cổ phiếu. Tuy nhiên một quyền chọn Call cần tối thiểu 100 cổ phiếu, như vậy bạn cần sở hữu tài sản cơ sở trị giá $74,000 để thực hiện chiến lược này.

Phí quyền chọn cao một cách khó hiểu như trên thể hiện rằng các đối tượng tham gia thị trường hầu hết là các nhà đầu tư nhỏ lẻ.

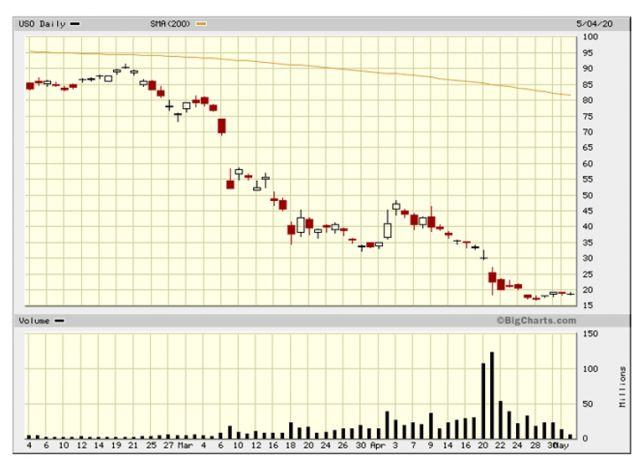

Biểu đồ tiếp theo dưới đây của chứng chỉ ETF của quỹ USO (Quỹ dầu mỏ Hoa Kỳ) là một ví dụ về “niềm hy vọng”. Chứng chỉ ETF này đã rơi từ $80 xuống còn $35 vào tháng 3 trong khi khối lượng mua bán lại tăng lên. Sự tăng đột biến về khối lượng giao dịch xảy ra vào giai đoạn giá đang rơi xuống vùng $30 và ngày tiếp theo giảm xuống còn $22. Các nhà đầu tư liên tiếp bắt đáy và hy vọng vào sự phục hồi. Nhưng trên thực tế, giá thậm chí đã giảm xuống thấp hơn, và sẽ mất rất nhiều thời gian nữa giá dầu mới phục hồi. Rất nhiều nhà máy sẽ phải tiếp tục ngừng hoạt động, và rất nhiều công ty dầu mỏ phá sản trước khi thị trường dầu tiến gần đến mức cân bằng cung cầu.

DHT Holdings đang thắng lớn trong thời kì khủng hoảng nhờ phí thuê kho lưu trữ dầu tăng cao.

Loại cổ phiếu duy nhất đáng để mua vào lúc này, là cổ phiếu của các công ty cũng cấp dịch vụ bồn chứa và bể đựng dầu. Họ đã kiếm bộn tiền những ngày qua nhờ sở hữu những con tàu chở dầu, giúp xử lý được một phần lượng tồn kho của dầu thô đang đầy ắp trên toàn thế giới, và vấn đề này sẽ tiếp tục kéo dài.

Một trong những mã cổ phiếu tiềm năng có thể nắm giữ là DHT Holdings (NYSE: DHT). Giá gần đây nhất là US$ 7.36, trong 52 tuần vừa qua giá dao động từ $4.41 đến $8.8, số lượng cổ phiếu lưu hành là 146.8 triệu.

DHT sở hữu một đội tàu rất hiện đại, trong đó có tới 27 tàu vận tải cỡ lớn (VLCC) , những con tàu cũ nhất được đóng vào năm 2004 và 10 chiếc mới được bổ sung kể từ năm 2015. Công ty được lãnh đạo bởi các nhà quản lý đến từ Na Uy, vốn nổi tiếng khắp thế giới về chuyên môn về ngành vận chuyển.

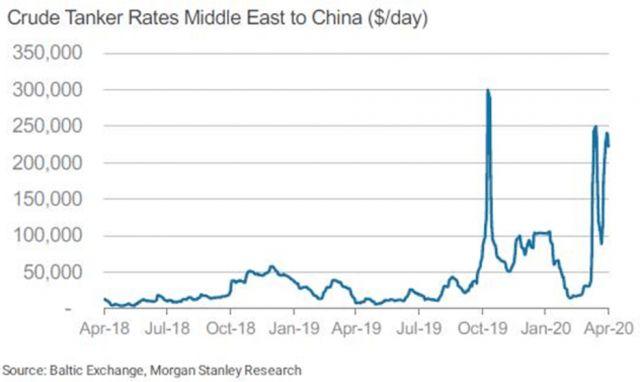

DHT đã tận dụng lợi thế phí thuê tàu chở dầu cao và đã cho thuê cố định 6 tàu với phí thuê trung bình $67,300/ngày. Họ cũng có một số tàu cho thuê với mức giá cho thuê theo ngày rất cao tại thời điểm này, lên tới $200,000/ngày. Như vậy có thể thấy chi phí vận tải và lưu kho của dầu tại thời điểm này đang rất đắt đỏ do sự khan hiếm về cơ sở vật chất.

Kết luận

Thị trường đang trong trạng thái hy vọng và phủ nhận - một giai đoạn hình thành bẫy tăng giá. Các cổ phiếu như Tesla là một ví dụ điển hình, đà tăng của những phiên giao dịch gần đây là cơ hội tốt để nhà đầu tư bán ra với giá cao. Vẫn còn quá sớm để đặt cược vào việc giá dầu tăng cao hơn, nhưng lại là thời điểm thích hợp để nắm giữ cổ phiếu của các công ty sở hữu tàu chở dầu, trong đó DHT Holding là một lựa chọn hợp lý.