Cơn khủng hoảng của đồng Dollar: Phần 1 - Tất cả khởi đầu từ cung tiền

Ngô Văn Thịnh

Economic Analyst

Không phải vô cớ mà tiền điện tử đang tăng phi mã và các kim loại quý cũng đang tăng cao. Trong tháng trước, đã có những dấu hiệu cho thấy một giai đoạn mới trong xu hướng lạm phát tiền tệ đối với đồng USD, và tiền pháp định chỉ mới bắt đầu bị bán tháo nhằm đổi lấy những tài sản chống lạm phát với tốc độ ngày càng tăng.

Siêu lạm phát của đồng USD hiện đang trở nên rõ ràng đối với một nhóm ngày càng tăng các nhà đầu tư. Nó được thúc đẩy bởi các yếu tố ở cả hai phía của bảng cân đối kế toán ngân hàng, với bằng chứng cho thấy những người gửi tiền lớn đang giảm lượng tiền gửi có kỳ hạn và tăng tài khoản không kỳ hạn. Điều này dường như là nguyên nhân cho sự khác biệt ngày càng lớn giữa cung tiền M1 và M2, thước đo bao gồm cả tiền gửi tiết kiệm.

Điều đang xảy ra tương đương với một cuộc chạy trốn âm thầm của tài sản khỏi bảng cân đối của ngân hàng. Trong khi đó, các vấn đề về chuỗi cung ứng ngày càng gia tăng trong bối cảnh phong tỏa do Covid-19 đang dẫn đến việc rút tín dụng ngân hàng khỏi các doanh nghiệp phi tài chính, có khả năng phá hủy bảng cân đối kế toán của ngân hàng khi lượng tín dụng sụt giảm.

Sự hỗ trợ từ nước ngoài cho cả USD và tài sản có lãi suất cố định bằng đô la Mỹ đang giảm dần, điều này chắc chắn sẽ dẫn đến lợi suất trái phiếu và lãi suất USD tăng trong năm mới, châm ngòi cho sự phá vỡ bong bóng chứng khoán.

Fed hiện đang phải đối mặt với việc không chỉ tài trợ cho thâm hụt ngân sách liên bang tăng cao mà còn bảo lãnh toàn bộ chuỗi cung ứng của Hoa Kỳ, điều này được chứng thực bởi các vấn đề hậu cần toàn cầu đang diễn ra, kìm hãm khoản thanh toán của doanh nghiệp nội bộ lên tới 34 nghìn tỷ USD một năm chỉ tính riêng ở Mỹ. Cam kết kiên định của Fed đối với các chính sách tiền tệ của Keynes sẽ khiến Fed nỗ lực bù đắp những vấn đề này của chuỗi cung ứng, giải cứu các ngân hàng không thể tồn tại trong tình trạng suy giảm tín dụng, và xóa lượng nợ xấu phát sinh.

Đó là một nhiệm vụ quan trọng đối với toàn bộ nền kinh tế Hoa Kỳ, đòi hỏi phải in tiền nhanh hơn nữa, và phá hủy đồng USD trong quá trình này.

Khởi đầu

Kể từ tháng 5, tôi đã cảnh báo về sự sụp đổ của đồng đô la Mỹ. Tôi đã chỉ ra rằng hàng hóa, cổ phiếu, tiền điện tử và kim loại quý đều tăng do USD mất sức mua.

Các phương tiện truyền thông vẫn chỉ đưa tin về tác động kinh tế của Covid-19. Tuy nhiên, họ đã luôn đánh giá thấp chúng và bỏ qua các yếu tố khác. Chúng ta luôn coi việc trở lại cuộc sống bình thường như một ngọn hải đăng của hy vọng. Và chỉ có một số nhỏ chỉ ra rằng bơm tiền gây lạm phát không phải là một giải pháp, mà nó có những hậu quả tiêu cực. Và thậm chí còn ít hơn nữa những người đã cố gắng chứng minh rằng thay vì kích thích hoạt động kinh tế, việc phá giá tiền tệ thực sự giết chết nó.

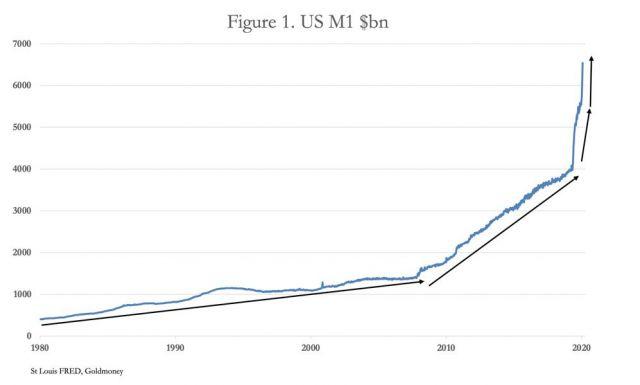

Tốc độ phá hủy tiền tệ đang có một bước nhảy vọt mới. Hình 1 là cung tiền của đồng tiền số 1 thế giới, đang tăng vọt. Trong hai tuần cuối cùng của tháng 11, cung tiền M1 đã tăng hơn 14% - khiến mức tăng tính theo năm lên tới 367%.

Xu hướng siêu lạm phát của cung tiền Mỹ M1 là rõ ràng. Nhưng mọi người đã trở nên ngạc nhiên với việc này đến mức họ đã coi thường chúng, trong khi giá cổ phiếu, hàng hóa và tiền điện tử “hưởng lợi” bằng cách tăng cao bất thường. Các yếu tố này này không thể bị bỏ qua bởi bất kỳ ai mong muốn giữ gìn sự giàu có của mình, và chúng đưa ra những manh mối quan trọng cho con đường phía trước.

Tiền gửi tiết kiệm của Hoa Kỳ đang sụt giảm

Theo các số liệu gần đây nhất, tổng số tiền gửi không kỳ hạn và lượng tiền cấu phần của M1 đã tăng 435.7 tỷ USD trong tháng 11, tăng 11.6%, trong khi tổng tiền gửi tiết kiệm giảm 88.5 tỷ USD (0.75%). Sự khác biệt giữa các loại tiền gửi này là khả năng sử dụng tức thời. Nó thể hiện sự đảo chiều của đà tăng nhanh tiền gửi tiết kiệm trong khoảng thời gian từ tháng 4 đến tháng 6, thành gia tăng tiền mặt và tài khoản thanh toán. Đây là một xu hướng mới khác với mối quan hệ giữa tài khoản không kỳ hạn và tài khoản tiết kiệm tại thời điểm Bộ tài chính Mỹ hỗ trợ tiền mặt cho người dân. “Tiền trực thăng” đã từng gia tăng các tài khoản tiết kiệm, tuy nhiên hiệu ứng đó đã mờ dần, và sau khi tốc độ tăng của tiền gửi tiết kiệm chậm lại, tổng tiền gửi tiết kiệm trong tháng 11 thực sự đã giảm lần đầu tiên trong năm nay.

Nguyên nhân của sự thay đổi này phản ánh sự miễn cưỡng của nhà đầu tư với việc để tiền trong hệ thống ngân hàng. Để rõ ràng, với những người gửi tiền lượng nhỏ được FDIC bảo vệ, sự thay đổi tiền gửi chắc chắn chủ yếu đến từ những người có số dư lớn hơn lượng tiền được bảo hiểm là 250,000 USD, gần như chắc chắn phản ánh một lớp người có hiểu biết về tài chính và có khả năng đang kinh doanh tài sản tài chính. Sự thay đổi thái độ đột ngột của những người gửi tiền lớn rõ ràng khiến chúng tôi lo ngại.

Lãi suất thấp không phải là nguyên nhân cho điều này vì đã có dòng tiền khổng lồ lên tới 1.24 nghìn tỷ USD chảy vào tổng tiền gửi tiết kiệm trong tháng 3, 4 và tháng 5 khi lãi suất cũng bằng không. Lý do có khả năng nhất khiến tiền gửi có kỳ hạn sụt giảm vì đây là bước đầu tiên của những người có nhu cầu giảm tỷ lệ rủi ro của tiền gửi so với tài sản, hàng hóa và dịch vụ mà họ thường mua, bao gồm tất cả số dư ngân hàng của họ, kể cả các tài khoản tiết kiệm tương đối kém thanh khoản.

Trong bối cảnh kết hợp giữa lạm phát tiền tệ và ảnh hưởng của nó lên giá tài sản, giảm bớt lượng tiền gửi tiết kiệm là một hành động hợp lý. Không có ích lợi gì khi cho ngân hàng vay tiền với lãi suất bằng không, khi giá tài sản và hàng hóa bạn mua đang tăng lên. Và nếu bạn bán tài sản, thì chẳng có ích gì khi “trói” số tiền thu được vào tiền gửi có kỳ hạn - tốt hơn là bạn nên mua thứ gì đó khác. Mặc dù sự thay đổi hành vi này dường như báo hiệu rằng những người gửi tiền ngày càng nhận thức được rằng giá cả đang tăng do đó tài sản và hàng hóa nên được mua càng sớm càng tốt, họ vẫn chưa nhận ra nguyên nhân chính là do đồng tiền mất giá chứ không phải giá hàng hóa tăng lên.

Điều này chỉ ra chúng ta đang ở đâu trong quá trình siêu lạm phát. Tín hiệu mà chúng ta đang được đưa ra bởi sự gia tăng của tiền M1 và việc các khoản tiền gửi tiết kiệm đang giảm dần, là cuối cùng tất cả mọi người sẽ tranh nhau rút tiền khỏi ngân hàng. Nhưng thời điểm đó vẫn còn cách thực tại một quãng rất xa.

Trong quá khứ, siêu lạm phát do lượng cung tiền tăng đã dẫn đến việc giá cả tăng lên làm tăng nhu cầu nắm giữ tiền mặt. Ở Đức những năm 1922-23, những người làm công ăn lương phải rút tiền lương để có thể chi tiêu ngay lập tức, điều này khiến nhu cầu về tiền mặt tăng nhanh trong khi sức mua của chúng suy giảm. Đây là lý do tại sao các máy in tiền chạy với công suất tối đa. Trong nền kinh tế hiện đại, nơi tiền giấy và tiền xu chỉ đóng một vai trò nhỏ, việc gia tăng nhu cầu thanh khoản chi tiêu tại các ngân hàng sẽ tạo ra một lượng tiền rất lớn, khi một cú sốc xảy ra, sẽ sẵn sàng chảy nhanh vào bất cứ thứ gì không phải là tiền định danh.

Nếu điều kiện này được kích hoạt, nó sẽ đẩy sức mua của đồng USD xuống vực. Sự điều chỉnh này sẽ dẫn đến sự gia tăng đột ngột hơn của giá hàng hóa tiêu dùng. Nhưng chúng ta vẫn chưa đến thời điểm đó.

Đối với các ngân hàng thương mại, tác động ban đầu của việc cắt giảm tài khoản tiết kiệm làm tăng nguy cơ gây chênh lệch không đồng đều giữa nguồn vốn và lượng cho vay. Trong quá khứ, điều này đã dẫn đến đột biến rút tiền gửi, chẳng hạn như ở Northern Rock tại Anh vào năm 2008, như một lời cảnh báo cho những gì sắp xảy ra. Có lẽ một ví dụ phù hợp hơn là sự sụp đổ của toàn bộ hệ thống ngân hàng Síp vào năm 2012. Và chúng ta đang ngày càng tiến gần hơn đến thời điểm đó.

Giả định trong giới tài chính là lệnh lượng người sử dụng tiền mặt đã giảm và sự cải thiện liên lạc giữa các ngân hàng và các cơ quan quản lý đã khiến đột biến rút tiền gửi trở thành dĩ vãng. Rắc rối sẽ nằm ở những khách hàng của ngân hàng không nhận được thông báo này.

Bây giờ chúng ta có thể giải thích một phần lý do tại sao, như biểu đồ đầu tiên của chúng ta trong Hình 1 cho thấy, tiền M1 đang tăng mạnh, bởi vì tiền đã được chuyển hướng từ tiền gửi tiết kiệm vốn chỉ được tính trong M2. Điều đó để lại một câu đố khác cần giải quyết, đó là vấn đề tài sản trong bảng cân đối kế toán chung của hệ thống ngân hàng.

(còn tiếp)