Cơn khủng hoảng của đồng Dollar: Phần 3 - Liệu Fed có khả năng cứu rỗi tất cả?

Tin Tức Tổng Hợp

feeder

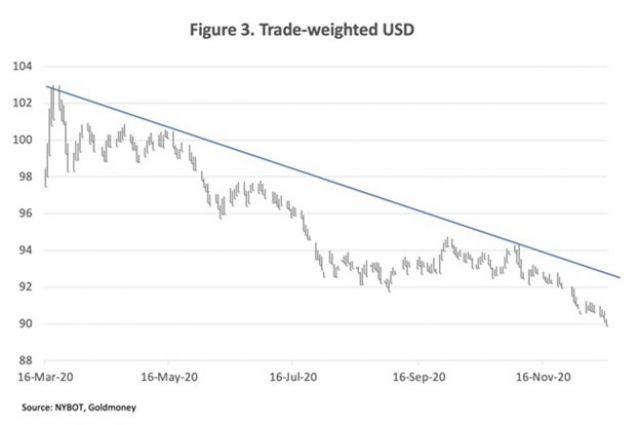

Không phải vô cớ mà tiền điện tử đang tăng phi mã và các kim loại quý cũng đang tăng cao. Trong tháng trước, đã có những dấu hiệu cho thấy một giai đoạn mới trong xu hướng lạm phát tiền tệ đối với đồng USD, và tiền pháp định chỉ mới bắt đầu bị bán tháo nhằm đổi lấy những tài sản chống lạm phát với tốc độ ngày càng tăng.

Nhiệm vụ hỗ trợ của Fed

Cho đến nay, FED đã hành động theo các chính sách của Keynes để giải cứu nền kinh tế Mỹ. Để đảm bảo ngăn chặn hậu quả của Covid-19, họ đã hứa hẹn QE không giới hạn, hiện đang chạy ở mức 120 tỷ USD một tháng, để tài trợ cho sự gia tăng thâm hụt ngân sách Liên bang. Họ đã áp dụng lãi suất bằng không để giảm chi phí gọi vốn. Vòng đầu tiên của chính sách tiền tệ đã tài trợ cho hai phần ba số chi tiêu liên bang trong giai đoạn từ tháng 6 đến cuối tháng 9, một phần ba còn lại là từ nguồn thu chính phủ. Gói kích thích thứ hai được thông qua sẽ được tài trợ bởi Fed với tỷ lệ lớn hơn nữa.

Nhiệm vụ của Fed hiện đang phát triển từ việc chỉ tài trợ cho khoản thâm hụt ngày một tăng của chính phủ sang cả hỗ trợ chuỗi cung ứng, điều mà giờ đây việc chỉ riêng ngân hàng cho vay là không đủ. Trong khi vấn đề thâm hụt vẫn đang tiếp diễn, vấn đề chuỗi cung ứng còn lớn hơn nhiều, mà nếu không có sự can thiệp thành công của Fed sẽ kết thúc bằng tình trạng giảm phát như những năm 1930, cùng với các ngân hàng sụp đổ dưới áp lực của cho vay quá mức trước đó và hậu quả của việc gia tăng nợ xấu. Để cứu các ngân hàng, các ngân hàng sẽ phải được hỗ trợ khi đối mặt với các cam kết cho vay hiện tại và tương lai. Và để mở rộng tín dụng trong tương lai, các quy định sẽ phải được sửa đổi hoặc tạm dừng, bởi vì các ngân hàng hiện thiếu vốn chủ sở hữu để mở rộng bảng cân đối kế toán.

Ngay cả khi điều đó có thể đạt được, Fed vẫn đi ngược lại quy tắc 80/20 Pareto, theo đó khoảng 80% hoạt động kinh tế của khu vực tư nhân là của các doanh nghiệp vừa và nhỏ địa phương. Nhận hỗ trợ cho các doanh nghiệp vừa và nhỏ là một nhiệm vụ lớn lao và nếu chỉ hỗ trợ các luồng thanh toán trong chuỗi cung ứng, mặc dù là quan trọng, sẽ không đủ để giải quyết các vấn đề kinh tế đang gia tăng cho các doanh nghiệp nhỏ hơn. Nhưng sau khi áp dụng học thuyết Keynes cho mọi thứ, Fed không còn đường lùi, và dù sao thì họ cũng không định làm như vậy. Những khoản kích thích nhằm hạn chế tác động của Covid-19 đang trở nên nhỏ bé so với những gì Fed vẫn chưa phải đối mặt.

Cộng đồng ngân hàng ngày càng nhận ra rằng Mỹ và thế giới đang phải đối mặt với tình trạng suy thoái kinh tế sâu sắc sẽ buộc họ làm những điều bắt buộc phải làm - cuộc chạy đua của các ngân hàng để thoát thân. Bảo lãnh từ Fed sẽ không thể ngăn chặn điều đó. Người nước ngoài, với hơn 6 nghìn tỷ USD tiền gửi ngân hàng và 22 nghìn tỷ USD tài sản tài chính bằng đô la Mỹ cũng sẽ chạy đua để thoát ra bằng cách bán USD đổi lấy các loại tiền tệ, hàng hóa và vàng khác - bất cứ thứ gì trừ đô la Mỹ.

Người gửi tiền trong nước, đối mặt với sự mất giá tiền tệ (chuyển tiền từ ngân hàng này sang ngân hàng khác không phải là giải pháp cho các vấn đề mang tính hệ thống) sẽ lựa chọn đổi USD lấy bất kỳ thứ gì ngoài USD, dẫn đến một cuộc khủng hoảng.

Một yếu tố không xuất hiện trong các cuộc sụp đổ tiền tệ trước đây là hiện nay có một lớp người hâm mộ tiền điện tử có học thức, những người hiểu rằng chính sách tiền tệ của Fed đang khiến đồng đô la Mỹ sụp đổ, so với loại tiền điện tử được ưa chuộng của họ. Họ đang kiếm ra tiền, nếu tính bằng USD, và mọi người đều thấy điều đó. Đã qua rồi tình trạng chỉ có một người trong một triệu người hiểu chuyện gì đang xảy ra với tiền. Điều này chỉ có thể đẩy nhanh tốc độ sụp đổ của đồng USD.

Sự lựa chọn giữa tài sản tài chính và hàng hóa khác

Cho đến nay, chúng ta đã phát hiện ra rằng những người gửi tiền không được FDIC bảo vệ đã thanh lý tiền gửi tiết kiệm của họ để chuyển sang tiền mặt nhằm đầu tư vào các tài sản chống lạm phát. Đối với mỗi tài sản được mua, có một người bán gửi ngân hàng số tiền thu được. Và với tiền điện tử, cổ phiếu, hàng hóa và giá nguyên vật liệu đều tăng giá, người bán đang tái đầu tư thay vì chỉ chốt lời. Rõ ràng, hoạt động này đang được thúc đẩy bởi sự gia tăng đầu cơ bong bóng thị trường, và ở mức độ nhỏ nhất là do lo ngại về việc đồng USD mất sức mua đối với hàng hóa hữu hình. Để có bằng chứng cho thấy đây chưa phải là “inflation trade”, chúng ta chỉ cần nhìn vào tâm lý thị trường đối với vàng, vốn có hiệu suất thấp hơn đáng kể so với các tài sản tài chính khác.

Trong trường hợp không còn lo ngại về việc giảm giá tiền tệ, chúng ta phải kết luận rằng các hành động trên thị trường tài chính, ngoại trừ thị trường trái phiếu, nơi chỉ có một người mua - Fed, thực sự là bong bóng đầu cơ và những bong bóng này sẽ vỡ. Khi bong bóng phát nổ, tiền vốn chỉ tồn tại dựa trên pháp định sẽ biến mất.

Một hậu quả quan trọng là tài sản thế chấp ngân hàng, phần lớn ở dạng các tài sản tài chính được niêm yết hoặc những tài sản liên quan đến chúng, sẽ giảm giá trị, gây nguy hiểm đến các bảng cân đối kế toán sử dụng đòn bẩy rất lớn và không thể hết trả hết nợ. Vấn đề tài sản thế chấp ngân hàng đã được Irving Fisher bày tỏ trong bài phân tích về sự sụp đổ của Phố Wall của ông và cách các ngân hàng rơi vào vòng lặp thua lỗ.

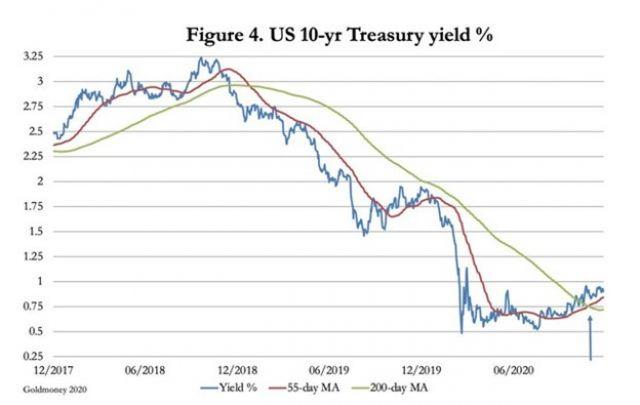

Nếu không có sự can thiệp của Fed, việc giảm khả năng cung cấp tín dụng của ngân hàng sẽ dẫn đến lãi suất cho vay tăng mạnh do nhu cầu tái cấp vốn ngày càng tăng tại thời điểm tín dụng bị thu hẹp. Hiện lãi suất đang ở mức quá thấp. Trong lịch sử, các điều kiện dẫn đến bong bóng đầu cơ xảy ra gần như luôn liên quan đến việc tăng lãi suất và lợi suất trái phiếu, làm lộ ra các khoản đầu tư bất chính.

Hậu quả của việc USD mất giá cũng có thể gây ra những tình trạng này. Đối với các nhà đầu tư nước ngoài, lợi nhuận của các tài sản tính bằng đô la Mỹ được tính sau khi quy đổi về đồng tiền quốc nội, và điều này đặc biệt đáng chú ý đối với thị trường trái phiếu, nơi lợi suất quá thấp để bù đắp khoản lỗ tỷ giá đang phát sinh. Theo số liệu TIC của Kho bạc Hoa Kỳ, trong 12 tháng qua tính đến tháng 10, khu vực tư nhân nước ngoài đã thanh lý gần 300 tỷ USD trái phiếu kho bạc, trái phiếu doanh nghiệp và trái phiếu của doanh nghiệp nhà nước. Đà bán tháo thực sự sẽ lớn hơn khi các doanh nghiệp bảo hiểm đầu tư vào tài sản USD ở nước ngoài bị loại bỏ khỏi số liệu.

Khi đồng tiền mất giá, cảnh báo cho các chủ sở hữu nước ngoài về những khoản lỗ trong tương lai không bù đắp được bởi lãi suất hiện tại. Điều này lý giải tại sao lợi nhuận nhờ giá tăng (capital gain) do lãi suất giảm để bù đắp phần thu nhập ít ỏi từ lãi suất đang trở nên quan trọng đối với các nhà đầu tư nước ngoài. Nhưng như Hình 4 cho thấy, với việc lợi suất tăng, ngày càng có nhiều ý kiến rằng lợi nhuận từ việc lợi suất sụt giảm sẽ trở thành khoản lỗ do trái phiếu mất giá khi lợi suất tăng.

Lợi suất trái phiếu tăng sẽ có tác động tiêu cực đối với thị trường chứng khoán. Giá chứng khoán hiện nay chỉ dựa trên chính sách tiền tệ của Fed và hoàn toàn tách rời khỏi triển vọng kinh doanh trong lĩnh vực phi tài chính, nơi các chuỗi cung ứng đang thất bại và các vụ phá sản ngày càng gia tăng.

Những người gửi tiền ngân hàng nắm giữ vượt quá giới hạn 250,000 USD được bảo vệ bởi FDIC sẽ cố gắng chốt lời đà tăng giá hiện nay trên thị trường chứng khoán bằng cách thanh lý các vị thế của họ. Sự hấp dẫn của tài sản trú ẩn an toàn truyền thống của việc hoán đổi tiền gửi ngân hàng lấy TPCP Hoa Kỳ sẽ là hoán đổi đồng tiền đang mất giá lấy trái phiếu cũng đang giảm giá. Nơi ẩn náu duy nhất còn lại là kim loại quý và tiền điện tử.

Khá chắc chắn rằng sự tiến triển của tiền tệ, ngân hàng và kinh tế và các yêu cầu về việc mở rộng không giới hạn nguồn cung tiền sẽ phá hủy đồng đô la Mỹ và tất cả các đồng tiền có chính sách giống Mỹ. Cộng đồng tiền điện tử có lẽ là những người đầu tiên nhận ra thông điệp này, mặc dù sự hiểu biết về tiền của họ không hoàn toàn đầy đủ.