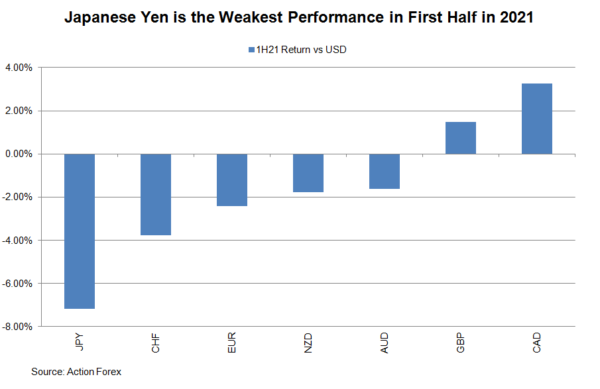

Đồng Yên Nhật mất giá thảm hại trước USD trong nửa đầu năm 2021!

Đạt Nguyễn

Currency Analyst

Nguyên nhân đồng JPY bị bán tháo thông qua USD là do Fed đã thể hiện quan điểm ‘Dovish’ (bồ câu), dữ liệu lạm phát thực (phân kỳ về chính sách tiền tệ), chênh lệch lợi suất giữa TPCP Mỹ và Nhật Bản cùng với kỳ vọng về lạm phát trong tương lai chính là những động lực dẫn dắt tỷ giá USD/JPY lên mức cao nhất trong vòng 1 năm qua. Hay nói cách khác, đồng JPY mất giá thảm hại trước USD!

Đầu tiên, phân kỳ trong chính sách tiền tệ

Vào cuộc họp FOMC phiên 17/06 vừa qua, biểu đồ Dot-Plot đã thể hiện giọng điệu chuyển hướng sang ‘Hawish’ (diều hâu) của Fed và điều này đã tạo sự bất ngờ lớn trên thị trường. Từ biểu đồ Dot-Plot, thị trường kỳ vọng có tới hai đợt tăng lãi suất vào 2023, trong khi trước đó Fed cam kết sẽ không tăng lãi suất ít nhất cho tới 2024. Điều này đã dẫn đến sự khác biệt trong chính sách tiền tệ giữa Fed và BoJ.

Cũng trong cuộc họp của NHTW Nhật Bản trong tháng 6, BoJ đã quyết định giữ nguyên tất cả các công cụ chính sách tiền tệ hiện tại mặc dù có những đánh giá nền kinh tế lạc quan hơn. Mục tiêu cho lãi suất ngắn hạn được giữ nguyên ở mức -0.1% và lợi suất dài hạn quanh mức 0%. BoJ cũng đã gia hạn thêm 6 tháng tính từ tháng Chín cho chương trình cho vay và mua tài sản của họ. Ngoài ra, cuộc họp của BoJ còn gây chú ý khi họ công bố kế hoạch để ứng phó với tình trạng biến đổi khí hậu sẽ được triển khai vào cuối năm nay nhằm kích thích các khoản vay ngân hàng.

Theo quan điểm của tôi đây chỉ là một động thái, cùng với việc kiểm soát đường cong lợi suất, nhằm thúc đẩy lợi nhuận của ngân hàng.

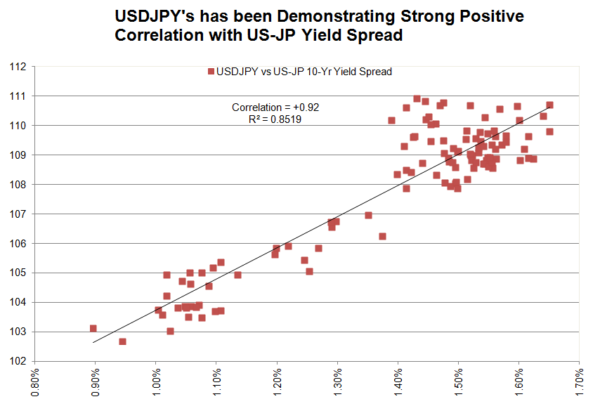

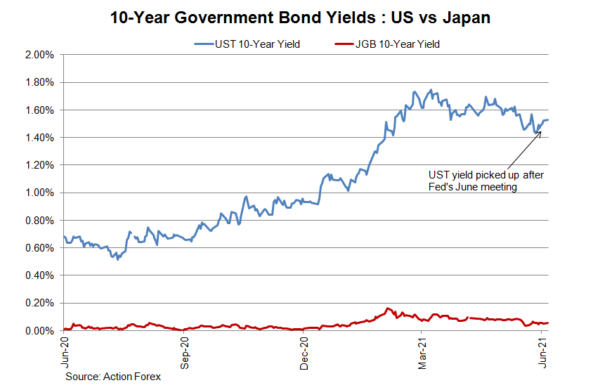

Chênh lệch lợi suất TPCP Mỹ và Nhật Bản

Đây chính là một trong những động lực quan trọng nhất đẩy đồng JPY mất giá trước USD. Một bằng chứng quan trọng đó chính là độ tương quan giữa tỷ giá USD/JPY và chênh lệch lợi suất UST-JGB kỳ hạn 10 năm lên tới +0.92 (mức cao nhất là 1). Trong khi dữ liệu quá khứ chỉ cho thấy mối tương quan này rơi vào khoảng +0.5 và +0.6 trong nửa đầu năm 2020. Điều này hàm ý rằng nếu UST (lợi suất TPCP Mỹ) tăng cao hơn JGB (lợi suất TPCP Nhật Bản) sẽ khiến tỷ giá USD/JPY tiếp tục đà tăng. Và điều gì đang dẫn dắt UST từ đầu năm tới nay: kỳ vọng lạm phát. Mặc dù có những nhịp điều chỉnh kể từ tháng Năm, nhưng kết quả cuộc họp FOMC vừa qua vẫn giúp UST kỳ hạn 10 năm ở trên ngưỡng 1.40% quan trọng.

Ở phía bên kia, lợi suất TPCP Nhật Bản thì đang thiếu đi những động lực dẫn dắt và vẫn dao dịch quanh ngưỡng 0.06% và thậm chí JGB kỳ hạn 10 năm chưa bao giờ phá vỡ được ngưỡng 0.20% - điều này một phần nguyên nhân do chính sách kiểm soát đường cong lợi suất của BoJ và một phần do lãi suất âm.

Nhật Bản đang loay hoay đối phó với suy thoái kinh tế

GDP của Nhật Bản trong Quý I/2021 đã giảm 3.9% theo năm so với quý trước sau khi tăng lên ấn tượng trong quý III/2020 và quý IV/2020. Chỉ số sản xuất PMI sơ bộ của Nhật thậm chí đang chỉ ra các hoạt động kinh tế vẫn chưa thể mở rộng trong quý II năm nay. Chỉ số PMI tổng hợp giảm 1 điểm xuống mức 47.8 trong tháng Sáu, từ mức 48.8 trong tháng Năm. Chỉ số sản xuất PMI giảm về 49.1 trong tháng Sáu từ mức 53.7 của tháng Năm, trái ngược với kết quả của PMI dịch vụ khi tăng lên 47.2 từ mức 46.5 của tháng Năm.

Bằng phép so sánh này, nền kinh tế Mỹ đang trong giai đoạn mở rộng ấn tượng khi GDP tăng 6.1% trong quý I/2021, tăng mạnh từ mức 4.3% trong quý IV năm ngoái. Theo một số dự báo của các viện kinh tế, đà tăng sẽ còn được duy trì.

Chỉ số sản xuất PMI do viện ISM công bố tăng 61.2 trong tháng Năm, từ mức 60.7 trong tháng Tư, trong khi đó, PMI dịch vụ tăng lên mức 64, cao hơn 1.3 điểm so với tháng trước đó.

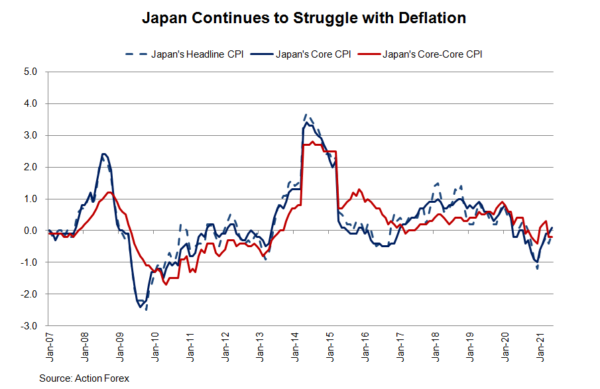

Người Nhật thờ ơ với lạm phát

Trong khi các nền kinh tế lớn trên thế giới đang ghi nhận chỉ số lạm phát tăng vọt, nhưng điều này không xảy ra đối với xứ sở mặt trời mọc. Nhật Bản vẫn bị mắc kẹt trong tình trạng giảm phát kể từ tháng 10 năm ngoái. Mặc dù chỉ số lạm phát CPI cơ bản giảm -0.1%, nhưng CPI lõi tăng +0.1% trong tháng 5, thoát khỏi vùng ‘dưới mức 0’ kể từ tháng Tám năm ngoái. Lưu ý rằng CPI lõi theo cách tính của Nhật chỉ đơn thuần là CPI cơ bản trừ đi tác động của giá cả lương thực thực phẩm. Nếu tính thêm giá năng lượng, CPI lõi thậm chí còn giảm -0.2% so với cùng kỳ trong cả tháng Tư và Năm. BOJ tại cuộc họp tháng 6 lưu ý rằng, trong khi “mặt bằng giá cả có thể bị đẩy lên hay không sẽ còn tùy thuộc vào tình hình tiêm chủng”, áp lực lạm phát sẽ “chỉ nhất thời, một phần do tình trạng giảm phát là vấn đề dai dẳng từ rất lâu”.

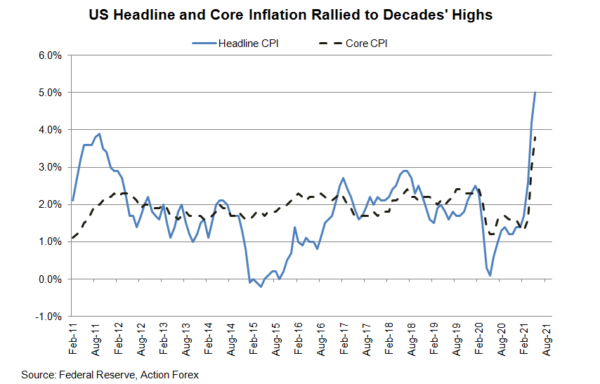

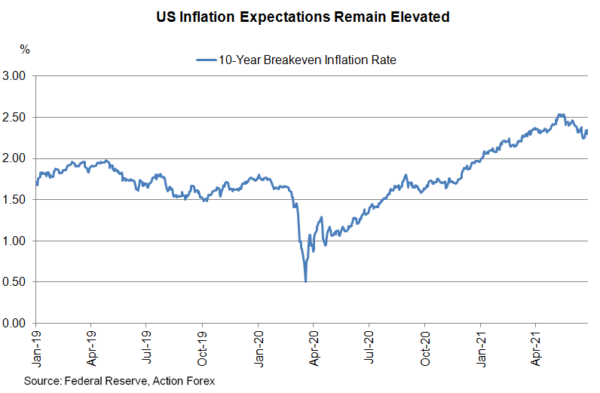

Trong khi đó tại Mỹ, cả hai chỉ số CPI cơ bản và CPI lõi đều đồng loạt tăng 5% và 3.8% trong tháng Năm. Kỳ vọng lạm phát vẫn được duy trì và thậm chí còn được đánh giá tăng cao hơn sau cuộc họp FOMC tháng Sáu. Do đó, tác động phân kỳ về lạm phát và kỳ vọng lạm phát giữa Mỹ và Nhật Bản cũng có thể ủng hộ cho đà tăng của tỷ giá USD/JPY.

Action Forex