Dow Jones vượt ngưỡng 40,000 rồi sẽ đi về đâu?

Huyền Trần

Junior Analyst

Chỉ số Dow Jones Industrial Average lần đầu tiên vượt ngưỡng 40.000 rồi sau đó giảm trở lại. Điều đó không còn quan trọng bởi chỉ số Dow giờ là vô nghĩa. Nhưng cũng hơi thú vị là chỉ số Dow đã hoàn toàn khớp với giá vàng kể từ lần đầu đạt mốc 20.000.

Chỉ số Dow Jones

Tin tức lớn từ thị trường vào ngày 17/05: Chỉ số Dow Jones Industrial Average lần đầu tiên đạt 40.000 điểm. Con số này xuất hiện trên các nguồn tin tài chính khắp thế giới (bao gồm cả Bloomberg), mặc dù cuối phiên giao dịch, chỉ số đã đóng cửa dưới mức này. Tại sao điều này không quan trọng? Hãy để tôi liệt kê các lý do:

- Chỉ số Dow là một chỉ số không có nhiều ý nghĩa

- Nó không cung cấp thông tin quan trọng

- Rất ít tiền đầu tư dựa vào chỉ số này

- Những con số tròn không nên được xem là quan trọng

Theo kinh nghiệm của tôi, lý do duy nhất mọi người nghĩ rằng chỉ số Dow quan trọng, là do các nguồn tin tức đáng tin cậy nói như vậy. Và các nhà báo tài chính coi đó là tin tức chỉ vì người khác cũng sẽ làm thế. Nhiều người nghĩ rằng chúng ta nên theo dõi chỉ số Dow vì người khác cũng nghĩ như vậy. Thật khó để tìm ai đó có uy tín thừa nhận rằng họ thực sự nghĩ nó quan trọng. Giờ hãy thử chứng minh một số khẳng định này:

Phương Pháp Tính Toán Sai Lầm

Chỉ số Dow thực chất không phải là một chỉ số đúng nghĩa mà chỉ là trung bình của các mức giá cổ phiếu. Khi Charles Dow giới thiệu nó vào cuối thế kỷ 19, đó là một đột phá kỹ thuật lớn. Tuy nhiên, các cổ phiếu trong chỉ số này được tính trọng số theo giá của một cổ phiếu đơn lẻ, chứ không phải theo tổng giá trị hay vốn hóa thị trường của mỗi công ty.

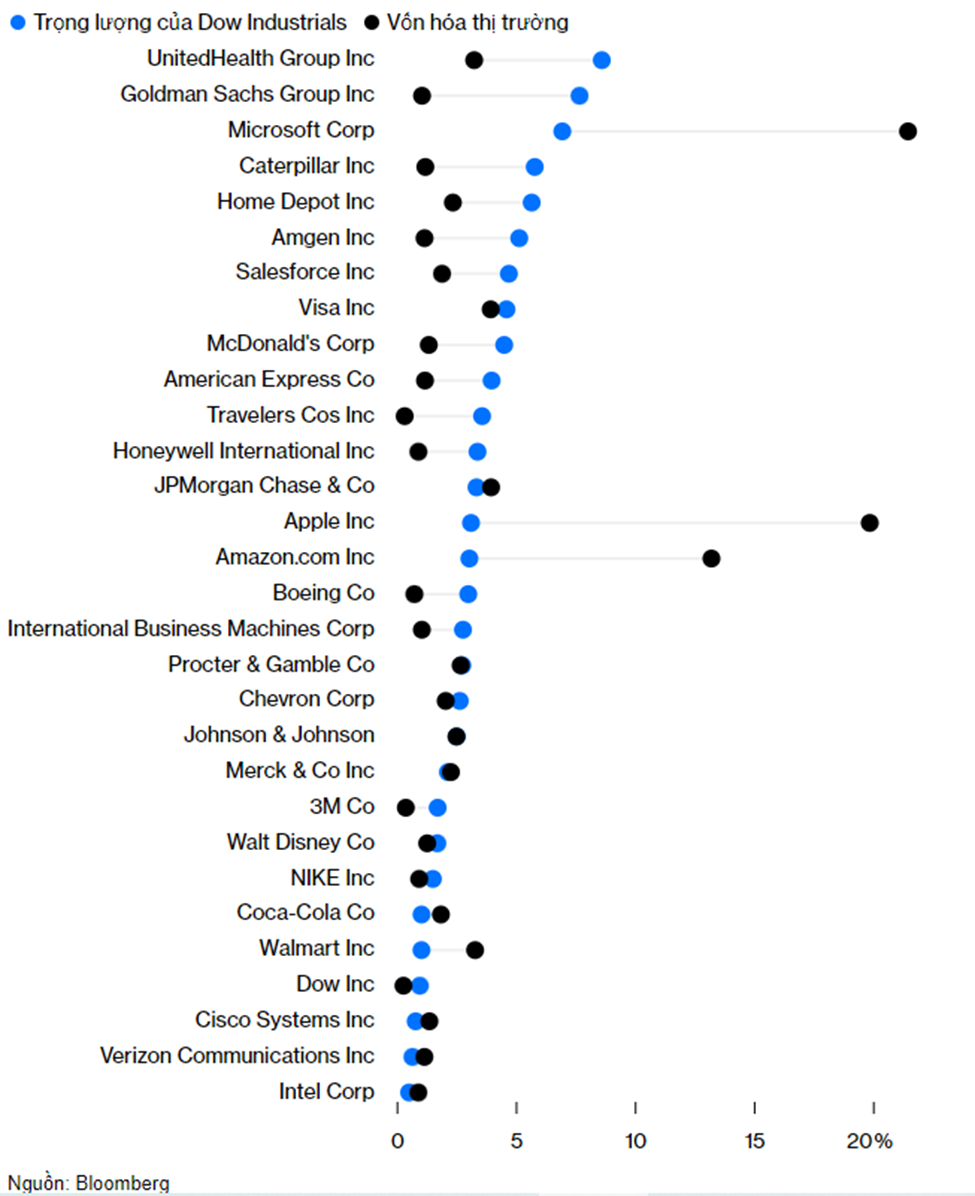

Điều này dẫn đến những trọng số bất hợp lý. Biểu đồ dưới đây xếp hạng 30 cổ phiếu hiện có trong chỉ số Dow theo tỷ lệ phần trăm của chúng trong chỉ số, và cũng cho thấy trọng số của chúng nếu được tính theo vốn hóa thị trường. Sự khác biệt này thật đáng kinh ngạc:

Chỉ Số Dow Jones so với Thực Tế

Trọng số của các công ty trong chỉ số này khác biệt rất lớn so với vốn hóa thị trường của chúng.

Một mối lo ngại hợp lý về cách các cổ phiếu công nghệ thuộc nhóm "Magnificent Seven" đang thống trị các chỉ số theo vốn hóa thị trường. Do đó, điểm thú vị ở chỗ ba cổ phiếu của nhóm này trong chỉ số Dow là Microsoft, Apple và Amazon.com đều bị đánh giá thấp hơn so với quy mô thực tế của chúng.

Tuy nhiên, điều vô lý là cách một số công ty được gán trọng số lớn hơn nhiều chỉ vì giá cổ phiếu cao. UnitedHealth Group Inc. và Goldman Sachs Group Inc. là hai thành phần lớn nhất của chỉ số Dow, trong khi các công ty như Caterpillar Inc., The Home Depot Inc., Amgen Inc. và Boeing Co. cũng bị đánh giá quá mức. Trong khi đó, Walmart Inc., hiện có giá trị hơn 500 tỷ USD sau kết quả kinh doanh tốt gần đây, lại bị đánh giá thấp. Nếu việc phân bổ này có một logic cơ bản nào đó, điều đó có thể hữu ích. Các chỉ số dựa trên các yếu tố như cổ tức, thu nhập hoặc doanh thu có ý nghĩa rất lớn. Việc cho mỗi công ty một trọng số 3,3% có thể có lý. Nhưng việc tính toán dựa trên giá cổ phiếu như hiện nay là vô nghĩa.

Tỷ trọng đóng góp vào đà tăng có sự chênh lệch lớn

Trước đây, chỉ số Dow bao gồm các công ty lớn nhất trong từng ngành công nghiệp chính. Khi đã gia nhập, công ty sẽ ở đó cho đến khi bị mua lại hoặc phá sản. Được vào chỉ số Dow từng được coi là một vinh dự lớn cho một công ty và việc bị loại khỏi chỉ số được coi là một sự sỉ nhục.

Hiện nay, các thành viên của chỉ số Dow dường như được chọn để sao chép hiệu suất của chỉ số S&P 500, chỉ số có tầm ảnh hưởng lớn nhất và liên quan đến nhiều tiền đầu tư nhất. Điều này dẫn đến một số quyết định khó hiểu. Trong số các nhà sản xuất chip, Intel Corp. (vốn hóa thị trường: 136 tỷ USD) là thành viên, nhưng Nvidia Corp (hiện trị giá 2,3 nghìn tỷ USD) lại không được chọn. Chevron Corp. (297 tỷ USD) đại diện cho các công ty dầu mỏ, trong khi ExxonMobil Corp. (528 tỷ USD) đã bị loại.

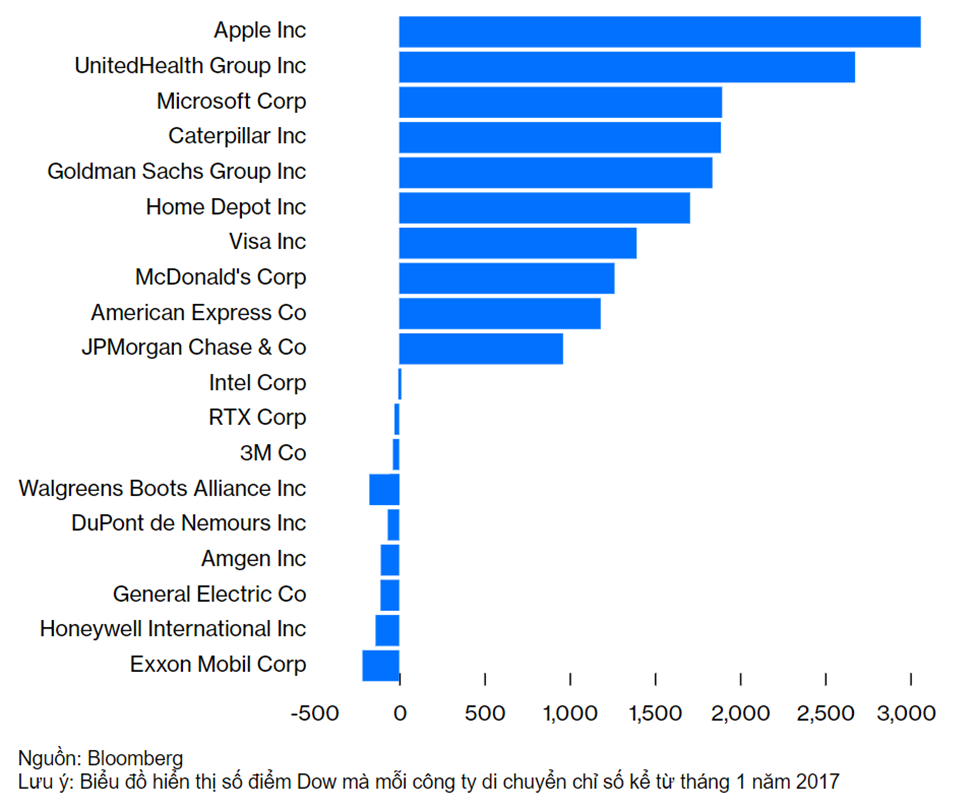

Tổng hợp những vấn đề về phương pháp tính toán không hợp lý và việc chọn lựa thành viên không thỏa đáng, biểu đồ dưới đây cho thấy các cổ phiếu đã đóng góp nhiều nhất và ít nhất vào chỉ số Dow kể từ khi nó lần đầu tiên đạt 20.000 điểm vào tháng 1/2017. Riêng Apple Inc. đã đóng góp hơn 3.000 điểm, nhưng những công ty khác đóng góp lớn lại là một tập hợp kỳ lạ.

Các Công Ty Đã Làm Tăng Gấp Đôi Chỉ Số Dow

Riêng Apple đã đóng góp 3.000 trong số 20.000 điểm tăng kể từ năm 2017.

Trong những năm qua, nhiều công ty đã đóng góp vào việc làm giảm chỉ số Dow, và trong một số trường hợp, chính những công ty đó đã bị loại bỏ khỏi chỉ số. Điều này đặt ra một vấn đề lớn.

Trong những năm qua, nhiều công ty đã đóng góp vào việc làm giảm chỉ số Dow, và trong một số trường hợp, chính những công ty đó đã bị loại bỏ khỏi chỉ số. Điều này đặt ra một vấn đề lớn.

Thay đổi về cấu trúc chỉ số Dow Jones là quá lớn

Không có quy tắc cố định hay hướng dẫn tổng quát về việc lựa chọn các công ty nào nên được thêm vào chỉ số. Ban chọn lựa có quyền tự do rộng lớn và thường loại bỏ các công ty lớn khỏi chỉ số khi chúng không hoạt động hiệu quả, đôi khi bỏ lỡ cơ hội phục hồi lớn từ một cổ phiếu. Điều này dễ dẫn đến sai lệch về thành công, làm cho chỉ số trở nên không chính xác. Các chỉ số thường chỉ tập trung vào các công ty thành công, điều này có thể dẫn đến hiểu lầm.

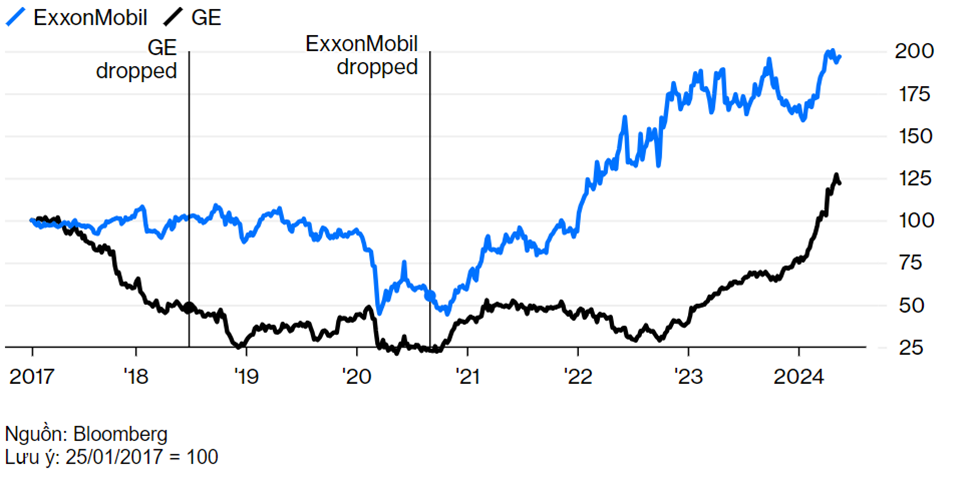

Trong những năm gần đây, quyền tự do của ban chọn lựa đã tạo ra một vấn đề kinh điển, đó là thời điểm thị trường thực sự rất khó đoán. Điều này trở nên rõ ràng nhất trong quyết định loại bỏ General Electric và ExxonMobil khỏi chỉ số. GE bị loại bỏ vào năm 2018 sau khi trải qua một thời kỳ suy giảm kéo dài sau khi Jack Welch rời bỏ vào năm 2000. Exxon rời khỏi chỉ số vào mùa hè năm 2020, khi giá dầu đang ở mức thấp nhất. Mặc dù cả hai công ty đều không còn trong chỉ số Dow nữa, nhưng chúng vẫn đóng góp vào việc làm giảm chỉ số kể từ khi nó đạt mốc 20.000. Quyết định loại bỏ họ đã ghi nhận rõ ràng sự mất mát đó, và làm cho chỉ số bỏ lỡ cơ hội phục hồi sau đó:

Điều gì có thể đã xảy ra?

Quyết định loại bỏ các công ty khỏi chỉ số Dow luôn không được thực hiện đúng thời điểm.

Khi một số quyết định được đưa ra dựa trên sự chủ quan, khó để thấy tại sao chúng ta nên quan tâm đến toàn bộ chỉ số. Ban chọn lựa chỉ số không nên chọn ra một danh mục đầu tư chiến thắng, nhưng đôi khi có vẻ như họ đã làm vậy. Điều này khiến cho việc đầu tư trở nên khó khăn hơn, nhất là đối với những nhà đầu tư tích cực.

Trong thời đại đầu tư thụ động, lý do quan trọng nhất để theo dõi các chỉ số cổ phiếu là vì chúng quan trọng. Quyết định về việc bao gồm những công ty hay quốc gia nào vào các chỉ số phổ biến nhất đang thúc đẩy dòng tiền tỷ đô. Việc biên soạn chỉ số không còn đơn giản như trước. Chúng tôi thường đề cập nhiều đến S&P 500 và MSCI Emerging Markets vì chúng thực sự quan trọng, không chỉ với tiền đầu tư theo cách thụ động mà còn với sức ảnh hưởng của chúng đối với nhiều quỹ quản lý tích cực.

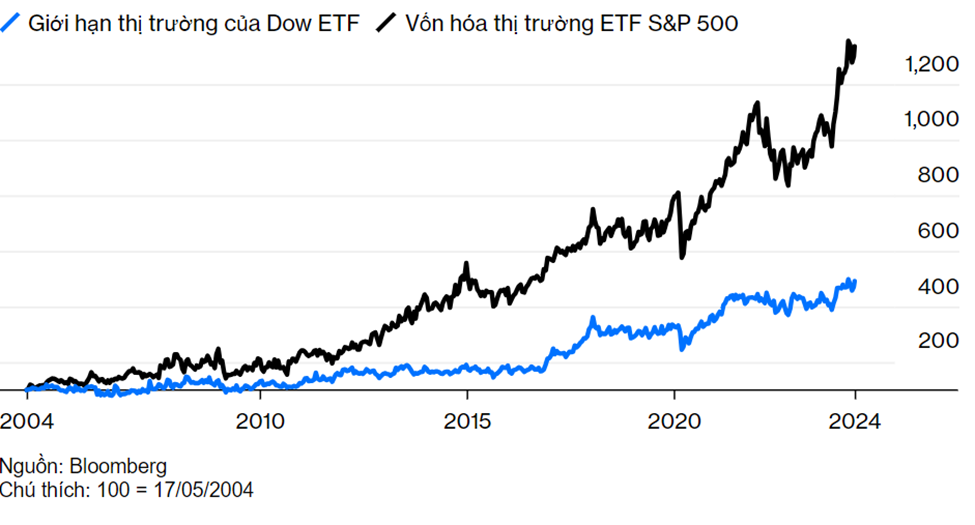

Dựa trên điều này, không rõ liệu chúng ta có nên quan tâm nhiều đến Dow hay không. Việc sử dụng nó làm tiêu chuẩn cho các quỹ quản lý tích cực là rất ít, tôi chưa bao giờ gặp một nhà quản lý cổ phiếu nào sử dụng nó như một mục tiêu. Mặc dù có một quỹ giao dịch trên thị trường chứng khoán theo dõi nó, do State Street cung cấp, nhưng quỹ ETF Dow giữ có vốn hóa thị trường nhỏ hơn so với quỹ ETF chỉ số S&P 500 của họ. Khi chỉ số S&P quyết định chấp nhận các công ty tiên tiến như Google hoặc Facebook, đó là một sự kiện có tác động thực sự. Việc thay đổi nhỏ nhặt trong Dow không mang lại ý nghĩa lớn.

Trong suốt 20 năm kể từ khi ra mắt quỹ ETF Dow vào năm 1998, vốn hóa thị trường của nó đã liên tục kém xa so với S&P 500. Mặc dù vậy, nhờ vào sức mạnh của thị trường cổ phiếu Mỹ và sự phổ biến ngày càng tăng của việc chỉ số hóa, cả hai chỉ số này đều đã tăng mạnh mẽ. Đây là cách mà cả hai chỉ số đã phát triển kể từ đó:

Chỉ số S&P mà các nhà đầu tư quan tâm

Trong 20 năm qua, dòng tiền vào S&P đã vượt xa so với Dow.

Những chỉ số hiện nay đóng một vai trò quan trọng hơn bao giờ hết trong thế giới đầu tư. Chúng xác định và dẫn đầu thị trường. Tuy nhiên, Dow Jones không phải là một trong số đó. Mặc dù có giả định từ báo chí rằng nhà đầu tư thông thường vẫn quan tâm nhiều hơn đến Dow, nhưng sự thật lại phản ánh thông qua bằng chứng về cách họ thực sự đầu tư.

Kết quả không nói lên nhiều điều

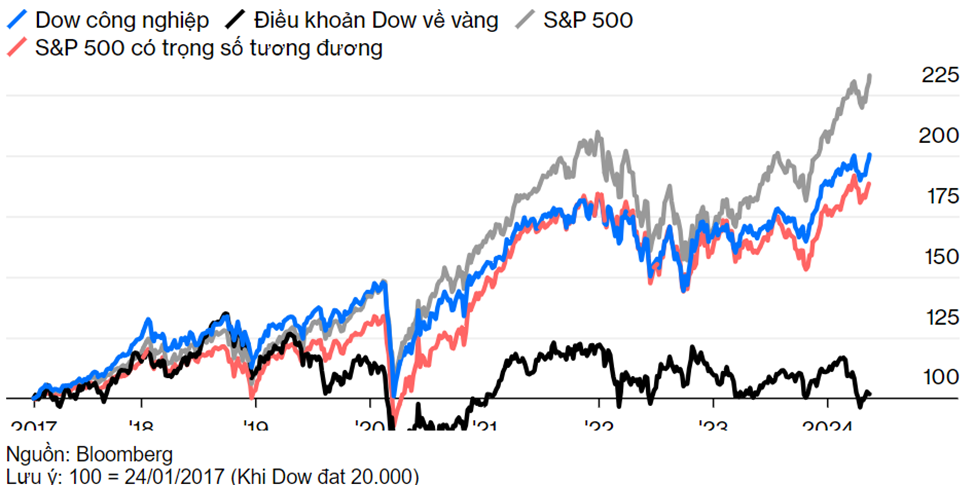

Đã mất hơn bảy năm cho Dow Jones để gấp đôi từ khi nó đạt mốc 20.000, trong tuần đầu tiên của nhiệm kỳ Tổng thống Donald Trump vào tháng 1 năm 2017. Việc chỉ số Dow bị đánh giá thấp trong các nền tảng công nghệ lớn đã chi phối tăng trưởng. Kể từ đó, Dow Jones kém hơn S&P 500 hơn 25%. mặc dù nó đã gần như sao chép kết quả của chỉ số S&P 500, trong đó mỗi thành phần nhận một trọng số là 0,2%.

Vì thực tế, nó hoạt động khá giống như chỉ số S&P, nên xem xét những gì có thể đã thúc đẩy hiệu suất của nó. Một biện pháp điển hình với chỉ số Dow Jones từ khi nó được tạo ra là đo lường thị trường cổ phiếu bằng cách so sánh hiệu suất của nó với vàng. Cổ phiếu tăng khi có sự lạc quan, và vàng tăng khi có sự bi quan, điều này tạo ra sự cân bằng; và vì vàng được xem là một chỉ số về niềm tin vào tiền tệ, tỷ lệ cổ phiếu/vàng cũng có thể cho biết có bao nhiêu sự đánh giá cao là do suy giảm tiền tệ chứ không phải do tăng trưởng doanh nghiệp.

Khi được định giá bằng vàng thay vì Đô la, kết quả cho thấy, Dow Jones đã gần như không đổi kể từ khi đầu tiên đạt mốc 20.000:

Người thắng và kẻ thua trên chặng đường từ 20.000 tới 40.000

Chỉ số S&P 500 dễ dàng vượt qua Dow Jones, trong khi Dow chỉ vượt qua vàng một chút.

Kể từ khi dịch bệnh bùng phát và tất cả các biến động về lãi suất trong hai năm qua, có vẻ như sự thanh khoản và việc tạo ra tiền tệ, chứ không phải bất kỳ yếu tố nào khác, đã đẩy chỉ số Dow Jones lên kỷ lục mới.

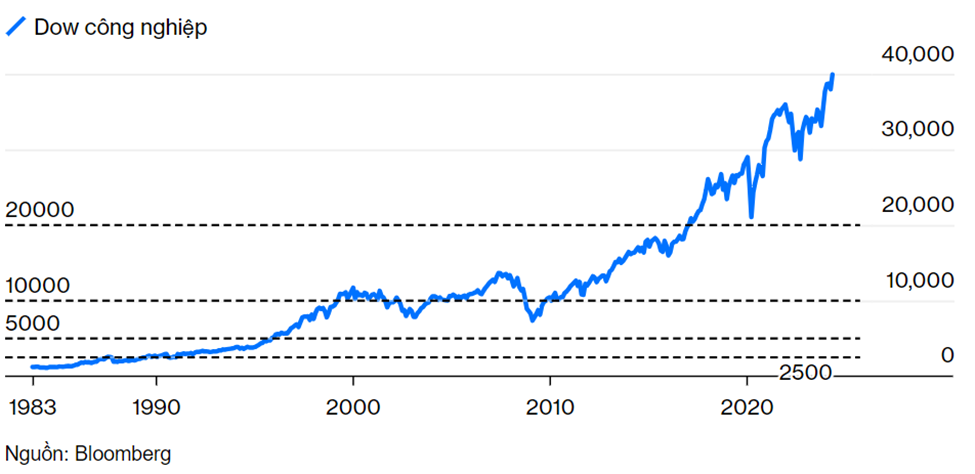

Có thể làm bạn yên tâm hơn, tốc độ tăng của nó không phải là điều đặc biệt. Việc gấp đôi gần đây đã khiến Dow Jones tăng trung bình 10,0% mỗi năm. Trước đó, việc gấp đôi từ mức 10.000, đạt được vào mùa xuân năm 2019, đã mất một khoảng thời gian đầy khổ sở do sự sụp đổ của bong bóng dot-com và sau đó là cuộc khủng hoảng tài chính toàn cầu. Trong 18 năm đó, tốc độ tăng trung bình chỉ đạt 4,02%. Điều này diễn ra sau sự tăng trưởng đặc biệt của cuối những năm 1990, khi Dow Jones gấp đôi chỉ trong hơn ba năm, với mức lợi tức hóa hơn 20% mỗi năm.

Thời gian nhanh gấp đôi

Sự tăng gấp đôi xảy ra một cách nhanh chóng. Dow Jones đã gấp đôi trong 7 năm; lần gấp đôi trước đó mất gần 18 năm.

Nhìn chung, thật khó để thấy được nhiều tác động từ mỗi cột mốc quan trọng. Một số cột mốc lớn đã đến trước các sự sụp đổ lớn (năm 1987 khi nó đạt đỉnh 2.500 và một lần nữa vào năm 1999), nhưng chúng cũng đã cung cấp động lực khi đạt mốc 5.000 vào năm 1995 hoặc, mặc dù ít hơn khi đạt mốc 20.000 vào năm 2017. Tuy nhiên, không có tác động rõ ràng nào từ việc đạt được các cột mốc quan trọng.

Hiện nay, có vẻ như có một phản ứng như ước muốn đối với các cột mốc của Dow Jones. Các nhà báo và nhà phân tích tin rằng mọi người sẽ quan tâm. Họ không bao giờ giải thích rõ ràng tại sao bất kỳ ai cũng nên quan tâm. Nếu có ai đó tìm thấy thông tin hoặc hướng dẫn về chỉ số Dow Jones mà họ không thể tìm thấy ở đâu khác, xin hãy cho biết.

Bloomberg