Dữ liệu CPI tháng 8 - Nút thắt cuối cùng Fed cần gỡ bỏ trước khi cắt giảm lãi suất

Huyền Trần

Junior Analyst

S&P 500 đang phải đối mặt với nguy cơ vỡ bong bóng Gen AI và thị trường kỳ vọng Fed sẽ cắt giảm 50 bps để xóa bỏ ''cơn lốc'' bán tháo tiềm tàng. Báo cáo CPI tháng 8 nhiều khả năng sẽ hỗ trợ kịch bản cắt giảm 25 bps. Một số dự báo, như InflationNOW của Cục Dự trữ Liên bang Cleveland, dự đoán CPI lõi trong tháng 8 sẽ cao hơn dự kiến.

Luận điểm

Chủ tịch Fed, Jerome Powell, đã tuyên bố rõ ràng tại hội nghị Jackson Hole rằng Fed hiện đang chuyển trọng tâm từ kiểm soát lạm phát sang mục tiêu tạo việc làm. Điều này gợi ý rằng chu kỳ giảm lãi suất có thể bắt đầu tại cuộc họp FOMC vào tháng 9 và diễn ra vào tuần tới.

Trong 4-5 tuần qua, tình hình thị trường lao động không xấu đi, thậm chí tỷ lệ thất nghiệp còn giảm từ 4.3% xuống 4.2%, và số đơn xin trợ cấp thất nghiệp ban đầu cũng giảm. Dù vậy, Fed vẫn có thể tiến hành cắt giảm lãi suất 25 bps trong tháng 9 như một biện pháp phòng ngừa, dựa trên xu hướng thị trường lao động yếu dần. Tuy nhiên, thị trường đang kỳ vọng một đợt cắt giảm mạnh hơn, 50 bps, chủ yếu để ngăn chặn bong bóng Gen AI khỏi vỡ.

Rào cản cuối cùng trước đợt cắt giảm lãi suất dự kiến là báo cáo CPI sẽ được công bố vào thứ Tư. Khi Fed đã chuyển trọng tâm sang thị trường lao động, báo cáo CPI sẽ không phải là trở ngại lớn, trừ khi có một sự tăng đột biến bất ngờ, điều ít có khả năng xảy ra. Câu hỏi lớn còn lại là liệu Fed sẽ giảm 25 hay 50 bps. Báo cáo CPI nhiều khả năng sẽ xác nhận mức cắt giảm 25 bps, tuy nhiên điều này có thể không đủ để ngăn chặn làn sóng bán tháo trên thị trường chứng khoán.

Dự đoán về báo cáo CPI tháng 8

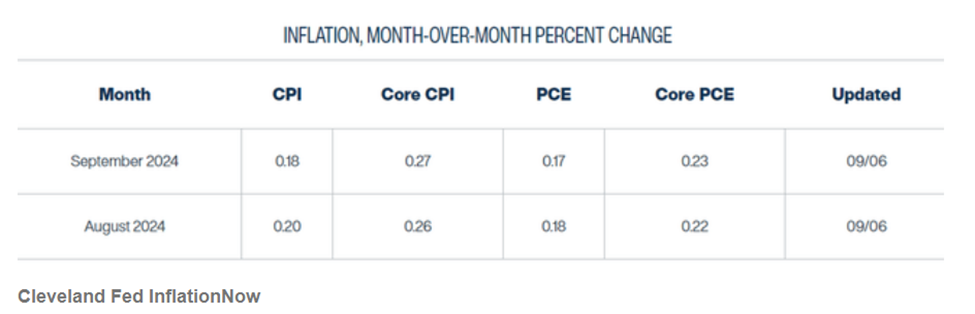

Cục Thống kê Lao động Hoa Kỳ dự kiến sẽ công bố dữ liệu lạm phát CPI tháng 8 vào thứ Tư. Dự báo chung cho thấy CPI lõi sẽ tăng 0.2% so với tháng trước, kéo theo việc CPI lõi hàng năm giảm xuống còn 3.1% (so với 3.2% trước đó). CPI toàn phần cũng dự kiến tăng 0.2% so với tháng trước, nhưng do hiệu ứng cơ sở, điều này sẽ khiến CPI hàng năm giảm xuống 2.6% (so với 2.9%).

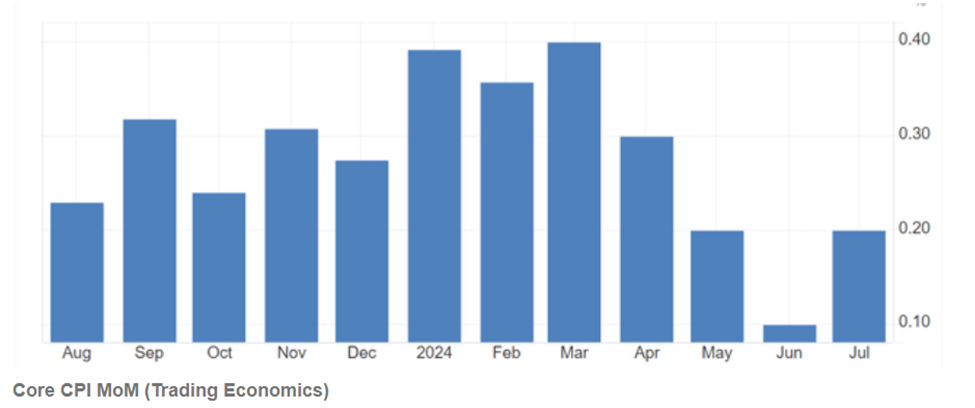

Xét theo xu hướng gần đây của chỉ số CPI lõi, đây sẽ là tháng thứ tư liên tiếp CPI lõi nằm trong khoảng mục tiêu hàng tháng của Fed từ 0.1-0.2%, tương thích với mục tiêu lạm phát 2% hàng năm. Nếu xu hướng này tiếp tục, CPI lõi có thể giảm xuống 2.5% vào cuối năm, tương đương với mức lạm phát lõi ở mức 2%.

Tuy nhiên, nếu CPI lõi tháng 8 tăng lên 0.3%, cao hơn dự báo, chuỗi dữ liệu lạm phát tích cực sẽ bị gián đoạn và có thể làm ảnh hưởng đến kế hoạch nới lỏng của Fed.

Cục Dự trữ Liên bang Cleveland đã công bố dự báo InflationNOW, cho thấy CPI lõi tháng 8 có thể tăng 0.26%, và sẽ được làm tròn lên 0.3%. Điều này có thể khiến CPI hàng năm duy trì ở mức 3.2% hoặc thậm chí tăng lên 3.3%. Đáng chú ý, Fed Cleveland cũng dự đoán CPI lõi tháng 9 sẽ tăng 0.27% theo tháng, và cũng sẽ làm tròn thành 0.3%.

Tuy nhiên, dự báo InflationNOW cho tháng 7 là 0.27%, nhưng thực tế chỉ ở mức 0.2%, cho thấy khả năng mô hình dự đoán của họ có thể đánh giá cao mức lạm phát lần này. Mặc dù vậy, đánh giá thực nghiệm về độ chính xác của InflationNOW vẫn khá tích cực: “Chúng tôi nhận thấy dự báo lạm phát của mình hoạt động khá tốt, cả trong các mẫu dài hạn và ngắn hạn, đặc biệt là kể từ sau đại dịch COVID-19.”

Tuy nhiên, nếu dự đoán của Fed Cleveland đúng cho tháng 8, Fed có thể sẽ phải hoãn việc cắt giảm lãi suất đến tháng 11, nhất là khi thị trường lao động đang có dấu hiệu phục hồi mạnh mẽ.

Cục Thống kê Lao động Hoa Kỳ (BLS) cũng lưu ý rằng có sai số lấy mẫu trong các báo cáo CPI: “Ví dụ, với mức thay đổi 0.2% trong CPI-U cho tất cả hàng hóa trong một tháng, chúng tôi tự tin 95% rằng mức thay đổi thực tế sẽ nằm trong khoảng từ 0.14% đến 0.26%.”

Do đó, nếu CPI hàng tháng đạt 0.2%, lạm phát thực tế có thể dao động trong khoảng từ 0.1% đến 0.3%, và dự báo của Fed Cleveland hoàn toàn nằm trong phạm vi này.

Điều gì cần chú ý trong báo cáo CPI?

Có hai nhóm chi tiêu lớn vẫn có lạm phát trên 5% hàng năm: giá nhà ở (5.1%) và chi phí vận tải (8.8% bao gồm bảo hiểm và bảo dưỡng/sửa chữa).

Lạm phát giá nhà chiếm 36% tổng trọng số chỉ số CPI, vì vậy đây là yếu tố quan trọng nhất. Lạm phát chi phí vận tải chiếm 6.5% tổng trọng số, khiến hai thành phần này đóng góp gần 43% vào tổng lạm phát.

Lạm phát giá nhà ở

Để giá cả ổn định trở lại, lạm phát giá nhà cần được kiềm chế do mức trọng số lớn trong CPI. Tháng 7, lạm phát giá nhà tăng 0.4%, cao hơn mức 0.2% của tháng 6. Do đó, cần theo dõi sát sao số liệu lạm phát giá nhà trong tháng 8, và Fed sẽ muốn con số này chỉ ở mức 0.2%.

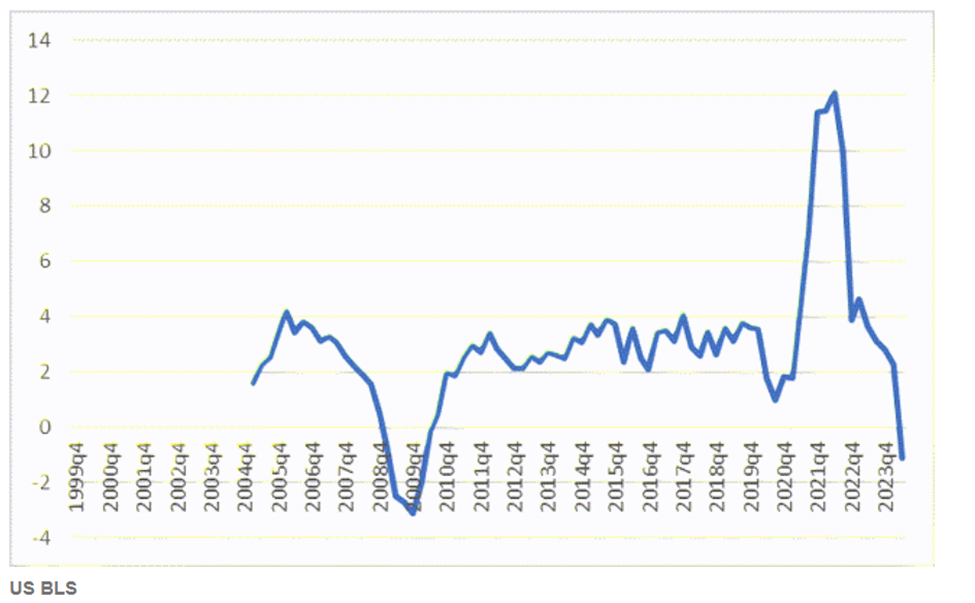

Điểm chính để dự đoán sự ổn định giá cả là giá thuê được kỳ vọng sẽ giảm, dựa trên dữ liệu cho thấy giá thuê thị trường đã giảm, đặc biệt là giá thuê mới của các căn hộ cho thuê lại, được đo bằng Chỉ số giá thuê mới (New Tenant Index).

Chỉ số giá thuê mới giảm 1.1% trong quý 2/2024, cho thấy rõ ràng rằng mức tăng giá thuê do đại dịch đã kết thúc. Dữ liệu CPI có độ trễ trong việc phản ánh điều này, và có khả năng sắp tới chúng ta sẽ chứng kiến một cú sốc giảm phát khi giá thuê thấp bắt đầu xuất hiện trong các báo cáo CPI chính thức.

Hệ quả

Báo cáo CPI tháng 8 là trở ngại cuối cùng trước khi Fed dự kiến cắt giảm lãi suất tại cuộc họp FOMC tháng 9. Tuy nhiên, vai trò của lạm phát hiện không còn quan trọng như trước do Fed đang chuyển trọng tâm sang vấn đề thất nghiệp.

Vì vậy, trừ khi CPI lõi tăng mạnh hơn dự báo, Fed nhiều khả năng sẽ chỉ giảm 25 bps trong tháng 9. Tuy nhiên, thị trường lại kỳ vọng mức cắt giảm 50 bps, và nếu CPI lõi chỉ tăng 0.1% so với tháng trước, khả năng cắt giảm 50 bps có thể tăng lên.

Hiện tại, S&P 500 (SP500) đang bám vào ngưỡng hỗ trợ quan trọng gần đường MA100 ngày, sau đợt bán tháo tuần trước do vỡ bong bóng Gen AI, chủ yếu do Nvidia (NVDA) dẫn đầu.

Tôi cho rằng nếu CPI lõi đạt 0.1% và khả năng cắt giảm 50 bps vượt quá 50%, chỉ số S&P500 có thể phục hồi từ ngưỡng hỗ trợ 100dma, hướng đến cuộc họp Fed tuần sau.

Tuy nhiên, về lâu dài, ngưỡng hỗ trợ 100dma có khả năng sẽ bị phá vỡ, vì các đợt cắt giảm lãi suất của Fed chỉ có thể trì hoãn sự sụp đổ của bong bóng Gen AI. Tôi dự đoán S&P500 sẽ tiếp cận ngưỡng hỗ trợ MA200 ngày ở mức 5147, và đây có thể là đáy ngắn hạn trước khi có sự phục hồi đáng kể hơn.

Seeking alpha