Đừng chống lại Fed

Thị trường chứng khoán khởi sắc trong tháng 4 bất chấp những tin tức xấu về kinh tế, nhờ “cú nã đại bác” của Fed (công cụ lãi suất) đã giải cứu kịp thời. Có rất nhiều dự đoán về việc lãi suất có thể tiến về mức âm được hay không, trong lúc chờ đợi câu trả lời, sẽ có ý nghĩa hơn nếu xem xét ảnh hưởng của việc nới lỏng định lượng đối với giá cổ phiếu bởi thực nghiệm trong quá khứ cho thấy mối tương quan chặt chẽ giữa bảng cân đối của Fed và lợi nhuận của thị trường chứng khoán.

Các kết luận chính

- Fed đang tung ra các vũ khí “vô tiền khoáng hậu” để cung cấp thanh khoản dồi dào cho thị trường.

- Cổ phiếu đã phản ứng lại như những gì đã từng xảy ra trong quá khứ.

- Điều này có khả năng tiếp tục xảy ra.

Thị trường chứng khoán Hoa Kỳ vừa có tháng tăng điểm mạnh nhất kể từ năm 1987. Trong tháng 4, chỉ số S&P 500 đã tăng 12.7%. So với mức thấp nhất vào ngày 23 tháng 3, cổ phiếu đã tăng khoảng 30%. Chỉ số S&P 500 đã tăng bất chấp những tin tức xấu về nền kinh tế liên tục xuất hiện, bao gồm tỷ lệ thất nghiệp tăng cao kỷ lục và một sự khởi đầu của thời kỳ suy thoái. Chuyện gì đang xảy ra vậy? Có phải giới đầu tư toàn cầu đang phớt lờ các tin xấu?

Luôn có nhiều giả thuyết mà các nhà phân tích thị trường sử dụng để giải thích lý do tại sao thị trường tăng hay giảm, và nó luôn luôn có vẻ hợp lý. Tôi đã nghe nói rằng cổ phiếu phục hồi trong tháng 4 vì chúng bị đã qua thời kì bị "bán quá mức" rồi. Hoặc bởi vì thị trường hy vọng sau thời kỳ suy thoái là thời kỳ phục hồi. Hoặc vì COVID-19 hóa ra không phải là cơn ác mộng tồi tệ như một số người lo sợ. Hoặc bởi trong một cuộc phỏng vấn nào đó, các nhà lãnh đạo bỏ ngỏ khả năng sớm mở cửa lại nền kinh tế.

Tất cả những điều này hoàn toàn có khả năng là nguyên nhân đã giúp giá cổ phiếu trong tháng Tư phục hồi. Nhưng có một yếu tố vượt trội hơn tất cả, ít nhất là trong nghiên cứu của tôi: Cục Dự trữ Liên bang Mỹ đã có những biện pháp mạnh mẽ để hỗ trợ tiền tệ cho nền kinh tế trong thời gian dịch bệnh COVID-19 hoành hành.

Chính sách hiện tại của Fed đã hỗ trợ cực kì tích cực cho nền kinh tế

Trong suốt lịch sử hoạt động của mình, các chính sách mà Fed đã sử dụng chủ yếu để quản lý lãi suất ngắn hạn. Fed đã dùng hết loại đạn dược này trong thời kỳ đầu của cuộc chiến với COVID-19. Vào ngày 3 tháng 3, Fed đã giảm lãi suất điều hành xuống 0.5% về khoảng 1% - 1.25%. Sau đó vào ngày 15 tháng 3, Fed đã cắt giảm hết xuống 0% - 0.25%. Không giống như các ngân hàng trung ương ở châu Âu và Nhật Bản (Ít nhất là cho đến hiện nay), Fed đã chống lại ý tưởng lãi suất âm. Vì vậy, trừ khi có sự đột biến thì lãi suất khó có thể thấp thêm nữa.

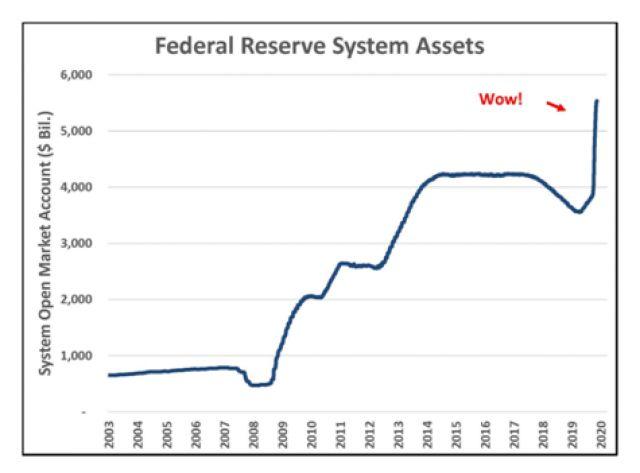

Nhưng điều đó không có nghĩa là Fed không thể sử dụng thêm công cụ chính sách nào nữa. Trong thời gian sau cuộc Đại suy thoái, Fed đã theo đuổi chính sách nới lỏng định lượng (QE) bằng việc mua trái phiếu kho bạc và trái phiếu có tài sản thế chấp trong nỗ lực giảm lãi suất dài hạn và thúc đẩy cho vay hỗ trợ tăng trưởng kinh tế (hành động mua trái phiếu giúp đẩy giá trái phiếu lên và giảm lợi suất trái phiếu xuống do giá trái phiếu và lợi suất ngược chiều nhau). Từ năm 2009 đến 2014, đã xảy ra ba kỳ QE khiến bảng cân đối kế toán của Fed tăng chóng mặt lên 3.7 nghìn tỷ đô la. (Xem biểu đồ bên dưới)

Vào ngày 23 tháng 3, Fed tuyên bố sẽ theo đuổi chính sách QE tích cực hơn nhiều so với trước đây, mua chứng khoán với cường độ 125 tỷ đô la mỗi ngày. Fed thậm chí đã mở rộng phạm vi của mình sang trái phiếu doanh nghiệp, thậm chí một số trái phiếu được phân loại dưới mức đầu tư ("trái phiếu rác"). Bảng cân đối kế toán của Fed đã nhanh chóng tăng một cách khó tin lên hơn 6.6 nghìn tỷ đô la vào tuần đầu tháng 5.

Có một niềm tin được lan rộng trong cộng đồng các nhà kinh tế rằng nới lỏng tiền tệ một cách thái quá cuối cùng sẽ dẫn đến lạm phát. Tuy nhiên, nhiều người tin rằng giá của tài sản tài chính sẽ bị thổi phồng trước tiên, trước cả giá hàng hóa và dịch vụ. Trong một bài viết trước đây tôi đã chỉ ra rằng kể từ khi kết thúc “chính sách lãi suất bằng 0" của Fed vào tháng 12 năm 2015, giá cổ phiếu đã liên quan chặt chẽ đến những thay đổi trong kỳ vọng về lãi suất của Fed.

Bây giờ lãi suất của Fed đã giảm đến giới hạn ở mức 0, sự thay đổi trong kỳ vọng về việc thay đổi về lãi suất Fed funds có thể không còn ảnh hưởng nhiều đến giá cổ phiếu, đặc biệt là sự phản ánh về tác dụng của chính sách nới lỏng tiền tệ. Thay vào đó, sẽ có ý nghĩa hơn nếu xem xét ảnh hưởng của việc nới lỏng định lượng đối với giá cổ phiếu.

Chương trình nới lỏng định lượng đã hỗ trợ thị trường cổ phiếu

Không giống như lãi suất của Fed, rất khó để đo lường kỳ vọng thị trường về kích cỡ bảng cân đối kế toán của Fed trong tương lai. Tuy nhiên, định kỳ hàng tuần Fed sẽ công bố bản danh mục đầu tư Tài khoản thị trường mở (System Open Market Account). Điều này giúp thị trường hiểu rõ hơn về hoạt động của Fed. Trong khi những thay đổi về kỳ vọng thường lèo lái thị trường, có thể hợp lý khi nhận định rằng sự gia tăng rất nhanh và với kích cỡ rất lớn bảng cân đối kế toán của Fed gần đây khiến chúng ta cảm thấy bất ngờ. Có lẽ các đợt phục hồi trên thị trường chứng khoán trong tháng Tư là hệ quả của các động thái rất kiên quyết này của Fed.

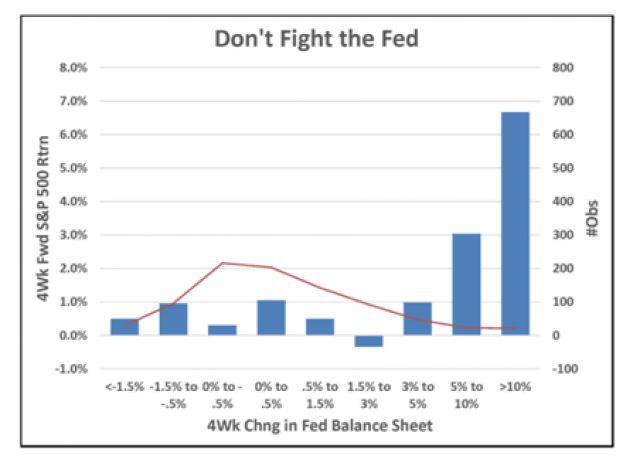

Phân tích thực nghiệm về mối quan hệ giữa những thay đổi trong bảng cân đối của Fed và lợi nhuận của thị trường chứng khoán cho thấy rằng có một mối quan hệ tương quan dương ở mức cao, đặc biệt khi Fed theo đuổi chính sách nới lỏng định lượng một cách táo bạo. Cụ thể, phần trăm thay đổi tích lũy trong tài sản của Fed trong bốn tuần gần nhất là một biến số rất hữu ích trong việc dự báo lợi suất của S&P 500 trong bốn tuần tiếp theo, đặc biệt là đối với sự gia tăng lớn trong tài sản của Fed.

Biểu đồ bên dưới biểu thị phần trăm cộng dồn thay đổi trong bốn tuần trong tài sản của Fed thành các nhóm theo kích cỡ thay đổi. Những thay đổi tiêu cực (âm) nhất nằm ở phía bên trái và những thay đổi tích cực (dương) nhất nằm ở bên phải. Số lượng các quan sát được mô tả với đường màu đỏ biểu thị tỷ lệ ở phía bên phải. Dữ liệu được công bố hàng tuần trên trang web của Fed tại New York và tính ngược về năm 2003. Những thay đổi lớn nhất về tài sản của Fed hầu hết diễn ra vào năm 2009 và 2020.

Hình 2: Phần trăm cộng dồn thay đổi trong bốn tuần trong tài sản của Fed theo các nhóm

Có 21 quan sát với mức tăng từ 10% trở lên, hầu hết trong số đó thuộc vào năm 2009. Lợi suất trung bình của chỉ số S&P 500 trong bốn tuần sau đó là 6.7%, với lợi suất dao động trong khoảng -7% (chỉ có một quan sát mang giá trị lợi nhuận âm) đến 19.1%.

Kể từ khi bắt đầu đợt nới lỏng định lượng một cách mạnh tay từ cách đây sáu tuần, Fed đã tăng bảng cân đối kế toán lên trung bình hơn 5% mỗi tuần, nếu tiếp tục duy trì mức này sẽ dẫn đến mức tăng tích lũy trong bốn tuần lên hơn 20%! Cho đến khi hoạt động mua tài sản chậm lại, chúng ta sẽ ở khá xa về phía phải của biểu đồ trên.

Bây giờ, có khả năng là yếu tố bất ngờ ban đầu (chính sách những cú sốc có chủ ý của Fed), cái mà đã tác động mạnh lên thị trường chứng khoán trong giai đoạn đầu của chương trình QE gần đây nhất sẽ suy yếu, và kết quả là ảnh hưởng của các yếu tố đó tới hiệu suất chứng khoán cũng giảm xuống. Ngoài ra, có nhiều yếu tố ảnh hưởng đến lợi nhuận trên thị trường chứng khoán bên cạnh chính sách tiền tệ. Ví dụ, giá trị định giá của thị trường chứng khoán cần phải được xem xét, bởi mức độ tăng trưởng thu nhập và chất lượng thu nhập của công ty cũng đóng một vai trò quan trọng.

Tại thời điểm hiện tại, mức giá của giá cổ phiếu có vẻ là hơi cao, khiến thu nhập từ cổ phiếu so với lợi suất trái phiếu hiện có vẻ như hấp dẫn hơn. Nhưng, kỳ vọng về thu nhập cho năm 2021 (chúng ta hãy tạm quên năm 2020 đi) vẫn đang giảm dần, minh chứng cho sự đảo chiều sắp tới trên thị trường cổ phiếu.

Tuy nhiên vẫn phải nhắc lại rằng, Fed được ví như con khỉ đột nặng 800 pound. Chiến đấu với họ sẽ chỉ là liều mạng mà thôi.