Economist: Điều gì đứng sau sự hỗn loạn của thị trường chứng khoán từ đầu năm?

Tùng Trịnh

CEO

Khi bảng giá chứng khoán trên màn hình chuyển sang màu đỏ, một nhà đầu tư có thể ngay lập tức biết rằng áp lực bán đang dồn lên các loại tài sản. Chỉ số S&P 500 gần đây đã giảm tới 10% tính từ đầu năm, chỉ trong 4 tuần. Nasdaq, chỉ số có nhóm cổ phiếu công nghệ chiếm trọng số lớn, cũng chứng kiến đà giảm 2 chữ số. Thông điệp từ Cục Dự trữ Liên bang là lãi suất phải sớm tăng để giải quyết lạm phát cao. Đó là một khởi đầu khó khăn cho năm 2022 đối với các nhà đầu tư.

Những chỉ số chứng khoán nhảy múa hàng ngày vẫn chưa thể hiện hết được sự vội vã của thị trường. Phần lớn kịch tính nằm ở phần băng chìm phía dưới, ở cấp độ cổ phiếu hoặc nhóm ngành. Cổ phiếu công nghệ nói riêng đã tăng trưởng kém. Chỉ số FTSE 100 của chứng khoán Anh, vốn nhẹ về công nghệ và nặng về dầu mỏ và các công ty hàng hóa, đã có khả năng phục hồi tốt hơn so với chỉ số chứng khoán của Mỹ (hình dưới). Vào thứ Hai, phiên giao dịch bắt đầu ở New York với một đợt bán tháo lớn, sau đó đảo chiều mạnh mẽ. Có thời điểm Nasdaq đã giảm gần 5%. Sau đó, chứng khoán đột ngột tăng giá. Nasdaq kết phiên tăng 0.6%. Sang phiên hôm thứ Ba, giá cổ phiếu lại giảm. Vào thứ Tư, chỉ số S&P 500 lại chứng kiến mức tăng đáng kể trước khi Jerome Powell bước vào cuộc họp báo. Vào thời điểm ông kết thúc bài phát biểu, cả thị trường lại chuyển sang màu đỏ.

Đằng sau tất cả những lình xình từng phút là một thị trường đang nhìn thấy gì đó ở tương lai. Và thị trường bây giờ có gì để mong đợi? Có vẻ như toàn là rắc rối. Trong thời gian sáu tháng tới, lượng tiền rẻ vốn hỗ trợ cho đà tăng của cổ phiếu bấy lâu nay sẽ bị hút ra. Nền kinh tế sẽ yếu hơn. Lợi nhuận của doanh nghiệp sẽ chịu sức ép từ việc giảm tốc độ tăng trưởng doanh thu và chi phí lương tăng. Tóm lại, có nhiều lý do để báo động hơn là hy vọng. Không có gì ngạc nhiên khi thị trường sẽ trở nên rất náo nhiệt.

Đầu tiên là Fed, sau khi dành phần lớn thời gian trong năm 2021 để phớt lờ sự cần thiết của một quyết định thắt chặt tiền tệ sớm, Fed đã thay đổi quan điểm khá đột ngột. Một giọng điệu "diều hâu" hơn đã xuất hiện tại cuộc họp chính sách tiền tệ vào tháng 12. Biên bản của cuộc họp đó, được công bố vào ngày 5 tháng 1, đã nói rõ với các nhà đầu tư rằng lãi suất sẽ sớm tăng lên. Lý do cho sự trở mặt này khá đơn giản: Lạm phát đang tăng cao một cách khó chịu, và không còn được coi là tạm thời. Thị trường lao động đang nhanh chóng cạn kiệt nhân lực. Phát biểu vào ngày 26/1, ông Powell nhấn mạnh những rủi ro đối với sự ổn định giá cả và không bác bỏ ý tưởng về một loạt các đợt tăng lãi suất nhanh chóng. Việc tăng lãi suất thêm 0.25% tại cuộc họp tiếp theo của Fed vào ngày 15-16 tháng 3 dường như đã được đóng đinh.

Phản ứng với sự thay đổi trong giọng điều của Fed, các thị trường đã định giá kịch bản thắt chặt nhanh chóng hơn. Lợi suất thực kỳ hạn dài tăng rõ rệt. Lợi suất của trái phiếu TIPS kỳ hạn 10 năm (trái phiếu điều chỉnh lạm phát), vào khoảng -1% vào đầu năm, hiện đang tiến gần đến -0.5%. Thị trường chứng khoán đã phải thay đổi dựa trên yếu tố này. Lãi suất kỳ hạn dài tăng sẽ làm giảm giá trị hiện tại của dòng tiền doanh nghiệp trong tương lai, làm cho cổ phiếu trở nên ít giá trị hơn. Hiệu ứng đặc biệt rõ rệt đối với cổ phiếu của các công ty công nghệ, vốn được định giá bằng tăng trưởng lợi nhuận trong tương lai. Dẫn đến đà giảm mạnh mẽ của chỉ số Nasdaq.

Fed không phải là mối quan tâm duy nhất. Phần lớn các thị trường tăng giá trong năm ngoái được dự đoán là do nền kinh tế mạnh hơn, doanh thu và lợi nhuận cao. Tăng trưởng phi thường ở Mỹ được thúc đẩy bởi lãi suất thấp, nhu cầu bị dồn nén và gói kích thích tài khóa 1.9 nghìn tỷ đô la. Những tác động này đang mờ dần. Vào ngày 25 tháng 1, IMF đã cắt giảm dự báo tăng trưởng GDP ở Mỹ xuống 1.2 điểm phần trăm, xuống 4%, cho năm 2022, một mảnh ghép trong bức tranh triển vọng kinh tế thế giới u ám hơn. Đã có những gợi ý rằng một sự suy giảm mạnh hơn có thể đang diễn ra. Theo khảo sát mới nhất của các nhà quản lý mua hàng, hoạt động trong các ngành dịch vụ của Mỹ đã giảm xuống mức thấp nhất trong 18 tháng. Doanh số bán lẻ sụt giảm trong tháng 12. Niềm tin của người tiêu dùng thấp. Một phần nguyên nhân được quy cho biến chủng Omicron. Nhưng điều đáng sợ là nó cũng phản ánh nhu cầu tiềm ẩn đang giảm dần.

Khi các nhà đầu tư xem xét triển vọng nhu cầu trong những tháng tới, không có nhiều thứ để kích thích họ. Lợi nhuận sẽ bị siết chặt bởi nền kinh tế tăng trưởng chậm lại, và do đó doanh thu chậm lại, mà còn do chi phí tăng. Giá hàng hóa cao hơn cộng thêm vào hóa đơn nguyên vật liệu. Thị trường lao động thắt chặt đang khiến mức lương của những vị trí việc làm khan hiếm tăng lên. David Solomon, ông chủ của Goldman Sachs, than thở vào tuần trước: “Lạm phát tiền lương ở khắp mọi nơi". Ngân hàng của ông vừa báo cáo một năm kiệt quệ về lợi nhuận, nhưng sự lo lắng của các nhà đầu tư đã bị xáo trộn bởi mức tăng 1/3 trong hóa đơn tiền lương của Goldman vào năm ngoái. Các doanh nghiệp khác cũng dựa nhiều vào chất xám hơn là nguồn lực vật chất sẽ cảm thấy khó khăn - một lý do khác khiến cổ phiếu công nghệ, đặc biệt là cổ phiếu của các công ty non trẻ, chịu áp lực bán.

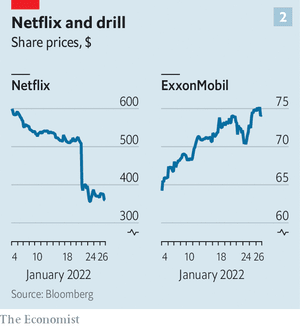

Mối quan tâm thứ ba là định giá. Cổ phiếu ở Mỹ đắt kinh khủng. Phương pháp đo lường phổ biến của giáo sư Robert Shiller từ Đại học Yale cho thấy giá cổ phiếu của Mỹ ở mức cao gấp 36 lần thu nhập của các doanh nghiệp, con số đã được điều chỉnh theo chu kỳ kinh doanh. Con số này cao hơn cả giai đoạn trước khi xảy ra khủng hoảng năm 1929 (mặc dù vẫn thấp hơn mức định giá đạt được trong thời kỳ bùng nổ bong bóng dotcom vào cuối những năm 1990). Ark Innovation, một quỹ ETF đầu tư vào các công ty công nghệ trẻ, đã trở thành biểu tượng viết tắt cho sự kết thúc của thị trường đầu cơ. Nó giảm hơn 50% so với mức đỉnh. Những hoài nghi dấy lên với những cái tên quen thuộc, như Netflix và Zoom, những doanh nghiệp vốn đã hoạt động rất tốt khi nền kinh tế đang ở trạng thái Stay-at-home, nhưng đã bị ảnh hưởng tiêu cực thời gian gần đây. Các nhà đầu tư đang trú ẩn vào các kho dự trữ dầu, vốn cung cấp khả năng bảo vệ chống lại lạm phát, chẳng hạn như ExxonMobil (biểu đồ trên). Michael Wilson của ngân hàng Morgan Stanley, cho rằng: “Cơn bão đang đến từ một thị trường chứng khoán vốn đang bị định giá quá cao.”

Điều gì có thể cải thiện tâm trạng thị trường? Một số tin tốt mà các nhà đầu tư cuối cùng có thể bám vào. Omicron có thể được chứng minh là làn sóng cuối cùng của đại dịch; tác dụng của nó chỉ thoáng qua. Khi nó biến mất, sự tắc nghẽn nguồn cung lao động, nguyên nhân đằng sau phần lớn lạm phát gần đây sẽ tan biến. Có những dấu hiệu dự kiến cho thấy nền kinh tế Trung Quốc đang chạm đáy. Quỹ “The next generation” của EU sẽ giải ngân 750 tỷ € (880 tỷ USD) cho các quốc gia thành viên, vẫn còn nhiều dư địa cho tài khóa. Tuy nhiên, nhiều tin tốt hơn đến từ bên ngoài nước Mỹ. Nó có thể không làm được gì nhiều cho Nasdaq. Và thật khó để cảm thấy lạc quan về châu Âu khi quân đội Nga tập trung ở biên giới Ukraine.

Những nhà đầu tư gồng lỗ đang hy vọng vào một giọng điệu ít diều hâu hơn từ ông Powell. Nhưng ông có vẻ lo lắng về việc giá tiêu dùng tăng cao hơn là giá cổ phiếu giảm. Một thị trường chứng khoán biến động không nên là mối quan tâm hàng đầu đối với các nhà hoạch định chính sách. Sự điều chỉnh của thị trường thậm chí có thể phù hợp với mục đích của Fed, nếu nó đưa những người đã nghỉ hưu sớm nhờ đợt tăng giá trong danh mục cổ phiếu của họ trở lại làm việc. Fed sẽ có thêm lý do để lo lắng nếu thị trường trái phiếu doanh nghiệp trở nên tồi tệ, bởi vì điều này rất quan trọng đối với hoạt động nguồn vốn. Nhưng cho đến nay chênh lệch trái phiếu doanh nghiệp vẫn ổn định. Chỉ có giá cổ phiếu đang nhảy nhót mà thôi. Và thật khó để nhận thấy điều đó sớm thay đổi.

Economist