Financial Times: Lãi suất sẽ lại được đem ra bàn tán trong thời gian tới sớm thôi

Huyền Trần

Junior Analyst

Thị trường rồi sẽ lại quan tâm tới vấn đề trên và cả ảnh hưởng tới nhóm người có thu nhập thấp.

Lãi suất sẽ sớm trở thành vấn đề được quan tâm

Thị trường dường như không quá quan tâm đến vấn đề lãi suất. Điều này thật thú vị, bởi vì cách đây không lâu, điều mọi người chú ý ngoại trừ cổ phiếu công nghệ, thì chính là dự đoán về chính sách của Fed. Điều quan ngại là khi họ quan tâm về vấn đề lãi suất thì lãi suất lại có chiều hướng tích cực. Bởi khi lạm phát giảm mạnh thì chắc chắn lãi suất cũng sẽ giảm. Hiện tại, khi lạm phát khó kiểm soát hơn và lãi suất khó có thể giảm, thì thị trường lại tập trung chú ý tới vấn đề tăng trưởng kinh tế. Điều này khiến thị trường nhìn mọi thứ đều có vẻ tích cực.

Quay lại đầu tháng 1, dựa trên công cụ FedWatch của CME, thị trường đã dự đoán 85% khả năng Fed sẽ cắt giảm lãi suất trên 6 lần trong năm 2024. Nhưng tới thời điểm hiện tại, thị trường lại dự đoán khoảng 70% khả năng Fed sẽ cắt giảm lãi suất ít hơn 3 lần. Đây là một sự thay đổi ngoạn mục. Để thích ứng với cú sốc đó, thị trường chứng khoán đã tăng trưởng mạnh mẽ lên đến 7%, đạt mức cao nhất mọi thời đại.

Một điểm thu hút của vấn đề này nằm ở chỗ, do tăng trưởng nên dẫn tới lãi suất cao, điều này là đúng trong thời điểm hiện tại. Nhưng niềm tin vào mối tương quan giữa lãi suất thấp và giá cổ phiếu cao (hoặc ngược lại) là một sai lầm mà tôi đã nhấn mạnh nhiều lần. Tại Mỹ, khi tăng trưởng kinh tế và mức thu nhập cao thì cổ phiếu hoàn toàn có thể tăng trưởng trong bối cảnh lãi suất không đổi hoặc thậm chí là tăng lên. Thực chất, đây là một thị trường lý tưởng vì nó thúc đẩy cổ phiếu tăng giá trong khi lãi suất không đổi. Ông Aswath Damodaran trả lời phỏng vấn với tờ Unhedged vào tuần trước:

“Lợi suất trái phiếu Chính phủ Mỹ (T-bond) là 4 % trên thị trường thì tốt hơn so với lợi suất trái phiếu T-bond là 1.5%. Mọi người không cần thiết phải làm một điều gì đó ngu ngốc. Bởi lợi suất trái phiếu T-bond là 4 phần trăm là một dấu hiệu tốt cho thị trường và nền kinh tế. Tất cả những cuộc thảo luận về "Khi nào Fed sẽ giảm lãi suất?" hoàn toàn bỏ qua điểm quan trọng này. Đây mới là vấn đề chúng ta cần quan tâm.”

Trao đổi về vấn đề này, một người đồng nghiệp của tôi là Katie Martin đã thể hiện quan điểm: "Cổ phiếu tăng giá không phải bởi sự đầu cơ của các nhà đầu tư trước việc Fed cắt giảm lãi suất mà là vì nó tăng theo đúng giá trị thật của nó.” Thực tế, theo ước tính GDP Now của Ngân hàng Dự trữ Atlanta cho biết, nền kinh tế Mỹ tăng trưởng đạt mức 2% ngay trong quý đầu tiên và có rất ít dấu hiệu khó khăn từ phía các công ty và hộ gia đình. Việc tăng trưởng mạnh mẽ sẽ không thể kéo dài mãi mãi. Và theo lẽ thường, không ai mong đợi điều đó xảy ra và cổ phiếu không được định giá dựa trên việc này.

Tuy nhiên, khi tốc độ tăng trưởng chậm lại thì sự chú ý của thị trường ngay lập tức đổ dồn về vấn đề lãi suất và chính sách của Fed. Nếu tăng trưởng chậm lại, khống chế lạm phát sẽ không còn là vấn đề quan trọng, lúc đó Fed có thể tự do cắt giảm lãi suất. Nhưng điều này không chắc chắn. Bởi bài học trong những năm trước đã cho chúng ta biết rằng lạm phát rất khó để dự đoán chính xác.

Tại bất kỳ thời điểm nào, luôn tồn tại một câu hỏi trong thị trường tài sản rủi ro, đó là: “ Điều tồi tệ gì có thể sắp xảy đến?” hay theo tình hình hiện nay là: “ Cổ phiếu công nghệ có đang được định giá quá cao so với giá trị thực của chúng không?”, một vấn đề khác là “ Khả năng lạm phát gia tăng không khi tăng trưởng kinh tế có xu hướng chậm lại là bao nhiêu?”

Vấn đề của người tiêu dùng có thu nhập thấp

Mới tuần trước, tôi đã có một bài viết về một điểm khác biệt trong nền kinh tế Hoa Kỳ- người tiêu dùng có thu nhập thấp. Tuy nhiên, điều này rất khó để nhận ra. Dấu hiệu duy nhất có thể nhận thấy đó là tỷ lệ nợ quá hạn cao hơn trong nhóm người trẻ tuổi dựa theo Báo cáo của Fed về “Nợ của Hộ gia đình tại New York”, và những câu chuyện từ các công ty chuyên phục vụ khách hàng có thu nhập thấp.

Tôi không phải là người duy nhất nhận ra vấn đề này. Ngay cuối tuần qua trong tờ Financial Times, Alexandra White đã viết về các dấu hiệu cho thấy khả năng chịu đựng của người tiêu dùng trước lạm phát đã đi đến hồi kết. Theo trích dẫn báo cáo số liệu bán lẻ đã cho thấy mức tăng trong tháng 1 đang thấp hơn so với kỳ vọng và nó kéo dài cho tới tháng 2, chỉ số khảo sát về tâm lý người tiêu dùng cũng suy giảm, thêm vào đó là những ý kiến hời hợt từ các nhà điều hành của Kraft Heinz, Pepsi, McDonald's và Target,... Trên Wall Street Journal, Ông Jinjoo Lee tập trung chủ yếu vào chuỗi cửa hàng đồ giá rẻ như Dollar Tree và Dollar General. Nhưng các khoản hỗ trợ liên bang cho chương trình thẻ dự trữ thực phẩm kết thúc đã gây sức ép lớn lên doanh số bán hàng.

Mặc dù tôi nghĩ có điều gì đó đang xảy và nó quan trọng đối với các nhà đầu tư. Nhưng tôi muốn có một cái nhìn khách quan hơn và không bị phụ thuộc vào lời giải thích của các nhà điều hành doanh nghiệp- những người luôn có cả tá lý do để biện hộ cho hành động của mình. Ví dụ như hai chuỗi cửa hàng đồ giá rẻ lớn đều đang cố gắng cải thiện hiệu suất và điều này chắc chắn gây ra những ồn ào trong kết quả hoạt động tài chính.

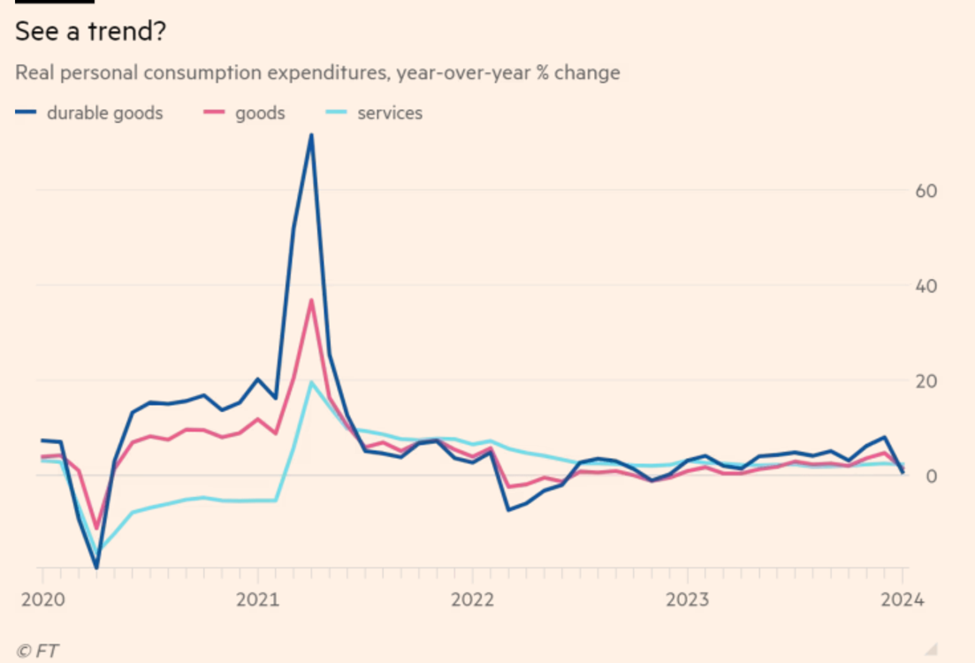

Đúng như White đã chỉ ra, mức tăng trưởng về doanh số bán lẻ đã bị chững lại trong vài tháng qua, nhưng ảnh hưởng của lạm phát và biến động do đại dịch khiến việc phân tích dữ liệu này trở nên khó khăn hơn, đặc biệt là trong ngữ cảnh của người tiêu dùng có thu nhập thấp. Hãy xem xét mức chi tiêu dùng cá nhân được điều chỉnh theo lạm phát của hàng hóa và dịch vụ:

Rõ ràng đã có một sự sụt giảm đáng kể trong tháng Giêng. Nhưng nếu đặt tháng 1 sang một bên thì không có xu hướng rõ ràng nào trong vài năm qua, ngoài việc chi tiêu hàng hóa tăng nhanh chóng. Ngoài ra, mức tăng trưởng của tiền lương vẫn ổn định ở mức trên 4%, điều này không ảnh hưởng nhiều đối với người lao động trung bình theo giờ.

Cũng có thể vấn đề của các hộ gia đình có thu nhập thấp không ảnh hưởng nhiều lên số liệu quốc gia. Do đó, tôi đã tham khảo ý kiến của Matt Klein– một người đồng nghiệp cũ của tôi, đang làm tại The Overshoot về điều này; ông ấy giỏi hơn tôi trong việc phân tích dữ liệu quốc gia. Ông cũng lưu ý rằng không chỉ doanh số bán lẻ không ổn định mà chi tiêu hàng hóa (trừ năng lượng) cũng rất cao kể từ đại dịch và cuối cùng đang dần trở về quỹ đạo trước đó.

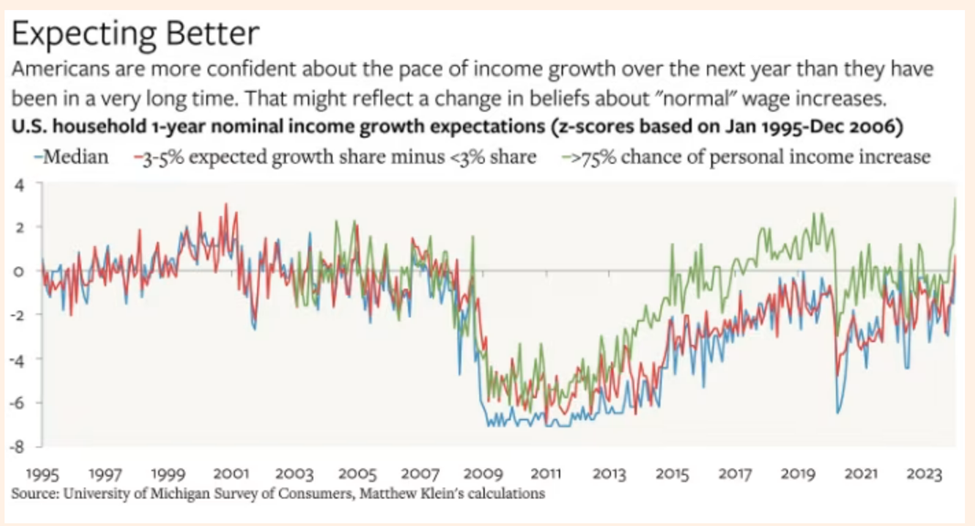

Nếu đúng như vậy, “vận may của các công ty hàng tiêu dùng không thể đại diện cho hành vi của người tiêu dùng. Và ngay cả tổng mức bán lẻ cũng có thể không đại diện cụ thể.” Ông cũng chỉ ra rằng, trong cuộc khảo sát tâm lý người tiêu dùng ở Michigan, một điều đáng chú ý là tỷ lệ người tiêu dùng kỳ vọng thu nhập danh nghĩa của họ sẽ tăng trong năm tới là cao hơn so với mức trung bình và tăng nhanh. Đường màu xanh biểu thị tỷ lệ người Mỹ nghĩ rằng có 75% khả năng thu nhập của họ sẽ tăng:

Klein đồng ý rằng áp lực của các hộ gia đình có thu nhập thấp dễ bị thiếu xót trong quá trình tổng hợp dự liệu, nhưng ông ấy cũng nói rằng " nhìn vào tình hình thực tế cho thấy mọi người đang có cuộc sống khá tốt đẹp."

Như thường lệ khi cố gắng tìm ra những thay đổi nhỏ trong nền kinh tế thì chúng ta cần thêm các dữ liệu để phân tích và hiểu rõ hơn ràng điều gì đang xảy ra.

Financial Time