Hãy chuẩn bị cho một nhịp phục hồi của USD trong tháng 1 tới!

Ngô Văn Thịnh

Economic Analyst

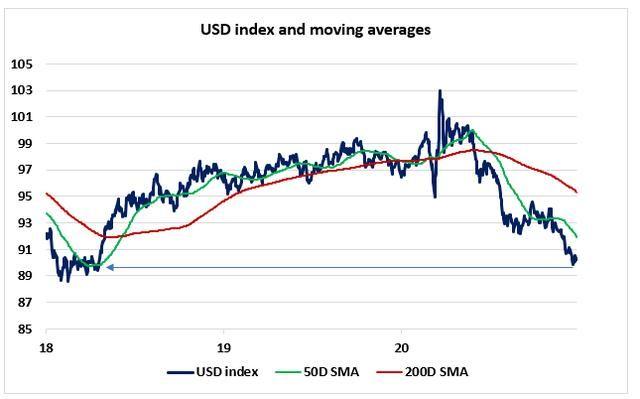

Kể từ khi đạt đỉnh tại 103 vào ngày 22 tháng 3, chỉ số USD đã giảm gần 13% trong bối cảnh Fed bơm một lượng thanh khoản khổng lồ vào thị trường nhằm ngăn nền kinh tế Mỹ rơi vào tình trạng suy giảm giảm phát, nhưng cũng để tránh khủng hoảng thanh khoản trên các thị trường tài chính trong cuộc hoảng loạn hồi tháng 2 và tháng 3.

Biểu đồ 1 cho thấy đồng đô la Mỹ hiện đã giảm 6.5% tính đến thời điểm hiện tại và giao dịch ở mức thấp nhất kể từ tháng 4 năm 2018.

Mặc dù tâm lý của các nhà đầu tư đối với USD là cực kỳ tiêu cực cho năm 2021, với một số người tham gia nói rằng thị trường giá xuống của đồng USD chỉ mới bắt đầu và chúng ta nên kỳ vọng giá sẽ giảm 20 đến 30% nữa trong 3 năm tới, chúng tôi đã đề cập trước đó rằng các ngân hàng trung ương (ví dụ như ECB, BoJ) sẽ không để USD tăng giá vô thời hạn vì nó sẽ tác động mạnh mẽ đến sự “phục hồi” kinh tế của họ và đè nặng lên kỳ vọng lạm phát dài hạn.

Chúng ta có nên mong đợi một sự phục hồi tích cực của USD trong tháng 1?

Fed là động lực chính dẫn dắt USD kể từ tháng 3

Một trong những động lực chính của USD kể từ tháng 3 là sự khác biệt lớn trong bảng cân đối tài sản giữa Fed và các ngân hàng trung ương còn lại. So với các ngân hàng trung ương lớn khác, Fed đã can thiệp mạnh mẽ hơn nhiều, tăng gần gấp đôi quy mô tài sản của mình từ 4 nghìn tỷ USD vào tháng 2 lên 7.4 nghìn tỷ USD hiện nay. Hình 2 (khung bên phải) cho thấy sự chuyển động cùng chiều giữa mức chênh lệch tăng trưởng tài sản của Fed và ECB và tỷ giá EUR/USD trong giai đoạn vừa qua. Mặc dù các ngân hàng trung ương không nên xác định một mức tỷ giá mục tiêu, nhưng họ có thể tác động mạnh đến tỷ giá hối đoái bằng cách sử dụng chương trình mua tài sản lớn (BoJ năm 2013, ECB năm 2014/2015).

Tuy nhiên, chúng tôi đã thấy rằng chênh lệch tăng trưởng tài sản Fed-ECB đã giảm trong những tháng gần đây do Fed rất im lặng trong khi ECB tiếp tục bơm dần thanh khoản vào hệ thống thông qua chương trình PEPP. Mặc dù Fed vẫn dự kiến sẽ bổ sung thêm 1 nghìn tỷ USD nữa vào năm 2021 (240 tỷ USD mỗi quý) để cung cấp một phần cho chi tiêu của chính phủ Mỹ, chúng tôi nghĩ rằng các tài sản trong bảng cân đối kế toán của Fed phần lớn đã được ước tính và định giá trong khoảng thời gian 12 tháng tới và do đó sẽ ít ảnh hưởng hơn đến đồng Dollar Mỹ.

Tâm lý thị trường đối với USD vẫn còn tiêu cực

Mặc dù đã giảm giá mạnh trong năm nay, tâm lý thị trường đối với USD vẫn cực kỳ tiêu cực cho năm 2021. Từ dữ liệu lịch sử, chúng ta biết rằng không mấy khi có hai năm giảm giá đáng kể liên tiếp đối với một đồng tiền chính trong nhóm G-3, và thời kỳ giảm giá mạnh thường có xu hướng theo sau bởi một giai đoạn tăng giá tích lũy ngắn hạn.

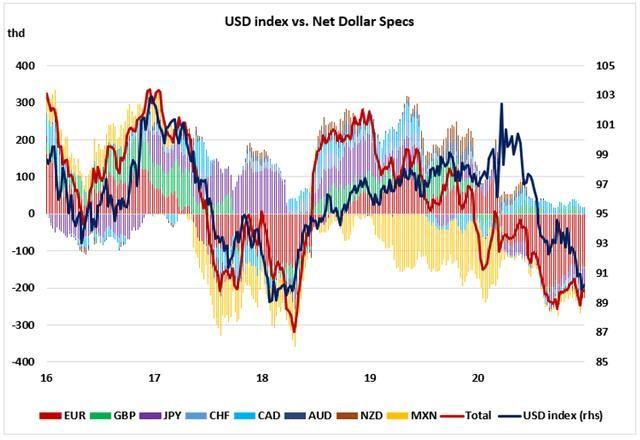

Theo dữ liệu COT của CFTC, các nhà đầu tư vẫn đang rất bearish đối với USD với số lượng vị thế bán ròng ở mức 209 nghìn hợp đồng, với hầu hết các giao dịch bán khống đến từ vị thế mua của các nhà giao dịch trên đồng Euro. Chúng tôi đồng ý rằng dữ liệu từ CFTC chỉ bao gồm một lượng nhỏ trong khối lượng 5 nghìn tỷ USD hàng ngày của thị trường ngoại hối, nhưng nó cho chúng ta một chút thông tin về vị thế của thị trường tại thời điểm hiện tại và do đó, các vị thế Net Short quá cực đoan có thể dẫn đến hiện tượng siết các vị thế short đáng kể nếu đồng USD bắt đầu tăng giá trong những tuần tới.

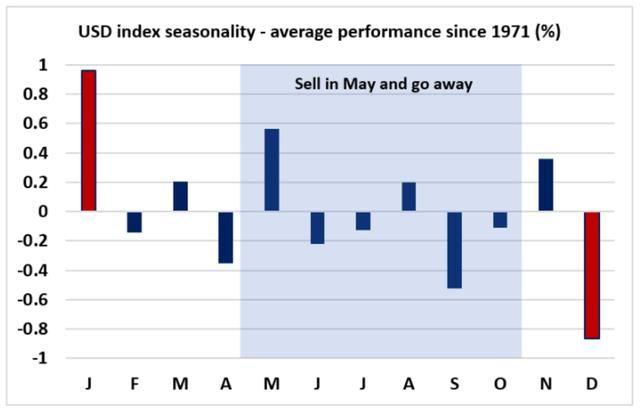

Tính chu kỳ cho thấy USD thường tăng giá vào tháng 1

Hình 4 là một biểu đồ thú vị khác cho thấy tính chu kỳ của chỉ số USD trong 50 năm qua. Trong khi tháng 12 có vẻ là một tháng tiêu cực đối với đồng Dollar Mỹ, trung bình giảm 85 điểm cơ bản, tháng 1 thường là tháng hoạt động tốt nhất với chỉ số USD index với mức tăng trung bình gần 1% kể từ tháng 1 năm 1971.

Chúng tôi ý thức rằng hiệu suất trung bình trong quá khứ không đảm bảo cho kết quả tương lai, nhưng chúng tôi sẽ tự tin hơn vào việc có vị thế long đồng USD vào đầu năm 2021, đặc biệt là sau mức giảm giá đáng kể 13% trong 9 tháng qua.

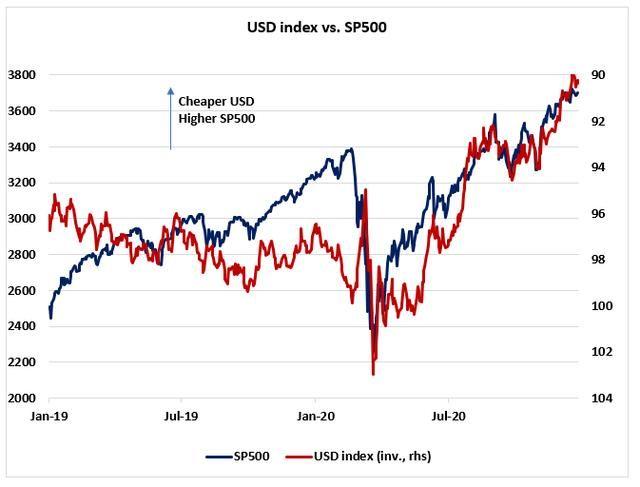

Chỉ số USD: Tấm khiên chống lại sự bất ổn

Trong những năm gần đây, chúng tôi cũng nhận thấy rằng việc giữ vị thế long USD có thể mang lại cho các nhà đầu tư một hàng rào bảo vệ tốt trước sự gia tăng đột ngột của độ biến động tài sản cũng như một thời gian căng thẳng kéo dài trên thị trường. Hình 5 cho thấy mối quan hệ nghịch mạnh mẽ giữa đồng Dollar và chứng khoán Mỹ. Đồng USD rẻ nói chung sẽ dẫn đến giá cổ phiếu cao hơn, đặc biệt là kể từ khi bắt đầu đại dịch. Do đó, nắm giữ một lượng USD có thể bảo vệ các nhà đầu tư trước sự đảo chiều đột ngột của các tài sản rủi ro trong ngắn hạn.

Vẫn còn nhiều điều không chắc chắn về thời gian của các đợt phong tỏa mới trong những tuần gần đây khi các nước châu Âu đã trải qua một sự gia tăng đáng kể về số ca nhiễm bệnh ngay khi họ bắt đầu dỡ bỏ các lệnh hạn chế. Mặc dù ba biến thể khác nhau (Vương quốc Anh, xứ Wales và Nam Phi) hiện không chống lại được vắc-xin Covid19, các chính phủ chắc chắn sẽ rút kinh nghiệm trong vài tháng qua và áp đặt các biện pháp hạn chế nghiêm ngặt trong những tháng tới.

Chúng tôi vẫn lạc quan về thị trường cổ phiếu (FANGs, QQQ) vì chúng tôi thực sự tin rằng các quan chức chính phủ có thể đánh giá thấp thiệt hại về tài chính của các đợt phong tỏa nghiêm trọng vào năm 2021 và do đó thanh khoản nhiều hơn sẽ tiếp tục hỗ trợ các tài sản rủi ro và đặc biệt là các cổ phiếu tăng trưởng vốn hóa lớn. Tuy nhiên, điều quan trọng là các nhà đầu tư phải đa dạng hóa tốt và tự bảo vệ mình trước những giai đoạn không chắc chắn ngắn hạn trên thị trường, điều này có thể dẫn đến giai đoạn điều chỉnh từ 10 đến 15% trong thị trường chứng khoán khi những nhà đầu tư bắt đầu nhận ra rằng thời gian phong tỏa sẽ lâu hơn những gì đang được định giá trên thị trường.