Hãy sẵn sàng cho đợt sụt giảm khủng khiếp của chứng khoán Hoa Kỳ

Tùng Trịnh

CEO

Đại dịch Covid-19 đã và đang dấy lên vô số lo ngại cho các nhà giao dịch chuyên nghiệp trên thị trường tài chính toàn cầu. Tuy nhiên, thị trường chứng khoán Hoa Kỳ lại đang trải qua 1 đợt tăng giá hết sức mạnh mẽ. Dẫu vậy, hãy thận trọng, bởi con sóng tăng này có khả năng sẽ được nối tiếp bằng 1 cú rơi khủng khiếp.

Đội ngũ phân tích của chúng tôi tiếp tục đưa ra cảnh báo về sự khó lường của đợt tăng giá cổ phiếu gần đây và thậm chí, viễn cảnh về một xu hướng giá dạng parabol còn trở nên rõ ràng hơn khi quan sát các cổ phiếu trên sàn NASDAQ. Quan sát lại lịch sử, những đợt biến động giá dạng parabol có thể kéo dài 1 khoảng thời gian nhất định và sẽ kết thúc bằng 1 đợt điều chỉnh sâu - khoảng 61-75% của con sóng tăng trước đó.

Nhóm nghiên cứu và giao dịch của chúng tôi khuyến nghị nên thận trọng với các thị trường hiện tại (không bao gồm Vàng, các ngành khai khoáng và một số ngành nghề phòng thủ khác). Chúng tôi không tin rằng đợt tăng giá này có thể đạt đến mức hơn 15 đến 20% với môi trường kinh tế toàn cầu hiện nay cũng như khả năng giá sẽ biến động dạng parabol. Chúng tôi tin rằng những cơ hội giao dịch từ con sóng tăng hiện nay không thể phủ nhận những rủi ro tiềm ẩn của một sự kiện sụp đổ lớn sẽ diễn ra trong tương lai gần. Nói cách khác, chúng tôi khá thận trọng về cách thức đợt tăng giá dạng parabol này sẽ kết thúc, thay vì việc tìm kiếm những cơ hội kiếm lời từ 1 thị trường đã trải qua 1 đợt tăng giá khủng khiếp như hiện nay.

Dĩ nhiên, xu hướng tăng hiện nay vẫn đem lại những cơ hội nhất định cho những nhà giao dịch ngắn hạn nhạy bén. 1 số lĩnh vực vẫn tăng trưởng khá tốt và 1 khối lượng trạng thái thích hợp hoàn toàn có thể đem lại mức lợi nhuận nhanh chóng từ 5 đến 10%. Chúng tôi vẫn khuyến cáo bạn bè và những người theo dõi hết sức thận trọng đối với xu hướng tăng hiện nay, trên cơ sở 3 giai đoạn trước đây trong lịch sử: 1927-29, 1986-87, 1996-99. Thị trường chứng khoán đã sập 90% sau khi tạo đỉnh năm 1929, sau đó năm 1987 rơi 36% từ đỉnh năm 1987. Trong khi đó sau cơn sốt DOT COM 1999, thị trường ghi nhận cú rơi gần 51%. Vậy, liệu thị trường đã sẵn sàng cho 1 sự sụp đổ khủng khiếp, sau những đợt tăng giá thiếu bền vững trong thời gian qua?

ĐỒ THỊ GIÁ HỢP ĐỒNG TƯƠNG LAI CHỈ SỐ NASDAQ

Quan sát đồ thị tháng của hợp đồng tương lai chỉ số NASDAG (NQ), có thể thấy những dấu hiệu khá rõ của việc giá biến động theo dạng parabol, khá tương đồng với giai đoạn cuối thập niên 90. Về lý thuyết, sức mua mạnh sẽ kéo thị trường lên trong khoảng thời gian tầm 12 đến 15 tháng, tùy trường hợp. Trước khi tạo đỉnh năm 1929, sóng tăng của chứng khoán kéo dài khoảng 3 năm, từ khoảng tháng 6 1926 đến tháng 7 1929. Trong khi đó, đợt tăng giá năm 1986 chỉ khoảng 21 tháng, tháng 11/1985 đến tháng 8/1987. Sau đó, trước cuộc khủng hoảng bong bóng DOT COM, thị trường chứng khoán chứng kiến đợt tăng giá kéo dài tới 51 tháng, bắt đầu từ tháng 3 1999.

Đợt tăng giá hiện nay, theo đánh giá của đội ngũ phân tích của chúng tôi, bắt đầu từ tháng 7/2016, sau giai đoạn 2015-2016 đi ngang. Tính đến thời điểm này đã kéo dài gần 4 năm. Nếu bỏ qua giai đoạn 2 năm 2015, 2016 giá đi ngang, đợt tăng giá thậm chí còn bắt nguồn từ năm 2012, tức đã kéo dài tới hơn 7 năm. Xu hướng này thực sự không giống với bất cứ điều gì chúng ta đã thấy trong lịch sử gần đây của thị trường chứng khoán Mỹ - và điều đáng kinh ngạc nhất của tất cả những điều này chính là việc nó đang xảy ra giữa thời điểm thị trường toàn cầu vẫn đang choáng váng bởi đại dịch Corona.

Vậy điều gì sẽ xảy ra tiếp theo? Nếu lịch sử lặp lại, chúng ta có thể nhìn thấy những tín hiệu giá tạo đỉnh, sự biến động gia tăng, và 1 sự sụp đổ đập tan tất cả những bong bóng giá được thổi phồng suốt thời gian qua

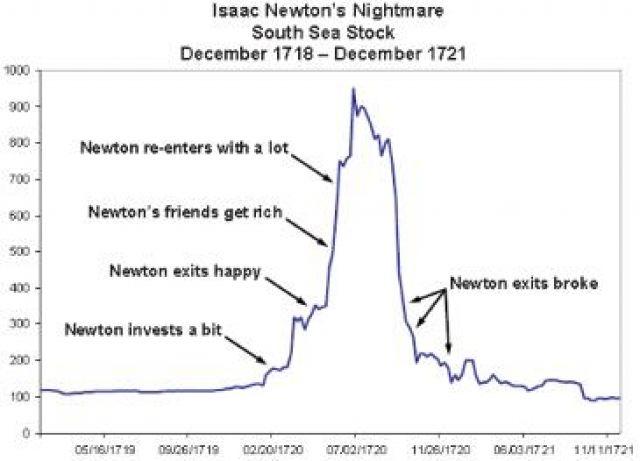

Hãy nhìn lại một ví dụ kinh điển về bong bóng giá để hiểu thêm về những động lực tâm lý.

Ví dụ nổi bật nhất chính là công ty South Seas trong giai đoạn 1719-1721. Doanh nghiệp này khởi phát là 1 sản phẩm của Chính phủ Anh. Tại thời điểm đó, chính phủ Anh đang chìm trong nợ nần. Và bá tươc Oxford, Harley, đã đề đạt 1 chiến lược hết sức tinh vi, giúp giải phóng Chính phủ Anh khỏi các khoản nợ thông qua việc tận dụng tiềm năng to lớn của thị trường vàng và bạc tại Nam Mỹ. Harley đề xuất rằng Nghị viện có thể tạo ra một công ty độc lập ganh vác toàn bộ khoản nợ của Anh và, đổi lại, sẽ có thể tính lãi cho chính phủ hàng năm cho đến khi số tiền nợ gốc ban đầu được hoàn trả. Công ty có thể đủ khả năng để nhận khoản nợ này bởi chính phủ Anh sẽ cấp cho nó quyền độc quyền thương mại từ Nam Mỹ. Công ty sẽ phát triển thịnh vượng, gia tăng ảnh hưởng của người Anh tại Thế giới mới, và chính phủ Anh sẽ được giải phóng khỏi các khoản nợ. Kế hoạch này nổi tiếng đến mức nó được gọi là kiệt tác của bá tước Oxford.

Phải mất nhiều năm để chính phủ Anh soạn thảo và hoàn thiện chi tiết các thỏa thuận thành lập công ty. Tới trước năm 1720, South Seas Company được thành lập, gánh vác khoản nợ trị giá 30,981,712 bảng Anh, đổi lại chính phủ Anh cam kết chi trả cho doanh nghiệp này 600,000 bảng Anh tiền lãi vay hang năm. Tuy nhiên, ý tưởng này ngay từ đầu đã cho thấy những lỗ hổng nghiêm trọng. Sự thành công của kế hoạch sẽ phụ thuộc vào 1 giả định về việc thỏa thuận thương mại độc quyền của Anh với Nam Mỹ sẽ đem lại lợi nhuận vô tận. Tại thời điểm đó, người Tây Ban Nha đã thu được nguồn tiền khá đều đặn từ việc khai thác các mỏ vàng và bạc tại khu vực này. Tuy nhiên, họ vốn đang giữ quyền khai thác tại khu vực này và chỉ đồng ý cho Anh được giao dịch với khối lượng 1 tàu hàng mỗi năm trên toàn lục địa Nam Mỹ. Thậm chí, người Anh còn phải chia sẻ 25% lợi nhuận thu được với những người Tây Ban Nha, cộng thêm 5% thuế. Ngay cả sự nhượng bộ hết sức bé nhỏ này của Tây Ban Nha cũng chấm dứt khi Anh tuyên chiến với Tây Ban Nha năm 1718.

Chúng tôi nêu lên 1 ví dụ kinh điển về bong bóng giá nhằm giúp các bạn hiểu được khía cạnh tâm lý đằng sau nó, khi 1 ý tưởng về 1 chiến lược bất bại, dường như không có điểm yếu nào thổi bùng tâm lý tự tin của thị trường, tạo nên 1 bong bóng khổng lồ.

Hãy quay trở lại với trường hợp của South Seas Company.

Bất chấp sự thật South Seas Company chỉ là 1 sản phẩm ngập trong nợ nần, được tạo ra bởi chính phủ Anh, cùng với tiềm năng lợi nhuận mịt mù, thị trường lại nhìn nhận nó như 1 khoản đầu tư hoàn hảo. Như bất kì các bong bóng tài sản khác, mức thị trường định giá nó cao gấp nhiều lần giá trị thực. Và rồi, chứng khoán South Seas Company cứ thế vụt tăng. 1 số nhà kinh tế học hiện đại cho rằng cũng đã có 1 số nhà đầu tư nhận ra sự lố bịch trong mức giá cổ phiếu South Seas. Tuy nhiên, họ vẫn đổ tiền vào với niềm tin rằng sự hồ hởi của công chúng sẽ tiếp tục tạo động lực cho sự tăng giá, đem lại cho họ những khoản lợi nhuận hấp dẫn,… cho đến khi bong bóng vỡ tan

Sự kì vọng và lạc quan của các nhà đầu tư cứ ngày 1 gia tăng, lan rộng tới khắp thị trường. Thêm vào đó, các tin tức tích cực cũng cứ thế lập tới. Tận dụng sự hưng phấn của thị trường, các doanh nghiệp ma liên tục được tạo ra, hứa hẹn cho các nhà đầu tư những triển vọng tươi sáng… Và rồi, điều gì đến cũng phải đến.

Những nhà đầu tư của South Seas Company không phải là những người duy nhất mất tiền trong khoảng thời gian 1920-1921. Rất nhiều doanh nhân, nhìn thấy những cơ hội hấp dẫn trong 1 thị trường đầy phi lý, đã lập ra những công ty ma với những mức giá được thổi phồng. Chỉ trong vòng vài tháng, hàng trăm công ty như vậy được tạo nên, kéo theo hàng nghìn nhà đầu tư cá nhân đổ xô đi mua cổ phiếu của chúng. Và kết cục của các công ty này cũng không khác gì South Sea Company. Vô số nhà đầu tư mất cả gia tài trong khi nhiều nhà đầu cơ thị trường vô đạo đức trở nên giàu có

Cuối cùng, khi sự hưng phấn qua đi, nhiều người đã mất toàn bộ tài sản, gia đình và tương lai. Một số người sáng lập công ty đã bị săn lùng và giết chết vì sự tức giận và thất vọng của các nhà đầu tư. Điều rút ra từ bài học này chính là việc không có gì là không có rủi ro - giống như mức định giá thị trường chứng khoán ngày nay.