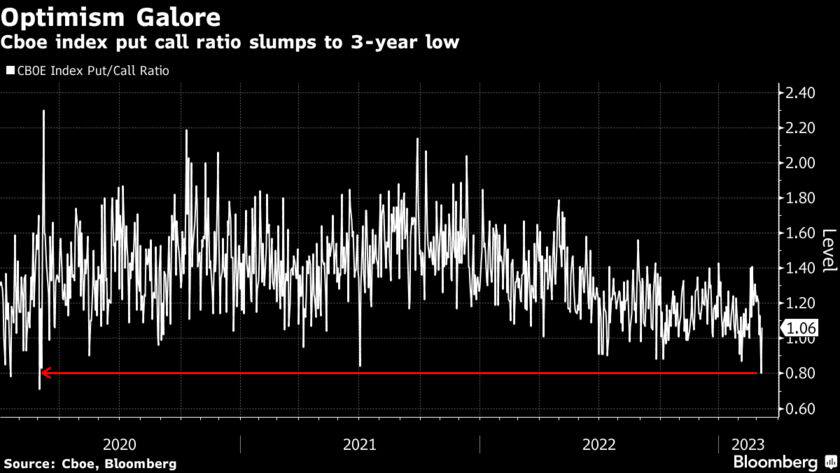

Hệ số Put/Call đang báo hiệu tâm lý lạc quan trên TTCK sắp kết thúc

Đạt Nguyễn

Currency Analyst

Chỉ trong vòng 2 ngày trước, tỷ lệ quyền chọn bán/ quyền chọn mua trên sàn CBOE giảm xuống mức thấp nhất kể từ cú rơi kinh điển trong Đại dịch. Trường phái đầu tư đi ngược đám đông (Contrarian) có lẽ đang đặt cược rằng tâm lý lạc quan trên TTCK sớm kết thúc.

Chỉ số S&P 500 liên tục diễn biến trong biên độ rộng ở cả hai chiều mua-bán kể từ khi giảm xuống mức thấp nhất trong hai năm vào tháng 10. Nguyên nhân do việc kỳ vọng Fed sẽ sớm xoay trục chính sách bị xóa nhòa khi dữ liệu về nền kinh tế Mỹ vẫn tăng trưởng mạnh mẽ, khiến nguy cơ lạm phát khó có thể giảm với tốc độ như mong muốn. Điều này cũng đồng nghĩa với việc, Fed đã sẵn sàng để tăng lãi suất mạnh hơn dự báo của thị trường nếu số liệu nằm ngoài tầm kiểm soát. Điều này đã phản ánh rất nhạy trên thị trường trái phiếu: Hiện nay trái phiếu kỳ hạn 2 năm đang có lợi suất cao hơn hẳn 100 pip so với lợi suất của trái phiếu kỳ hạn 10 năm*. Mức chênh lệch này thường báo hiệu rủi ro suy thoái kinh tế trước mắt. Lần cuối hiện tượng này xảy ra vào tháng 9 năm 1981 với CPI tăng vọt ở mức 11%.

Chủ tịch Fed, ngài Jerome Powell đã khẳng định tại phiên điều trần rằng tốc độ tăng lãi suất có thể được tăng lên tùy thuộc vào dữ liệu sắp tới, nhưng nhắc lại rằng vẫn chưa có số liệu lạm phát mới nhất và do đó chưa có quyết định tăng lãi suất. Chỉ số S&P 500 đã hồi phục trở lại mặc dù trước đó giảm tới 1.5% trong phiên giao dịch tối thứ Ba (07/03). Tuy nhiên, S&P 500 hiện vẫn đang được giao dịch ở mức mức thấp nhất kể từ tháng 12/2022 tại quanh 3764. Nhưng với cú hồi phục ngắn trong phiên vừa qua, mô hình kinh điển trong học thuyết giao dịch Dow đang xuất hiện: 'đỉnh sau cao hơn đỉnh trước, đáy sau cao hơn đáy trước' (Higher highs, Higher lows).

Nhưng không phải lúc nào các mô hình Phân tích kỹ thuật cũng thuận lợi. Nếu chỉ số đóng cửa tuần không vượt qua được mức kháng cự 4078 mà lại giảm trở lại mức hỗ trợ 3936, đó sẽ là một cảnh báo trước về một xu hướng giảm. Kết hợp với dữ liệu hệ số put/call đang giảm, có thể sắp tới xu hướng Bearish sẽ bao trùm bởi hoạt động kinh doanh của các Doanh nghiệp niêm yết thê thảm.

*Giải thích của người viết: Trong điều kiện nền kinh tế đang được vận hành một cách bình thường, các khoản trái phiếu kỳ hạn dài sẽ có lợi suất cao hơn các khoản kỳ hạn ngắn bởi nhà đầu tư yêu cầu thêm phần bù rủi ro khó xác định trong tương lai. Dễ nhận thấy ở Việt Nam, lãi suất kỳ hạn 5 năm thông thường sẽ cao hơn lãi suất kỳ hạn 1 năm. Nhưng nếu trong điều kiện kinh tế bất ổn, nhà đầu tư nhận thấy rủi ro trong ngắn hạn và ưu tiên dài hạn hơn, khi đó lãi suất ngắn hạn sẽ cao hơn lãi suất dài hạn.

Bloomberg