Kết quả bầu cử Đức 2021 - Sự thay đổi liệu có phải là điều thị trường đang mong chờ?

Tú Đỗ

Senior Economic Analyst

Thị trường dường như đã chuẩn bị sẵn sàng cho kịch bản một nước Đức mới sau khi bà Merkel rời khỏi vị trí lãnh đạo

Đã từng có thời điểm thị trường đã tỏ ra lo lắng trước viễn cảnh bà Angela Merkel - một biểu tượng cho sự ổn định trong một thế giới đầy biến động - rời vị trí lãnh đạo của nền kinh tế lớn nhất Châu Âu. Tuy vậy, điều này có lẽ không còn đúng ở thời điểm hiện tại. Với việc các cử tri Đức đang tiến hành bầu cử, các nhà đầu tư hiện đã sẵn sàng cho một sự thay đổi cho vị trí người đứng đầu, có thể nghiêng hơn về phía cánh tả nhưng nhìn chung có quan điểm ôn hòa.

Sự ủng hộ tăng vọt đối với đảng Dân chủ Xã hội và đảng Xanh tại Đức đã làm tăng thêm kỳ vọng của thị trường vào việc liên minh cầm quyền tiếp theo sẽ nới lỏng hơn các quy định chặt chẽ về tài khóa vốn là điểm nhấn chính sách điều hành thận trọng của bà Merkel trước khi đại dịch Covid-19 bùng phát. Sự áp đảo của 2 đảng thiên tả này cũng đồng nghĩa rằng nước Đức sau giai đoạn Merkel có thể sẽ tích cực hơn trong việc ủng hộ sự thống nhất của liên minh Châu Âu, một tín hiệu tích cực đối với thị trường.

"Tôi đặt cược vào việc đầu tư công của Đức sẽ tăng đáng kể trong vài năm tới, có thể đạt gần mức 1% GDP" Erik F. Nielsen, kinh tế trưởng tại UniCredit SpA nhận định. "Chính phủ mới sắp tới của Đức sẽ tăng cường mức độ cam kết đối với EU và gắn kết chặt chẽ hơn so vơi trước, chủ yếu do tầm ảnh hưởng của đảng Xanh được tăng lên đáng kể."

Mặc dù quá trình thương lượng cho việc thành lập một liên minh cầm quyền mới có thể kéo dài hàng tuần hoặc tháng sau đây, chúng tôi sẽ đưa ra dự báo về cách mà thị trường có thể phản ứng ngay sau kết quả bầu cử được công bố:

Thị trường chứng khoán

Một phần lớn các doanh nghiệp Đức có thể sẽ hưởng lợi từ sự thay đổi của người đứng đầu chính phủ trừ các ngành công nghiệp gây nhiều ô nhiễm do sự dịch chuyển của xu hướng thân thiện với môi trường. Sự đồng thuận giữa các đảng chính trị lớn về sự cấp thiết phải tăng cường đầu tư, đặc biệt với cơ sở hạ tầng xanh, có thể sẽ có hiệu ứng lan tỏa lớn tới thị trường chứng khoán Châu Âu.

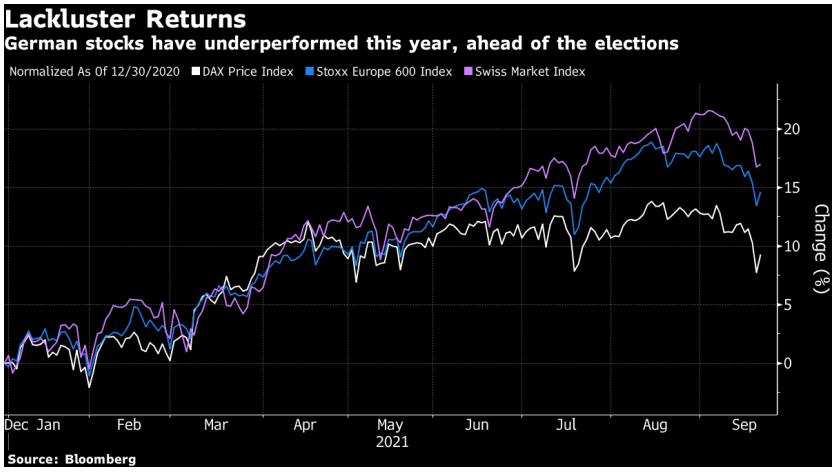

Chứng khoán Đức có sự thể hiện không mấy ấn tượng từ đầu năm nay đến trước thềm bầu cử

Các chuyên gia tại Amundi Asset Management, Thomas Kruse và Tristan Perrier, cho rằng các tài sản tại Đức có thể sẽ trở nên hấp dẫn trong mắt các nhà đầu tư toàn cầu, đặc biệt là thị trường chứng khoán, với sự tập trung vào các ngành công nghiệp không khí thải như năng lượng xanh và xe điện.

Thị trường tiền tệ

Khả năng xảy ra của kịch bản ông Olaf Scholz của đảng Dân chủ Xã hội trở thành Thủ tướng mới của Đức hiện vẫn chưa được phản ánh hoàn toàn vào giá thị trường. Đó là nhận định của Jordan Rochester, chiến lược gia G-10 tại Nomura International Plc. Ông cũng cho rằng việc xác nhận của một liên minh cầm quyền trung tả có thể giúp đồng EUR tăng thêm khoảng 1%.

Các nhà phân tích nhìn chung xem đó là một kịch bản tích cực đối với đồng EUR trong dài hạn bởi nó đồng nghĩa với khả năng có nhiều hơn sự hỗ trợ từ các chính sách tài khóa. Rochester dự đoán đồng EUR có thể tăng lên mức 1.22 so với USD vào cuối năm nay. Kết quả khảo sát bầu cử mới nhất cho thấy đảng Dân chủ Xã hội hiện đang dẫn trước sát sao so với Liên minh trung hữu Dân chủ Kitô giáo (CDU/CSU).

Đồng EUR đã mất giá gần 5% so với USD kể từ sau khi Fed phát đi tín hiệu thu hẹp nới lỏng

Tuy nhiên, vẫn còn dư địa đối với đà giảm của đồng EUR trong thời gian tới nếu như kết quả vẫn chưa thể ngã ngũ. "Thị trường dường như có đôi chút chủ quan với kịch bản về một giai đoạn bấp bênh chính trị kéo dài tại Đức sau cuộc bầu cử" Valentin Marinov, chiến lược gia trưởng nhóm G-10 tại Credit Agricole CIB nhận định. Đồng EUR có thể sẽ chạm những mức đáy mới so với đồng USD và Yên Nhật nếu kịch bản trên xảy ra, nhất là khi nhìn vào kết quả của cuộc bầu cử gần nhất. Một trong những yếu tố dẫn dắt đà suy yếu của đồng EUR vào năm 2017 chính là sự bất ổn dai dẳng xảy ra ngay sau cuộc bầu cử.

Việc một liên minh cầm quyền trung hữu được thành lập cũng sẽ là một bất ngờ có thể khiến đồng EUR tiếp tục suy yếu so với USD do sẽ làm dấy lên lo ngại về triển vọng duy trì tăng trưởng trong thời gian tới.

Kit Juckes, trưởng bộ phận ngoại hối tại Societe Generale SA tại London, lại cho rằng cuộc bầu cử Đức khó có thể trở thành yếu tố quyết định xu hướng của đồng tiền chung trong thời gian tới. Ông cho rằng ngoại trừ có một bất ngờ rất lớn xảy ra, câu chuyện dẫn dắt đồng EUR vẫn sẽ là lo ngại về việc lãi suất tăng trở lại dưới áp lực của lạm phát và tâm lý e ngại rủi ro toàn cầu bắt nguồn từ nền kinh tế Trung Quốc.

Thị trường trái phiếu

Các nhà đầu tư trái phiếu hiện đang bỏ qua kết quả của cuộc bầu cử tại Đức, thay vào đó tập trung vào tâm lý rủi ro toàn cầu và kỳ vọng về quyết định của ECB đối với chương trình mua tài sản hiện tại.

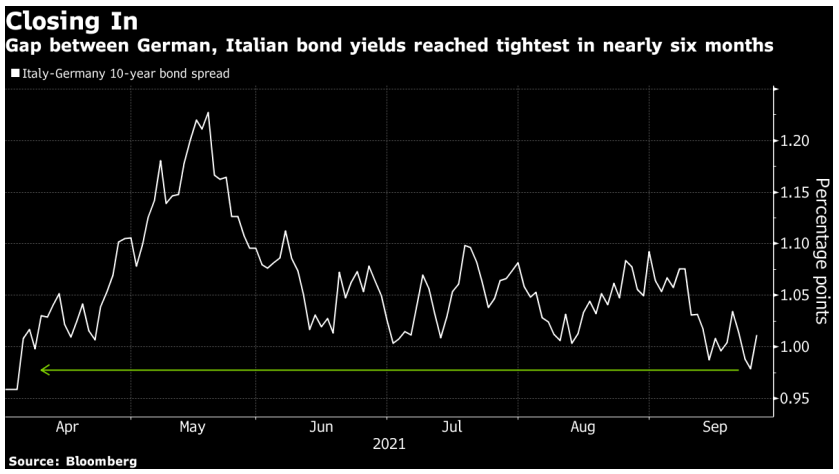

Bầu không khí lạc quan tại Ý dường như đang lấn át những tin tức chính trị tại Đức khi lợi suất TPCP Ý đang dần bắt kịp Đức. Chênh lệch lợi suất vào ngày thứ 5 đã thu hẹp xuống mức thấp nhất kể từ tháng 4 tới nay sau thông tin Kho bạc Ý sẽ hoãn việc phát hành định kỳ nhờ triển vọng tích cực của nền kinh tế. Trong khi đó, lợi suất TPCP Đức kỳ hạn 10 năm đã tăng khoảng 30 điểm kể từ đầu tháng 8 tới nay.

Chênh lệch lợi suất TPCP giữa Đức và Ý đã giảm xuống mức thấp nhất trong gần 6 tháng

Tuy vậy điều này không hoàn toàn có nghĩa không có những rủi ro tiềm ẩn. Nếu đảng Dân chủ Xã hội và đảng Xanh có đủ số phiếu để chiếm đa số, lợi suất TPCP Đức có thể tăng thêm khoảng 3-4 điểm cơ bản. Còn trong trường hợp ngược lại, lợi suất có thể sẽ quay đầu giảm khoảng 2 điểm cơ bản, theo nhận định của Rohan Khanna, chiến lược gia tại UBS.

Một liên minh bao gồm đảng Dân chủ Xã hội và đảng Xanh có thể được xem là một cam kết cho sự kết nối chặt chẽ hơn với Liên minh Châu Âu và sẽ có lợi cho các khoản nợ của Ý, nhận định của Althea Spinozzi, chiến lược gia tại Saxo Bank A/S. Kịch bản này có thể tiếp tục khiến chênh lệch lợi suất giữa Đức và Ý thu hẹp, có thể xuống mức 75 điểm vào cuối năm nay, mức thấp nhất trong hơn 1 thập kỷ qua. Tất nhiên điều này giả định tình hình tài khóa của Ý tiếp tục được duy trì ổn định trong thời gian tới.

Bloomberg