Kinh tế toàn cầu liệu có chìm trong suy thoái?

Đặng Hải Phú

Junior Analyst

Cuộc họp chính sách mới nhất của Fed, kết thúc vào ngày 21 tháng 9 được theo sau bởi những biến động mạnh mẽ trên thị trường tài chính trên toàn thế giới. Hậu quả với nền kinh tế thực sẽ tới chậm hơn một chút, nhưng chắc chắn sẽ không hề dễ chịu.

Cục Dự trữ liên bang đã bắt đầu tăng lãi suất để chống lại lạm phát ở Mỹ từ cách đây 6 tháng. Nhưng những ảnh hưởng từ sự quyết tâm của Fed để đè bẹp giá cả leo thang bất chấp hậu quả với nền kinh tế đến bây giờ mới được cảm nhận một cách rõ ràng. Cuộc họp chính sách mới nhất của Fed, kết thúc vào ngày 21 tháng 9 được theo sau bởi những biến động mạnh mẽ trên thị trường tài chính trên toàn thế giới. Hậu quả với nền kinh tế thực sẽ tới chậm hơn một chút, nhưng chắc chắn sẽ không hề dễ chịu.

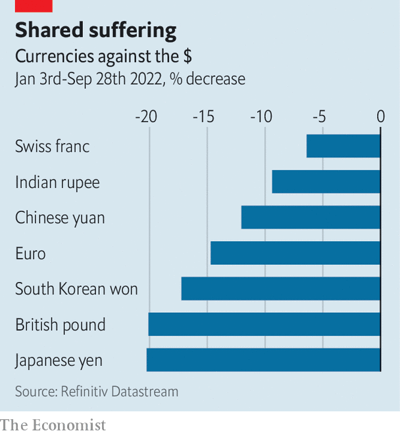

Sau cuộc họp, Jerome Powell, Chủ tịch Fed, cho biết ngân hàng trung ương đã "quyết tâm mạnh mẽ" để giảm lạm phát, hiện ở mức 8.3%, xuống mục tiêu 2%. Quyết định đó đã khiến lợi suất trái phiếu chính phủ tăng vọt và thị trường chứng khoán lao dốc. Lợi tức của Trái phiếu kho bạc kỳ hạn 10 năm tăng gần nửa điểm phần trăm. Vào ngày 28 tháng 9, nó đã tăng vọt trên 4% lần đầu tiên kể từ sau cuộc khủng hoảng tài chính toàn cầu, trước khi giảm trở lại một chút. Lãi suất tăng cao ở Mỹ đã làm tăng giá đồng đô la. DXY, một chỉ số thể hiện sức mạnh của đồng bạc xanh so với rổ sáu loại tiền tệ chính, đã tăng gần 18% trong năm nay và hiện đang ở mức cao nhất trong hơn hai thập kỷ.

Mặt trái của sức mạnh đồng đô la được cảm nhận rõ nhất ở những quốc gia khác. Ở Anh, đồng bảng Anh đã có một sự sụt giảm đáng kể, được "hỗ trợ" bởi quyết định của chính phủ sẽ thực hiện đợt cắt giảm thuế lớn nhất của đất nước kể từ những năm 1970. Lãi suất ngắn hạn tăng một cách ngoạn mục. Trong khi đó, đồng euro đạt mức thấp nhất so với đồng bạc xanh trong hai thập kỷ vào ngày 26/9. Kỳ vọng tăng lãi suất của Ngân hàng Trung ương châu Âu, trong bối cảnh phải chống lại sự gia tăng của nhập khẩu lạm phát, khiến lợi suất trái phiếu trong khu vực đồng euro cũng tăng theo. Tại Ý,đất nước đang chìm trong nợ nần, lợi suất trái phiếu chính phủ kỳ hạn 10 năm hiện không quá xa so với mức đáng lo ngại 5%.

Sự biến động mạnh mẽ của các đồng tiền đã dẫn đến một loạt các biện pháp can thiệp. Tại Nhật Bản, nơi mà ngân hàng trung ương đang phải chiến đấu ngày càng đơn độc để giữ lãi suất ở mức thấp, chính phủ đã can thiệp để nâng giá đồng yên lần đầu tiên kể từ cuộc khủng hoảng tài chính châu Á năm 1998; trong khi Ngân hàng trung ương của Ấn Độ cũng đã can thiệp để hỗ trợ đồng rupee. Ngân hàng trung ương Trung Quốc cũng đang yêu cầu các ngân hàng phải để dự trữ khi bán các hợp đồng phái sinh ngoại hối, khiến việc đặt cược vào sự suy yếu của đồng nhân dân tệ trở nên đắt đỏ hơn.

Một ẩn số lớn là tác động của những biện pháp này đối với một hệ thống tài chính đã thay đổi đáng kể kể từ cuộc khủng hoảng 2007-09. Các nhà tài chính và các nhà hoạch định chính sách đều đồng ý rằng các ngân hàng đang ở tình trạng an toàn hơn rất nhiều. Nhưng không thể loại trừ những trục trặc kỳ lạ ở những góc ít được xem xét kỹ lưỡng của hệ thống. Một minh họa cho điều này xuất hiện ngay sau khi thị trường trái phiếu chính phủ của Anh bị vùi dập bởi kế hoạch ngân sách mới đây. Các quỹ hưu trí sử dụng các công cụ phái sinh để tự bảo vệ mình trước rủi ro lãi suất nhận buộc phải huy động tiền mặt để đáp ứng các yêu cầu về ký quỹ. Họ đã huy động được số tiền đó bằng cách bán những trái phiếu kỳ hạn dài, tạo ra một vòng tuần hoàn luẩn quẩn về việc bán tháo và đẩy lợi suất trái phiếu cao hơn. Vào ngày 28 tháng 9, Ngân hàng Trung ương Anh đã vào cuộc, cho biết họ sẽ mua vào những trái phiếu kỳ hạn dài để khôi phục lại trật tự.

Một nỗi lo khác bắt nguồn từ khoảng 24,000 tỷ đô la tài sản trên thị trường tài sản tư nhân, vốn đã tăng vọt trong thập kỷ qua. Các nhà phân tích tại JPMorgan Chase cho biết, tính đến năm nay, con số này chỉ giảm 11%, thấp hơn nhiều so với mức giảm 20% của cổ phiếu và trái phiếu niêm yết. Nếu giá giảm bắt kịp với thị trường đại chúng, chủ sở hữu của những tài sản này sẽ bị thiệt hại lớn hơn. Không rõ chính xác ai là người đang gặp nguy cơ lớn nhất.

Ngược lại, tác động lên nền kinh tế thế giới rõ ràng hơn - và đó không phải là tin tốt. Do cuộc khủng hoảng khí đốt tự nhiên ở châu Âu và sự suy giảm nhà ở ở Trung Quốc, triển vọng kinh tế toàn cầu đã trở nên tồi tệ. Trong các dự báo được công bố vào ngày 26 tháng 9, tổ chức OECD, tập hợp của các nước giàu có, tuyên bố rằng GDP toàn cầu sẽ chỉ tăng 3% trong năm nay, giảm so với mức 4.5% mà họ đã dự đoán vào tháng 12. Giá cả hàng hóa, một phong vũ biểu về tình trạng của nền kinh tế toàn cầu, đã giảm trong những tháng gần đây. Giá một thùng dầu thô Brent hiện nằm trong vùng 83-88 USD, mức chưa từng thấy kể từ cuộc xung đột Nga Ukraine. Giá đồng và các kim loại công nghiệp khác cũng giảm.

Sự biến động thị trường gần đây cũng làm tình hình thêm tồi tệ. Lợi suất trái phiếu chính phủ tăng đang dẫn đến chi phí đi vay cao hơn đối với các hộ gia đình và công ty. Ở Mỹ, lãi suất vay thế chấp cố định lãi suất trong 30 năm đã tăng lên 6.9%, mức cao nhất kể từ cuộc khủng hoảng tài chính. Ở Anh, các nhà cho vay trong 1 thời gian ngắn đã tạm dừng giải ngân một số khoản cho vay thế chấp mới do lãi suất biến động. Lợi suất trái phiếu lợi suất cao, hay còn gọi là "rủi ro cao", đã tăng hơn gấp đôi ở Mỹ và khu vực đồng euro, lên lần lượt là 9.4% và 7.8%.

Châu Âu dường như chịu ảnh hưởng nặng nề nhất. Cuộc khủng hoảng năng lượng đã gây ra một cuộc khủng hoảng kéo dài, với việc các nhà kinh tế dự báo 2-3 quý tăng trưởng GDP âm cho khu vực này. Lạm phát hàng năm đã ở mức trên 9%, và đồng euro yếu hơn sẽ đẩy giá hàng hóa nhập khẩu lên cao hơn nữa. Ngân hàng Trung ương châu Âu, với mong muốn củng cố tín nhiệm chống lạm phát của mình, đã báo hiệu rằng họ dự định tăng lãi suất hai lần trong năm nay để giữ kỳ vọng lạm phát trong tầm kiểm soát. Làm như vậy sẽ chỉ khiến cho lục địa già lún sâu hơn vào suy thoái.

Còn đối với Mỹ? Nền kinh tế lớn nhất thế giới đã trải qua một sự bùng nổ đáng ngưỡng mộ trong những năm gần đây, được thúc đẩy bởi sự tăng trưởng tài khóa trong đại dịch covid-19. Lãi suât gia tăng đang đè nặng lên thị trường bất động sản, vốn nhạy cảm với lãi suất nhất của nền kinh tế. Theo chỉ số Case-Shiller mới nhất, được công bố vào ngày 27 tháng 9, giá nhà trong tháng Bảy đã giảm 0.3% so với tháng trước, mức giảm lớn nhất trong một thập kỷ.

Tuy nhiên, hiện tại, có rất ít dấu hiệu cho thấy sự suy thoái trên diện rộng ở Mỹ. Lạm phát cơ bản, với tỷ lệ hàng năm là 6.3%, vẫn cao hơn đáng kể so với mong muốn của Fed. Ngược lại với thị trường nhà ở, lạm phát có xu hướng mất một thời gian để phản ứng với lãi suất cao hơn. Và cho đến khi lạm phát đi xuống, việc tăng lãi suất sẽ không chậm lại. Ông Powell cho biết ông sẽ tìm kiếm "bằng chứng thuyết phục cho thấy lạm phát đang giảm". Phần còn lại của thế giới sẽ theo dõi những động thái tiếp theo của Fed trong lo lắng.

The Economist

https://www.economist.com/finance-and-economics/2022/09/29/financial-markets-are-in-chaos-what-next-for-the-real-economy