Liệu bóng đen “Market Crash” tháng 2 năm 2018 đang lặp lại?

Quỳnh Nguyễn

Currency Analyst

Theo quan điểm của Chris Vermeulen - FXEmpire

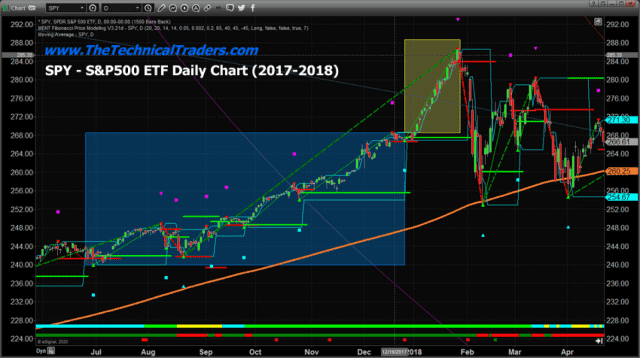

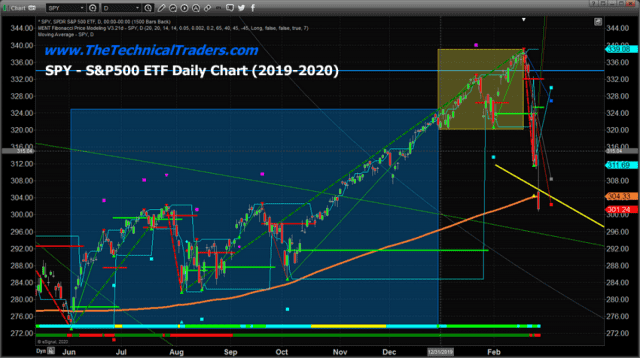

Trở lại vào đầu năm 2018, sau một đợt tăng giá mạnh vào đầu tháng 1, thị trường chứng khoán Mỹ đã đột ngột sụp đổ khi giảm gần 12% chỉ trong 9 ngày giao dịch. Các nhà nghiên cứu đã đặt ra câu hỏi: Liệu sự sụp đổ đấy có đang lặp lại với thị trường ngày hôm nay? Và liệu sắp tới đây sẽ có một mô hình đáy kinh điển được tạo lập?

Nếu nhìn nhanh qua sẽ dễ dàng nhận thấy về mặt thiết lập kỹ thuật, giữa hai sự kiện này có sự tương đồng. Tuy nhiên có một điểm khác biệt cơ bản chúng ta cần lưu ý mà tôi sẽ trình bày tiếp sau đây.

Đầu tiên, về sự tương đồng ở cả 2 sự kiện:

- Ngay thời điểm kết thúc năm 2017, giá đã bật lên vào thời điểm đầu năm (vào tháng 1). Điều này cũng giống năm 2020.

- Việc bứt phá vào đầu tháng 1 là kết quả của quá trình dòng vốn quay trở lại thị trường, thúc đẩy bởi niềm tin lạc quan và kỳ vọng tích cực vào tương lai của nhà đầu tư.

- Khi tâm lý hưng phấn đẩy quả "bong bóng" bay cao hơn, thị trường lúc này nhạy cảm tới nỗi chỉ cần một cú huých nhẹ cũng có thể làm quả bong bóng vỡ tung, đó chính là làn sóng bán tháo ào ạt xảy ra cùng trong tháng 2 ở cả 2 sự kiện.

Những điểm tương đồng giữa năm 2018 và 2020 nhìn qua có vẻ cơ bản.

Tuy nhiên, sự khác biệt về “key driver” - nguyên nhân khiến “market crash” 2020 hiện nay khác xa những gì chúng ta đã thấy năm 2018, nó kéo theo một hệ quả khó lường hơn. Vậy để đánh giá sự khác nhau, chúng ta nhìn xem key driver ở đây là gì:

- Thỏa thuận thương mại Mỹ-Trung đã phá vỡ các nguyên tắc cơ bản của thị trường trong hơn 6 tháng qua và khiến chức năng kinh tế toàn cầu bị ảnh hưởng khi căng thẳng thương mại tiếp tục leo thang. Điều này để lại một nỗi ám ảnh không nhỏ với những nhà đầu tư chuyên nghiệp, kể cả là khi giá đang trong đà tăng bền vững.

- Quá trình dịch chuyển vốn: Để tránh rủi ro, một lượng lớn dòng vốn từ thị trường nước ngoài đã đổ vào thị trường chứng khoản Mỹ trong vòng hơn 12 tháng qua, hỗ trợ cho đồng Đô la tăng mạnh. Quá trình này đã khiến một lượng lớn dòng vốn nước ngoài bị giữ lại trong thị trường chứng khoán Mỹ và phải hứng chịu cú sập giá 2020 vừa qua.

- Các chức năng địa chính toàn cầu trở nên mong manh hơn nhiều so với năm 2018. Ở thời điểm sau khi Brexit hoàn thành và trước khi thương mại Mỹ-Trung đi đến thỏa thuận, bầu không khí lo ngại vẫn bao trùm lên thị trường chứng khoán và thực tế là cho tới hôm nay, sự quan ngại từ các vấn đề kinh tế - chính trị - địa chính toàn cầu vẫn còn đấy và chưa hề mất đi.

- Corona Virus Vũ Hán đã thay đổi toàn bộ cục diện, đánh thức các nhà đầu tư về sự nguy hiểm của mối đe dọa toàn cầu, trong hoảng hốt họ đua nhau bán tháo dẫn đến làn sóng giá đổ như domino.

Vậy sắp tới sẽ thế nào? Ai cũng ngầm hiểu chắc chắn thị trường đâu đó sẽ phải tạo đáy. Tuy nhiên, mức đáy cuối có lẽ phải thấp hơn nhiều so với mức giảm giá 11% hoặc 12% xảy ra vào năm 2018. Điều này còn tùy thuộc vào diễn biến phức tạp của Corona Virus – khả năng sẽ tiếp tục đến tháng 4 năm 2020 (và có thể kéo dài đến tháng 6 hoặc tháng 7 năm 2020). Với tình hình bi quan như vậy và khi thị trường Mỹ cũng như kinh tế toàn cầu đang phải đối diện với mức độ rủi ro gia tăng, hãy khoan mong chờ đáy sẽ sớm hình thành vì những con cờ domino này sẽ còn tiếp tục đổ rất sâu.

Trở về năm 2018, sau khi thiết lập đáy đôi “double bottom”, giá tăng chậm và ổn định cho đến khi SPY (S&P500 ETF Daily) đạt đến mức cao mới vào tháng 9 năm 2018. Năm 2020 rất có khả năng lặp lại mô hình tạo đáy kinh điển này.

Các nhà nghiên cứu của chúng tôi tin rằng đáy cuối cùng của S&P 500 có thể sẽ xảy ra ở mức gần $251 – mức giá tạo đáy vào tháng 2 năm 2018. Về mặt lý thuyết, để giá phải giảm mạnh như thế này thì cần một chuỗi các sự kiện tác động xối xả như một “thác nước”. Đồng nghĩa chúng ta có thể sắp chứng kiến một đợt bán tháo từ 3 đến 9 ngày lên tiếp cho đến khi giá chạm mốc – dự kiến khoảng $251 đến $265, để tạo đáy. Hơn nữa, chúng tôi tin rằng đáy sẽ thiết lập vào khoảng giữa năm 2020 và phần còn lại của năm sẽ có một đợt tăng giá kéo dài tới cuối năm.

Ngoài ra, chúng tôi tin rằng động thái giảm giá này sẽ nặng hơn so với năm 2018 nếu xét về tổng mức giảm giá (có thể là 18% đến 25%), và sẽ kết thúc tại điểm mà nhà đầu tư tham chiến vì nhận thấy cơ hội chuyển mình của thị trường, cao hơn là vấn đề rủi ro.

Là một nhà phân tích kỹ thuật và trader từ năm 1997, tôi đã chứng kiến một vài chu kỳ “bull/bear” lịch sử. Tôi tin rằng mình có khả năng đánh hơi thị trường tốt và khả năng “timing” khá chính xác thời điểm khi nào thị trường đảo chiều. Cơ hội đổi đời là rất lớn nếu chúng ta biết cách nắm bắt thời cơ một cách chuẩn xác.