Lợi suất trái phiếu kho bạc Mỹ sẽ tiếp tục xu hướng giảm

Nam Anh

Senior Economic Analyst

Đà giảm của lợi suất trái phiếu chính phủ Hoa Kỳ khó có thể bị ngăn chặn.

- Các khoản trợ cấp từ chính phủ ngày càng chiếm tỷ trọng lớn hơn trong tổng thu nhập cá nhân (total personal income)

- Nếu không có các biện pháp kích thích tiếp theo, tăng trưởng tổng thu nhập toàn nền kinh tế sẽ giảm, tiêu dùng sẽ giảm và tăng trưởng sẽ chậm lại.

- Các biện pháp kích thích mới, được tài trợ bằng các khoản nợ, sẽ đẩy nền kinh tế chìm sâu hơn trong nợ nần, giảm năng suất biên và dẫn đến sự trì trệ kinh tế trong dài hạn

- Các biện pháp hỗ trợ nền kinh tế, dù có hay không xuất hiện trong thời gian tới, cũng sẽ đều gây ra tác động tiêu cực đối với mức tăng trưởng kinh tế, tiếp tục đẩy đường cong lợi suất trái phiếu Kho bạc dịch chuyển xuống.

Trong nhiều thập kỷ qua, tỷ trọng các khoản tiền lương hay tiền công truyền thống trong tổng thu nhập cá nhân đã liên tục sụt giảm, nhường chỗ cho các khoản trợ cấp của chính phủ.

Tuy nhiên, chính phủ Mỹ lại không mấy dư dả tiền mặt để có thể cung cấp cho người dân các khoản trợ cấp, do đó, phụ thuộc chủ yếu vào các khoản vay nợ mới để có thể trang trải cho các chương trình khác nhau như An sinh xã hội, bảo hiểm thất nghiệp, bảo hiểm Y tế.

Các chương trình kể trên thường được đề cập đến như 1 cơ chế tự ổn định quan trọng (automatic stabilizers), nhằm làm ổn định hoặc làm giảm sự biến động của mức thu nhập hộ gia đình trong thời kỳ kinh tế hỗn loạn.

Khi tốc độ tăng trưởng của nền kinh tế đang ngày một giảm dần, tác động rõ rệt bắt nguồn từ những gánh nặng nợ chồng chất, tỷ trọng các khoản trợ cấp của chính phủ đã tăng lên gần một phần ba tổng thu nhập cá nhân.

Tuy nhiên, điểm đáng lưu ý là đích đến của các khoản vay của chính phủ lại là những hộ gia đình, với mục đích chính để trang trải các nhu cầu thiết yếu của cuộc sống: nhà cửa, thức ăn, quần áo, thay vì chuyển tới những đối tượng có tiềm năng sản sinh lợi nhuận. Những khoản nợ này thường được gọi là nợ không sinh lời, ngược lại với các khoản nợ sinh lời (được định nghĩa đơn giản là việc người đi vay có thể sử dụng vốn 1 cách hiệu quả, tạo ra 1 nguồn thu nhập đủ để bù đắp cho nghĩa vụ trả lãi và gốc). Chính quá trình sử dụng nợ để tài trợ cho nhu cầu sống cơ bản sẽ làm giảm tốc độ tăng tiền và làm suy yếu năng lực sản xuất của nền kinh tế, dẫn đến tốc độ tăng trưởng kinh tế bị đình trệ.

Ngược lại với điều nhiều người nghĩ, những gánh nặng nợ không sinh lời ngày càng gia tăng thực tế sẽ gây áp lực khiến lãi suất giảm trong dài hạn, thay vì đẩy lãi suất lên cao, điều mà đa số mọi người có lẽ đã nhận định sai lầm trong nhiều năm qua. Đây sẽ là điều khá tích cực đối với trái phiếu chính phủ Mỹ- đối tượng chính trong bài phân tích này.

Trong phần dưới, chúng ta sẽ quan sát xu hướng tăng trưởng tổng thu nhập trong dài hạn và chứng minh tầm quan trọng của các khoản trợ cấp chính phủ đối với tiêu dùng – động lực tăng trưởng của nền kinh tế.

Khi chính phủ dừng cung cấp các khoản trợ cấp, tăng trưởng tổng thu nhập sẽ giảm mạnh, khiến tiêu dùng nói riêng và tăng trưởng kinh tế nói chung sụt giảm mạnh và do đó, dẫn đến 1 mức lãi suất thấp hơn.

Ngược lại, thay vào đó, nếu chính phủ lại tiếp tục gia tăng các khoản vay, nhưng lại tiếp tục sử dụng nguồn tiền huy động được một cách thiếu hiệu quả thông qua các khoản trợ cấp, mức doanh thu biên của các khoản nợ sẽ ngày một giảm dần, làm suy yếu tốc độ tăng trưởng trong dài hạn của nền kinh tế và một lần nữa kéo lãi suất xuống mức 0%, mặc dù sẽ chậm hơn trong kịch bản đầu tiên.

Tại EPB Macro research, chúng tôi xây dựng danh mục đầu tư cân bằng với sự phân bổ phù hợp cho mọi điều kiện kinh tế. Dựa trên các phân tích chuyên sâu về chu kỳ kinh tế, chúng tôi sẽ tái cơ cấu, dịch chuyển tỷ trọng phân bổ danh mục vào các loại tài sản thích hợp cho từng thời kỳ.

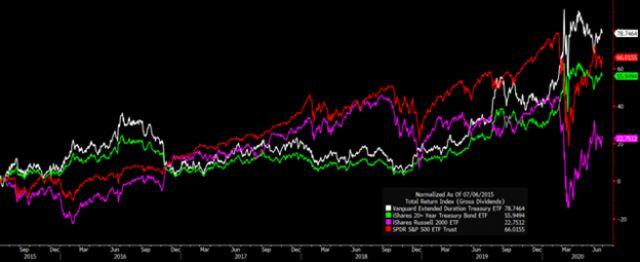

Từ 2017, chúng tôi liên tục gia tăng tỷ trọng các trái phiếu Kho bạc Mỹ dài hạn trong danh mục đầu tư, khi những tín hiệu về việc lãi suất sẽ giảm trong dài hạn về mức 0% tiếp tục xuất hiện. Các con số dưới đây sẽ là bằng chứng cho xu hướng này.

Sự dịch chuyển cơ cấu trong tổng thu nhập cá nhân

Tổng thu nhập cá nhân bao gồm nhiều cấu phần, bao gồm tiền lương, thu nhập lãi, thu nhập cho thuê, thu nhập cổ tức, các khoản trợ cấp của chính phủ, v.v.

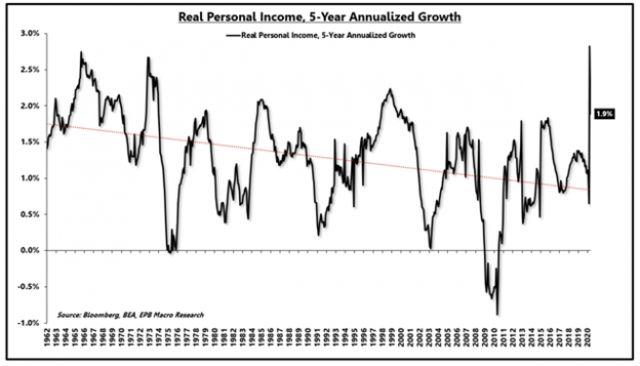

Trong nhiều thập kỷ qua, tốc độ tăng trưởng thu nhập cá nhân thực tế có xu hướng thấp hơn, giảm xuống dưới 1% trước cuộc khủng hoảng COVID-19. Xu hướng giảm ổn định trong tăng trưởng tổng thu nhập được theo sát bởi sự sụt giảm trong tăng trưởng toàn nền kinh tế.

Nhờ các khoản trợ cấp thất nghiệp khổng lồ và các khoản hỗ trợ 1 lần do tác động của Covid-19, tốc độ tăng trưởng thu nhập cá nhân thực đã tăng vọt trong tháng Tư và tháng Năm. Chắc chắn, tốc độ tăng trưởng này sẽ tiếp tục con đường đi xuống của nó. Tuy nhiên, cũng không thể phủ nhân các cơ chế ổn định tự động đã xuất hiện 1 cách kịp thời để tạm thời ngăn chặn 1 sự sụp đổ kinh tế nghiêm trọng hơn.

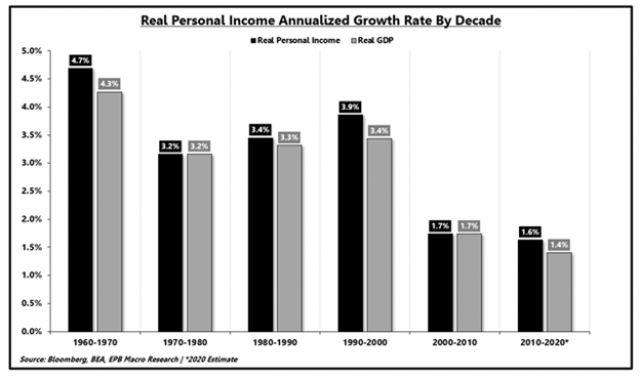

Tốc độ tăng trưởng thu nhập cá nhân thực gắn liền với tốc độ tăng trưởng thực của toàn nền kinh tế. Kể từ đầu thập niên 2000s, cả tăng trưởng thu nhập và tăng trưởng kinh tế đều giảm mạnh.

Khi tăng trưởng thu nhập giảm mạnh từ thập niên 1990 đến thập niên 2000, các khoản trợ cấp đã buộc phải tăng để ngăn chặn sự sụt giảm đáng kể hơn trên toàn nền kinh tế.

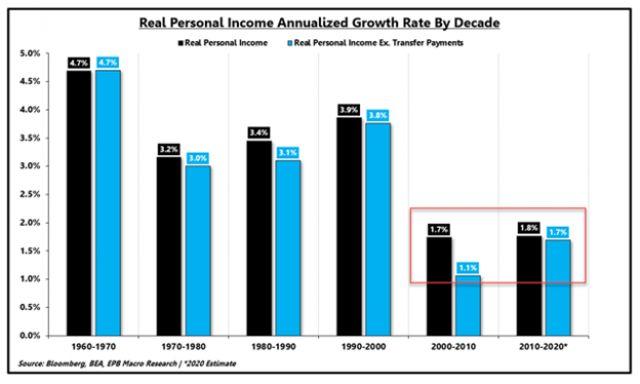

Biểu đồ dưới đây cho thấy 2 tốc độ tăng trưởng theo thập kỷ trong tổng thu nhập cá nhân thực, bao gồm và không bao gồm các khoản trợ cấp.

Từ năm 1960 đến năm 2000, tăng trưởng tổng thu nhập và tăng trưởng thu nhập không bao gồm các khoản trợ cấp là tương tự nhau. Kể từ năm 2000, tổng thu nhập không bao gồm trợ cấp cho thấy tốc độ tăng trưởng chậm hơn đáng kể.

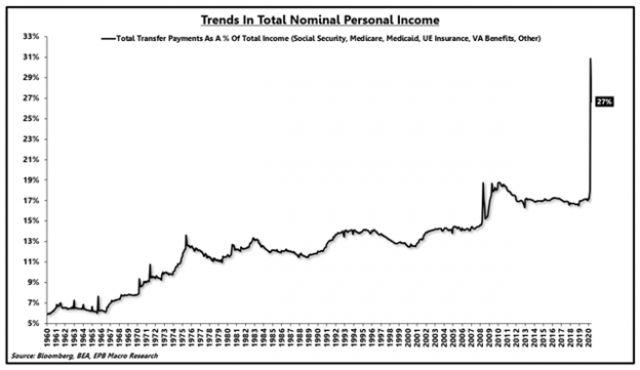

Tổng lượng trợ cấp, bao gồm an sinh xã hội, Medicare, Trợ cấp y tế, Bảo hiểm thất nghiệp và trợ cấp cựu chiến binh, chiếm tới 27% trong tổng thu nhập cá nhân trong tháng Năm. Con số trên giảm nhẹ từ mức hơn 30% trong tháng Tư.

Mức tăng đột biến trong tháng 4 và 5 rõ ràng là những ngoại lệ, nhưng cũng không thể phủ nhận việc xu hướng tăng đã được thiết lập, khi tỷ trọng của các khoản trợ cấp trong tổng thu nhập cá nhân đã tăng từ 6% năm 1960 lên hơn 17% trước cuộc khủng hoảng COVID-19.

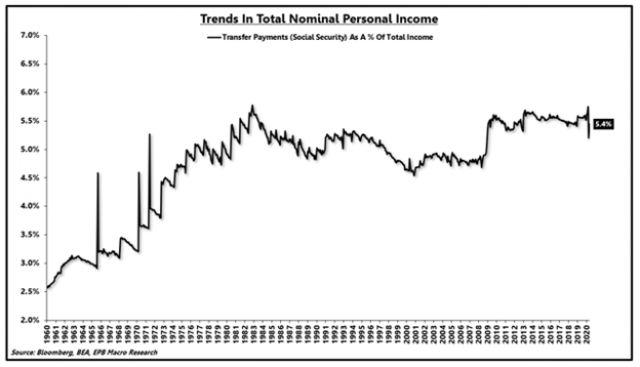

Hầu hết các cấu phần của các khoản trợ cấp đều chứng kiến xu hướng tăng, với trợ cấp an sinh xã hội tăng từ 2.5% tổng thu nhập năm 1960 lên 5.5% tổng thu nhập trong năm 2020.

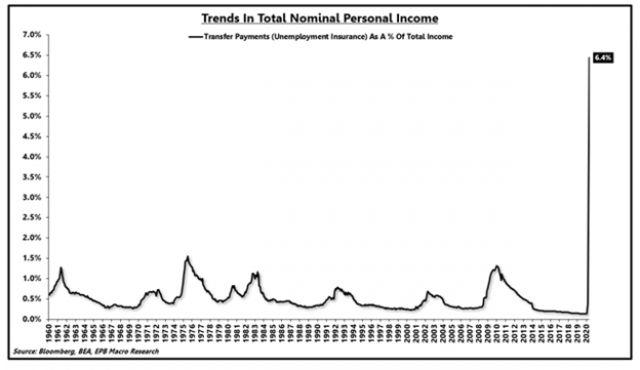

Các khoản bảo hiểm thất nghiệp hiện tại đóng góp hơn 6% tổng thu nhập cá nhân tại Hoa Kỳ.

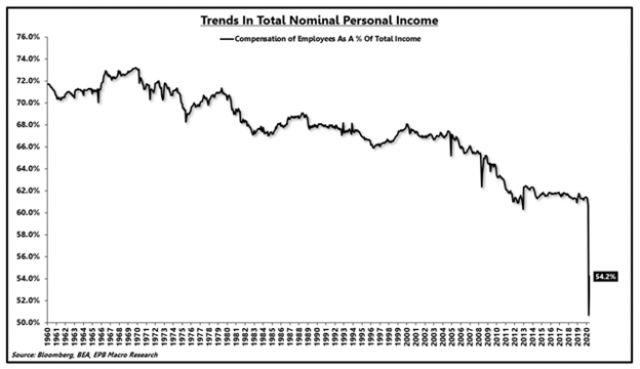

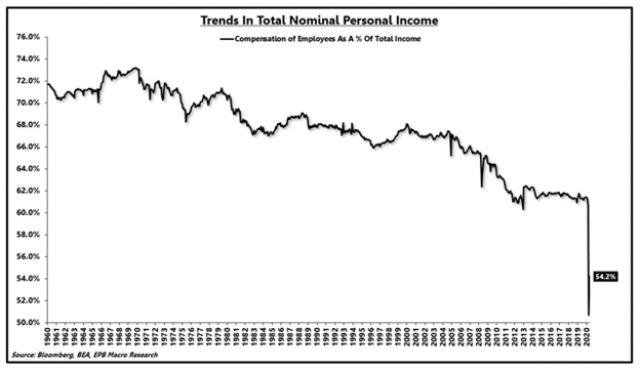

Năm 1960, tổng số tiền thù lao lao động, bao gồm lương, thưởng và cả các khoản khác như trợ cấp hưu trí, chiếm hơn 70% tổng thu nhập cá nhân tại Hoa Kỳ. Ngày nay, thù lao của nhân viên chỉ đóng góp có 54% tổng thu nhập.

Nếu tính riêng tiền lương, tỷ trọng thậm chí còn giảm từ mức 65% năm 1960 về mức 44% tại thời điểm hiện tại.

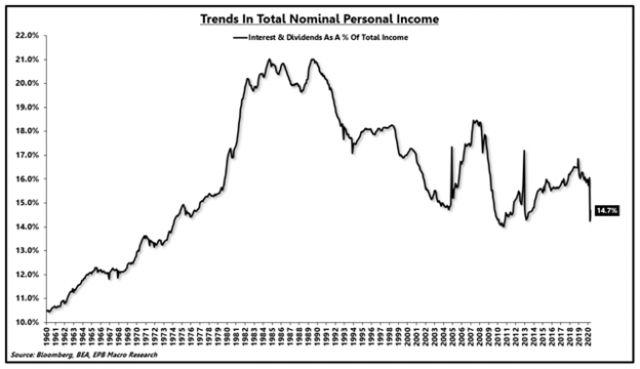

Một nguồn đáng kể khác của tổng thu nhập cá nhân đến từ các khoản thanh toán lãi và cổ tức. Gần 15% tổng thu nhập đến từ tiền lãi và cổ tức mặc dù lãi suất liên tục giảm.

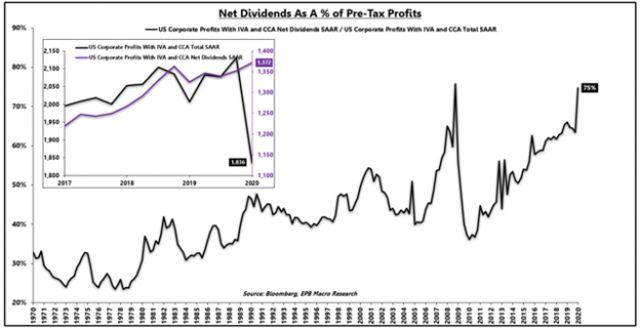

Việc 1 phần đáng kể thu nhập cá nhân đến từ cổ tức doanh nghiệp làm nổi bật sự cần thiết của các biện pháp hỗ trợ tín dụng doanh nghiệp của Cục dự trữ Liên bang Mỹ, điều vô cùng quan trọng trong việc ngăn chặn các cú sốc kinh tế khủng khiếp hơn.

Các doanh nghiệp hiện đã nâng tỷ lệ chi trả cổ tức lên mức 75% lợi nhuận trước thuế, bằng với mức kỷ lục trong thời điểm khủng hoảng 2008

Nền kinh tế ngập trong các khoản nợ

Tính đến tháng 5 năm 2020, 42% tổng thu nhập cá nhân gắn liền với các khoản trợ cấp của chính phủ và các tài sản tài chính dưới dạng lãi suất và cổ tức.

Do đó, việc gia tăng các khoản nợ (không hiệu quả) để tiếp tục tài trợ cho các khoản trợ cấp nhằm giúp người dân trang trải nhu cầu cơ bản hàng ngày hoặc các khoản nợ nhằm cứu vớt cho các tài sản tài chính (doanh nghiệp) là vô cùng cần thiết để ngăn chặn 1 sự sụt giảm trong tổng thu nhập cá nhân cũng như 1 cú sốc đối với tăng trưởng kinh tế.

Trong một bài báo của BIS năm 2011, "Những tác động thực sự của nợ", các tác giả Stephen Cecchetti, M S Mohanty và Fabrizio Fampolli cho rằng "ở mức độ vừa phải, nợ giúp cải thiện phúc lợi và thúc đẩy tăng trưởng. Tuy nhiên ở mức độ cao có thể gây hại."

Các tác giả đã tạo ra các ngưỡng khác nhau cho các loại nợ khác nhau để xác định khi nào nợ chuyển từ hữu ích sang gây hại. Nợ chính phủ đã được chứng minh là có tác động tiêu cực đến tăng trưởng nếu vượt quá mức 85% -95% trên GDP. Ngưỡng tương tự cho nợ doanh nghiệp và nợ hộ gia đình cũng nằm trong khoảng 85% -90%.

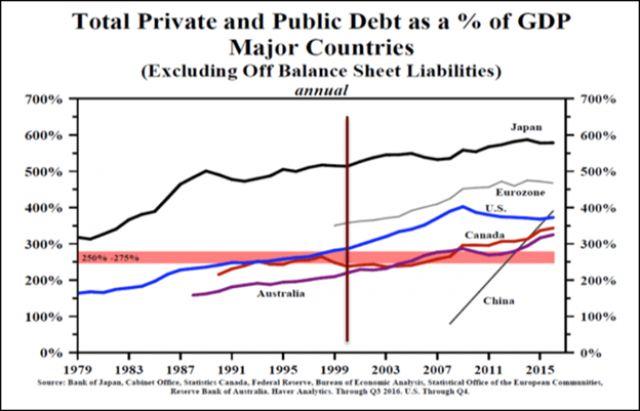

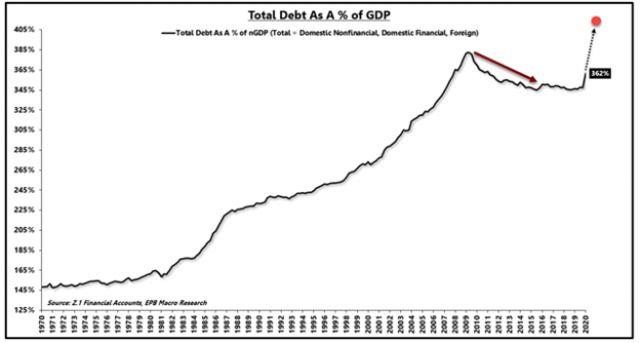

Tính tổng lạị, tỷ lệ nợ toàn nền kinh tế trên GDP vượt quá 250% -275% hầu như chắc chắn sẽ có tác động tiêu cực đến tăng trưởng kinh tế. Tại Hoa Kỳ, tổng nợ trên GDP đã vượt qua ngưỡng 275% ngay trong năm 2000.

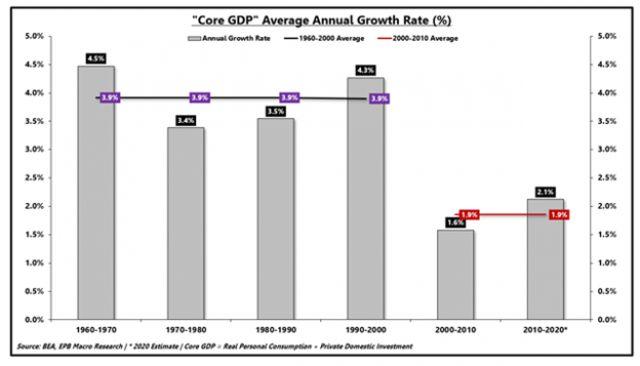

Như được nêu trong bài báo trên và các tài liệu khác, ngay khi ngưỡng chặn bị phá vỡ, tăng trưởng kinh tế sẽ bị ảnh hưởng nghiêm trọng. Biểu đồ dưới đây cho thấy tăng trưởng "GDP lõi" theo thập kỷ. GDP lõi được định nghĩa là tiêu dùng thực + đầu tư tư nhân thực hay nói cách khác là GDP, không bao gồm chi tiêu của chính phủ, xuất khẩu ròng và hàng tồn kho.

Tốc độ tăng trưởng GDP lõi trung bình hàng năm trong giai đoạn 1960-2000 là 3.9%. Sau khi mức tổng nợ trên GDP vượt qua ngưỡng 275%, tăng trưởng kinh tế lõi ở Hoa Kỳ đã giảm hơn một nửa xuống còn 1.9%

Một phản ứng tiêu biểu với cuộc khủng hoảng COVID-19 chính là việc tăng mạnh các khoản nợ để tài trợ cho các công cụ ổn định tự động, chủ yếu là các khoản trợ cấp để ngăn chặn 1 cú sốc kinh tế nghiêm trọng hơn. Mọi người đang bị tổn thương, và phản ứng này theo nhiều cách là cần thiết. Tác động dài hạn của sự gia tăng đáng kể trong nợ cũng đã và đang được nghiên cứu kỹ.

Đẩy mức tổng nợ trên GDP quá 400%, con số có khả năng xuất hiện vào cuối năm 2020 sẽ tiếp tục bóp nghẹt tăng trưởng kinh tế.

Quay trở lại với trái phiếu chính phủ dài hạn. Chúng ta sẽ chỉ quan tâm đến tăng trưởng nền kinh tế và lạm phát, do rủi ro vỡ nợ gần như bằng 0.

Mức nợ công và nợ khu vực tư nhân khủng khiếp sẽ tiếp tục làm suy yếu tăng trưởng kinh tế và do đó dẫn đến lợi suất thấp hơn trên toàn bộ đường cong lợi suất trái phiếu Kho bạc.

Source: Bloomberg

Trái phiếu kho bạc đã tiếp tục tuân theo các nguyên tắc cơ bản này, đạt được lợi nhuận xuất sắc trong 5 năm qua.

Viễn cảnh về 1 mức tăng trưởng yếu kém, cùng với mức lãi suất sụt giảm đang ngày 1 hiện ra.

Nếu chính phủ dừng cung cấp các khoản trợ cấp, tăng trưởng thu nhập sẽ giảm đáng kể, kéo theo sự sụt giảm của lãi suất và tăng trưởng kinh tế, cũng như lợi suất trái phiếu chính phủ. Lựa chọn này sẽ gây ra 1 cú sốc giảm phát nghiêm trọng.

Ngược lại, nếu chính phủ tiếp tục theo đuổi việc cung cấp các công cụ bình ổn tự động, thông qua các khoản trợ cấp, dựa trên các khoản vay không sinh lời, xu hướng tăng của tỷ lệ nợ trên GDP sẽ diễn ra nhanh hơn, vượt xa ngưỡng 275%, bóp nghẹt tăng trưởng kinh tế. 20 năm qua đã chứng kiến tỷ lệ tăng trưởng GDP lõi dừng ở mức 1.9%, giảm 50% so với mức tăng trưởng gần 4% của bốn thập kỷ trước.

Theo kịch bản thứ hai, rất có thể một thập kỷ với mức tăng trưởng dưới 1.9% sẽ diễn ra, dẫn đến 1 sụt giảm của lợi suất trái phiếu chính phủ, tiến dần về mốc 0%.

Do đó, dù chính phủ có sử dụng biện pháp nào, đà giảm của lợi suất trái phiếu chính phủ Hoa Kỳ cũng khó có thể bị ngăn chặn.