Morgan Stanley cảnh báo rủi ro đối với danh mục đầu tư của bạn!

Hữu Thăng

FX Strategist

Morgan Stanley đưa ra cảnh báo về thời gian đáo hạn bình quân của trái phiếu khi chỉ số này ở mức cao kỷ lục, và đang bắt đầu mua vào biến động của trái phiếu

Bạn đang chịu ảnh hưởng bởi thời gian đáo hạn bình quân nhiều hơn bạn nghĩ

Năm 2020 đã chứng kiến đại dịch COVID-19 gây ra những thiệt hại to lớn về con người và kinh tế. Trong Quý 2, nền kinh tế toàn cầu thu hẹp mức kỷ lục và khi mùa thu đến gần, những câu hỏi xung quanh việc làm thế nào để trở lại trường học, công việc và các khía cạnh khác của cuộc sống hàng ngày vẫn còn hiện hữu.

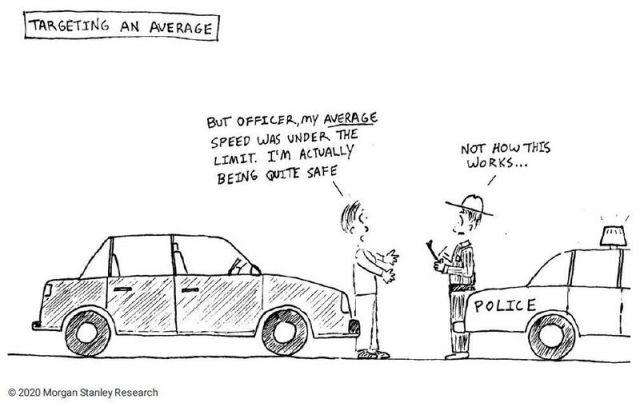

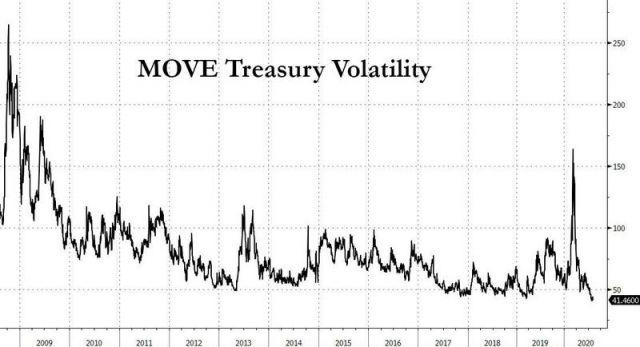

Nhưng đối với các nhà đầu tư, năm 2020 lại khác. Tính đến thời điểm hiện tại, giá trị của thị trường chứng khoán toàn cầu nhìn chung không thay đổi nhiều so với đầu năm. Trong khi đó giá trị của thị trường trái phiếu toàn cầu đang cao hơn đáng kể. Bên cạnh đó, giá nhà tại nhiều thị trường cũng tăng. Thật vậy, một khía cạnh khó hiểu của năm 2020 là các chủ sở hữu tài sản đều có lợi. Tỷ lệ tài sản hộ gia đình trên GDP của Hoa Kỳ đã đạt mức cao kỷ lục.

Nhiều yếu tố nằm sau bối cảnh này. Nền kinh tế toàn cầu đang được cải thiện, phù hợp với luận điểm mô hình phục hồi hình chữ V của các nhà kinh tế học tại Morgan Stanley. Những tiến bộ ban đầu về vaccine đã rất hứa hẹn, làm giảm xác suất xảy ra một cú sốc lớn hơn, lâu dài hơn. Chính sách tài khóa và tiền tệ đều rất tích cực, với hàng nghìn tỷ USD được chi ra và mua vào trong nỗ lực hàn gắn những vết thương mà COVID-19 gây ra cho thế giới.

Nhưng một yếu tố khác là tình huống oái oăm khi lợi suất trái phiếu trên toàn cầu vẫn ở gần mức thấp nhất trong lịch sử, ngay cả khi chỉ số PMI trên toàn cầu đã tăng trở lại trên mức 50. Điều này quan trọng ở chỗ: nhà đầu tư trên thế giới trước đây dễ chịu ảnh hưởng bởi thời gian đáo hạn bình quân của trái phiếu.

Hãy bắt đầu với thu nhập cố định. Thứ nhất, tổng lượng trái phiếu mà các nhà đầu tư sở hữu đã tăng lên. Sử dụng Bloomberg Global Agg làm thước đo thì giá trị thị trường của thị trường trái phiếu toàn cầu đã tăng 27% chỉ trong hai năm qua. Không chỉ có nhiều trái phiếu hơn, mà những trái phiếu này còn có thời gian đáo hạn bình quân dài hơn. Trong cùng khoảng thời gian hai năm, thời gian đáo hạn trung bình của thị trường trái phiếu toàn cầu đã tăng xấp xỉ 5% lên mức cao kỷ lục, do cả doanh nghiệp và chính phủ đều tận dụng lợi suất thấp để kéo dài thời gian đáo hạn. Và đây là còn với tốc độ trả trước thế chấp cực kỳ cao; nếu ở mức chậm hơn thì thời gian đáo hạn bình quân của trái phiếu toàn cầu sẽ còn tăng thêm.

Mọi trái phiếu đều thuộc sở hữu của ai đó, do đó một thị trường trái phiếu lớn hơn, và thời gian đáo hạn dài hơn có nghĩa là lợi nhuận nhiều hơn từ việc nắm giữ chỉ số. Nhưng đây không chỉ là câu chuyện về trái phiếu. Điều này cũng đúng với thị trường cổ phiếu.

Tính đến thời điểm hiện tại, các cổ phiếu ngành tiêu dùng (trong đó Amazon chiếm tỷ trọng lớn nhất cho đến nay) có mối tương quan cao nhất với lợi suất thực của trái phiếu kho bạc Mỹ (tức là lợi suất thực thấp hơn thì cổ phiếu tăng). Vị trí thứ hai thuộc về lĩnh vực công nghệ. Điểm chung của cả hai lĩnh vực này là gì? Chúng ngày càng lớn hơn!

Vào đầu năm 2019, hai lĩnh vực này chiếm tới 24% thị trường chứng khoán toàn cầu. Hôm nay, nó đã là 30%. Trên thế giới, các nhà đầu tư nắm giữ nhiều hơn 8.1 nghìn tỷ dollar Mỹ cổ phiếu của các lĩnh vực nhạy cảm với lợi suất này so với 18 tháng trước. Đây không chỉ là một hiện tượng của Mỹ; như đồng nghiệp của tôi Jonathan Garner đã lưu ý, cổ phiếu các nước đang phát triển cũng thiên về công nghệ hơn nhiều trong những năm gần đây.

Đấy là giả sử mọi người tìm đến cổ phiếu của hai ngành này vì yếu tố nhạy cảm với lợi suất thực. Trên thực tế, dữ liệu của chúng tôi cho thấy rằng hai lĩnh vực này khá phổ biến và được nhiều người sở hữu, ngay cả khi hầu hết các nhà đầu tư đang mua những cổ phiếu này sau khi xem xét mô hình kinh doanh thay vì chỉ chú ý đến lợi suất thực.

Khi lợi suất giảm và có nhiều bất ổn, các nhà đầu tư đã tìm kiếm "bến đỗ" khác để đa dạng hóa danh mục đầu tư. Họ đã đổ xô đi mua các kim loại quý như là "tài sản mới để đa dạng hoá danh mục", nhưng ở đây, độ nhạy với lợi suất quá thấp. Thay vì là một công cụ để giảm rủi ro, vàng và bạc có thể chỉ đơn giản là một cách thể hiện khác của tác động mà lợi suất thực gây ra cho nhà đầu tư.

Với việc Fed gợi ý rằng họ sẽ thay đổi chính sách của mình sang hướng "dovish" hơn khi đối mặt với lạm phát và dữ liệu gần đây tích cực bất ngờ, có thể mức lãi suất thực sẽ còn ở mức thấp trong thời gian dài. Thật vậy, đồng nghiệp của tôi, Guneet Dhingra xem xét TIPS kỳ hạn 5 năm của Mỹ và kỳ vọng lợi suất thực sẽ còn giảm trong ngắn hạn.

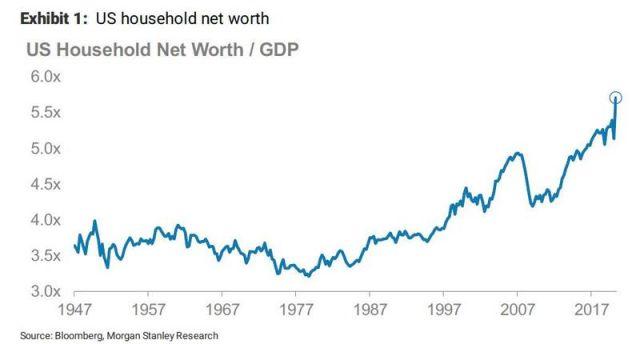

Nhưng phải lưu ý một điều rất quan trọng là thị trường chứng khoán đã may mắn. Từ thị trường trái phiếu đang phát triển với thời gian đáo hạn bình quân dài hơn, đến thị trường chứng khoán toàn cầu, nơi những người thắng lợi suất thực tế thấp hơn đã giành được cổ phần, các nhà đầu tư dễ bị tác động bởi lãi suất hơn ngay cả khi họ không làm gì cả. Sự nhạy cảm này đang xảy ra ở mạnh mẽ nhất trong lịch sử đối với lợi suất. Đây là một lý do tại sao các đồng nghiệp tại Mỹ của tôi đã giảm mức nắm giữ cổ phiếu của ngành phần mềm- một lĩnh vực có định giá rất cao và nhạy cảm với lãi suất. Với việc có khả năng chịu ảnh hưởng từ thời gian đáo hạn bình quân ở các danh mục đầu tư, chúng tôi ưu tiên sở hữu biến động lãi suất (đồng thời bán biến động cổ phiếu). Và đối với các ngân hàng trung ương, điều này làm nổi bật sự nguy hiểm của việc "hâm nóng" quá mức những thị trường vốn đang hoạt động tốt.

Để rõ ràng hơn, nhìn chung, chúng tôi nghĩ rằng thị trường chứng khoán và thị trường tín dụng có thể vượt qua được mức tăng lợi suất khiêm tốn thúc đẩy bởi dữ liệu tích cực hơn. Các tài sản rủi ro thường rất "hạnh phúc" khi đánh đổi triển vọng tăng trưởng tốt hơn để có tỷ lệ chiết khấu cao hơn và điều này xảy ra gần đây nhất là vào thứ Hai tuần trước khi chỉ số PMI toàn cầu cao bất ngờ. Nhưng thời gian đáo hạn bình quân tăng lên ở nhiều loại tài sản, ở mức đắt kỷ lục, cho thấy sự thay đổi sẽ không diễn ra trơn tru. Tháng 8 là thời điểm tốt để đánh giá và nhìn nhận thực tế về khả năng chịu ảnh hưởng của thời gian đáo hạn bình quân ở danh mục đầu tư của bạn, dù có chủ động hay không.