"Mua trước, trả sau"- quả bom nổ chậm cho nền kinh tế Mỹ?

Đoàn Phương Thảo

Junior Analyst

Dữ liệu gần đây của Fed cho thấy người dân Mỹ đã phải gánh thêm khoản nợ thẻ tín dụng trị giá 48 tỷ USD trong quý trước. Tuy nhiên, đó có thể chỉ là phần nổi của tảng băng nợ khổng lồ.

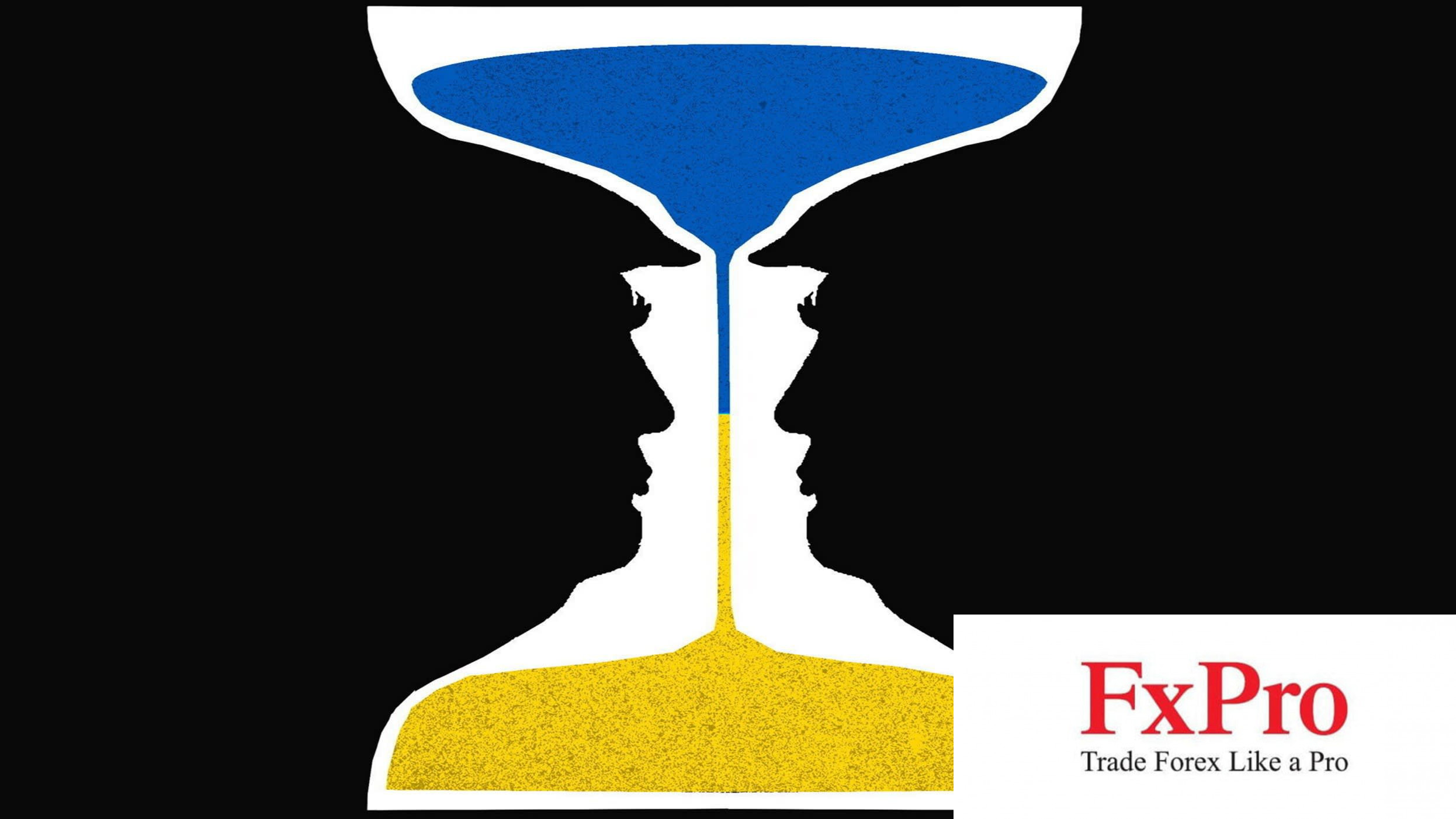

Ngày càng nhiều người Mỹ sử dụng cạn kiệt số tiền trong thẻ tín dụng của mình và đang chuyển sang hình thức “mua trước, trả sau”, còn được gọi là chương trình BNPL.

Các nhà phân tích gọi khoản tài trợ này là “nợ ảo” vì không có cách nào để giám sát nó.

Không giống như thẻ tín dụng, các khoản vay BNPL cho phép khách hàng mua ngay lập tức mà không cần đến quy trình phê duyệt và kiểm tra tín dụng nghiêm ngặt. Nhiều chương trình không tính lãi suất và đưa ra các ưu đãi khác để thu hút khách hàng.

Một số chương trình BNPL phổ biến được cung cấp bởi các bên như Afterpay, Klarna, Affirm và thậm chí cả PayPal.

Bruce McClary, người phát ngôn của Quỹ Tư vấn Tín dụng Quốc gia, cho biết sự phổ biến ngày càng tăng của BNPL báo động tình trạng nợ ngắn hạn trên số dư thẻ tín dụng tăng vượt mốc 1 nghìn tỷ USD.

Mặc dù khó có được dữ liệu về các chương trình BNPL nhưng Adobe Analytics đã báo cáo mức độ sử dụng "mua trước, trả sau" tăng mạnh trong sự kiện bán hàng Tuần lễ Điện tử năm nay.

Trên thực tế, BNPL được ước tính đã đóng góp 940 triệu USD vào khoản chi tiêu trực tuyến trong sự kiện này, tăng 42.5% so với năm 2022.

Trong tháng 11, chi tiêu "mua trước, trả sau" đạt con số đáng kinh ngạc là 8.3 tỷ USD - tăng 17% so với năm ngoái.

Trong khi BNPL cho phép người tiêu dùng đẩy lùi thời hạn trả nợ, các chuyên gia cảnh báo rằng những chương trình này gây nguy hiểm lớn cho tài chính cá nhân và là quả bom hẹn giờ đối với nền kinh tế.

“Vùng nguy hiểm không được kiểm soát”

Các nhà kinh tế tại Wells Fargo gọi nợ ảo là một “vùng nguy hiểm không được kiểm soát”. Vì nợ ảo mang lại cho khách hàng “sự an toàn giả tạo". Thực tế là người tiêu dùng phải gánh chịu nhiều rủi ro thanh toán hơn do các khoản nợ nhỏ lẻ có tính chất cộng dồn.

Wells Fargo ước tính các khoản vay "mua trước, trả sau" sẽ đạt khoảng 46 tỷ USD trong năm nay. So với báo cáo năm 2019 của Cục Bảo vệ Tài chính Người tiêu dùng cho thấy năm nhà cung cấp BNPL lớn nhất đã tạo ra khoản vay trị giá khoảng 2 tỷ USD trong năm đó.

Tuy nhiên, Wells Fargo cảnh báo rằng không nên quá tin tưởng vào những dữ liệu này.

Báo cáo cho biết: “Cho đến khi có biện pháp dứt khoát, không thể biết khi nào khoản nợ ảo này có thể tác động tiêu cực tới người tiêu dùng và nền kinh tế nói chung”.

Người phát ngôn của Affirm - nhà cung cấp dịch vụ tài chính BNPL, cho rằng công ty chỉ cấp tín dụng cho những khách hàng “có khả năng và sẵn sàng trả nợ cao hơn tài khoản tín dụng”.

Theo dữ liệu của Fed, tỷ lệ nợ quá hạn đạt mức 2.4% trong quý vừa rồi, thấp hơn mức trung bình quốc gia 3% đối với các khoản vay bằng thẻ tín dụng.

Afterpay, một nhà cung cấp BNPL hàng đầu khác, đã phải vật lộn với tỷ lệ nợ quá hạn cao hơn trong những năm gần đây. Theo Fitch Ratings, vào năm 2022, hơn 4% số tiền cho vay chưa thanh toán của công ty đã quá hạn từ 60 ngày trở lên.

Cơn nghiện tín dụng của người Mỹ ngày càng tăng

Người dân Mỹ từ lâu đã chuyển sang sử dụng thẻ tín dụng để tài trợ cho những khoản mua sắm lớn, nhưng các nhà kinh tế cho biết các hộ gia đình hiện đang dựa vào khoản tín dụng để trang trải chi phí sinh hoạt hàng ngày.

Các chuyên gia cho rằng nền kinh tế đang không hoạt động như mong đợi.

Theo Stephane Renevier, nhà phân tích thị trường toàn cầu cấp cao, nếu việc sử dụng thẻ tín dụng tăng lên khi lạm phát cao và nền kinh tế đang chậm lại, điều đó cho thấy rằng “ngày càng nhiều người tiêu dùng buộc phải sử dụng thẻ tín dụng để kiếm sống”.

Bruce McClary cho rằng thay vì thanh toán bằng tiền mặt sẵn có, người tiêu dùng đang chi trả cho những nhu cầu thiết yếu dựa vào hạn mức tín dụng được cấp. Tuy nhiên, hạn mức đó đang dần cạn kiệt.

Nghiên cứu từ Bankrate cho thấy gần 50% người Mỹ mang nợ quay vòng - tăng mạnh so với 39% một năm trước. Trong khi đó, nợ thẻ tín dụng đã tăng gấp ba lần chỉ sau hai năm.

ZeroHedge