Nhận định triển vọng lãi suất của ECB

Tuấn Hưng

Junior Analyst

CPI tháng 3 của Hoa Kỳ đã ghi nhận ở mức cao hơn dự kiến và đẩy lùi những kỳ vọng về các đợt cắt giảm lãi suất của Cục Dự trữ Liên bang (Fed) trong năm 2024. Trong bối cảnh đó, chủ tịch của Ngân hàng Trung ương Châu Âu (ECB) Christine Lagarde khẳng định rằng ECB sẽ đưa ra những quyết định lãi suất không phụ thuộc vào Fed và đưa ra những tín hiệu cắt giảm lãi suất. Bài viết sẽ giải thích những lý do khiến thị trường tin rằng ECB sẽ ha lãi suất trước Fed.

Sự độc lập của Ngân hàng Trung ương Châu Âu (ECB) với những quyết định của Cục Dự trữ Liên bang (Fed)

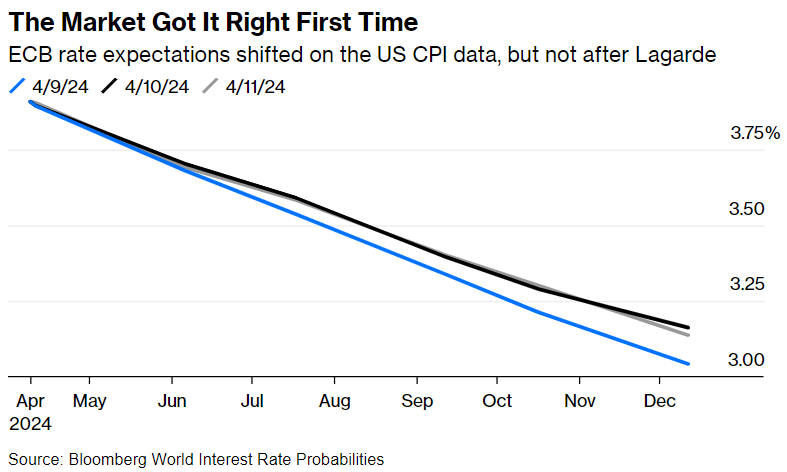

Trong cuộc họp báo mới đây về chính sách tiền tệ, Chủ tịch ECB Christine Lagarde đã một lần nữa khẳng định rằng mọi người nên mong đợi một đợt cắt giảm lãi suất vào tháng 6, mặc dù rất ít khả năng rằng Fed sẽ làm điều tương tự. Sau khi chỉ số CPI được công bố, thị trường ngay lập tực chịu ảnh hưởng nặng nề với niềm tin rằng dường như sẽ chỉ còn 2 đợt cắt giảm trong năm nay đến từ Fed. Dưới đây là cách thị trường swap lãi suất qua đêm châu Âu định giá khả năng điều chỉnh lãi suất chính sách của ECB vào ngày 9/4/2024, ngày 10/4/2024 sau khi số liệu về lạm phát được công bố và 11/4/2024 sau cuộc họp của ECB:

Bà Lagarde phát biểu rằng: “Nếu đánh giá cập nhật của chúng tôi về triển vọng lạm phát, động lực của lạm phát cơ bản và sức truyền tải của chính sách tiền tệ làm tăng thêm niềm tin của chúng tôi rằng lạm phát đang di chuyển về mức mục tiêu một cách bền vững, thì việc giảm bớt sự thắt chặt của chính sách là phù hợp.”

Như vậy, vẫn sẽ cần những điều kiện cần thiết để việc cắt giảm có thể xảy ra. Nhưng dường như một đợt cắt giảm lãi suất có thể xảy ra trong cuộc họp tiếp theo trừ khi dữ liệu từ giờ đến lúc đó gây thất vọng. Bà Lagarde cũng thừa nhận rằng có “một số” thống đốc đã chuẩn bị sẵn sàng để bắt đầu hạ lãi suất ngay lập tức, nên thật công bằng khi đưa ra quyết định cắt giảm vào tháng sáu. Nhưng điều đó sẽ không xảy ra nếu dữ liệu nóng đến mức đáng ngạc nhiên như chỉ số CPI của Mỹ trong tháng 3.

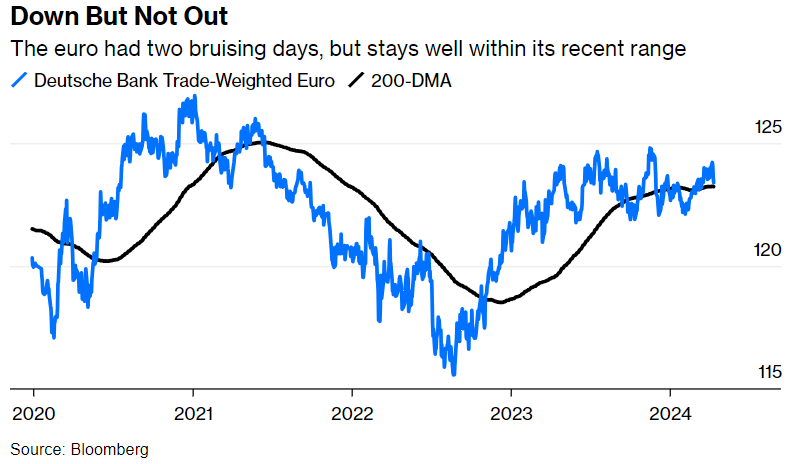

Vấn đề lớn nhất với việc thúc đẩy cắt giảm lãi suất là những tác động lên đồng Euro vốn đã trải qua một vài ngày mất giá sau khi dữ liệu CPI của Mỹ được công bố. Điều đó là hợp lý vì lãi suất kỳ vọng của khu vực đồng Euro đang ngày càng lép vế so với Mỹ. Nhưng trong bối cảnh rộng hơn, sự biến động của đồng Euro vẫn nằm trong phạm vi ổn định và phù hợp với xu hướng dài hạn:

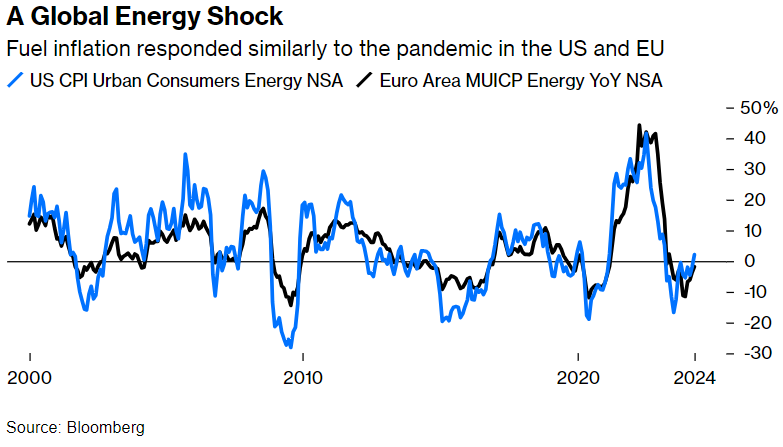

Tuy nhiên, liệu việc ECB không đi theo lối đi của Fed có phải là điều khôn ngoan? Lagarde bác bỏ sự so sánh bằng cách nói rằng "lạm phát ở 2 nơi là không giống nhau". Cụ thể hơn, chính sách tài khóa của Hoa Kỳ cũng như phản ứng của người tiêu dùng Mỹ là rất khác biệt. Cú sốc giá năng lượng do Nga xâm chiếm Ukraine đã tác động lên châu Âu nhiều hơn Mỹ, nhưng lạm phát giá năng lượng vẫn đang diễn ra theo một xu hướng rất giống nhau. Châu Âu bị ảnh hưởng nặng nề hơn một chút:

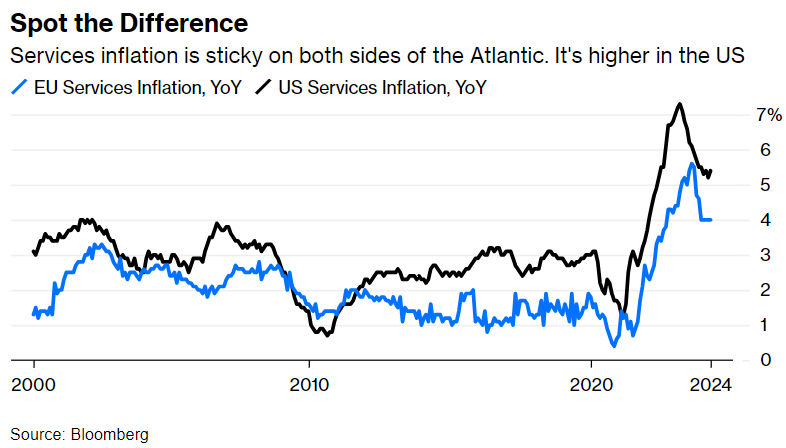

Nếu vấn đề năng lượng phần lớn đã được giải quyết, thì thật thú vị khi thấy rằng EU cũng đang gặp phải vấn đề khó khăn nhất chính là lạm phát dịch vụ cứng nhắc. Tại khu vực đồng Euro, lạm phát dịch vụ đã bị kẹt ở mức 4% trong vài tháng, tương tự như trường hợp của Mỹ. Lạm phát dịch vụ đang ở mức cao này khiến ECB gặp khó khăn trong việc cắt giảm ngay lập tức, nhưng việc ban hành các biện pháp nới lỏng tiền tệ lại đơn giản hơn so với ở Mỹ, nơi giá dịch vụ đang tăng cao ở quanh mức hơn 5% so với cùng kỳ năm trước:

Lý do chính khiến nhiều người tin rằng ECB cắt giảm lãi suất sớm hơn là do nền kinh tế của họ yếu hơn. Tại Mỹ, chỉ số PMI sản xuất tháng trước đã tăng lên trên mức 50, báo hiệu thời nền kinh tế đang mở rộng. Trong khi đó, thước đo sản xuất của châu Âu rõ ràng vẫn nằm trong vùng suy thoái. Người Mỹ dường như không cần cắt giảm lãi suất nhiều dựa trên tình hình hiện tại, nhưng người châu Âu thì có:

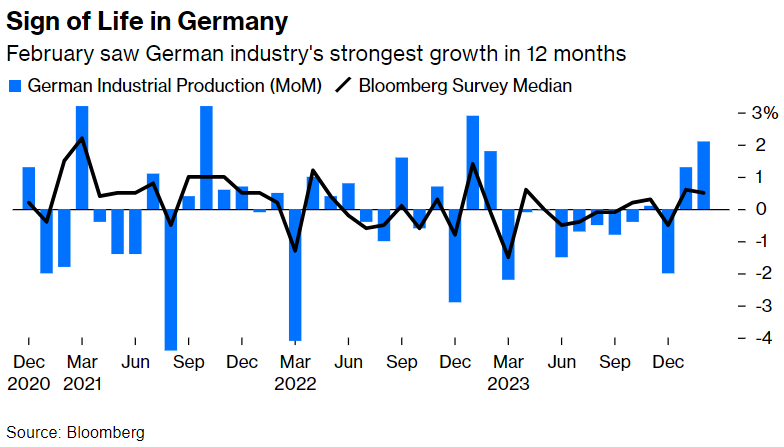

Đúng là có những dấu hiệu phục hồi của nền kinh tế Đức qua những con số sản xuất công nghiệp mới nhất, nhưng không điều gì phản đối lại thấy việc cắt giảm lãi suất:

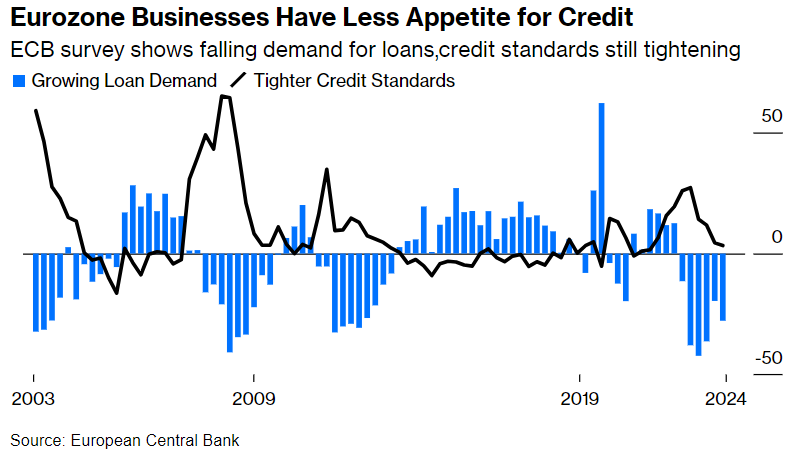

Hệ thống ngân hàng cũng đang ủng hộ việc ECB cắt giảm. Cuộc khảo sát mới nhất đối với các nhà quản lý cho vay cho thấy phần lớn các ngân hàng vẫn đang tiếp tục làm chặt chẽ các tiêu chuẩn tín dụng đối với các khoản vay kinh doanh, mặc dù các quy định thắt chặt có vẻ không còn cứng rắn như một năm trước, trong khi nhu cầu tín dụng đang giảm. Ngành ngân hàng vẫn giữ vai trò thống trị ở khu vực đồng Euro hơn ở Mỹ, nơi thị trường trái phiếu ngày càng trở nên quan trọng hơn. Vì vậy, đây là một động lực bổ sung được áp dụng nhiều hơn ở Châu Âu:

Cần lưu ý rằng việc hạ lãi suất từ mức lãi suất cao luôn luôn nguy hiểm. Cho đến nay, có vẻ như bà Lagarde và ECB vẫn đang tiến hành một cách thận trọng.

Bloomberg