Nhật Bản và cơn đau đầu mang tên tiết kiệm dư thừa

Nguyễn Thu Thủy

Junior Analyst

Nhật Bản vẫn đang loay hoay trong việc giải quyết vấn đề tiết kiệm ở trong trạng thái hết sức dư thừa

Liệu Nhật Bản có thay đổi các chính sách tiền tệ cực kỳ nới lỏng của mình khi Kazuo Ueda đã đảm nhận vị trí Thống đốc Ngân hàng Nhật Bản thay cho Haruhiko Kuroda? Có vẻ như câu trả lời là "không". Thống đốc sắp tới, một nhà kinh tế học nổi tiếng và được nhiều người ngưỡng mộ, nhấn mạnh rằng hai trụ cột chính sách tiền tệ hiện tại của Nhật Bản - lãi suất âm và kiểm soát đường cong lợi suất - vẫn phù hợp. Hành động tuân thủ các chính sách này của ông ấy liệu có hợp lý? Nhìn chung, tôi muốn nói trả lời là "có". Như Robin Harding đã lưu ý vào tuần trước, điều này không hẳn là không có rủi ro. Tuy nhiên, các lựa chọn thay thế cũng rất mạo hiểm.

Ngay cả khi người ta bỏ qua việc mua tài sản của Ngân hàng Nhật Bản (hay "nới lỏng định lượng") và chiến lược kiểm soát đường cong lợi suất gần đây, thì thực tế là lãi suất can thiệp ngắn hạn của nó là 0.5 phần trăm hoặc thấp hơn kể từ năm 1995 vẫn là điều đáng chú ý. Có bao nhiêu nhà kinh tế có thể dự đoán được rằng một quốc gia có thể thực hiện chính sách tiền tệ thích ứng như vậy trong gần ba thập kỷ trong khi vẫn lo ngại về nhu cầu yếu và lạm phát thấp?

Đây rõ ràng là một hiện tượng mang tính cấu trúc khó thay đổi. Vậy đâu là nguyên nhân? Câu trả lời là tiết kiệm quá mức trong thời gian dài. Nhật Bản không phải là nền kinh tế thị trường lớn duy nhất có khu vực sản xuất mạnh và tiết kiệm vượt mức cơ cấu. Bên cạnh đó là Đức. Nhưng Đức có một giải pháp mà Nhật Bản không có: đồng euro.

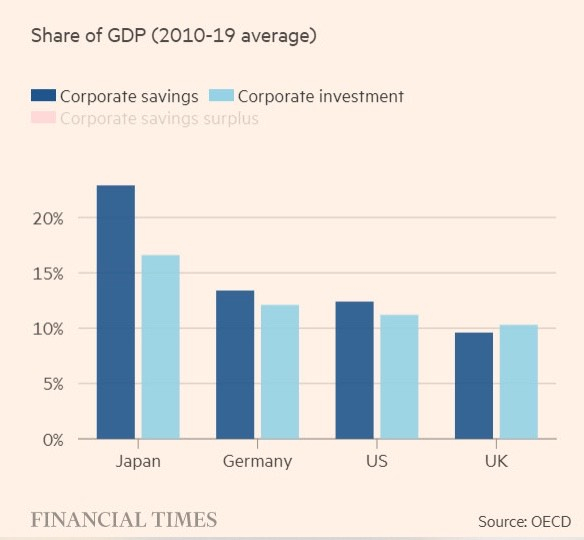

Thặng dư tiết kiệm của khu vực tư nhân đạt mức cao bất thường ở Nhật Bản mặc dù đầu tư tư nhân rất cao:

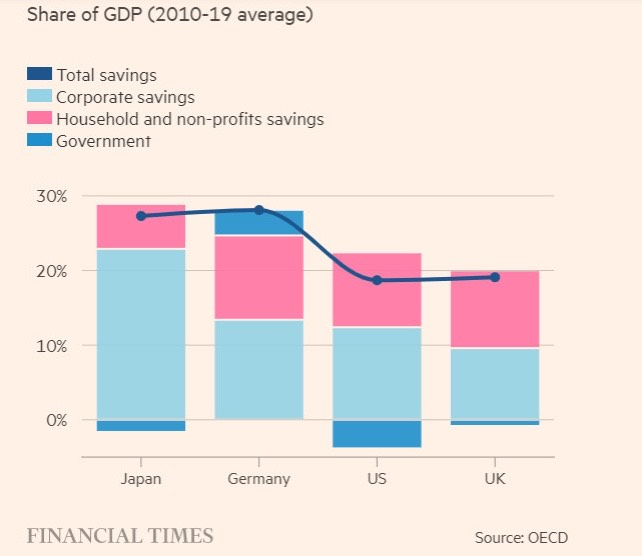

Từ năm 2010 đến 2019 (trước cú sốc của Covid và chiến tranh Ukraine), tổng tiết kiệm khu vực tư nhân của Nhật Bản đạt trung bình 29% GDP, vượt xa mức 25% của Đức, 22% của Mỹ và 15% thấp đến mức phi lý của Vương quốc Anh. Khu vực tư nhân của Nhật Bản cũng đã đầu tư (rất có thể) vượt mức 21% GDP. Tuy nhiên, điều này vẫn để lại khoản thặng dư tiết kiệm 8% GDP. Thặng dư tiết kiệm tư nhân của Đức trung bình là 6% GDP, của Mỹ là 5% và của Anh gần bằng không.

Ngay cả khu vực doanh nghiệp Nhật Bản cũng tiết kiệm nhiều hơn đáng kể so với đầu tư trong nước:

Tiết kiệm phải tương đương với đầu tư trong toàn bộ nền kinh tế khi có sự tham gia của chính phủ và nước ngoài. Thách thức là làm thế nào để đạt được trạng thái cân bằng đó và quan trọng là hoạt động kinh tế ở cấp độ nào, như Keynes đã dạy chúng ta. Lợi nhuận (và tiết kiệm của công ty) sẽ có thể giảm mạnh trong trường hợp suy thoái đủ lớn. Tuy nhiên, sẽ phải có sự sụp đổ lớn. Từ năm 2000 đến năm 2020, lợi nhuận giữ lại của công ty ở Nhật Bản vượt quá 20% GDP mỗi năm, kể cả khi suy thoái. Tương tự như vậy, với một cuộc suy thoái đủ lớn, tiết kiệm hộ gia đình sẽ sụp đổ. Nhưng nếu một cuộc suy thoái như vậy xảy ra, đầu tư cũng sẽ sụp đổ. Kết quả sẽ dẫn tới một sự suy giảm trầm trọng.

Tiết kiệm doanh nghiệp chiếm tỷ lệ tiết kiệm chung cao ở Nhật Bản, trong khi tiết kiệm hộ gia đình quan trọng hơn ở Đức:

Không một nhà hoạch định chính sách thông thái nào lại cố gắng loại bỏ khoản tiết kiệm dư thừa thông qua suy thoái. Thay vào đó, họ sẽ theo đuổi các chính sách nhằm tái đầu tư các khoản tiết kiệm hoặc giảm xu hướng tiết kiệm của đất nước. Một suy nghĩ hợp lý về những gì các nhà hoạch định chính sách Nhật Bản đã làm kể từ khi kết thúc giai đoạn đầu tư cao của nền kinh tế bắt kịp thời hậu chiến của Nhật Bản vào đầu những năm 1990 là họ đã cố gắng duy trì tổng cầu trong bối cảnh khu vực tư nhân có khoản thặng dư tiết kiệm lớn. Đây là một cách khác để thể hiện rằng họ đang cố gắng tránh giảm phát, điều mà về cơ bản sẽ tồi tệ hơn nếu không có những nỗ lực của họ.

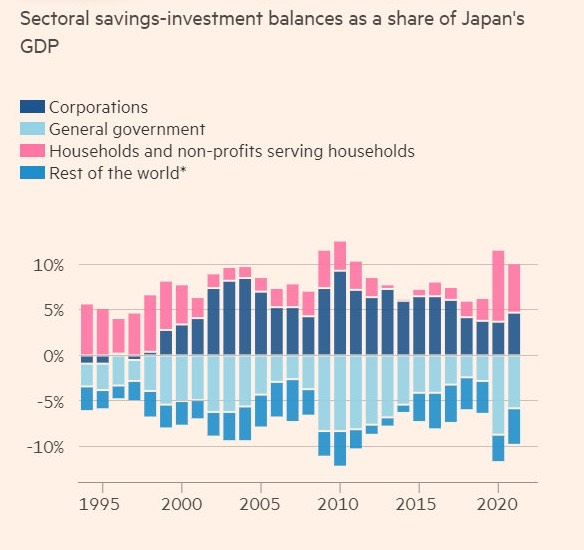

Tiết kiệm doanh nghiệp luôn chiếm tỷ trọng cao trong GDP của Nhật Bản:

Ví dụ, lãi suất thấp có nghĩa là tăng đầu tư tư nhân trong khi giảm tiết kiệm tư nhân. Tuy nhiên, thặng dư tiết kiệm tư nhân, đặc biệt là thặng dư doanh nghiệp, vẫn còn rất lớn trên thực tế. Chính sách tiền tệ nới lỏng đã hỗ trợ hấp thụ (và cân bằng) thặng dư tiết kiệm tư nhân thông qua phần vượt mức đầu tư của chính phủ so với tiết kiệm. Từ năm 2010 đến năm 2019, thâm hụt trung bình là 5% GDP. Cuối cùng, trung bình 3% GDP được chi cho việc mua lại tài sản nước ngoài ròng thông qua thặng dư tài khoản vãng lai của Nhật Bản.

Tiết kiệm của doanh nghiệp luôn cao hơn nhu cầu đầu tư của doanh nghiệp:

Có những lựa chọn thay thế nào để đối phó với vấn đề tiết kiệm thặng dư cơ cấu của Nhật Bản (không phải ngẫu nhiên mà Trung Quốc cũng đang gặp phải vấn đề này) Có ba lựa chọn.

Một ví dụ là Đức, quốc gia có mức mua tài sản ròng ở nước ngoài trung bình là 7% GDP từ năm 2010 đến năm 2019. Điều này cho phép cả khu vực tư nhân và chính phủ đều có thặng dư tiết kiệm trong khi vẫn duy trì mức độ cân bằng tổng cung và tổng cầu tương đối cao. Có hai lý do khiến Nhật Bản gặp khó khăn trong việc sao chép kỹ thuật này. Một là thặng dư thương mại sẽ mâu thuẫn với chủ nghĩa trọng thương của Hoa Kỳ. Mặt khác, đồng yên sẽ phải đối mặt với áp lực tăng tỷ giá hối đoái mạnh mẽ, làm trầm trọng thêm xu hướng giảm phát của Nhật Bản. Thật vậy, nếu đồng euro không tồn tại, các cuộc khủng hoảng tiền tệ trong cơ chế tỷ giá hối đoái chắc chắn sẽ buộc phải đánh giá lại đồng D-Mark, đẩy nền kinh tế Đức vào tình trạng giảm phát và chính sách tiền tệ cực kỳ nới lỏng, bất kể Bundesbank mong muốn điều gì.

Khoản tiết kiệm thặng dư của khu vực doanh nghiệp và hộ gia đình Nhật Bản được bù đắp bằng khoản thiếu hụt tiết kiệm ròng của chính phủ và các quốc gia khác:

Giải pháp thay thế thứ hai là các chính sách cơ cấu nhằm hạ thấp tỷ lệ lợi nhuận giữ lại của công ty (hoặc tiết kiệm của công ty) trong nền kinh tế. Đây thực chất là một vấn đề phân phối: tiền lương quá thấp và lợi nhuận quá cao. Cách đơn giản nhất để khắc phục điều này là tăng thuế suất đối với lợi nhuận của công ty, đồng thời cho phép chi tiêu đầy đủ các khoản đầu tư. Ngoài ra còn một số giải pháp khác, chẳng hạn như phân phối lợi nhuận cho nhân viên. Nhưng mục tiêu sẽ rõ ràng: chuyển lợi nhuận vượt mức sang chi tiêu.

Giải pháp thay thế thứ ba sẽ là để nguyên các vấn đề cơ cấu, thắt chặt các chính sách tiền tệ và tài chính và để người Nhật tự gánh vác những khó khăn. Đây là "chủ nghĩa thanh lý" - đang nên phổ biến hiện nay. Đó cũng là hành động vô trách nhiệm. Chừng nào Nhật Bản còn tiếp tục duy trì khoản tiết kiệm vượt mức khổng lồ của khu vực tư nhân, thì chính sách vẫn phải tìm cách giảm bớt hoặc cân bằng chúng. Nền kinh tế Nhật Bản vẫn còn nhiều rào cản. Họ cũng không có giải pháp dễ dàng trong tình huống khó khăn này.

Financial Times