Rủi ro khôn lường từ việc Fed tiếp tục tăng lãi suất

Nguyễn Thu Thủy

Junior Analyst

Các đợt tăng lãi suất tiếp theo nên được tiếp cận một cách thận trọng, vì hệ thống tài chính dường như dễ bị tổn thương hơn so với những gì Fed muốn bạn tin.

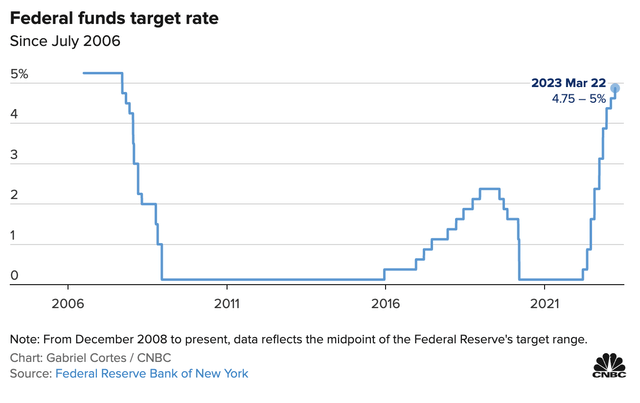

Cục Dự trữ Liên bang tăng lãi suất một lần nữa vào ngày 22 tháng Ba. Mức tăng lãi suất lần này là 0.25%, khá khiêm tốn, tương đương với mức tăng lãi suất được thấy vào ngày 1 tháng 2 năm nay và thấp hơn đáng kể so với mức tăng lãi suất dự đoán vào nửa cuối năm 2022. Ban đầu, thị trường phản ứng tích cực.

Tuy nhiên, niềm tin này nhanh chóng tan biến khi rõ ràng là cần có thêm hành động của Cục Dự trữ Liên bang trước khi lãi suất đạt mức cao nhất. Nhìn chung, tôi cảm thấy có sự không chắc chắn đáng kể có khả năng gây nhầm lẫn cho những người tham gia thị trường. Tuy nhiên, tôi coi các sự kiện gần đây có tác động ròng tích cực. Không phải mọi thứ đều hoàn hảo. Một số thành phần của hệ thống tài chính của chúng tôi rõ ràng là dễ bị tổn thương vào lúc này. Khi bạn tìm hiểu sâu hơn về các số liệu thống kê, rõ ràng đây là lĩnh vực mà các nhà đầu tư nên để mắt đến.

Fed đã tăng lãi suất một lần nữa.

Việc Cục Dự trữ Liên bang tăng lãi suất 0.25% được công bố vào ngày 22 tháng 3 có thể khiến một số người tham gia thị trường ngạc nhiên. Trước sự thất bại của các tổ chức tài chính quan trọng như Ngân hàng Thung lũng Silicon và Ngân hàng Signature (SBNY) của Tập đoàn tài chính SVB (SIVB), sự đồng thuận chung về việc lãi suất tăng với quy mô đáng kể là có thể. Tuy nhiên, khi hệ thống tài chính bắt đầu xấu đi, khả năng tăng lương thấp hơn, hoặc có thể không tăng chút nào, điều này hoàn toàn có thể xảy ra. Mặc dù vậy, Cục Dự trữ Liên bang vẫn tiếp tục tăng lãi suất 0.25%, nâng mức lãi suất mục tiêu từ 4.75% đến 5%.

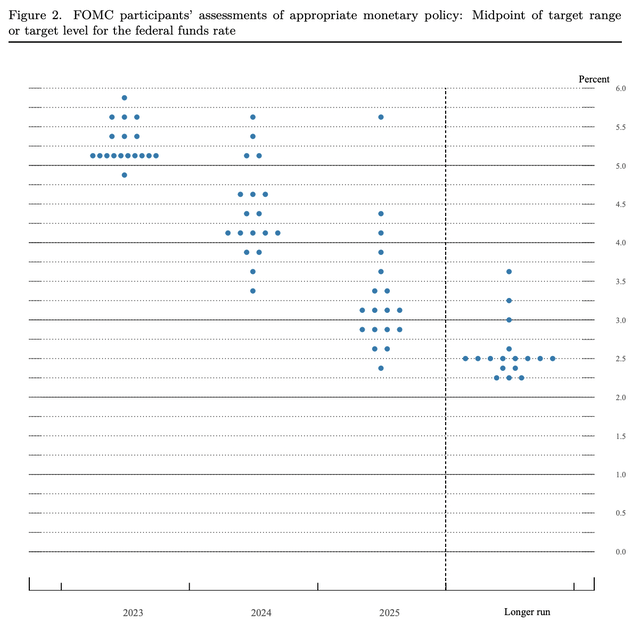

Theo một số cách, việc tăng thêm lãi suất sẽ gây trở ngại cho các nhà đầu tư. Ngay cả khi lạm phát cần phải được giải quyết, việc tăng lãi suất làm giảm chi tiêu của người tiêu dùng và mong muốn đầu tư của các công ty. Tin tốt từ cuộc họp của Fed là chúng ta có thể sắp kết thúc việc tăng lãi suất. Biểu đồ Dotplot của ngân hàng tiết lộ một sự thống nhất với kỳ vọng mức tăng cuối cùng sẽ đạt từ 5% đến 5.25% trong năm nay. Từ đó, tỷ lệ này dự kiến sẽ giảm xuống khoảng 4 % đến 4.25% vào cuối năm 2024 trước khi giảm xuống còn khoảng 3% đến 3.25% vào năm 2025. Mục tiêu cuối cùng của Cục Dự trữ Liên bang là lãi suất dao động quanh mức 2.5% mỗi năm.

Dự báo của Cục Dự trữ Liên bang về việc chỉ tăng lãi suất thêm một lần nữa trong năm nay là một tin tích cực đối với các nhà đầu tư. Tuy nhiên, không phải mọi thứ đều được thị trường đón nhận một cách tích cực. Tuyên bố chính thức của họ chứa một số cụm từ không rõ ràng. Cục Dự trữ Liên bang đã nói rằng ủy ban kỳ vọng 'các đợt tăng liên tục trong phạm vi mục tiêu là hợp lý nhằm đạt được lập trường của chính sách tiền tệ đủ hạn chế để khôi phục lạm phát lên 2% theo thời gian’. Tuy nhiên, trong tuyên bố gần đây nhất, họ đã rút lại một phần trong số đó và lưu ý rằng "một số củng cố chính sách bổ sung" có thể là cần thiết. Chủ tịch Cục Dự trữ Liên bang Jerome Powell nhận xét trong một tuyên bố riêng rằng 'các điều kiện tài chính dường như đã được thắt chặt, và có lẽ nhiều hơn các chỉ số thông thường cho thấy'. Mặc dù điều này vẫn còn rất khó để giải thích, nhưng nó khiến tôi có ấn tượng rằng họ đang nghiêng nhiều về việc từ giờ không tăng lãi suất nữa và có thể hạ thấp chúng vào đầu năm tới.

Việc cắt giảm rất có thể xảy ra trước cuối năm nay.

Bất chấp lập trường đã nêu của Cục Dự trữ Liên bang, tôi tin rằng việc giảm lãi suất trước cuối năm có nhiều khả năng xảy ra. Trên thực tế, tôi sẽ không ngạc nhiên nếu họ bỏ qua hoàn toàn đợt tăng lãi suất tiếp theo và thay vào đó thực hiện chiến lược chờ đợi và quan sát. Bất chấp khẳng định của Powell rằng ngành ngân hàng Hoa Kỳ đang phát triển lành mạnh, các nhà đầu tư nên cảnh giác với một số dấu hiệu xấu đi đáng kể. Và, thành thật mà nói, một số chỉ báo này đã tồn tại trong vài tháng. Như tôi đã nói trong phần trước, các vấn đề trong ngành ngân hàng được tạo ra bởi các ngân hàng tiếp xúc nhiều nhất với các ngành dễ gặp khó khăn về tài chính nhất. Đây chủ yếu là các công ty mới thành lập và các doanh nghiệp ở giai đoạn đầu. Việc huy động vốn ngày càng khó khăn khi lãi suất tăng vọt. Tuy nhiên, các tổ chức tài chính này cần tiền mặt để tiếp tục hoạt động vì đa số đã thua lỗ trong nhiều năm. Điều này cuối cùng dẫn đến việc sụt giảm vốn của họ.

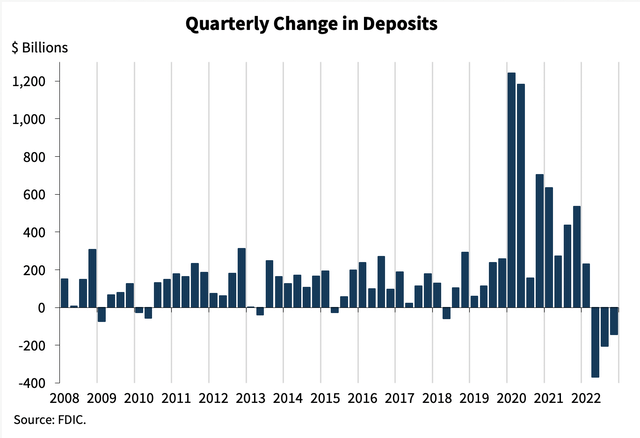

Sự đồng thuận chung ở đây là việc rút tiền hàng loạt cuối cùng đã xảy ra trong một khoảng thời gian rất ngắn. Tuy nhiên, sau khi nghiên cứu kỹ hơn về tài liệu, tôi lập luận rằng họ đã mất nhiều tháng để hoàn thành. Thay vì một sự hoảng loạn vốn có khi rút vốn khỏi tài khoản, tiền gửi trong ngành ngân hàng đã giảm hơn ba phần tư vào năm ngoái. Sự sụt giảm được thể hiện trong quý thứ hai, thứ ba và thứ tư năm 2022 lớn hơn đáng kể so với bất kỳ quý nào khác kể từ ít nhất là năm 2008. Rõ ràng, ngành CNTT không chỉ đáng trách vì thiếu sót này. Nguyên nhân lớn nhất chắc chắn là do người gửi tiền thông thường đang tìm kiếm lợi suất cao hơn ở nơi khác.

Khi lãi suất tăng, việc theo đuổi lợi suất cũng tăng theo.Những người có tiền gửi bắt đầu rút chúng, chuyển hướng đầu tư vào tín phiếu kho bạc và các lựa chọn đầu tư khác. Kết quả của cuộc di cư này là các ngân hàng, đặc biệt là các ngân hàng cộng đồng, dễ bị tổn thương hơn trước khó khăn gần đây và kém ổn định hơn so với các đối tác quốc gia lớn hơn của họ, bắt đầu mang lại lợi tức hấp dẫn hơn cho các cá nhân sẵn sàng giữ tiền của họ trong ngân hàng. Đó là lý do tại sao, ngay cả khi tiền gửi giảm 278 tỷ đô la vào năm 2022, mức giảm hàng năm đầu tiên kể từ năm 1948, nhu cầu đối với các sản phẩm ngân hàng như chứng chỉ tiền gửi vẫn tăng. Trong suốt một năm, tổng số tiền đóng góp cho chứng chỉ tiền gửi đã tăng từ 1.49 nghìn tỷ đô la lên 1.7 nghìn tỷ đô la. Trong khi trước đây thực tế rất khó tìm thấy cơ hội trong lĩnh vực ngân hàng trả 4% hoặc 5%, thì ngày nay những cơ hội như vậy rất nhiều.

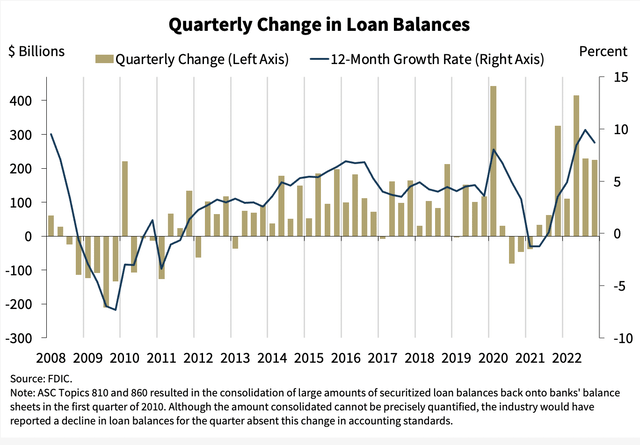

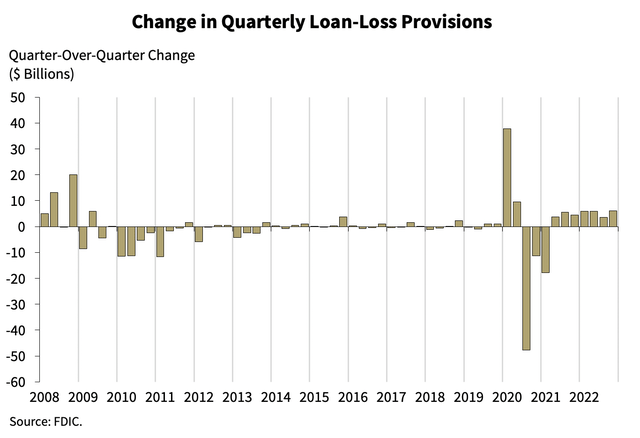

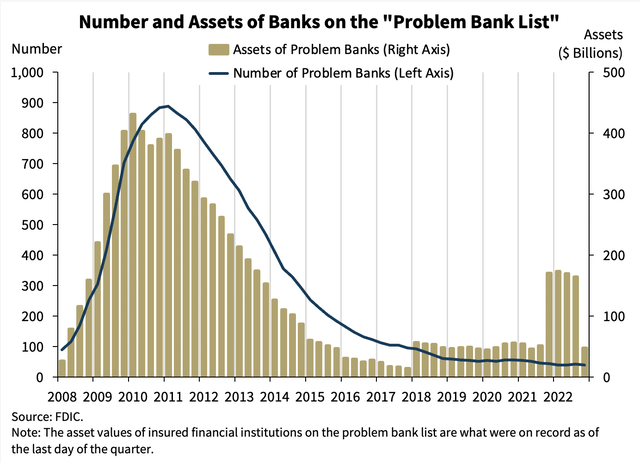

Việc theo đuổi lợi nhuận cao hơn cuối cùng đã thúc đẩy các ngân hàng trở nên hung hăng hơn. Ví dụ, số tiền cho vay đã tăng đáng kể vào năm 2022. Tuy nhiên, cũng có một số tác dụng phụ không mong muốn. Đầu tiên, các khoản dự phòng rủi ro cho vay đã bắt đầu tăng lên, và trong khi số lượng "ngân hàng có vấn đề" do FDIC báo cáo vẫn còn thấp, giá trị tài sản do các tổ chức này nắm giữ vẫn tăng cao trong phần lớn năm ngoái. Mặc dù thực tế là giá trị tài sản này đã giảm trong quý 4 năm ngoái, nhưng giờ đây chúng ta biết rằng sự sụp đổ của các tổ chức dễ bị tổn thương nhất là có thể xảy ra.

Từ những gì tôi có thể thấy, thật tốt khi Cục Dự trữ Liên bang đang cân nhắc việc không tăng lãi suất đáng kể so với hiện tại. Tuy nhiên, tôi tin rằng dữ liệu thị trường hiện có cho thấy rằng bất kỳ đợt tăng lãi suất nào nữa có thể là nghiêm trọng đối với ngành ngân hàng. Hiện tại, việc tăng lãi suất trong năm qua đã dẫn đến giảm tiền gửi ngân hàng, tăng các khoản cho vay ngân hàng khi các ngân hàng tìm kiếm cơ hội, tăng dự phòng rủi ro cho vay và tăng giá trị tài sản do các ngân hàng có vấn đề nắm giữ. Lãi suất tăng thêm sẽ chỉ làm trầm trọng thêm xu hướng này và làm tăng nguy cơ thiệt hại thêm trong ngành tài chính. Kết quả là, nguy cơ lan tỏa sang nền kinh tế lớn hơn ngày càng tăng.

Seeking Alpha