Rủi ro lạm phát tăng cao: Tất cả là tại Fed?

Đức Nguyễn

FX Strategist

Lập trường cực kỳ mềm mỏng của Fed có thể mở ra một thời kỳ lạm phát cao. Đã xuất hiện các dấu hiệu cảnh báo, và nếu những cảnh báo này không được để ý, nền kinh tế sẽ quá nhiệt.

Chính sách của Fed và bối cảnh kinh tế

Chủ tịch Jerome Powell là một lãnh đạo giỏi và muốn những điều tốt nhất cho nền kinh tế. Tuy nhiên, ông đã sai khi nghĩ rằng lạm phát sẽ chỉ là tạm thời, và sai lầm của ông đang dẫn đến nhầm lẫn trong chính sách.

Chính sách lúc này không chỉ mềm mỏng, mà còn cực kỳ mềm mỏng. Hai cách Fed sử dụng để bơm tiền vào thị trường là nới lỏng định lượng (QE) và lãi suất. Và cả hai đang được triển khai ở mức tối đa.

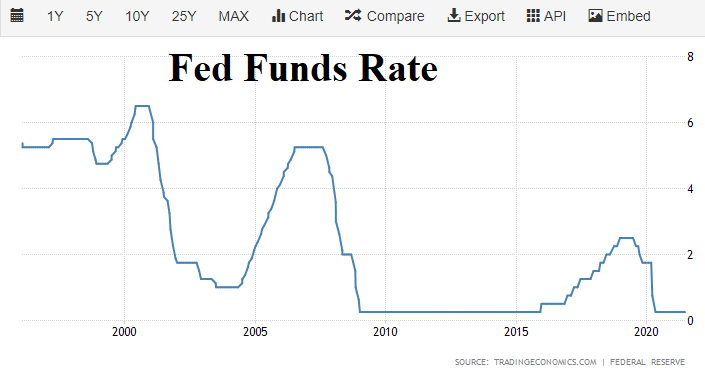

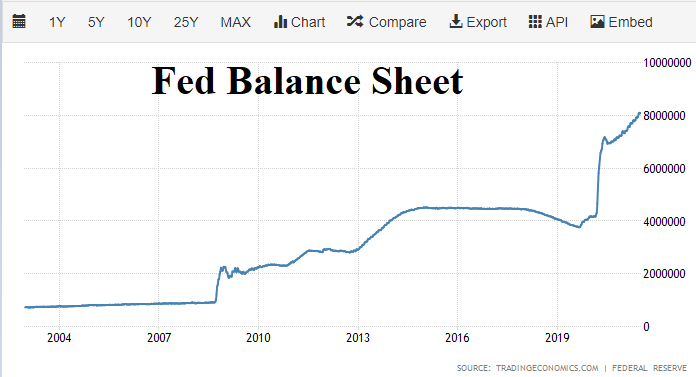

Lãi suất đang ở mức thấp nhất có thể mà không xuống âm, và bảng cân đối kế toán của Fed cũng đang cao chưa từng thấy.

Mức độ mềm mỏng thái quá này có thể hợp lý trước bối cảnh khủng hoảng kinh tế, hay đợt suy thoái do dịch Covid vừa rồi. Nhưng lúc này, khi kinh tế đang hồi phục trở lại, không còn nhiều lý do cho sự mềm mỏng nữa.

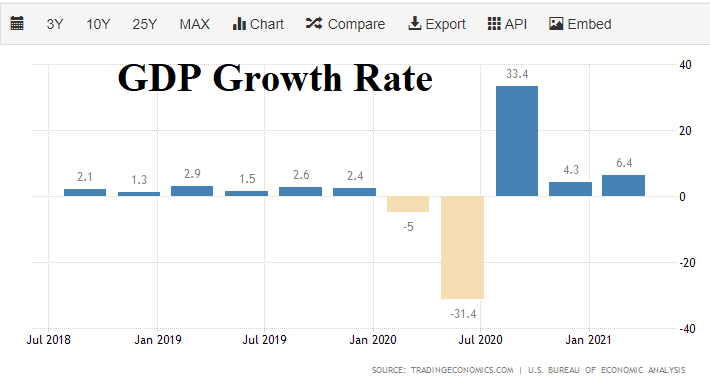

GDP lao dốc trong thời gian phong tỏa, nhưng sau đó cũng tăng mạnh trở lại.

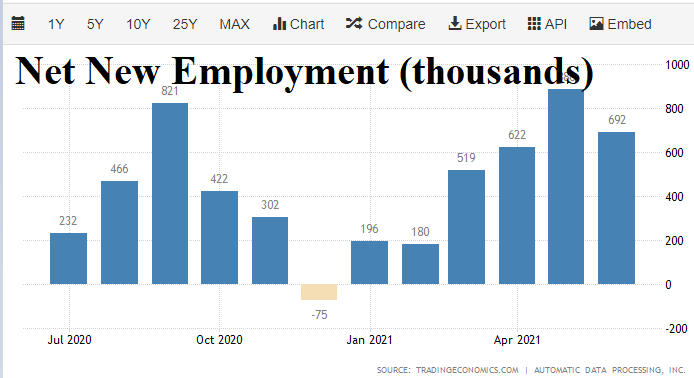

Hiện tăng trưởng GDP đang ở mức 6.4%, một con số rất cao với một nước phát triển như Mỹ. Lao động cũng đang hồi phục trở lại, mỗi tháng có thêm hơn 600 nghìn việc làm mới.

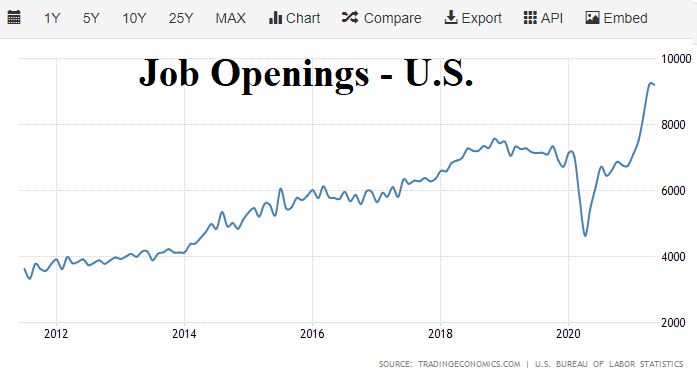

Những người sử dụng lao động thậm chí muốn có thêm nhiều việc làm hơn nữa, với cơ hội việc làm tăng lên mức kỷ lục.

Có vẻ như thị trường lao động đang có nhiều cầu hơn cung. Với nhiều chương trình hỗ trợ thất nghiệp và dân số già đi, tỷ lệ tham gia lực lượng lao động đang ở mức thấp, dẫn tới không đủ lao động cho các cơ hội việc làm mới.

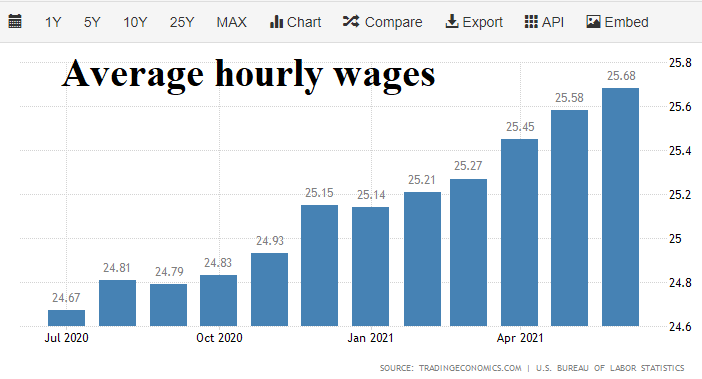

Do vậy, các công ty đang tăng mạnh lương để thu hút lao động.

Tăng trưởng việc làm, lương và GDP là các dấu hiệu của một nền kinh tế mạnh, không phải một nền kinh tế cần hỗ trợ. Chính sách tài khóa kích thích kết hợp với chính sách tiền tệ lỏng lẻo đang trở nên thừa thãi.

Lúc này, đang có quá nhiều tiền nhưng lại quá ít hàng hóa. Điều này đang dẫn tới ba thứ:

- Bong bóng thị trường

- Lạm phát giá tài sản

- Chi phí sản xuất cao hơn

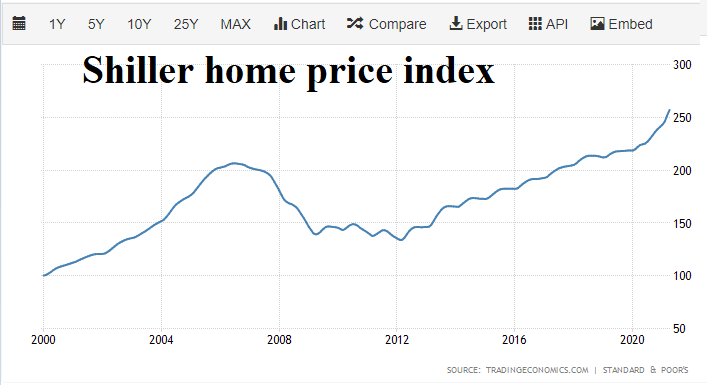

Có thể thấy giá cả đang tăng ở bất cứ mảng nào của thị trường. Giá trái phiếu đang cao báo động với lợi suất thực âm, tài sản đầu cơ như tiền ảo, các công ty SPAC và startup đang trong tình trạng bong bóng, và chỉ số S&P 500 đang có giá rất cao. Trên thực tế, hệ số P/E Shiller lúc này chỉ thấp hơn thời kỳ bong bóng công nghệ đầu thế kỷ XXI.

Lạm phát không chỉ trên thị trường tài chính, mà đã len lỏi vào tất cả các khía cạnh khác. Giá nhà ở đã vượt thời kỳ bong bóng trước khủng hoảng năm 2007.

Chi phí sản xuất hàng hóa cũng đang tốn kém hơn. Các mặt hàng như ô tô, gia dụng, điện thoại đang chịu áp lực từ giá chip đắt hơn. Chuỗi cung ứng cũng gặp vấn đề ở nhiều nhóm ngành, và cùng với giá lao động, đang đẩy cao chi phí sản xuất.

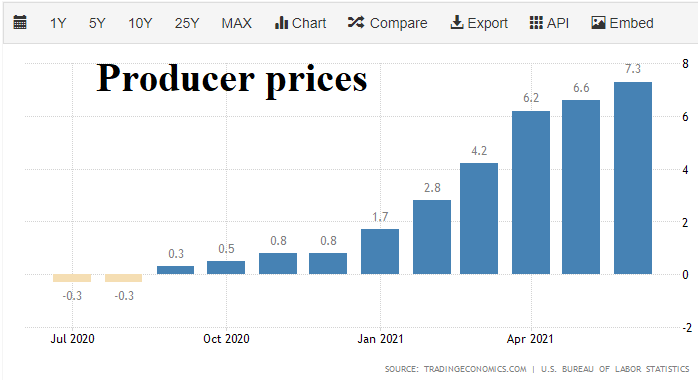

Chỉ số PPI tăng tới 7.3% là rất báo động, và các nhà sản xuất sẽ không dễ dàng nuốt trôi toàn bộ chi phí gia tăng đó. Các doanh nghiệp này sẽ chuyển chi phí sang cho người tiêu dùng. Đến lúc này, lạm phát thực sự lan rộng.

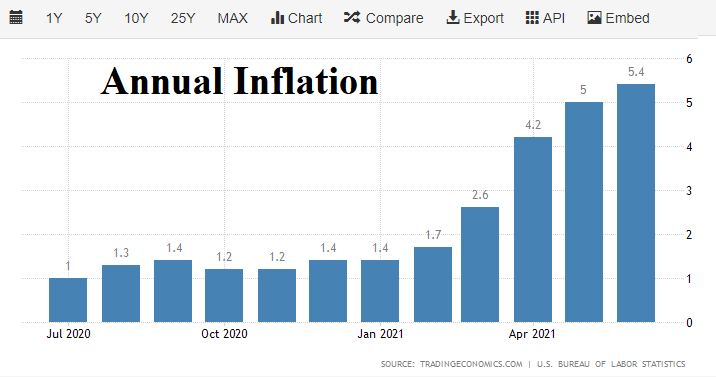

Chủ tịch Powell biết những điều này, nhưng ông đang phán đoán sai về lạm phát tạm thời. Theo ông, lạm phát tăng từ mức cơ sở thấp, nên trông có vẻ cao hơn thực tế. Tuy nhiên, “mức cơ sở thấp” này chính là vấn đề.

Có thể thấy được hiệu ứng “mức cơ sở thấp” ở nhiều nhóm ngành chịu ảnh hưởng nhiều nhất từ đại dịch như du thuyền, hàng không, tuy nhiên chủ tịch Powell đã sai khi áp dụng vào với lạm phát.

Đơn giản là lạm phát không có mức cơ sở thấp do nó vẫn dương trong năm 2019 và 2020, thay vì tăng trưởng âm như một số ngành trên, dù chỉ ở mức trên 1%. Mức cơ sở thấp này không tồn tại. Giá thành đã cao sẵn, và chỉ đang tăng cao hơn.

Lạm phát có thể là điều tốt

Nền kinh tế không thể hoàn hảo mãi được. Chính phủ và Fed có thể giữ nó trong một vùng lý tưởng, nhưng cuối cùng vẫn sẽ tự thoát ra khoảng đấy.

Tuy vậy, nếu xét đến việc “thoát khỏi vùng lý tưởng”, ảnh hưởng của lạm phát là nhẹ nhất. Giảm phát và lãi suất 0 đều có thể dẫn tới trì trệ kinh tế, còn suy thoái sẽ ảnh hưởng trực tiếp tới người dân.

Nếu lạm phát được giữ vừa phải, nó sẽ là tấm vé giúp Mỹ thoát khỏi những số phận trên. Một khi lạm phát không còn tạm thời, Fed sẽ phải phản ứng. QE sẽ bị thắt chặt và lãi suất sẽ được nâng lên. Lợi suất trái phiếu cũng sẽ tăng trở lại. Một đường lợi suất dốc sẽ tốt hơn cho nền kinh tế lúc này.

Với việc này, các nhà đầu tư nên cẩn thận trong một môi trường lạm phát. Có rất nhiều cách để làm sai và rất ít cách để lấy lời.

Những điều không nên làm

Giữ tiền lúc này rất nguy hiểm. Sức mua của tiền sẽ giảm cùng với lạm phát. Nếu chủ tịch Powell đúng, mức giảm sẽ khoảng 2-4% trong vài năm tới. Nếu ông sai, con số đó có thể lên 5-7%.

Điều này cũng đúng với trái phiếu kho bạc. Quỹ ETF trái phiếu kỳ hạn trên 20 năm của iShares với lợi suất 1.47% cho ra tỷ lệ sinh lời âm. Giá trị trái phiếu cũng sẽ giảm, nhưng ở tốc độ thấp hơn.

Tuy nhiên, khác với tiền, quỹ ETF này có thể biến động rất mạnh nếu lợi suất tăng. Do lãi suất đang rất thấp, giá sẽ giảm mạnh hơn khi lãi suất tăng, nhưng không tăng mạnh nếu lãi suất giảm.

Bong bóng và các tài sản đầu cơ sẽ càng rủi ro hơn với lạm phát. Điểm chung của chúng là có dòng tiền gần như bằng 0 trong ngắn hạn. Trường hợp tốt nhất là các công ty này có lợi nhuận tốt, tuy nhiên dòng tiền sẽ chủ yếu ở tương lai xa.

Dòng tiền đó cần phải được chiết khấu về giá trị hiện tại, và khi lạm phát tăng, tỷ lệ chiết khấu cũng tăng. Do vậy, giá trị dòng tiền trong tương lai thậm chí còn thấp hơn nữa.

Các nhà đầu tư nên tính đến việc hạ tỷ trọng tài sản đầu cơ, và cũng hạn chế nắm giữ tiền và trái phiếu.

Những điều nên làm

Khi dòng tiền dài hạn là một phương án tồi, dòng tiền ngắn hạn sẽ là lựa chọn tốt, vì những công ty này ít chịu nhiều ảnh hưởng bởi tỷ lệ chiết khấu.

Do vây, những khoản đầu tư hợp lý lúc này là:

- Cổ phiếu giá trị

- Công ty năng lượng

- Quỹ đầu tư bất động sản

- Công ty công nghiệp

- Công ty công nghệ với P/E thấp

Dưới góc nhìn vĩ mô, những nhóm ngành này sẽ vượt xa tăng trưởng của tài sản đầu cơ và tài sản định giá cao. Trong mỗi nhóm ngành cũng sẽ cần chọn lọc cổ phiếu. Hãy tìm những công ty có nợ dài hạn và doanh thu có thể điều chỉnh theo lạm phát.

Đừng sợ lạm phát. Chuẩn bị kỹ càng và nó sẽ trở thành cơ hội.

Seeking Alpha