Số liệu lạm phát Mỹ tháng 7 - Bước ngoặt cho lộ trình chính sách của Fed?

Đặng Hải Phú

Junior Analyst

Có nhiều khả năng số liệu CPI của Mỹ sắp tới sẽ thấp hơn so với mức kỷ lục của tháng 6 và điều này có thể ảnh hưởng tới kế hoạch tăng lãi suất của Fed

Cây viết Sebastian Boyd của Bloomberg đã viết, thật khó để nhấn mạnh tầm quan trọng của báo cáo lạm phát ngày hôm nay của Mỹ đối với một thị trường đang phân chia giữa hai quan điểm khác nhau về nền kinh tế và các kế hoạch của Fed để đối phó với nó.

Báo cáo này rất quan trọng khi hai tuần trước, trong cuộc họp báo ngày 27 tháng 7, Powell cho biết Fed sẽ làm chậm tốc độ tăng lãi suất vào một thời điểm nào đó ... nhưng ông cũng nói rằng cơ quan này cho rằng thị trường lao động vẫn rất mạnh mẽ và điều đó đang bù đắp cho sự suy giảm của tổng cầu. Dữ liệu bảng lương phi nông nghiệp hôm thứ Sáu đã chứng minh cho điều đó, khi nền kinh tế Mỹ tạo ra nhiều việc làm hơn dự báo của tất cả 71 nhà kinh tế trong cuộc khảo sát của Bloomberg. Thị trường coi con số này là siêu diều hâu đối với Fed. Trước khi số liệu non farm được công bố, thị trường đã dự đoán sẽ có xác suất 36% Fed sẽ tăng lãi suất 75 bps trong cuộc họp tới, con số này hiện tại đã tăng lên mức 74%.

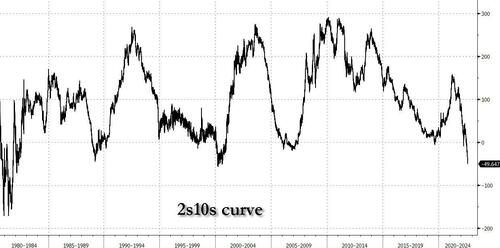

Thị trường trái phiếu đã mang tới một vài tín hiệu trước thềm công bố CPI vào hôm thứ ba khi kết quả gọi thầu TPCP kỳ hạn 3 năm cho thấy thị trường không cho rằng lạm phát sẽ tiếp tục tăng cao hơn dự báo. Như Alyce Andres của Bloomberg đã chỉ ra, lãi suất TPCP kỳ hạn ngắn rất nhạy cảm với kỳ vọng về cả lãi suất và lạm phát, vì vậy nếu các nhà giao dịch lo lắng về một bất ngờ vào thứ Tư, thị trường sẽ có nhiều xáo trộn. Trong trường hợp này, phiên đấu thầu đã diễn ra yên bình, và một số nhà giao dịch được cho là đang chuẩn bị cho kịch bản lạm phát bất ngờ giảm hơn kỳ vọng. Cuối cùng, như chúng tôi đã lưu ý trước đó, đường cong lợi suất đang phẳng hơn - kể từ dữ liệu bảng lương phi nông nghiệp vào thứ Sáu - và chênh lệch lãi suất kỳ hạn 10 và 2 năm đang liên tiếp tạo những mức đáy mới trong nhiều thập kỷ. Điều đó cho thấy rằng các nhà đầu tư đang chuẩn bị cho xu hướng diều hâu hơn từ Fed, khi lạm phát vẫn còn dai dẳng và thị trường lao động mạnh mẽ, " thị trường cho rằng dư địa chính sách để tránh suy thoái đang ngày càng thu hẹp."

Chênh lệch lãi suất TPCP Mỹ kỳ hạn 10 và 2 năm

Vậy thị trường đang mong đợi điều gì?

Số đông kỳ vọng rằng CPI sẽ chỉ tăng 0.2% trong tháng Bảy, thấp hơn nhiều so với mức tăng 1.3% của tháng trước, phần lớn là do giá năng lượng giảm mạnh. CPI cơ bản dự kiến sẽ tăng 0.5%, vẫn thấp hơn so với mức 0.7% của tháng trước.

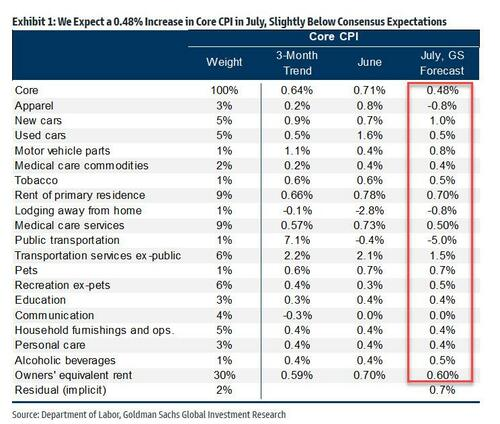

CPI YoY dự kiến sẽ đạt 8.7%, giảm so với mức 9.1% của tháng trước, trong khi CPI cơ bản sẽ tăng 6.1% so với cùng kỳ năm trước, tăng so với mức 5.9% trong tháng Sáu. Các nhà kinh tế của Goldman đang kỳ vọng chỉ số CPI theo năm cao hơn một chút là +8.83% và chỉ số CPI lõi là +6.09% (so với mức đồng thuận +6.1% và +5.9% trước đó). Đối với dữ liệu theo tháng, Goldman dự kiến CPI cơ bản tháng 7 sẽ tăng 0.48%, thấp hơn kỳ vọng của số đông là 0.5%. Ngân hàng này cũng dự báo CPI toàn phần sẽ tăng 0.24% trong tháng 7, cao hơn một chút so với kỳ vọng tăng 0.2% (và như đã nêu ở trên, tương ứng với mức giảm 0.3% so với cùng kỳ năm ngoái xuống còn 8.83%).

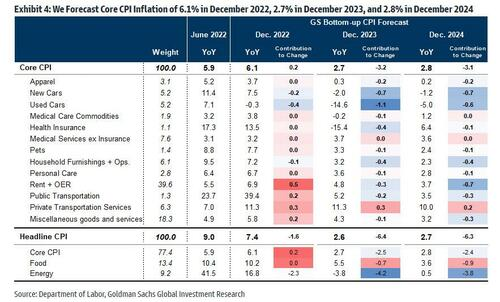

Dự báo các cấu phần lạm phát cơ bản từ Goldman Sachs

Trong báo cáo của mình, Goldman nêu bật ba xu hướng của các cấu phần CPI cho báo cáo tháng Bảy:

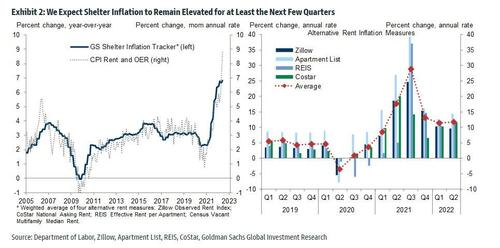

- Đầu tiên, ngân hàng này dự kiến lạm phát tại khu vực nhà ở sẽ tiếp tục tăng. Cụ thể, Goldman kỳ vọng Tiền thuê tương đương khi sở hữu bất động sản (OER) sẽ tăng 0.6% do giá khí đốt tự nhiên và các tiện ích khác tăng gần đây mà Cục thống kê lao động Mỹ (BLS) áp dụng và loại bỏ khỏi OER có thể khiến giá thuê tăng ít hơn giá thuê trong tháng Bảy. Trong tương lai, lạm phát nhà ở dự kiến sẽ chậm lại với tốc độ 0.4-0.5% hàng tháng vào cuối năm và đạt đỉnh khoảng 7% so với cùng kỳ năm ngoái.

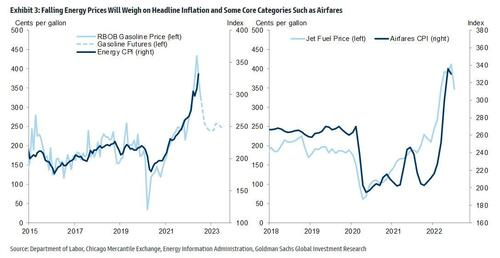

- Thứ hai, Goldman kỳ vọng thành phần năng lượng của chỉ số CPI sẽ giảm 3.2%, phản ánh sự sụt giảm mạnh của giá xăng dầu trong tháng Bảy. Giá kỳ hạn còn tiếp tục giảm ở phía trước, cho thấy lạm phát có khả năng sẽ tiếp tục ở mức vừa phải trong thời gian tới.

- Thứ ba, việc giảm giá nhiên liệu có thể góp phần làm giảm giá vé máy bay và dự kiến thành phần giá vé máy bay sẽ giảm 7% trong báo cáo tuần này.

Ở những mục khác trong báo cáo, Goldman kỳ vọng giá ô tô sẽ tiếp tục tăng (mới +1.0%, đã qua sử dụng +0.5%, linh kiện +0.8%). Ngoài ra, các nhà bán lẻ cũng lưu ý rằng họ dự đoán sẽ giảm giá trong những tháng tới để giảm lượng hàng tồn kho từ cao và giá quần áo dự kiến sẽ giảm 0.8%.

Trong tương lai, Goldman kỳ vọng lạm phát CPI cơ bản hàng tháng sẽ duy trì trong khoảng 0.4-0.5% trong vài tháng tới trước khi giảm xuống 0.3-0.4% vào tháng 12 năm 2022. Ngân hàng này dự báo lạm phát CPI lõi hàng năm là 6.1% trong Tháng 12 năm 2022, 2.7% vào tháng 12 năm 2023 và 2.8% vào tháng 12 năm 2024, dự báo của Goldmancũng phản ánh sự biến động tiêu cực của giá bảo hiểm y tế và sự sụt giảm giá hàng hóa nhiều hơn so với giá dịch vụ trong năm tới.

Với giả định tăng trưởng lạm phát sẽ dần chậm lại, biểu đồ dưới đây của Bank of America cho thấy sẽ mất bao lâu để lạm phát quay trở lại mức bình thường.

Về phản ứng của thị trường chứng khoán, John Flood của Goldman viết ngày hôm nay rằng "Báo cáo CPI thấp hơn kỳ vọng (CPI thấp hơn mức 9.1% trước đó) có khả năng thu hút nhiều người mua hơn. Tôi cho rằng dữ liệu công bố sẽ phải cao hơn đáng kể so với mức 9,1% để có thể có bất kì áp lực nào lên bảng giá, bởi vì hiện nay đang có rất ít người bán. Tôi nghĩ rằng xu hướng này về cơ bản sẽ tiếp tục trong phần còn lại của tháng 8 và chúng ta có thể đánh giá lại sau ngày lễ Lao Động mùng 5 tháng 9. Trong trường hợp dữ liệu CPI công bố dưới mức 9.5% sẽ khiến xu hướng tăng tiếp tục duy trì khi các công ty và các quỹ định lượng vẫn tiếp tục mua vào".

Nói cách khác, có nhiều khả năng dữ liệu CPI công bố tối nay sẽ tốt hơn dự kiến sẽ thúc đẩy giá các tài sản rủi ro lên cao hơn nữa. Đây là kịch bản tồi tệ nhất có thể xảy ra đối với kế hoạch tăng lãi suất của Fed. Và nếu như số liệu việc làm kỳ tiếp theo thấp hơn nhiều so với kỳ vọng, sẽ càng có lý do để thị trường kỳ vọng vào một sự xoay trục chính sách của NHTW Mỹ.

Zerohedge