S&P 500 phân kỳ lớn với đường cong lợi suất 3m10y - Thị trường chứng khoán đang phớt lờ những cảnh báo nguy hiểm?

Tùng Trịnh

CEO

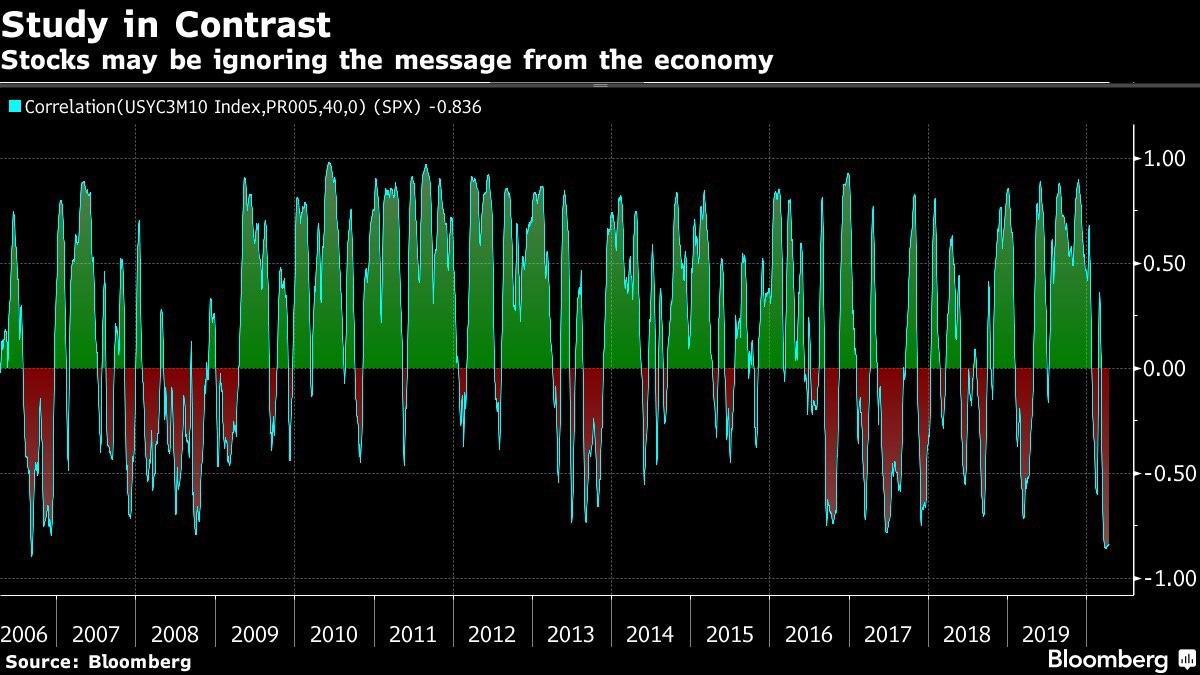

Chỉ số S&P 500 không còn đi trùng pha với đường cong lợi suất 3m10y (Chênh lệch lợi suất trái phiếu kỳ hạn 10 năm và 3 tháng, một trong những đường cong lợi suất được theo dõi nhiều nhất). Điều đó cho thấy thị trường cổ phiếu đang bỏ qua các tín hiệu tiêu cực từ nền kinh tế - một ngụ ý rằng đà phục hồi hiện nay của chứng khoán có thể bị chặn lại bất cứ lúc nào.

Sự phục hồi của S&P 500 vài tuần qua đã đẩy mối tương quan với đường cong 3m10y trở thành tương quan nghịch với hệ số tương quan ở mức âm sâu nhất kể từ 2006. Sự phân kỳ đã được ghi nhận trong một vài trường hợp kể từ đầu năm 2020:

Vào tháng 1, chênh lệch lợi suất 3m10y - một trong những công cụ đưa ra dự báo chính xác về các bước ngoặt của nền kinh tế - chuyển sang mức âm (lợi suất 3m cao hơn 10y) và bắt đầu đảo ngược trong tháng 2. Tuy nhiên thị trường cổ phiếu dường như không quan tâm tới cảnh báo này, S&P 500 liên tục tạo đỉnh kỷ lục, chỉ dừng lại và bắt đầu rớt thê thảm từ cuối tháng 2.

Sau đó, đường cong lợi suất quay đầu hướng lên, hỗ trợ cho sự phục hồi của cổ phiếu. Tuy nhiên việc đường cong gần đây giảm 50bps và phẳng dần cho thấy sự tăng vọt liên tục của cổ phiếu có thể đang quá giới hạn.

Một cách ngẫu nhiên, đường cong lợi suất 3m10y dường như đang đi sát theo quỹ đạo đặc trưng của một cuộc khủng hoảng tài chính. Tháng 8/2007, nó cũng tăng từ mốc -10bps lên 156bps chỉ trong 2 tuần và nhanh chóng giảm trở lại sau đó.

Đà tăng giá của thị trường chứng khoán hiện nay đã đi quá xa so với những gì lợi nhuận thực tế đang thể hiện trên đường cong lợi suất, ngay cả khi nó hứa hẹn về một sự phục hồi mạnh mẽ hình chữ V, và dĩ nhiên các nhà đầu tư rất dễ nhận ra chênh lệch lợi suất giờ đây đang thu hẹp dần.

Theo tính toán, chỉ số S&P 500 hiện nay đang cao hơn mức giá cân bằng tới 9%.