Sự hỗn loạn trên thị trường trái phiếu kho bạc Hoa Kỳ không được phép lặp lại!

Nam Anh

Senior Economic Analyst

Fed đã xử lý ổn thỏa sự hỗn loạn vào tháng Ba nhưng sẽ cần những hành động mạnh mẽ hơn để củng cố sự vững chắc của thị trường trái phiếu chính phủ trong tương lai.

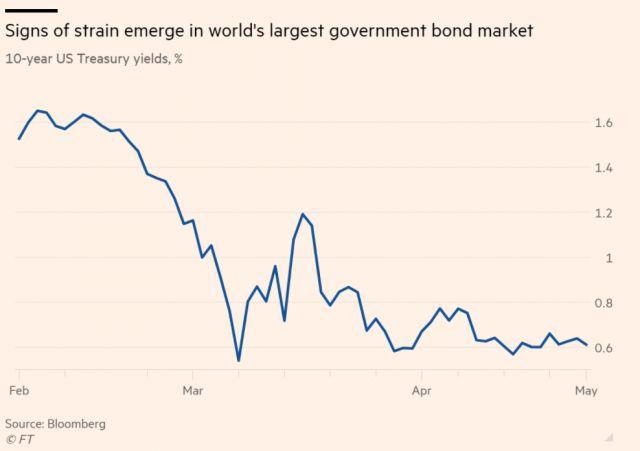

Thị trường trái phiếu chính phủ Hoa Kỳ giống như hầm trú bom của thế giới đầu tư, một không gian an toàn, nơi mọi người có thể ẩn náu khi phần còn lại của hệ thống tài chính đang sụp đổ. Vào hồi tháng Ba, chính hầm trú bom này bắt đầu rung chuyển một cách đáng lo ngại.

Trái phiếu kho bạc Hoa Kỳ là loại chứng khoán thu nhập cố định có quy mô lớn nhất và được giao dịch nhiều nhất trên toàn cầu. Nhờ tính an toàn, tính thanh khoản và vị thế của đô la Mỹ là đồng tiền tệ dự trữ toàn cầu, chúng luôn được coi như những tài sản “phi rủi ro” của thế giới, 1 nơi trú ẩn mặc định, tạo điều kiện thuận lợi cho một lượng lớn các giao dịch tài chính.

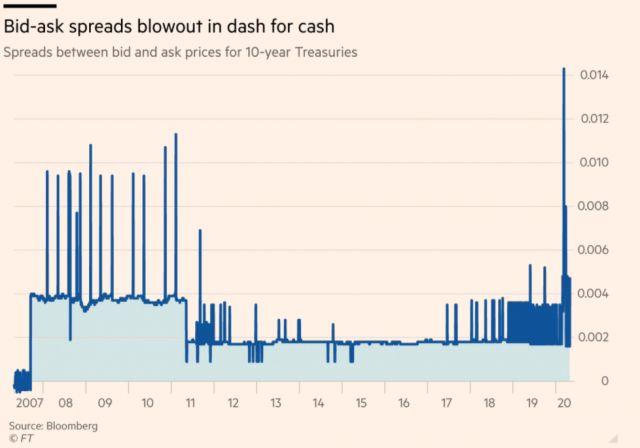

Tuy nhiên, cuộc khủng hoảng covid-19 đã khiến các điều kiện giao dịch trên thị trường trái phiếu chính phủ Mỹ vốn thường hoạt động tốt trở nên xấu đi đáng kể vào tháng Ba.

Sự biến động tồi tệ đến mức Cục Dự trữ Liên bang buộc phải đưa ra những biện pháp can thiệp thậm chí còn mạnh mẽ hơn so với giai đoạn khủng hoảng tài chính năm 2008.

Sự hỗn loạn này đáng lẽ không được phép xảy ra trong một mắt xích tối quan trọng của hệ thống tài chính như vậy. Mặc dù cuối cùng nó đã được kiểm soát, do luôn có những người có nhu cầu mua trái phiếu Kho bạc vào một thời điểm nào đó, phải thừa nhận sự may mắn khi những hỗn loạn trên hoàn toàn có thể gây ra những thảm họa thảm khốc hơn rất nhiều.

Điều nguy hiểm là sự phục hồi nhanh chóng của thị trường được tạo ra bởi các hành động bất thường của Fed đã khiến chúng ta quên mất thị trường trái phiếu Kho bạc đã cận kề sự sụp đổ như thế nào và khiến những nỗ lực tìm hiểu điều gì đã xảy ra và đảm bảo nó không bao giờ xảy ra nữa dường như rơi vào quên lãng.

Sự gián đoạn được gây ra bởi sự kết hợp của một số yếu tố đan xen nhau: quy định về cấu trúc của các ngân hàng sau khủng hoảng, sự gia tăng của giao dịch trái phiếu theo thuật toán, cơn khát tiền mặt điên cuồng do cuộc khủng hoảng covid-19 và việc các quỹ đầu cơ khai thác các cơ hội chênh lệch giá nhỏ trên thị trường nợ chính phủ.

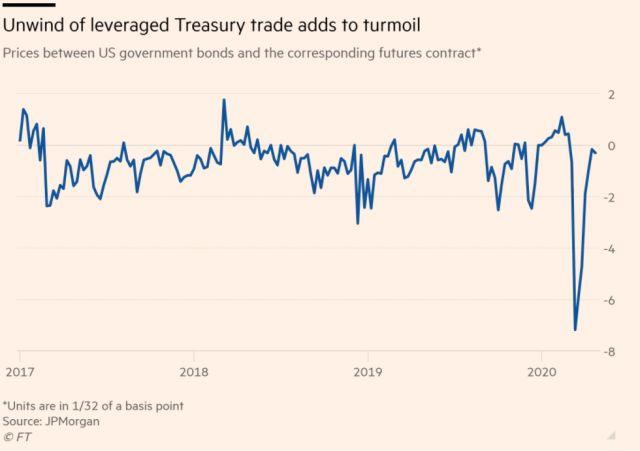

Các quy định chặt chẽ hơn đã buộc các ngân hàng phải hạn chế giao dịch của chính họ và hoạt động nhiều hơn như một nhà trung gian môi giới giữa khách hàng. Điều này rõ ràng là tích cực nhưng đã góp phần thúc đẩy các giao dịch điện tử tốc độ cao và mở ra cơ hội cho các quỹ đầu cơ ít bị quản lý hơn. Một chiến lược phổ biến là khai thác sự chênh lệch về giá giữa trái phiếu kho bạc giao ngay và giá hợp đồng tương lai trái phiếu kho bạc, một giao dịch “basis trade” đòi hỏi 1 lượng lớn đòn bẩy để biến những chênh lệch nhỏ thành những khoản lợi nhuận ổn định, lành mạnh.

Tuy nhiên, khi Covid-19 gây ra 1 cuộc tranh giành tiền mặt trên toàn cầu, bao gồm cả việc bán tháo các trái phiếu Kho bạc, hệ sinh thái giao dịch hiện đại đã không thể đối phó với làn sóng bán ra. Lợi suất trái phiếu kho bạc tăng vọt và chênh lệch giữa giá trái phiếu cơ sở và hợp đồng tương lai trái phiếu kho bạc tăng mạnh. Điều này đã kích hoạt các yêu cầu bù đắp ký quỹ (margin call) đối với các quỹ đầu cơ đã vay hàng trăm tỷ đô la trên thị trường “repo” ngắn hạn để đặt cược vào sự thu hẹp của mức chênh lệch giá, làm trầm trọng thêm sự hỗn loạn của thị trường.

Lo sợ về 1 sự tất toán hàng loạt các giao dịch “basis trade” - điều có thể khiến 1 lượng lớn trái phiếu Kho bạc tiếp tục bị bán phá giá, làm tồi tệ thêm tình trạng hỗn loạn và thậm chí có khả năng ảnh hưởng đến khả năng tự cấp vốn của chính phủ, Fed đã hành động một cách quyết đoán. Ngày nay, sự biến động của thị trường trái phiếu Kho bạc đang ở gần mức thấp nhất trong lịch sử.

Tuy nhiên, các sự kiện của tháng Ba đã phủ 1 bóng đen kéo dài. Mặc dù các hành động của Fed là vô cùng hợp lý, nhưng nó lại giống như một gói cứu trợ cho các giao dịch “basis trade”. 1 hậu quả khôn lường chính là việc các quỹ đầu cơ có thể được khuyến khích sử dụng nhiều đòn bẩy hơn nữa để nâng cao lợi nhuận của chiến lược, khi biết rằng Fed sẽ hỗ trợ họ trong trường hợp xảy ra 1 sự sụp đổ khác.

Ngay cả trong ngành quỹ đầu cơ cũng bắt đầu xuất hiện những lo ngại về hậu quả trong tương lai. “Rủi ro đạo đức là rất lớn và các nhà quản lý phải giải quyết nó một cách 1 cách triệt để”, người đứng đầu một trong những quỹ đầu cơ lớn gần đây đã nói với tôi. “Sự mong manh mà các giao dịch “basis trade” tạo ra là một vấn đề lớn.”

Tất nhiên, không phải tất cả mọi người đều nghĩ rằng sự đổ vỡ của thị trường trái phiếu Kho bạc là một mối quan tâm lớn, cho rằng chúng phản ánh tác động đột ngột của 1 cú sốc hơn là vấn đề về cấu trúc. Đáng chú ý, không có bất cứ sự cố ngừng hoạt động nào diễn ra, cũng như không có sự gia tăng đột biến trong số lượng các giao dịch repo thất bại. Ngay cả trong số các nhà phân tích cho rằng nó báo động về những hậu quả vô cùng nguy hiểm trong tương lai, rất ít người có thể thống nhất về việc đâu là những yếu tố quan trọng nhất.

Ví dụ, một bài báo sắp được xuất bản của Marco Di Maggio, thuộc Harvard Business School, lập luận rằng tổng vị thế “basis trade” trên thị trường trái phiếu chính phủ của các quỹ đầu cơ là quá nhỏ nên chẳng có vấn đề gì. Thay vào đó, ông cho rằng đợt bán tống (fire sale) chỉ đơn giản là vượt quá khả năng của các ngân hàng trong việc đảm bảo trật tự thị trường. Giáo sư Di Maggio nhận được hỗ trợ trợ tài chính từ Managed Funds Association, một cơ quan trong ngành quỹ đầu cơ đã xem xét bài báo trước khi xuất bản.

Bất kể nguyên nhân là gì, chúng ta có thể làm gì để củng cố sự vững chắc của thị trường trái phiếu kho bạc? Darrell Duffie, thuộc Đại học Stanford, ủng hộ việc thanh toán bù trừ tập trung bắt buộc đối với tất cả các giao dịch trái phiếu Kho bạc, một động thái được cho là quá muộn. Tuy nhiên vẫn đòi hỏi 1 điều gì đó quyết liệt hơn. Các cơ quan quản lý cũng có thể áp đặt các khoản “haircut” (bảo chứng) cố định đối với các khoản vay repo để hạn chế mức đòn bẩy mà các quỹ đầu cơ và các nhà đầu tư khác có thể sử dụng trên thị trường trái phiếu chính phủ.

Thị trường trái phiếu Kho bạc chỉ đơn giản là quá quan trọng và không thể cứ thế để mặc cho nó tự hoạt động.