Thị trường bất động sản tại Mỹ leo thang kỷ lục, liệu có thực sự là bong bóng như nhiều người lo ngại?

Ngọc Lan

Junior Editor

Chi phí nhà ở ngày càng tăng rõ ràng khiến nhiều người lo lắng. Những người chịu ảnh hưởng nặng nề nhất chính là những người đang có kế hoạch mua nhà. Và do mối tương quan chặt chẽ giữa giá bán và giá thuê nhà, cộng đồng người thuê nhà cũng đang phải đối mặt với tình trạng giá thuê nhà quá đắt đỏ.

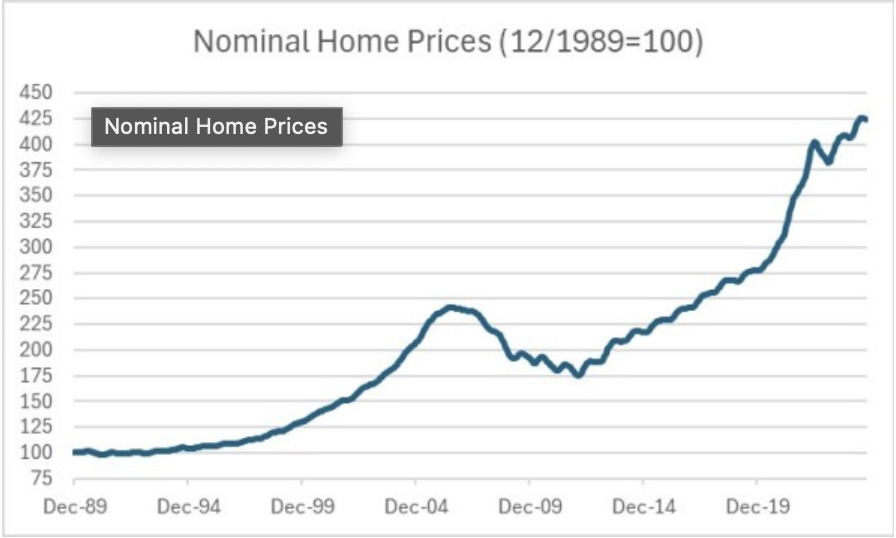

Tiếp theo những người phải đối mặt trực tiếp với việc mua và thuê nhà là giới chuyên gia kinh tế. Họ liên tục cảnh báo về nguy cơ "bong bóng" bất động sản tái diễn. Nhìn vào chỉ số giá nhà danh nghĩa (được phản ánh qua Chỉ số Giá Nhà Quốc gia S&P Case Shiller của Hoa Kỳ, với mốc chuẩn 31/12/1989 = 100 và số liệu cập nhật đến tháng 9/2024), ta không khó để thấy nguyên nhân của mối lo này. Thật đáng kinh ngạc khi giá nhà đã tăng vọt 75% so với đỉnh bong bóng bất động sản cuối thập niên 2000! Nếu một căn nhà trị giá 241,000 USD được xem là bong bóng vào năm 2006 (và sau đó sụt giảm xuống 175,000 USD), thì làm sao có thể giải thích mức giá 425,000 USD hiện nay không phải là bong bóng?

Diễn biến giá nhà danh nghĩa tại Mỹ

Biểu đồ cho thấy rõ đà tăng chóng mặt trong giai đoạn 2021 - 2022, điều này hé lộ một trong những nguyên nhân chính đằng sau sự biến động giá nhà. Mặt bằng giá chung đã tăng đáng kể so với năm 2006; nói cách khác, sức mua của đồng USD đã suy giảm đáng kể so với thời điểm đó. Đáng chú ý, theo ghi nhận của tôi, do chính sách bơm tiền mạnh mẽ, chỉ số CPI đã tăng tới 23% kể từ thời điểm trước đại dịch COVID. Điều này đặt ra yêu cầu cấp thiết phải điều chỉnh giá nhà theo sự thay đổi của thước đo giá trị là đồng USD. Hãy xem xét giá nhà thực tế sau điều chỉnh.

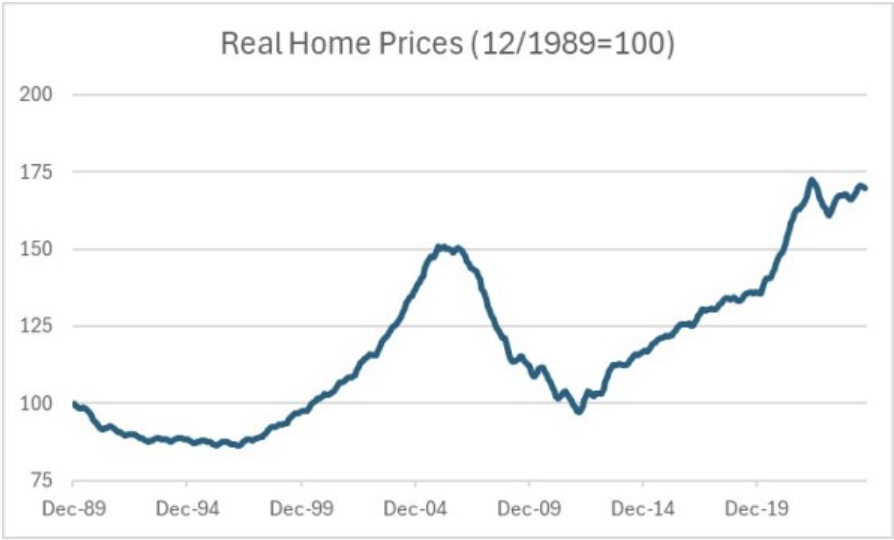

Diễn biến giá nhà thực tế tại Mỹ

Ngay cả sau khi điều chỉnh, dấu hiệu bong bóng vẫn hiện hữu khi giá nhà thực tế vượt 13% so với đỉnh bong bóng trước đây. Bản chất của bất động sản là tài sản thực không sinh lời. Trong dài hạn, giá nhà chỉ tăng khiêm tốn dưới 0.5% mỗi năm sau khi loại trừ lạm phát. Điều này tương tự như đầu tư vào vàng - sau một thập kỷ, một thỏi vàng vẫn chỉ là một thỏi vàng, và lợi nhuận thực dự kiến xấp xỉ bằng không (giá trị tài sản về cơ bản không đổi). Đối với bất động sản, mặc dù có sự xuống cấp theo thời gian, nhưng nhờ vào công tác xây dựng mới cùng xu hướng nhà ở ngày càng rộng rãi và tiện nghi hơn, việc giá tăng nhẹ là điều hợp lý. Tuy nhiên, mức tăng 70% theo giá trị thực kể từ năm 1989 là quá cao so với mức kỳ vọng 12.5% (25 năm x 0.5%). Tính từ đỉnh năm 2006, mức tăng hợp lý chỉ nên là 9% (18 năm x 0.5%), nhưng thực tế đã vượt xa con số này!

Liệu đây có thực sự là bong bóng bất động sản? Phải chăng làn sóng giảm phát mà nhiều người dự báo sắp ập đến, cùng với viễn cảnh sụp đổ của hệ thống ngân hàng và những hệ lụy khác? Hãy thận trọng, bởi còn một yếu tố then chốt cần được cân nhắc, đó là động thái hình thành các hộ gia đình, hay chính xác hơn, là mối tương quan giữa tốc độ hình thành hộ gia đình và tốc độ phát triển đơn vị nhà ở.

Để hiểu sâu hơn, hãy xem xét những nhân tố có thể đẩy giá nhà thực tế vượt trên hoặc dưới xu hướng dài hạn một cách hợp lý, không mang tính bong bóng. Điều đầu tiên chính là sự gia tăng đột biến về nhu cầu nhà ở tại Hoa Kỳ trong những năm gần đây. Ước tính khoảng 10 triệu cư dân mới đang cần một mái nhà, trong khi nguồn cung rõ ràng chưa đáp ứng được con số này. Từ lâu, tôi đã nhấn mạnh đây là lý do then chốt để không kỳ vọng vào sự sụt giảm của giá bán và giá thuê nhà khi cán cân cung-cầu đang mất cân bằng nghiêm trọng. Ngay cả khi không tính đến sự gia tăng dân số "không chính thức", chúng ta vẫn có đủ cơ sở để khẳng định hiện tượng này không hoàn toàn mang tính bong bóng.

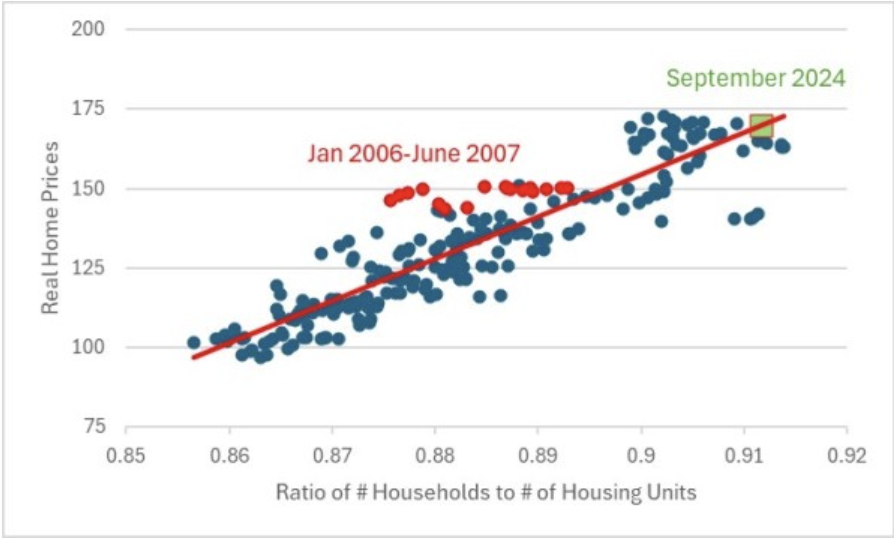

Phân tích biểu đồ từ 2004 đến nay cho thấy mối tương quan đáng chú ý giữa giá nhà thực tế (trục y) và tỷ lệ giữa số hộ gia đình trên tổng số đơn vị nhà ở (trục x), dựa trên số liệu từ Cục Thống kê Dân số Hoa Kỳ. Khi tỷ lệ này tăng, điều này phản ánh sự gia tăng số hộ gia đình trên mỗi đơn vị nhà ở, đồng nghĩa với việc giảm số lượng nhà trống. Dữ liệu về đơn vị nhà ở chỉ có từ 2004 theo nguồn Bloomberg.

Mối tương quan giữa giá nhà thực tế và tỷ lệ số hộ gia đình/số đơn vị nhà ở

Mối tương quan giữa giá nhà thực tế và tỷ lệ sử dụng nhà ở hiện ra hết sức rõ nét. Hai khu vực đáng chú ý được đánh dấu trên biểu đồ. Vùng màu đỏ, kéo dài từ tháng 1/2006 đến tháng 6/2007, đại diện cho thời kỳ bùng nổ bong bóng bất động sản. Các điểm trong giai đoạn này vượt xa đường xu hướng, minh chứng cho mức giá phi lý so với tỷ lệ sử dụng, đặc biệt là đỉnh điểm vào tháng 1/2007. Ngược lại, điểm gần nhất được đánh dấu màu xanh lá nằm chính xác trên đường hồi quy. Mặc dù giá nhà thực tế đã tăng đáng kể, nguyên nhân chính là do tốc độ xây dựng không theo kịp nhu cầu hình thành hộ gia đình.

Đáng chú ý, ba điểm tọa độ (0.91, 130) ghi nhận từ giữa năm 2020 - thời điểm chứng kiến sự bùng nổ trong việc hình thành hộ gia đình, nhưng giá nhà và giá thuê bị kìm hãm bởi các biện pháp phong tỏa. Nhìn lại, đây thực sự là thời điểm vàng để đầu tư bất động sản!

Đặc biệt, các số liệu thống kê chưa tính đến cộng đồng cư dân không giấy tờ, ngoại trừ phần được Cục Thống kê ghi nhận. Với mức tăng chỉ 6 triệu hộ từ tháng 1/2021 và 5 triệu trong 4 năm trước đó, có thể khẳng định làn sóng nhập cư không chính thức gần đây chưa được phản ánh trong dữ liệu. Điều này dẫn đến một kết luận rằng có thể giá nhà thực tế đang ở mức thấp hơn so với thực tế thị trường. Nếu cứ 5 người nhập cư không giấy tờ tạo thành một hộ gia đình, tỷ lệ sẽ tăng từ 0.912 lên 0.926, vượt khỏi phạm vi biểu đồ hiện tại.

Tuy nhiên, điều này không loại trừ khả năng giá nhà thực tế sẽ giảm trong tương lai, đặc biệt khi nguồn cung bắt kịp với nhu cầu hình thành hộ gia đình. Song, điều này không đồng nghĩa với việc giá nhà sẽ giảm theo giá trị danh nghĩa. Kịch bản khả thi hơn là giá nhà sẽ dao động ngang hoặc tăng nhẹ trong vài năm tới, trong khi chỉ số CPI sẽ tiếp tục đà tăng. Tuy nhiên, nếu 10 triệu người nhập cư không giấy tờ bị trục xuất, tốc độ xây dựng mới sẽ nhanh chóng bắt kịp nhu cầu, có thể dẫn đến sự sụt giảm cả về giá bán và giá thuê danh nghĩa.

Trong trường hợp đó, giá thuê nhà sẽ tăng vọt đến mức phi lý. Đây chính là lý do quan trọng giải thích tại sao việc trục xuất hàng loạt không gây ra lạm phát. Tuy nhiên, kịch bản này khó có thể xảy ra và theo dự đoán của tôi, con số trục xuất thực tế sẽ chỉ dao động quanh mức 1 triệu người.

Investing