Thị trường chứng khoán sập: Chỉ còn là vấn đề thời gian?

Đức Nguyễn

FX Strategist

Sau cú sốc vào tháng 3/2020 do dịch Covid, thị trường chứng khoán Mỹ đã tăng phi mã nhờ chính sách tiền tệ nới lỏng của Fed. Nhưng liệu Fed đã cứu thị trường, hay chỉ trì hoãn một cú sập kỷ lục?

Tương lai ẩn chứa điều gì sau những đỉnh kỷ lục?

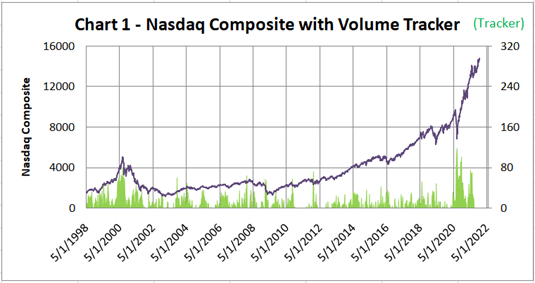

Thị trường hiện tại đang bị định giá quá cao và đà tăng có thể không kéo dài lâu. Một pha điều chỉnh có thể đến mà không hề được báo trước. Thị trường tăng là tốt, vì chỉ khi đó mới thu hút thêm nhà đầu tư. Tuy nhiên, họ nên quan sát thị trường thật kỹ. Biểu đồ thứ nhất cho biết nên nhìn vào điều gì:

Biểu đồ gồm chỉ số Nasdaq và khối lượng giao dịch. Khối lượng giao dịch đo độ lệch của khối lượng tuần hiện tại so với trung bình 52 tuần trước. Điểm kích hoạt là mức 80%. Có hai lần thị trường đạt tới điểm kích hoạt và sàn Nasdaq bị bán tháo mạnh.

Khi có tín hiệu bán, các nhà đầu tư nên làm một trong hai việc sau:

- Thoát hàng để bảo toàn vốn

- Đặt vị thế bán bằng các công cụ tài chính thích hợp

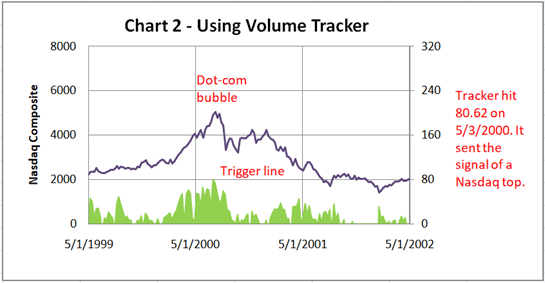

Biểu đồ thứ hai là thời kỳ bong bóng công nghệ năm 2000 và cách dùng chỉ báo khối lượng để xác định đỉnh.

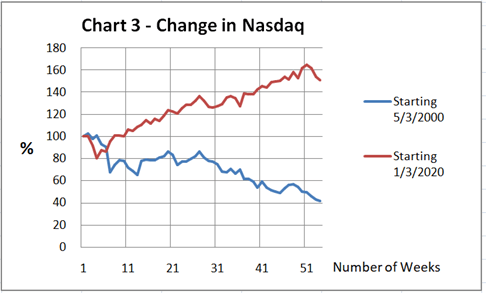

Chỉ báo được kích hoạt hai lần trên chỉ số Nasdaq trong thời gian gần đây, một lần vào ngày 3/3/2000 và lần thứ hai vào ngày 1/3/2020. Biểu đồ thứ ba theo dõi thay đổi của chỉ số Nasdaq trong 52 tuần sau hai mốc thời gian đó. Tín hiệu năm 2020 sau đó đã sai, nhưng vẫn cho các nhà đầu tư thời gian để quay lại thị trường sau 10 tuần thoát hàng.

Chỉ báo có áp dụng được với rổ S&P 500 không?

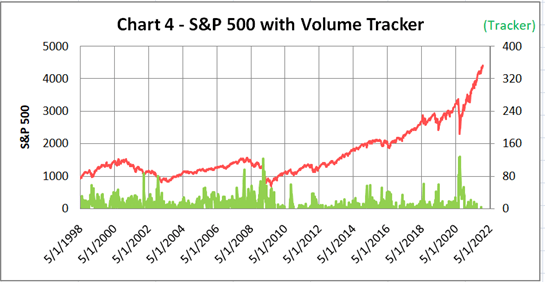

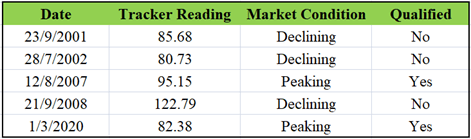

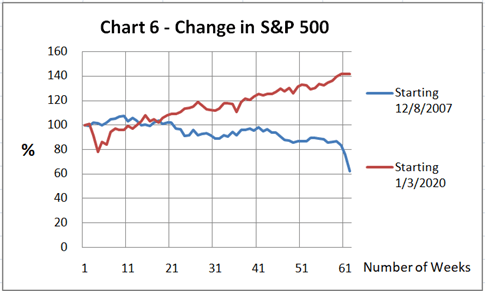

Chỉ số S&P 500 là một công cụ tốt để nghiên cứu thị trường nhờ biến động nhỏ và tỷ suất sinh lời thấp hơn so với Nasdaq, từ đó đưa ra một thước đo đáng tin cậy hơn. Với chỉ báo khối lượng, đã có 5 lần chỉ số S&P 500 đưa ra tín hiệu bán tại điểm kích hoạt 80%, nhưng không phải tất cả đều đưa ra điểm bán chính xác. Ba trên năm lần chỉ báo này kích hoạt khi S&P 500 đang đi xuống, chỉ 2 lần khi chạm đỉnh:

Biểu đồ thứ năm dưới đây là thời kỳ bong bóng nhà ở năm 2007. Sau khi chạm đáy vào năm 2003, chỉ số S&P 500 từ từ tăng lên. Trong khủng hoảng tháng 8/2007, chỉ số đã cố “gồng” chống lại cú sốc này trong vài tuần, nhưng cuối cùng cũng phải đứt gánh trước áp lực bán quá mạnh.

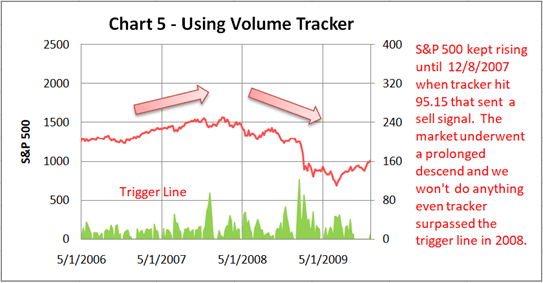

Sau đó, chỉ báo được kích hoạt hai lần, vào ngày 12/8/2007 và 1/3/2020. Biểu đồ thứ sáu cho thấy thay đổi trong 62 tuần sau đó. Tín hiệu năm 2020 cuối cùng cũng sai, nhưng giới đầu tư vẫn có 10 tuần để hạn chế lỗ và quay lại thị trường kể từ ngày 1/3/2020.

Tại sao tín hiệu ngày 1/3/2020 thất bại?

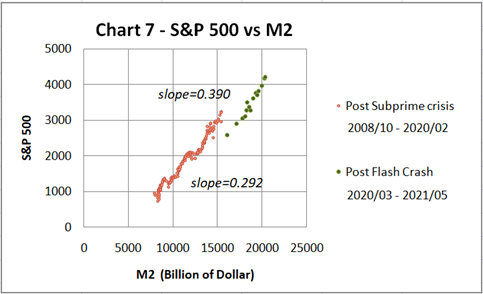

Đợt sập năm 2020 đã có thể là mạnh nhất thập kỷ, nhưng điều đó không xảy ra. Nếu nhìn vào biểu đồ phân tán của chỉ số S&P 500 và dòng tiền M2, có thể thấy tại sao thị trường hồi phục nhanh như vậy.

Trong năm 2020 dịch Covid lên tới đỉnh điểm. Fed tiếp tục chương trình nới lỏng (QE) khi thị trường chứng khoán đang hoang mang. Fed đã in gần 3 nghìn tỷ USD và hạ lãi suất tới gần 0 chỉ trong vài tuần. Trước nguy cơ khủng hoảng toàn cầu, Fed không chần chừ gì và cứu mọi doanh nghiệp. Rõ ràng đây là QE với quy mô chưa từng thấy.

Fed có vẻ đã thành công trong việc tránh cho thị trường sập, nhưng thực chất chỉ trì hoãn một cuộc khủng hoảng thay vì loại bỏ nó. Nguồn cung tiền lúc này là một yếu tố ảnh hưởng rất lớn tới thị trường chứng khoán. Nó nên có mức trần, và đến một ngày nào đó sẽ chạm trần. Liệu Fed có thể tiếp tục bơm tiền khi lạm phát tới gần?

Những điều trước mắt

Từ tháng 4/2020, chỉ số S&P 500 đang tăng tốc. Chỉ số này đang tăng lên ở mức trung bình 0.390 so với con số 0.292 trước đây. Điều này xảy ra bằng một tia sáng hy vọng. Nhưng tia sáng này có thể là giả. Fed đã làm nên phép màu như họ đã làm vào tháng 12/2008. Tốc độ in tiền của họ lại một lần nữa thu hút mọi ánh nhìn.

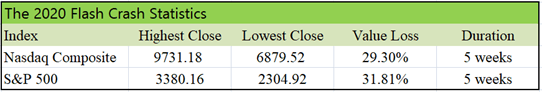

Và đây chính là lúc nhà đầu tư nên cẩn trọng. Không có bữa ăn nào là miễn phí cả. Đến một ngày nào đó, ta đều phải trả tiền. Lãi suất đang rất gần 0. Liệu đợt sập tiếp theo có đưa nó xuống âm? Chỉ Fed mới biết được. Đợt sập tháng Ba mất 5 tuần để tạo đáy. Điều này sẽ không xảy ra lần nữa. Thị trường đang như một chiếc nồi áp suất, và nó cần được xả van.

Ngày định mệnh đấy sẽ đến. Nó sẽ đến một cách bất ngờ và không ai sẽ đoán trước được cả. Pha điều chỉnh này sẽ không nhỏ, và sẽ kéo dài hàng tháng trước khi lộ đáy.

Seeking Alpha