Thị trường đặt cược rằng Donald Trump sẽ thực sự nghiêm túc với thuế quan?

Trần Quốc Khải

Junior Editor

Sau nhiều lần đe dọa áp thuế trong quá khứ, thị trường đang tự hỏi liệu lần này Donald Trump có thực sự hành động cứng rắn hay không. Trong bối cảnh căng thẳng thương mại Mỹ - Trung leo thang, Bắc Kinh dường như đang tìm cách tránh đối đầu trực diện, nhưng liệu chiến lược này có thể giúp họ thoát khỏi làn sóng thuế quan mới?

Nước đi của Trung Quốc trước Trump

Hôm thứ Hai, các mức thuế trả đũa của Trung Quốc đối với Mỹ đã lặng lẽ có hiệu lực. Phản ứng trầm lặng của thị trường là điều dễ hiểu. Phản ứng của Bắc Kinh chủ yếu mang tính biểu tượng, thể hiện “nanh vuốt” hơn là thực sự “tấn công”. Giờ đây, thế giới phải giải mã thông báo của Donald Trump về việc áp mức thuế 25% đối với việc nhập khẩu thép và nhôm từ tất cả các nước (không chỉ Trung Quốc. Ngôn từ của ông rất mạnh mẽ:

"Bảo vệ thép và nhôm là điều cần thiết, và tôi đang đơn giản hóa mức thuế của chúng ta để mọi người có thể hiểu rõ ý nghĩa của nó. Đó là 25% không có ngoại lệ hay miễn trừ, và áp dụng với tất cả các quốc gia, bất kể xuất xứ từ đâu."

Các mức thuế này sẽ không có hiệu lực cho đến ngày 12 tháng 3. Ông Trump cũng cam kết sẽ "có đi có lại". Nếu bất kỳ quốc gia nào dám áp thuế đối với hàng nhập khẩu của Mỹ, thì Mỹ sẽ đáp trả theo tỷ lệ tương đương từng điểm phần trăm. Nhưng hiện tại, chưa có gì xảy ra.

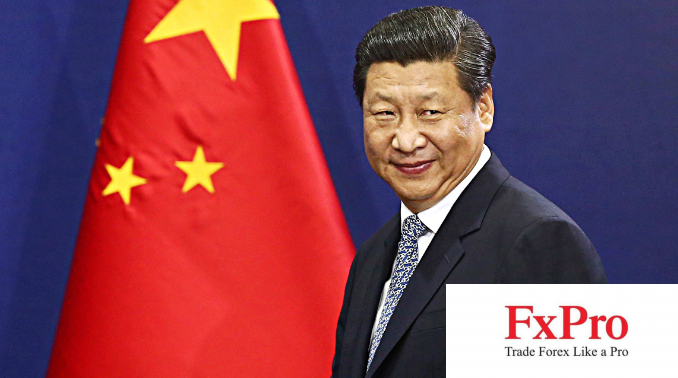

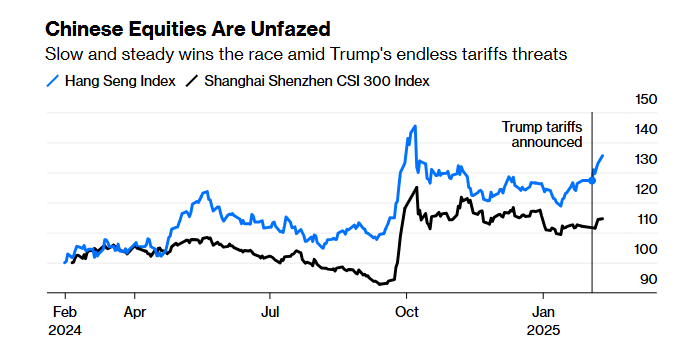

Liệu thị trường có nên tiếp tục xem đây chỉ là lời đe dọa, hay lần này “con sói” thực sự sẽ “tấn công”? Chủ tịch Trung Quốc Tập Cận Bình rõ ràng muốn tránh một cuộc đối đầu có thể làm tổn thương sự phục hồi kinh tế mong manh của nước này. Diễn biến gần đây của chứng khoán Trung Quốc cho thấy tính hiệu quả trong chiến lược ngoại giao của ông. Mức thuế 10% ban đầu của Trump đối với Trung Quốc đã có hiệu lực trong một tuần, nhưng chưa tạo ra sự thay đổi đáng kể nào. Đáp trả của Bắc Kinh với mức thuế trả đũa trị giá 14 tỷ USD và nguy cơ Mỹ sẽ tiếp tục leo thang cũng không cản trở đà tăng của chứng khoán Trung Quốc:

Mức thuế ban đầu của Trump còn xa mới đạt đến ngưỡng 60% mà ông từng đề cập. Nhà đầu tư có chút an tâm khi thấy mức thuế không cao hơn nữa. Nhưng Trung Quốc vẫn là mục tiêu trong tầm ngắm của Washington, ngay cả khi nước này muốn tránh một cuộc chiến thương mại. Trump đã tuyên bố rõ ràng rằng chiến dịch áp thuế của ông nhằm mục đích loại bỏ thâm hụt thương mại - điều này chắc chắn sẽ kéo theo các hành động mạnh mẽ hơn nhắm vào Trung Quốc.

Một cuộc đối đầu thương mại giữa hai cường quốc sẽ tạo ra cả kẻ thắng lẫn kẻ thua ở cả hai phía. Như ông Robert Daly từ Viện Kissinger về Trung Quốc và Hoa Kỳ nhận định, về mặt kinh tế, hai nước này có mối quan hệ tương thích và đã gắn kết với nhau quá sâu sắc đến mức không bên nào có thể gây hại cho bên kia mà không tự làm tổn thương chính mình:

"Họ không chỉ gắn kết với nhau mà còn liên kết với hầu hết các nền kinh tế khác trên thế giới qua những mạng lưới quá phức tạp để có thể hiểu hết. Trừ khi có chiến tranh, không một thanh kiếm nào có thể chặt đứt nút thắt Gordian này. Washington và Bắc Kinh... đều hiểu rằng các đối tác và đồng minh của họ sẽ không ủng hộ việc cô lập hoàn toàn đối thủ."

Liệu có lo ngại hợp lý nào về việc các biện pháp trả đũa của Trump có thể bao gồm Trung Quốc? Phân tích của Bloomberg Economics chỉ ra rằng mức thuế thực tế mà Trung Quốc áp lên hàng hóa Mỹ vẫn thấp hơn thuế quan mà Washington áp đặt lên sản phẩm Trung Quốc. Nếu xét theo đúng nghĩa đen kế hoạch áp thuế "có đi có lại" mà Trump đề cập, thì mối đe dọa đối với Trung Quốc có vẻ mang tính đe dọa hơn là thực tế. Theo phân tích của ông Chang Shu và ông David Qu từ Bloomberg, không có cơ sở để Mỹ tăng thuế đối với Trung Quốc nếu thực sự áp dụng cách tiếp cận "có đi có lại" một cách nghiêm ngặt. Thực tế, điều này có thể yêu cầu Mỹ phải giảm mức thuế của mình:

"Phân tích của chúng tôi cho thấy Mỹ sẽ cần phải giảm thuế đối với Trung Quốc, phản ánh mức thuế thấp của Trung Quốc. Điều này có nghĩa là Trung Quốc đã thoát khỏi nguy cơ bị áp thuế cao hơn? Không hẳn. Chúng tôi vẫn dự đoán thuế quan của Mỹ đối với hàng hóa Trung Quốc sẽ tiếp tục tăng, dù chưa rõ liệu có chạm đến mức 60% mà Trump từng đe dọa hay không. Nếu mức thuế giữ nguyên như hiện tại, tác động đến Trung Quốc có thể sẽ được kiểm soát, đặc biệt nếu Mỹ tăng thuế đối với các đối tác thương mại khác."

Một điểm quan trọng khác là đây không phải là một cú sốc bất ngờ. Hai quốc gia đã điều chỉnh mối quan hệ thương mại của họ ít nhất từ năm 2018, và quá trình tái định hướng của Trung Quốc vẫn đang tiếp tục. Tỷ trọng hàng nhập khẩu của Mỹ từ Trung Quốc đã giảm dần, trong khi Bắc Kinh ngày càng bán nhiều hơn sang các thị trường khác trên thế giới:

Ông Trump muốn điều chỉnh các chính sách thương mại “bất công” mà ông cho rằng đang gây tổn hại đến nước Mỹ, nhưng vẫn chưa rõ liệu động thái áp thuế đối với thép và nhôm lần này có gì khác hơn so với những lần đe dọa trước đây. Ông vẫn còn một tháng để thay đổi quyết định, nhưng Andrew Bishop của Signum Global Advisors cho rằng lần này, khả năng Trump thực sự thực hiện các biện pháp này cao hơn nhiều. Ông Bishop, người từng dự đoán chính xác việc Trump rút lại thuế quan đối với Mexico và Canada, chỉ ra rằng các mức thuế áp dụng chung cho từng ngành đã từng được đề xuất trước đây và Trump có thể đang muốn chứng minh rằng ông không phải là người dễ bị lung lay:

“Vừa mới nhận được nhượng bộ từ Mexico và Canada, rất khó có khả năng Tổng thống Trump sẽ đưa ra những tuyên bố này nhanh như vậy nếu chúng chỉ đơn thuần là những lời đe dọa. Việc ông đã từng áp đặt các mức thuế tương tự trong nhiệm kỳ đầu càng làm cho lời đe dọa lần này trở nên đáng tin cậy hơn. Tổng thống có thể đang lo ngại rằng mình sẽ bị coi là quá yếu đuối sau một loạt những lần rút lui liên quan đến thuế quan gần đây.”

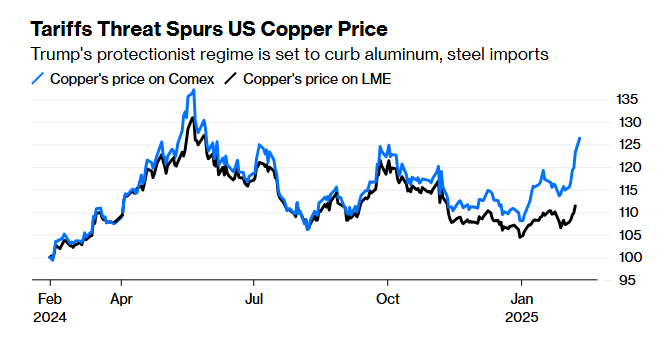

Dường như thị trường đang đánh giá mối đe dọa này một cách nghiêm túc hơn. Ngay cả trước khi thông báo được đưa ra, giá hàng hóa ở Mỹ đã có sự biến động khi các nhà giao dịch vội vã tích trữ trước khi thuế quan có hiệu lực. Sự chênh lệch giá xuyên Đại Tây Dương giữa đồng trên sàn giao dịch hàng hóa New York (Comex) và Sàn giao dịch kim loại London (LME) trở nên rõ rệt:

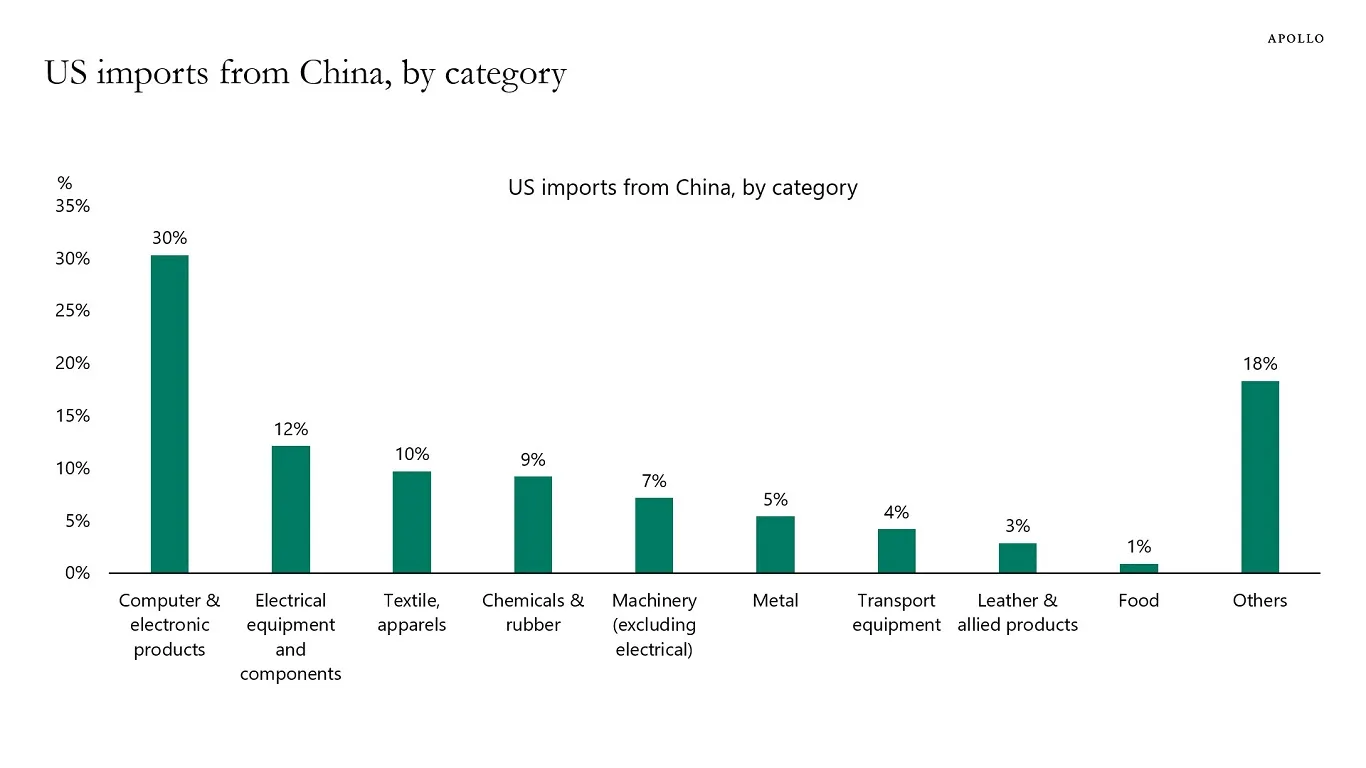

Canada hiện là nguồn cung cấp nhôm tinh luyện lớn nhất cho Mỹ, và nếu Trump không đảo ngược quyết định, nước này sẽ chịu ảnh hưởng nặng nề nhất. Trong khi đó, tác động đối với Trung Quốc có thể sẽ không quá lớn, vì xuất khẩu kim loại của nước này sang Mỹ vốn dĩ đã khá thấp. Như Apollo Global Management minh họa trong biểu đồ sau, xuất khẩu của Trung Quốc sang Mỹ hiện chủ yếu là các sản phẩm điện tử và máy tính:

Tại Mỹ, chỉ số S&P 500 kết thúc phiên giao dịch chỉ thấp hơn chưa đến 1% so với mức cao nhất mọi thời đại được thiết lập vào tháng trước. Cuộc đối đầu thương mại này chưa ảnh hưởng quá lớn đến thị trường chứng khoán nói chung. Tuy nhiên, khi so sánh hiệu suất của các công ty Mỹ có doanh thu chủ yếu từ thị trường nội địa với những công ty phụ thuộc nhiều vào thị trường quốc tế - như phân tích của ông David Kostin, chiến lược gia trưởng bộ phận cổ phiếu Mỹ tại Goldman Sachs - có thể thấy rõ rằng các nhà đầu tư đang có động thái phòng thủ. Các công ty tập trung vào thị trường nội địa đang giành lợi thế:

Ngay cả khi các nhà đầu tư có xu hướng không tin rằng vòng căng thẳng thương mại lần này là thực sự nghiêm trọng, vẫn có nhiều dấu hiệu cho thấy họ đang tìm cách bảo hiểm rủi ro. Và điều đó dẫn chúng ta đến vàng.

Giấc mơ Vàng

Không bao giờ an toàn khi phớt lờ giá vàng. Chính thực tế rằng kim loại này không tạo ra dòng thu nhập và không thể định giá theo bất kỳ chỉ số thông thường nào lại càng khiến biến động của nó trở nên đáng chú ý. Hiện tại, vàng đang trong một thị trường bullish, lần đầu tiên vượt mốc 2,900 USD/ounce vào thứ Hai, nhưng dường như lại không thu hút nhiều sự chú ý. Một mức giá vàng cao đến vậy thường mang một ý nghĩa quan trọng. Nhưng đó là gì?

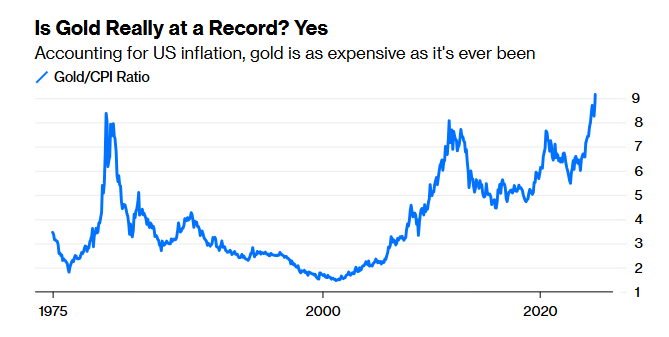

Vàng đang ở mức cực kỳ mạnh, như biểu đồ so sánh với giá tiêu dùng này cho thấy. Đây là biểu đồ theo tuần, vì vậy không ghi nhận đỉnh thoáng qua trong bong bóng vàng đầu năm 1980:

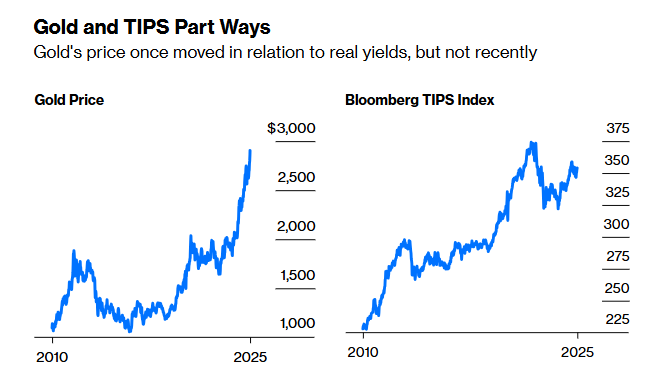

Lợi suất thực thường định hướng giá vàng, nhưng lần này lại không. Lý do thông thường là vàng không tạo ra thu nhập, nên nó sẽ không hấp dẫn khi lợi suất thực tế ở nơi khác đang cao. Nhưng đợt tăng giá lần này lại diễn ra trong bối cảnh TIPS (Trái phiếu Kho bạc bảo vệ lạm phát) vẫn chưa đạt đỉnh của chính nó:

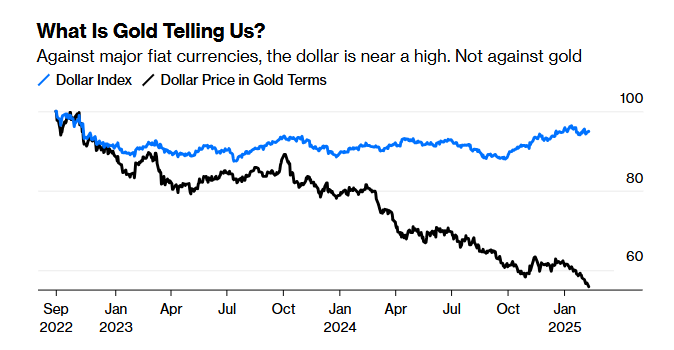

Vàng cũng thường có mối quan hệ trái ngược với USD. Khi USD mạnh, tất yếu sẽ cần ít USD hơn để mua vàng. Nói cách khác, nếu nhà đầu tư tin tưởng vào giá trị của USD,việc mua vàng là không cần thiết. Nhưng lần này, quy luật này cũng không đúng. Chỉ số DXY đang tiệm cận mức đỉnh năm 2022, nhưng giá vàng tính theo USD lại tăng mạnh:

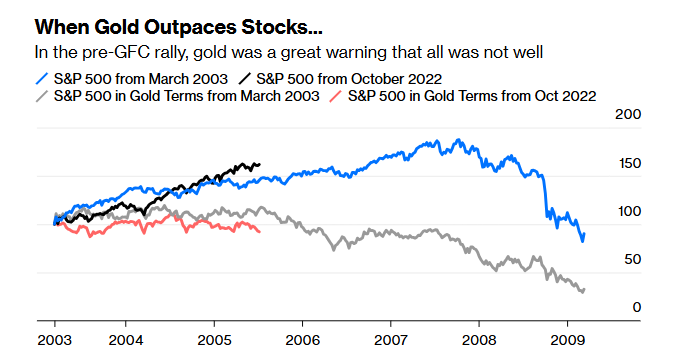

Điều đó cho thấy rằng USD có thể không ổn định như vẻ ngoài. Điều tương tự cũng có thể nói về thị trường chứng khoán. Cuộc phục hồi của S&P 500 kể từ mức thấp tháng 10 năm 2022 trông rất khác nếu tính theo vàng. Hãy nhìn vào một phép so sánh. S&P 500 gần như tăng gấp đôi trong đợt phục hồi từ đầu năm 2003 đến cuối năm 2007, trước khi cuộc khủng hoảng tài chính toàn cầu bùng nổ. Nhưng nếu đo bằng vàng, chỉ số này lại giảm trong suốt giai đoạn đó. Giá cổ phiếu giảm tính theo vàng là một tín hiệu cảnh báo rằng có điều gì đó bất thường. Hiện tại, chênh lệch giữa đà tăng của S&P 500 theo USD và đà giảm theo vàng còn lớn hơn cả thời điểm đó:

Thông thường, một đợt tăng giá vàng mạnh mẽ có thể được giải thích bởi chính sách tiền tệ của Cục Dự trữ Liên bang (Fed), nhưng lần này lại không dễ dàng như vậy. Giai đoạn tăng giá gần đây nhất diễn ra khi thị trường ngày càng tin rằng sẽ không có nhiều đợt cắt giảm lãi suất nữa.

Vậy điều gì đang khiến vàng tăng giá mạnh? Nhu cầu từ các NHTW của các nước mới nổi và tầng lớp trung lưu đang phát triển là một yếu tố quan trọng. Dự trữ vàng của Trung Quốc và đặc biệt là Ấn Độ đã tăng mạnh trong những năm gần đây. Điều này có thể là một chiến lược đa dạng hóa dự trữ ngoại hối, một cách để tránh rủi ro khủng hoảng tài chính liên quan đến trái phiếu kho bạc Mỹ, hoặc một nỗ lực giảm sự phụ thuộc vào đồng USD. Nhưng dù lý do là gì, thực tế là các nước này đang mua vàng:

Bên cạnh đó, căng thẳng thương mại và nhu cầu bảo vệ trước những biến động sắp tới trên thị trường ngoại hối cũng là một động lực thúc đẩy giá vàng. Ngoài ra, cũng có khả năng chính quyền Mỹ đang cân nhắc việc định giá lại lượng vàng dự trữ của mình - vốn hiện vẫn được ghi nhận trên sổ sách với mức giá chỉ 42 USD/ounce - như một cách để có thêm dư địa tài khóa.

Trong bối cảnh này, nếu nhà đầu tư đang tìm kiếm cơ hội, có hai cách rõ ràng để hưởng lợi từ hiện tượng này. Một là đầu tư vào cổ phiếu của các công ty khai thác vàng. Hai là mua bạc - "người em" của vàng, vốn đang tụt hậu đáng kể.

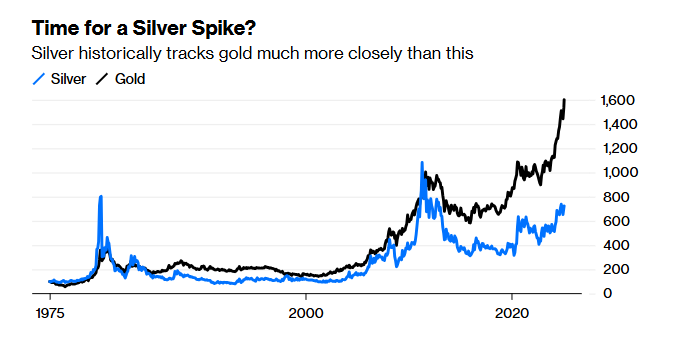

Theo ông Charlie Morris, chuyên gia vàng kỳ cựu tại ByteTree (London), trong 30 năm qua, bạc và vàng có hiệu suất tương đương, biến 100 USD thành khoảng 700 USD. Bạc từng đạt đỉnh rất cao vào năm 2011 nhưng vẫn chưa phục hồi mức đó, nhưng kim loại này sẽ làm được khi tâm lý đầu cơ quay trở lại với vàng. Hiện tại, vàng đang ở mức cao nhất mọi thời đại trong khi các nhà đầu tư vẫn đứng ngoài.

Bạc có xu hướng tạo ra những đợt tăng giá đột biến trong lịch sử, nổi tiếng nhất là nỗ lực thao túng thị trường bạc của anh em nhà Hunt vào năm 1980. Nhưng như biểu đồ này cho thấy, mức giá đó giờ đây đã lùi xa:

Kim loại quý có xu hướng tăng giá mạnh khi tình hình trở nên xấu đi, và vàng dường như là một dấu hiệu cho thấy các nhà đầu tư đang lo lắng về tác động của thuế quan hơn là vẻ ngoài của thị trường cho thấy. Bạc có thể là một cách rẻ hơn để kiếm lời từ tâm lý bất an này.

Bloomberg