Thị trường đoán Trump như thần, nhưng Fed mới là canh bạc lớn!

Quỳnh Chi

Junior Editor

"Những người gác cổng trái phiếu" đã thức tỉnh và đang chú ý tới chiến thắng mang lớn của cựu Tổng thống

Giới đầu tư đã nhận định chuẩn xác về kết quả cuộc bầu cử Mỹ - một kết cục nhanh chóng và không có điểm mù, tái khẳng định vị thế đặc biệt của nền kinh tế Mỹ trên trường quốc tế. Tất cả những yếu tố này đều là tín hiệu tích cực đối với thị trường chứng khoán phố Wall. Tuy nhiên, làn sóng bán tháo trái phiếu đang báo hiệu những căng thẳng tiềm ẩn về gánh nặng nợ công - hệ quả tất yếu từ chiến thắng của Donald Trump.

Bất chấp những hoài nghi vào phút chót và kết quả thăm dò dư luận không mấy khả quan tại Iowa, thông điệp từ thị trường tài chính trong nhiều tuần qua đã thể hiện sự tin tưởng mạnh mẽ vào việc cựu tổng thống sẽ có cuộc tái xuất thuận lợi tại Nhà Trắng.

Những minh chứng cho sự chắc chắn này được phản ánh rõ nét qua nhiều phân khúc khác nhau trên thị trường tài chính toàn cầu. Về tổng thể, cương lĩnh kinh tế của Trump tập trung vào ba trụ cột chính: cắt giảm thuế đồng thời duy trì mức chi tiêu công cao, áp đặt hàng rào thuế quan đáng kể đối với hàng hóa nhập khẩu, và thắt chặt nguồn cung lao động thông qua chính sách mà một nhà quản lý quỹ gần đây đã khéo léo gọi là "phi nhập cư hóa". Tổng hòa các yếu tố này đều mang tính chất thúc đẩy lạm phát.

Đây rõ ràng là gánh nặng đối với thị trường trái phiếu - vốn luôn nhạy cảm với áp lực giá tăng do đặc tính sinh lời cố định, và thường chỉ khởi sắc trong môi trường lãi suất giảm. Nhiệm vụ này sẽ trở nên phức tạp hơn đối với Fed nếu các chính sách của Trump tái kích hoạt các áp lực lạm phát. Mặt khác, diễn biến này lại có lợi cho USD - được dự báo sẽ hưởng lợi kép từ kỳ vọng Fed duy trì lãi suất cao trong thời gian dài hơn và từ các rào cản thuế quan nhằm kiềm chế dòng chảy hàng hóa nước ngoài vào Mỹ. Song song đó, định hướng phi quy định hóa trên diện rộng cũng tạo động lực hỗ trợ cho thị trường cổ phiếu.

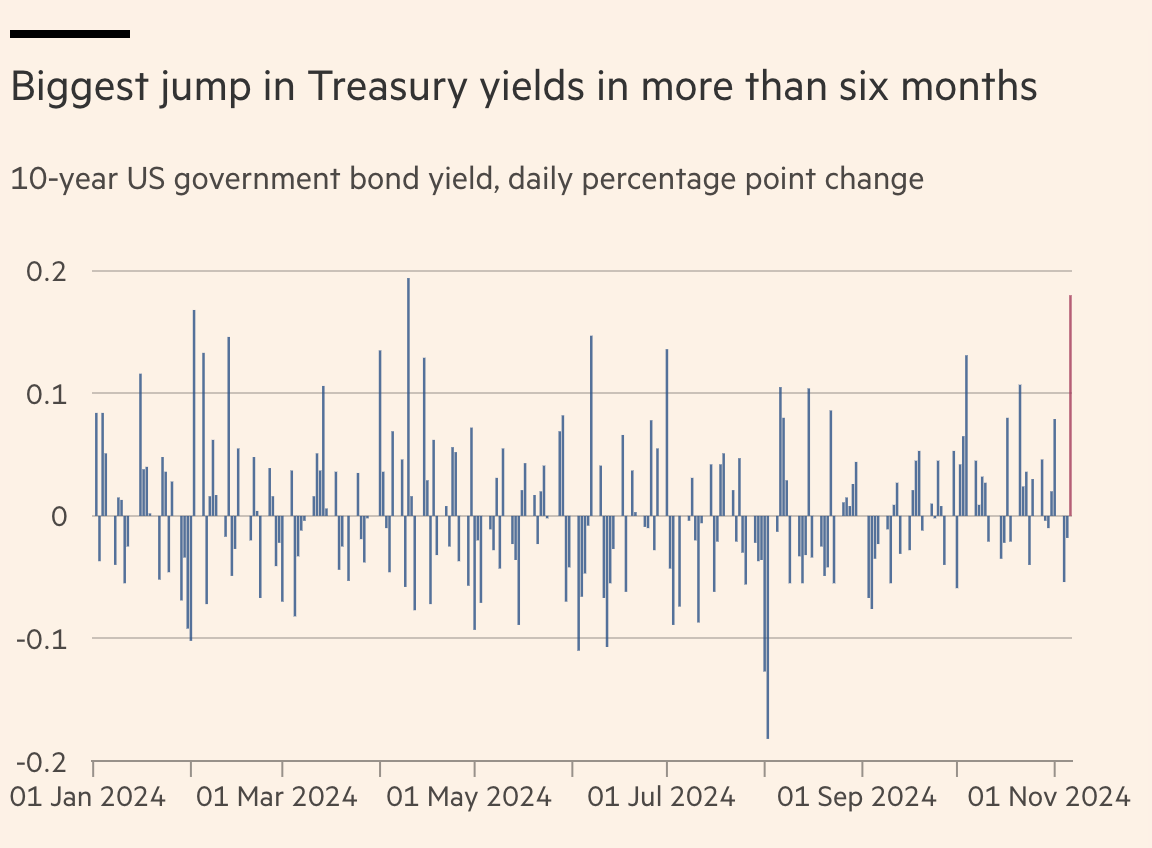

Trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng mạnh nhất trong 6 tháng

Toàn bộ xu hướng này đã diễn ra với động lực mạnh mẽ kể từ giữa tháng 9. Trong khoảng thời gian đó, chỉ số DXY đã tăng hơn 3%, ngay cả trước khi kết quả bầu cử được công bố chính thức. Thị trường chứng khoán cũng không nằm ngoài xu hướng này với mức tăng xấp xỉ 5% trên chỉ số S&P 500. Đồng thời, lợi suất TPCP kỳ hạn 10 năm đã leo dốc từ ngưỡng 3.6% lên khoảng 4.3%, phản ánh sự sụt giảm đáng kể về mặt giá.

Vào thứ Tư, khi viễn cảnh chiến thắng của Trump ngày càng rõ nét, toàn bộ xu hướng này đã tăng tốc mạnh mẽ. Đáng chú ý nhất là động thái lợi suất trái phiếu Mỹ đột ngột bứt phá, đẩy mức lợi suất lên 4.46%. Cần đặt diễn biến này trong bối cảnh thị trường: Mặc dù mức lợi suất này vẫn thấp hơn đỉnh được thiết lập vào mùa hè năm nay, nhưng đây đang dần trở thành một trong những đợt tăng mạnh nhất của lợi suất trái phiếu Mỹ kể từ sau cuộc khủng hoảng trái phiếu chính phủ ngắn hạn tại Anh hơn hai năm trước. Đây mới chính là biến số cần được theo dõi sát sao, chứ không phải diễn biến thị trường cổ phiếu.

Một phần nguyên nhân xuất phát từ yếu tố Fed. Liệu NHTW có thể tiếp tục theo đuổi lộ trình cắt giảm lãi suất - như dự kiến sẽ thực hiện vào thứ Năm tới và trong năm sau - trong bối cảnh Trump có thể hiện thực hóa các đe dọa về thuế quan và thúc đẩy lạm phát? "Khả năng Fed phải tăng lãi suất trong năm tới là một câu hỏi xác đáng cần được đặt ra," theo nhận định của Salman Ahmed, Giám đốc tại Fidelity International, London.

Tuy nhiên, một khía cạnh phức tạp hơn đang nổi lên liên quan đến tính bền vững của chính sách tài khóa. Đối thủ đến từ Đảng Dân chủ của Trump, Kamala Harris, không thực sự theo đuổi chính sách "thắt lưng buộc bụng" về mặt tài khóa - cả hai ứng viên đều có xu hướng duy trì chi tiêu công cao. Song, cam kết của Trump về kỷ luật tài khóa được đánh giá là yếu hơn, và làn sóng bán tháo trái phiếu hiện tại, nếu kéo dài, có nguy cơ đẩy chi phí huy động vốn của Chính phủ Mỹ lên mức không bền vững. Theo nhận định của tập đoàn quản lý tài sản Đức DWS, "Lo ngại về sự suy giảm kỷ luật trong điều hành chính sách tài khóa có thể sẽ là yếu tố then chốt quyết định diễn biến thị trường".

Đây là bóng ma đã ám ảnh cộng đồng đầu tư trong suốt nhiều năm qua. Câu hỏi đặt ra là: Khi nào giới đầu tư sẽ đạt đến điểm bão hòa với chính sách chi tiêu phóng tay của chính phủ và quyết định rút lui khỏi thị trường trái phiếu, hoặc ít nhất là đòi hỏi mức lợi suất bù đắp rủi ro cao hơn đáng kể?

Những băn khoăn này thường trỗi dậy mỗi khi giá trái phiếu suy giảm, bất kể nguyên nhân, và đặc biệt là trong các thời điểm chuyển giao quyền lực chính trị. Cấu trúc quyền lực cuối cùng tại Quốc hội sẽ là biến số quyết định đối với định hướng đầu tư - một chiến thắng trọn vẹn của Đảng Cộng hòa sẽ loại bỏ mọi rào cản tiềm tàng đối với việc triển khai chương trình nghị sự kinh tế của Trump.

Giới quản lý danh mục đầu tư chắc chắn sẽ dành những tháng năm tới để phân tích kỹ lưỡng các tuyên bố tranh cử của Trump về thuế quan và chính sách thuế: đâu là cam kết thực sự, đâu là chiến thuật đàm phán thương mại, và đâu chỉ là những phát ngôn mang tính "ngoại giao". Việc lợi suất trái phiếu chuẩn vẫn chưa vượt ngưỡng tâm lý 5% phản ánh niềm tin của giới đầu tư rằng một số tuyên bố của ông chỉ mang tính biểu tượng. Trong bối cảnh này, nhân sự được lựa chọn cho vị trí Bộ trưởng Tài chính sẽ là chỉ báo quan trọng về định hướng chính sách.

Trong lúc các chi tiết đó vẫn đang được thảo luận, một hiện tượng đáng chú ý khác đã xuất hiện: trong khi lợi suất trái phiếu Mỹ đang tăng, lợi suất tại Anh và Đức lại cho thấy xu hướng giảm ban đầu. "Đây là một điểm bất thường hiếm gặp," Ahmed từ Fidelity International nhận xét. "Diễn biến này phản ánh nhận định của thị trường về sự dịch chuyển trong động lực tăng trưởng toàn cầu. Các chính sách thuế quan và tài khóa đang tái phân bổ tiềm năng tăng trưởng," ông phân tích. Phản ứng giảm điểm theo bản năng của thị trường chứng khoán Trung Quốc càng làm rõ nét hơn xu hướng này. Không còn nghi ngờ gì nữa, chính sách "Nước Mỹ trước tiên" đang dần hiện thực hóa.

"Những người gác cổng trái phiếu" đã thực sự thức tỉnh và đang theo dõi sát sao chiến thắng mang tính bước ngoặt của Trump. Đợt sụt giảm đột ngột của giá trái phiếu là một hồi chuông cảnh báo không thể bỏ qua. Tính bền vững của chính sách tài khóa vẫn là một thách thức nghiêm trọng, và giới đầu tư sẽ phải đối mặt với bài toán phức tạp trong việc giải mã diễn biến này, cũng như dự báo các chính sách thuế quan trong những tháng tới.

Tuy nhiên, đối trọng với những lo ngại này là một yếu tố thậm chí còn có sức ảnh hưởng lớn hơn cả sức mạnh của thị trường trái phiếu: cá tính của Trump. Với khát khao chiến thắng và đặc biệt là tham vọng duy trì một thị trường chứng khoán bùng nổ, điều này nhiều khả năng sẽ là "hàng rào" tự nhiên ngăn cản ông thực thi bất kỳ chính sách cực đoan nào về nợ công và lạm phát có thể gây bất ổn cho thị trường cổ phiếu.

Financial Times