Thị trường nhà ở đã từng là động lực tạo ra chu kỳ kinh tế

Đầu tư vào nhà ở không còn là thế lực kinh tế vĩ mô như nó đã từng

Người Mỹ từ lâu đã hiểu mối liên hệ giữa tình trạng của thị trường nhà đất với sức khỏe của cả nền kinh tế. Vào đầu thập niên 1980, Khi Paul Volcker - Chủ tịch Cục Dự trữ Liên bang Mỹ lúc bấy giờ - đẩy lãi suất lên mức cao đến “muốn rớt nước mắt”, các chủ thầu xây dựng giận dữ đã viết tên và địa chỉ của ông Volcker lên những khúc gỗ và gửi qua hòm thư tới văn phòng cho ông như tượng trưng cho sự phản đối kịch liệt với động thái điều hành của vị Chủ tịch này. Và không lâu sau đó tỷ lệ thất nghiệp đã tăng vọt lên gần 11%. Vào năm 2007, Edward Leamer thuộc Đại học California, Los Angeles, đã viết rằng “Thị trường nhà ở đang là chỉ báo cho chu kỳ kinh tế”. Cuộc Đại suy thoái dường như đã sớm chứng minh được quan điểm của ông ta. Chấn thương của cuộc khủng hoảng tài chính toàn cầu đã khiến người Mỹ trở nên quá nhạy cảm với sự chao đảo trong lĩnh vực nhà ở. Nhưng trên thực tế, vai trò của nó như một khối động cơ dẫn dắt nền kinh tế đã giảm đi. Tuy rằng cuộc suy thoái COVID-19 sẽ mang lại nỗi đau cho nhiều người thuê nhà và cả chủ nhà, nó cũng cho thấy rằng những tai ương từ lĩnh vực nhà ở không còn là điềm báo cho sự diệt vong như trước kia.

Những mô tả của ông Leamer về tầm quan trọng của nhà ở đối với những thăng trầm kinh tế trong quá khứ không hề cường điệu một chút nào. Trung bình thì đầu tư nhà ở chỉ đại diện cho một cấu phần nhỏ của GDP, khoảng 4.6%, trong thời kỳ hậu chiến. Nhưng nó đã biến động mạnh mẽ hơn nhiều so với các lĩnh vực khác. Ví dụ từ năm 2007 đến 2009, tổng sản lượng thực tế ở Mỹ đã giảm khoảng 2.5%. Tuy nhiên, cũng trong khoảng thời gian đó, đầu tư nhà ở dân cư đã giảm tới 41%. Trong nghiên cứu về cuộc suy thoái sau chiến tranh của Mỹ, ông Leamer nhận thấy GDP bắt đầu đi chệch khỏi xu hướng trước cả khi cuộc suy thoái thực sự ập đến và sản lượng bắt đầu giảm. Sự sụt giảm trong đầu tư nhà ở hoạt động như một chiếc chuông cảnh báo sớm, trung bình chiếm khoảng 1/4 sự sụt giảm sản lượng ngay trước thềm suy thoái kinh tế. Ngược lại, mức tiêu thụ hàng hóa lâu bền chịu trách nhiệm cho khoảng 20% và sức tiêu thụ dịch vụ chỉ đóng góp khoảng 1/10 cho sự yếu kém trong nền kinh tế. Thị trường nhà ở nói chung vừa là một yếu tố dự báo đáng tin cậy cho suy thoái và, và cũng thường xuyên là một nguyên nhân sát gần. Những rắc rối nghiêm trọng về nhà ở xảy ra trước tới 9 trên 11 cuộc suy thoái trong khoảng thời gian từ sau khi kết thúc chiến tranh thế giới thứ hai tới đầu năm 2020. Một ngoại lệ là vụ bong bóng Dotcom, trước đó người ta chỉ thấy một sự sụt giảm khiêm tốn trong lĩnh vực này. Một trường hợp khác là cuộc suy thoái năm 1953, được kích hoạt bởi đợt giải ngũ sau chiến tranh Triều Tiên. Khi đó, nhà ở là một nhân tố ngoài cuộc hoàn toàn vô tội.

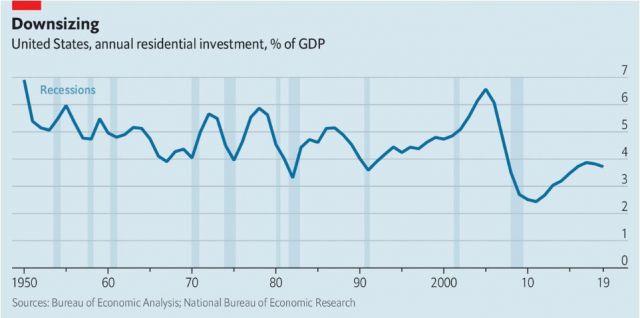

Tuy nhiên, qua thời gian vai trò kinh tế của thị trường nhà ở đã dần suy yếu. Đầu tư khu dân cư (ví dụ như chi tiêu nhà ở mới) trong cấu phần của GDP, đạt đỉnh 6.9% vào năm 1950, và kể từ đấy đã giảm xuống (xem biểu đồ dưới). Đà tăng trong xây dựng vào đầu những năm thập niên 2000 đã phá vỡ xu hướng, nhưng để rồi lại trượt dốc từ đó về sau. Đầu tư vào nhà ở chỉ chiếm 3.9% GDP trong năm 2017, mức đỉnh thấp nhất trong các chu kỳ kể từ năm 1945. Khi tỷ trọng đầu tư khu dân cư trong tổng GDP đã giảm, đóng góp của nó vào suy thoái kinh tế cũng giảm theo: từ 32% trước cuộc suy thoái năm 1980, xuống mức 21% năm 1991, và chỉ còn 12% trước khi kinh tế đi xuống năm 2001.

Cuộc Đại suy thoái dường như là một ngoại lệ đáng kinh ngạc. Trên thực tế, nó chứng minh được thay đổi trên. Một sự sụt giảm lớn tới 22% trong đầu tư dân cư trong năm 2009 đã “cướp đi” 0.74 điểm phần trăm từ tăng trưởng GDP thực trong năm đó, và điều này không thể bị xem nhẹ. Tuy nhiên, một mức giảm tương đương vào năm 1980 đã làm tăng trưởng hụt đi hơn nhiều -1.2%. Vai trò của nhà ở trong cuộc Đại suy thoái phực tạp hơn những gì mà chúng ta thường hiểu. Đóng góp của nó cho tăng trưởng bắt đầu giảm trong quý IV năm 2005 – tròn hai năm trước khi suy thoái kinh tế bắt đầu, và ba năm trước giai đoạn sản lượng lao dốc mạnh nhất. Hơn nữa, cú rơi của GDP vào cuối năm 2008 và đầu năm 2009 là kết quả của những phản ứng dây chuyền từ sự sụp đổ của giá nhà, chứ không phải sự thu hẹp lại trong tình hình đầu tư.

Sự bùng nổ và sau đó là “vỡ toang” của thị trường bất động sản những năm thập niên 2000 cũng là “sản phẩm” của tình cảnh kinh tế khó khăn mà ít khả năng có thể tái diễn trong tương lai gần. Các khoản đầu tư nhà ở rất nhạy cảm với những biến động về lãi suất và giá nhà. Chính giá cả cũng bị ảnh hưởng mạnh mẽ bởi lãi suất. Một nghiên cứu được công bố bởi Ngân hàng Thanh toán Quốc tế, một câu lạc bộ các ngân hàng trung ương, vào năm 2017 cho thấy rằng lãi suất ngắn hạn ở Mỹ giảm 1% trong giai đoạn 1970-2015 có liên quan tới việc giá nhà tăng 5% ba năm sau đó. Từ 2000 đến 2002, Fed đã cắt giảm lãi suất tới hơn 5 điểm phần trăm, khơi mào cho sự tăng vọt cả về giá lẫn tình hình xây dựng, giúp vực dậy nền kinh tế.

Một thị trường nhà ở u ám

Các quan chức Fed sẽ không dễ để có thể thực hiện lại mánh này. Lãi suất ở tất cả các kỳ hạn đã sụp đổ trong một thập kỷ vừa qua, khiến các ngân hàng trung ương còn rất ít dư địa để tác động lên thị trường đầu tư nhà ở qua việc điều chỉnh lãi suất chính sách. Khi cuộc khủng hoảng COVID-19 ập đến, Fed chỉ có thể cắt giảm lãi suất điều hành 1.5 điểm phần trăm là nó đã chạm xuống mức 0 giới hạn. Trong khi đó, các yếu tố khác đang làm đình trệ nhu cầu về nhà ở. Con số di cư ròng sang Mỹ trong lịch sử cũng đã có ảnh hưởng sâu sắc đến đầu tư dân cư, nhưng thậm chí giảm hơn 40% trong giai đoạn 2016-2019. Thật vậy, năm 2019, dân số nước Mỹ tăng trưởng với tốc độ chậm nhất trong một thế kỷ. Tỷ lệ nhập cư và sinh thấp hơn do đại dịch có thể củng cố thêm cho xu hướng này, tiếp tục dẫn đến sự suy giảm trong ngành xây dựng nhà ở.

Tình trạng thu hẹp của thị trường nhà ở như một nhân vật phản diện trong chu kỳ kinh doanh không có nghĩa là hiệu ứng của nó nên bị bỏ qua hoàn toàn. Doanh số bán nhà mới trong tháng 4 thấp hơn 13% so với cùng kỳ năm 2019; xây dựng khu dân cư mới cũng giảm 26% trong giai đoạn đó. Khi các số liệu cuối cùng được chính thức công bố, chúng có thể sẽ cho thấy rằng sự sụt giảm của đầu tư dân cư trong nửa đầu năm 2020 cao kỷ lục từ trước đến nay (mặc dù ảnh hưởng của nó vào mức sụt giảm GDP gần như chắc chắn sẽ bị lu mờ bởi sự co hẹp tại các khu vực khác). Nếu các viện trợ “hào phóng” cho lao động thất nghiệp, người thuê nhà cùng với người vay đang gặp khó khăn được phép kết thúc, thì những vết thương của thị trường nhà đất có thể sẽ còn trở nên tồi tệ hơn.

Mặc dù vậy, sự yếu đi trong ảnh hưởng của khu vực này lên cấu phần của GDP cũng làm hạn chế khả năng khuếch đại các động lực của suy thoái. Và những thay đổi sau khủng hoảng đối với các tiêu chuẩn cho vay đã làm giảm bớt mối đe dọa rằng các khoản vay thế chấp bị mất khả năng chi trả có thể “trigger” thị trường tài chính trở nên xấu đi. Lý do lớn nhất để lo lắng về những rắc rối liên quan đến nhà ở hiện nay là tình trạng thu hồi và giải phóng mặt bằng đang giáng một đòn nặng nề lên các hộ gia đình và khu dân cư. Đã đến lúc để chính sách điều hành ngừng coi thị trường nhà ở là một nhân tố vĩ mô trừu tượng, và đối xử như một ngành dịch vụ tối cần thiết, đúng như bản chất của nó.