Thị trường nhà ở sẽ quyết định liệu Fed có đảo chiều chính sách hay không.

Đặng Hải Phú

Junior Analyst

Thị trường nhà ở Mỹ đang phải đối mặt với một cơn bão với chi phí tài chính tăng cao, nhu cầu suy giảm và nguồn cung tăng.

Các nhà đầu tư đang chờ đợi tín hiệu “đảo chiều” chính sách của Cục Dự trữ Liên bang. Có thể thị trường nhà ở Mỹ sẽ đóng vai trò quan trọng trong việc buộc Fed phải bắt đầu nới lỏng hơn là lạm phát hoặc thất nghiệp.

Trong suốt thế kỷ trước, thị trường nhà ở đã giúp xác định những biến động trong chu kỳ kinh tế, là động lực chính của đầu tư, việc làm và tiêu dùng (đặc biệt là thiết bị gia dụng). Một bài báo nghiên cứu gần đây đã nhận định. “Thị trường nhà ở đại diện cho chu kỳ kinh tế”.

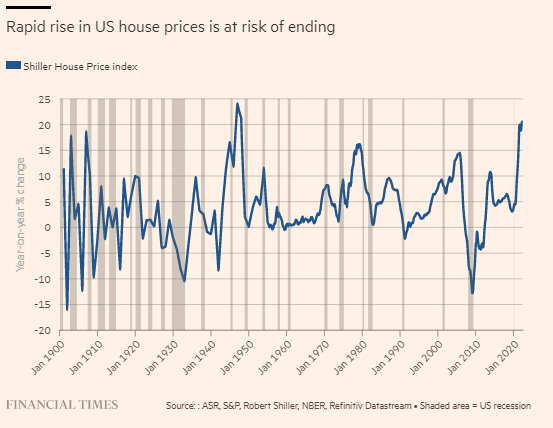

Chính sách tài khóa và tiền tệ nới lỏng, tình hình đại dịch cải thiện đã thúc đẩy lạm phát giá nhà ở Mỹ lên tới 20% (mức tăng nhanh nhất kể từ tháng 12 năm 1946). Lạm phát giá nhà trong ba năm là 46% theo giá danh nghĩa và 28% theo giá thực tế, mức chỉ xuất hiện 2 lần trong70 năm qua: bong bóng đầu những năm 1980 và giữa những năm 2000. Tuy nhiên, “quãng thời gian tốt đẹp” này đối với nhà ở tại Mỹ có vẻ sẽ kết thúc khi thị trường bất động sản phải đối mặt với thách thức về chi phí tài chính tăng, nhu cầu bị siết chặt và nguồn cung tăng lên.

Các nhà đầu tư thường tập trung vào lãi suất thế chấp và hoạt động tái cấp vốn như những động lực chính của nhu cầu nhà ở, nhưng xu hướng thu nhập thực thường đóng một vai trò lớn hơn, trong bối cảnh thu nhập thực đang bị kìm hãm bởi sự gia tăng của lạm phát. Tỷ lệ giá nhà trên thu nhập của Hoa Kỳ hiện ở mức cao nhất kể từ sau chiến tranh thế chiến thứ 2 với mức 4.8 lần và với chi phí tài chính tăng lên, khả năng chi trả đang ở mức thấp nhất kể từ ngay trước cuộc khủng hoảng nợ dưới chuẩn. Niềm tin của người tiêu dùng về việc đây là “thời điểm tốt để mua nhà” hiện đang thấp hơn bất kỳ thời điểm nào kể từ năm 1980. Khi nhu cầu đang bị thách thức, nguồn cung tiềm năng (nhà đã khởi công nhưng chưa hoàn thiện) lại đang ở mức cao kỷ lục.

Hậu quả của sự mất cân bằng cung / cầu này đang bắt đầu xuất hiện. Doanh số bán nhà mới là 511,000 trong tháng Bảy, giảm gần 50% so với hai năm trước đó. Đồng thời, chỉ số Hiệp hội các nhà xây dựng quốc gia trong năm nay đã giảm nhanh hơn bất kỳ thời điểm nào khác nếu không kể thời điểm bắt đầu đại dịch.

Điều quan trọng đối với nền kinh tế thực là doanh số nhà ở sẽ kéo theo số lượng nhà xây mới. Nếu số lượng nhà xây mới giảm 600.000 trong 12 tháng tới xuống dưới 1 triệu (như mô hình của chúng tôi đề xuất), điều này có thể tương đương mức giảm khoảng 1.5% tổng sản phẩm quốc nội của Hoa Kỳ.

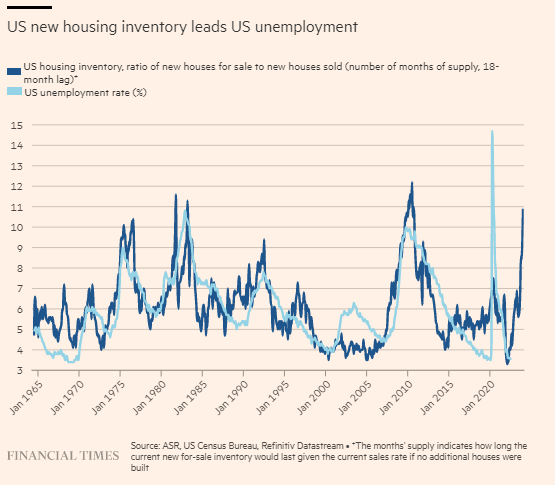

Doanh số bán nhà mới chậm hơn đã đẩy tỷ lệ tồn kho / doanh thu lên tới 10.9 tháng trong tháng Bảy. Những lượng hàng tồn kho này thường dẫn đến thất nghiệp, gợi ý tỷ lệ thất nghiệp có thể vượt 5% trong thời gian 18 tháng tới - chắc chắn không phải là viễn cảnh “hạ cánh mềm” mà nhiều nhà đầu tư mong đợi.

Chúng ta có thể thấy hai phản biện cho lập luận này: thứ nhất, hàng tồn kho nhà ở thấp hạn chế nguồn cung hiện tại và thứ hai, bảng cân đối lành mạnh của người tiêu dùng hạn chế rủi ro với nhu cầu.

Mặc dù tồn kho nhà hiện tại đang ở mức thấp, tương đương nguồn cung của ba tháng, nhưng những tác động của thay đổi về tồn kho nhà mới lên tồn kho nhà hiện tại thường trễ 3 tháng, cho thấy lượng tồn kho của các căn nhà hiện có có thể tăng nhanh vào cuối năm 2022.

Trong khi bảng cân đối kế toán hộ gia đình vẫn ổn định, về mặt lịch sử, điều này không ngăn chặn được suy thoái. Bảng cân đối kế toán mạnh thường được thấy trước các cuộc suy thoái trong lịch sử. Ngoài ra, niềm tin của người tiêu dùng về tình hình tài chính của họ đang ở mức tệ nhất lịch sử nếu không tính cuộc khủng hoảng tài chính toàn cầu. Thực tế là phần lớn của cải thuộc sở hữu của một số ít các hộ gia đình có thu nhập cao hơn.

Hậu quả của suy thoái nhà ở là rất trầm trọng. Cổ phiếu bị ảnh hưởng khi hàng tồn kho nhà mới tăng, nền kinh tế tăng trưởng chậm lại, tỷ lệ thất nghiệp tăng và lợi nhuận suy giảm. Hàng hóa và cổ phiếu liên quan đến nhà ở gặp khó khăn.Nhưng những rủi ro thị trường chính từ chu kỳ nhà ở này có thể sẽ tập trung chủ yếu ở những chủ nợ cho vay thế chấp phi ngân hàng tài trợ cho sự bùng nổ nhà ở sau khủng hoảng. Tuy nhiên, những rủi ro này sẽ nhân lên nếu sự sụt giảm giá nhà lan sang bất động sản thương mại (như vẫn luôn xuất hiện trong 70 năm qua), có khả năng gây ra rủi ro lớn hơn đối với thị trường tài chính Mỹ, với các tài sản “thay thế” khác.

Tóm lại, thị trường nhà ở Hoa Kỳ là trung tâm của cả nền kinh tế thực và thị trường tài chính, điều khiến nó có khả năng trở nên quan trọng đối với thời điểm Fed đảo chiều chính sách (có lẽ quan trọng hơn cả lạm phát hoặc thất nghiệp). Trong lịch sử, các chu kỳ lãi suất của Hoa Kỳ thường chỉ thay đổi khi Fed buộc phải nới lỏng do một cuộc khủng hoảng tài chính. Điều đó có thể sẽ vẫn tiếp diễn trong hiện tại.

Với tầm quan trọng của nhà ở đối với nền kinh tế và thị trường Hoa Kỳ, có lẽ đã đến lúc Fed và các ngân hàng trung ương khác phải noi theo Ngân hàng Dự trữ New Zealand và bổ sung đích danh nhà ở vào các nhiệm vụ chính sách của họ. Xét cho cùng, thị trường nhà ở chính là đại diện của chu kỳ kinh tế.

Financial Times

https://www.ft.com/content/8a1437fb-5f0b-4734-9839-8d41dacad27a