Thị trường trái phiếu thế giới đang bị "Nhật Bản hóa"?

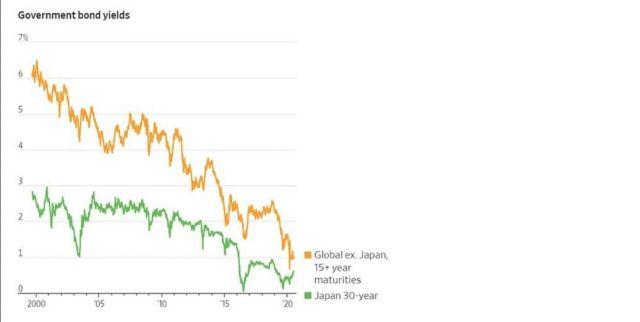

Trái phiếu toàn cầu đang dần trở nên giống Nhật Bản với việc tất cả lợi suất dài hạn đều đang hướng về 0.

Đại dịch COVID 19 đã có một tác động quân bình rất lớn đến thị trường trái phiếu toàn cầu. Trước khi đại dịch xảy ra, lợi suất dài hạn của trái phiếu Nhật Bản đã ở mức thấp hơn rất nhiều so với hầu hết các quốc gia khác, một phần của việc đó là do chính phủ Nhật Bản đã vay nợ rất nhiều, và do đó họ đã giữ mức lãi suất thấp lâu hơn so với Mỹ và các nước EU để chống chọi với áp lực trả nợ.

Nhưng bây giờ, tất cả các quốc gia đều đang phải đối mặt với những khoản thâm hụt không tưởng, lợi suất trái phiếu chính chủ tuột dốc không phanh ở mọi nơi – trừ Nhật Bản – và điều đó đã gợi lên một số câu hỏi thú vị về việc liệu khái niệm xưa cũ về mức lãi suất bằng 0 có còn thích hợp?

Có thể, bởi dường như trong bối cảnh lãi suất huy động sụt giảm, thì các ngân hàng Nhật Bản lại không thể kiếm ra tiền bằng việc cho vay với mức lãi suất dài hạn thấp kỷ lục. Lãi suất cho vay dài hạn không thể tiếp tục giảm nếu Ngân hàng còn muốn tồn tại. Mà hệ thống ngân hàng, như mọi người đã biết, chính là nến kinh tế.

Điều gì sẽ xảy ra khi lãi suất tại tất cả mọi nơi giảm xuống bằng với mức của Nhật Bản?, rất nhiều thứ tồi tệ bao gồm:

Các ngân hàng trung ương sẽ mất đi công cụ lãi suất để đối phó với các đợt suy thoái trong tương lai. Thông thường, sẽ phải giảm lãi suất khoảng 5 điểm phần trăm để kích thích lại tăng trưởng. Những ngày đó, ít nhất là cho phần cuối của đường cong lợi suất, có thể đã qua.

Trong khi đó, các ngân hàng trung ương đã mua hầu hết các trái phiếu chính phủ của họ để đẩy lãi suất xuống mức hiện tại, do đó, QE ở dạng hiện tại cũng là một khoản tiêu dùng. Fed và các NHTW khác sẽ không có lựa chọn nào khác trong tương lai ngoài việc bắt đầu mua các loại tài sản khác như cổ phiếu và bất động sản (và trái phiếu rác).

Việc các ngân hàng trung ương thao túng giá cổ phiếu khá nhiều đã hạ màn những khái niệm về chủ nghĩa tư bản mà chúng ta thường biết. Với việc thị trường chứng khoán không còn đo lường được gì ngoài sự nhu cầu mua tài sản của ngân hàng trung ương, các doanh nghiệp sẽ bị bị "lạc lối", dẫn đến sự phân bổ nguồn vốn kém hiệu quả ngày càng lớn, và điều đó có nghĩa là chấm dứt sự giàu có xã hội và cuối cùng là sụp đổ tài chính, v.v. Bạn biết câu chuyện rồi đó.

Với việc chính sách tiền tệ bị loại ra khỏi trò chơi, các chính phủ sẽ bị buộc phải thực hiện các biện pháp kích thích tài khóa lớn hơn, hầu hết trong số đó - giống như việc đặt cược của các doanh nghiệp "lạc lối" nói trên - phần lớn là kém hiệu quả. Lãng phí tiền bạc khắp nơi, với hậu quả là thiếu hụt dòng tiền một cách trầm trọng.

Ở một nơi nào đó trên con đường của Lý thuyết tiền tệ hiện đại (Modern Monetary Theory), trong đó việc trực tiếp in tiền thay thế cho việc vay và chi tiêu có thể được áp dụng. Thực tế là chúng ta đã gần đến mức đó rồi khi mà các ngân hàng trung ương mua trái phiếu chính phủ và hoàn trả tiền lãi cho chính người phát hành.

Vì vậy, tất cả các con đường dẫn đến việc "in tiền". Và khi áp lực của toàn bộ trò chương trình điên rồ này đặt lên đồng tiền quốc gia – một "bờ vai" rất hẹp – trò chơi này cuối cùng sẽ kết thúc!