Tìm hiểu về một buổi đấu thầu trái phiếu của Bộ Tài chính Hoa Kỳ

Đức Nguyễn

FX Strategist

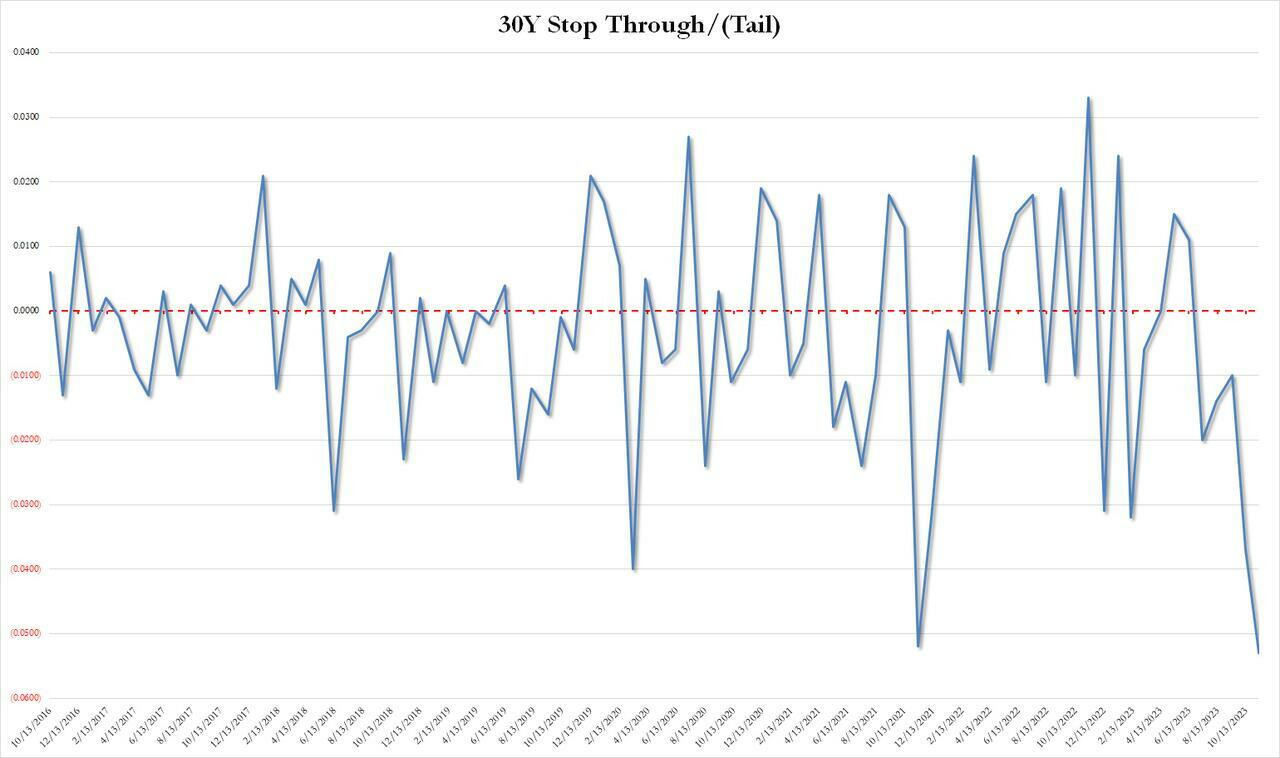

Với việc thị trường đảo chiều mạnh sau phiên đấu thầu không thể tệ hơn vào thứ Năm, có vẻ đã đến lúc ta nhìn lại và ngẫm xem, những điều này là gì?

Tail? Bid-to-cover? Đây là những thuật ngữ rất khó hiểu khi ta mới tìm hiểu về trái phiếu và đấu thầu trái phiếu.

Tại sao ta cần hiểu những từ này? Đây là phản ứng của thị trường sau phiên đấu thầu trái phiếu 30 năm đêm thứ Năm:

Các phiên đấu thầu trái phiếu có thể cho chúng ta manh mối về tình hình sức khỏe hoặc các vấn đề của toàn bộ hệ thống tài chính Hoa Kỳ. Nhưng những manh mối đó là gì và làm thế nào ta biết được?

Các thuật ngữ và kiến thức cơ bản về đấu thầu trái phiếu

Trước hết, hãy nói về các loại nợ công được chào bán:

- Tín phiếu ngắn hạn (T-Bill) có thời hạn dưới 1 năm

- Tín phiếu trung hạn (Notes) có thời hạn dưới 10 năm

- Trái phiếu có thời hạn trên 10 năm

- Và trái phiếu phòng hộ lạm phát (TIPS) có nhiều kỳ hạn khác nhau

Tất cả có thể được quy chung là trái phiếu. Các phiên đấu thầu trái phiếu diễn ra thường xuyên, với tổng cộng khoảng 300 phiên trong một năm.

Bộ Tài chính đã chào bán khoảng 15 nghìn tỷ USD trái phiếu trong năm 2022. Rất nhiều tiền. Và nguồn cung lớn như vậy cũng sẽ cần rất nhiều nhu cầu.

Ta sẽ bắt đầu tìm hiểu về một số định nghĩa và luật để biết rõ hơn về những gì diễn ra trong một phiên đấu thầu. Đầu tiên, để được tham gia, người mua phải có một tài khoản.

Nhà đầu tư tổ chức thường sử dụng hệ thống tự động xử lý đấu thầu trái phiếu (TAAPS), nhà đầu tư cá nhân sử dụng tài khoản TreasuryDirect. Nhà đầu tư cá nhân chỉ có thể đặt “giá chào không cạnh tranh”, tức là họ chấp nhận bất kỳ mức lợi suất nào được thiết lập bởi buổi thầu. Nhà đầu tư tổ chức có thể đặt cả giá chào không cạnh tranh và “giá chào cạnh tranh,” tự chào một mức lợi suất họ muốn.

Các nhà đầu tư tổ chức cũng có thể giao dịch trước một buổi đấu thầu, rồi tự tất toán cho nhau khi bắt đầu đấu thầu. Đây được gọi là thị trường tiền phát hành (when-issued).

Khi buổi đấu thầu bắt đầu, Bộ Tài chính sẽ chấp nhận tất cả các lệnh chào không cạnh tranh, sau đó đấu thầu phần còn lại. Đây là lúc những người mua cạnh tranh sẽ biết mình có được khớp lệnh hay không.

Ví dụ, Bộ muốn bán 100 triệu USD trái phiếu 10 năm, coupon 4%. Và họ nhận 10 triệu USD giá chào không cạnh tranh. Sau đó, họ nhận được các lệnh thầu sau:

- 25 triệu USD tại 3.88%

- 20 triệu USD tại 3.90%

- 30 triệu USD tại 4.00%

- 30 triệu USD tại 4.05%

- 25 triệu USD tại 4.12%

Lệnh chào mua với lợi suất thấp nhất sẽ được khớp trước, sau đó tăng dần cho đến khi trái phiếu được bán hết.

Trong ví dụ này, Bộ chào bán 100 triệu USD.

Họ chấp nhận 10 triệu USD giá chào không cạnh tranh trước, sau đó tất cả các giá chào cạnh tranh đến 4% (75 triệu USD), sau đó 15 triệu USD lệnh chào 4.05%, tổng cộng 90 triệu USD. Những người chào mua 4.05% sẽ khớp nửa lệnh.

Trong trường hợp này, 100 triệu USD trái phiếu này được chào bán với lợi suất 4.05%.

Nhìn bề ngoài thì trông không hay lắm. Bộ phải chấp nhận lợi suất cao hơn để chào bán được trái phiếu.

Nhưng nó tệ như nào? Và sao ta biết được?

Các thước đo một phiên đấu thầu

Câu trả lời nằm ở kỳ vọng về giá. Tiếp theo, ta sẽ đi vào các thước đo cho một phiên thầu để tìm hiểu tại sao.

Bid-to-Cover (Tỷ lệ chào mua trên chào bán)

Một trong những yếu tố đầu tiên thị trường nhìn vào là Bid-to-Cover (BTC). Hiểu đơn giản, đây là tổng lượng chào mua chia cho lượng trái phiếu chào bán.

Trong buổi đấu thầu trên, ta có tổng cộng (10+25+20+30+30+25)= 140 triệu USD lệnh chào mua 100 triệu USD trái phiếu. Do đó, BTC ở đây sẽ là 140/100 = 1.4.

Khi theo dõi BTC, ta sẽ xem tỷ lệ này tăng hay giảm theo thời gian, và nhanh hay chậm.

Nếu thanh khoản thị trường đang cạn dần, đây sẽ là chỉ báo đầu tiên phản ánh rõ nhất. Nếu BTC giảm đủ sâu, ta có một báo động đỏ.

Lợi suất cao nhất

Một chỉ số khác, thường quan trọng hơn là mức lợi suất cao nhất (high yield), mức lợi suất phía chào mua nhận được sau buổi đấu thầu, còn gọi là giá chốt (stop price).

Ta sẽ nhìn vào 2 điều ở đây. Hãy nhớ lúc trước ta có nói về thị trường tiền phát hành trong giai đoạn đấu thầu.

Thị trường này cũng sẽ tạo ra một mức lợi suất riêng (gọi là lợi suất tiền phát hành). Mức này sẽ đặt ra kỳ vọng cho một buổi đấu thầu và là thông tin rất quan trọng cho nhà đầu tư.

Đầu tiên, phiên đấu thầu có lợi suất chốt cao hơn hay thấp hơn? Khi lợi suất cao nhất thấp hơn lợi suất tiền phát hành, phiên đấu thầu diễn ra khá tốt, và ngược lại.

Hiểu đơn giản, mức lợi suất tiền phát hành cho ta biết trái phiếu giao dịch ra sao trước khi được đấu thầu, còn lợi suất cao nhất cho ta biết phiên thầu diễn ra như nào.

Chênh lệch lợi suất đấu thầu (Tail)

Một cái nữa ta cũng cần để ý khi nói về lợi suất cao nhất là tail. Đây là hiệu của lợi suất cao nhất và lợi suất tiền phát hành .

Nếu tail âm, buổi đấu thầu diễn ra tốt hơn kỳ vọng, với nhu cầu cao hơn kỳ vọng. Tail dương cho thấy buổi đấu thầu diễn ra khá kém do lợi suất thầu cao hơn kỳ vọng thị trường, tức nhu cầu yếu hơn.

Nói chung, tail là thước đo sự dịch chuyển không thấy trước được trong nhu cầu trước thềm buổi đấu thầu. Tail càng lớn, buổi thầu càng kém.

Và nếu ta thấy tail rơi vào khoảng 4, 5, 6bp, với trái phiếu đây là một con số thảm họa, và có nghĩa là thị trường trái phiếu Mỹ đang bắt đầu sụp đổ. Đó cũng là lý do tại sao thị trường hoang mang như vậy khi phiên thầu thứ Năm ghi nhận tail tới 5.3.

Như vậy, ta đã biết BTC thấp là một báo động đỏ, lợi suất thầu cao hơn lợi suất tiền phát hành hơi đáng lo, còn tail to là không được có. Vậy nếu phiên thầu diễn ra thất bại thì sao?

Về lại với BTC, ta có thể băn khoăn nếu Bộ chào bán trái phiếu mà nhận được ít lệnh chào mua hơn chào bán (BTC nhỏ hơn 1)?

Nói đơn giản, Bộ không thể gọi đủ vốn. Trên thị trường trái phiếu, đây là một buổi đấu thầu thất bại và là một thảm họa với Bộ Tài chính.

Thế nên, với nhu cầu trái phiếu ngày càng thấp và lực bán từ Trung Quốc và Nhật Bản, liệu có thể có một buổi đấu giá thất bại trong tương lai? Có chứ!

Nhưng có một vài điều ngăn chặn được điều này, ít nhất là trong ngắn hạn.

Các ngân hàng Mỹ vẫn đang có tương đối nhiều vốn, với khoảng 1 nghìn tỷ USD giao dịch trên thị trường reverse repo mỗi ngày.

Một cách nữa là Fed có thể điều chỉnh tỷ lệ thanh toán ngân hàng, cho phép họ cầm nhiều trái phiếu hơn thay vì tiền hay các khoản tương đương tiền. Hoặc Bộ Tài chính có thể chào bán trái phiếu ngắn hạn hoặc chào bán ít hơn, cho phép tiền reverse repo có thể được sử dụng để chào thầu. Nhưng khi nguồn tiền đó cạn, có lẽ, sẽ đến lúc Fed phải hành động lại.

ZeroHedge