Triển vọng của nền kinh tế Úc phụ thuộc vào chính sách tiền tệ

Kiều Hồng Minh

Junior Analyst

Bước vào quý 4/2024, có một vài yếu tố sẽ tạo nên sự khác biệt cho nền kinh tế Úc so với các nước đồng minh như Canada, Châu Âu và Hoa Kỳ.

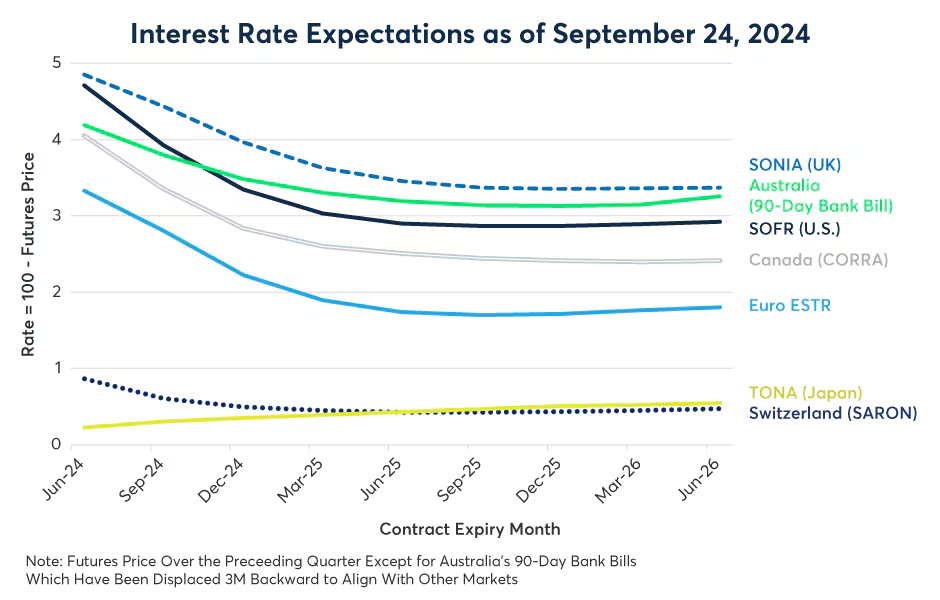

Đầu tiên, thị trường kỳ vọng RBA sẽ cắt giảm lãi suất nhẹ tay hơn so với các NHTW khác, theo dữ liệu trên thị trường lãi suất.

Kỳ vọng của thị trường về lãi suất điều hành tại các nước (Nguồn: Bloomberg Professional)

Ví dụ, tính đến thời điểm cuối tháng 9, các hợp đồng tương lai SOFR và ESTR cho thấy thị trường dự báo Fed và ECB sẽ cắt giảm lãi suất rất mạnh cho đến mùa hè năm 2026. Chưa kể đến việc, tất cả các NHTW này đều đã cắt giảm lãi suất trong những tháng gần đây. Trong khi đó, RBA hiện vẫn giữ nguyên lãi suất điều hành và hợp đồng tương lai tín phiếu Ngân hàng 90 ngày chỉ cho thấy mức định giá cắt giảm lãi suất rất thấp hoặc thậm chí giữ nguyên trong hai năm tới.

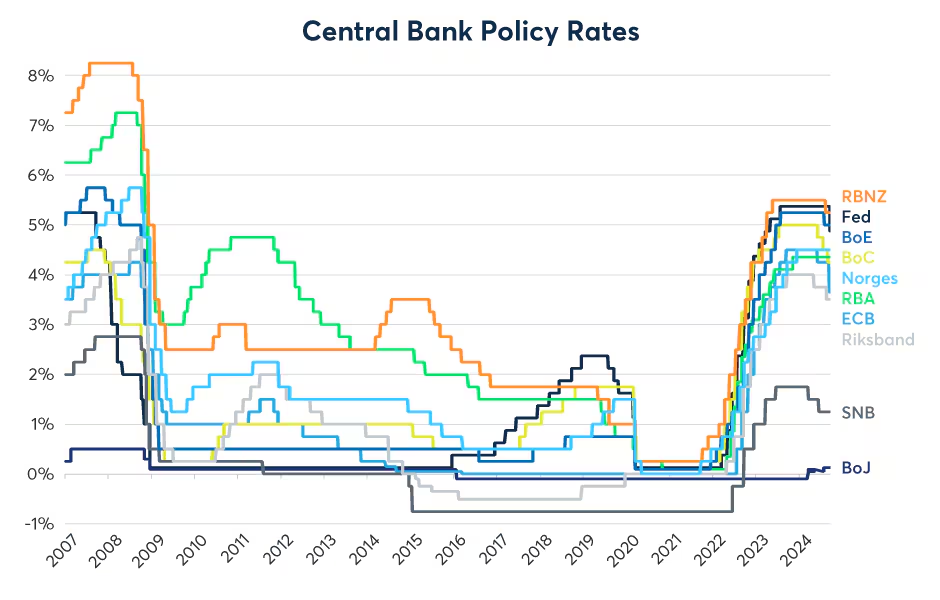

Lãi suất điều hành của các NHTW lớn ở thời điểm hiện tại (Nguồn: Bloomberg Professional)

Có hai lý do tại sao các nhà đầu tư cho rằng lãi suất tại Úc sẽ giảm ít hơn so với các thị trường khác. Thứ nhất, RBA đã không thắt chặt chính sách nhiều như các NHTW đồng cấp. Trong giai đoạn 2022-2023, RBA chỉ tăng lãi suất ở mức 425 điểm cơ bản, so với hơn 500 điểm cơ bản ở Hoa Kỳ hoặc Vương quốc Anh và 475 điểm cơ bản ở Canada.

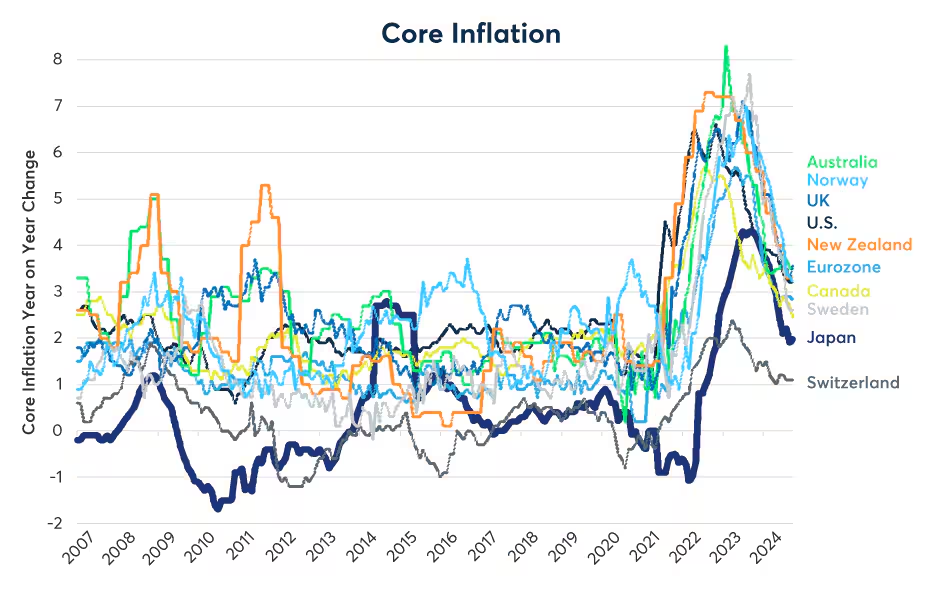

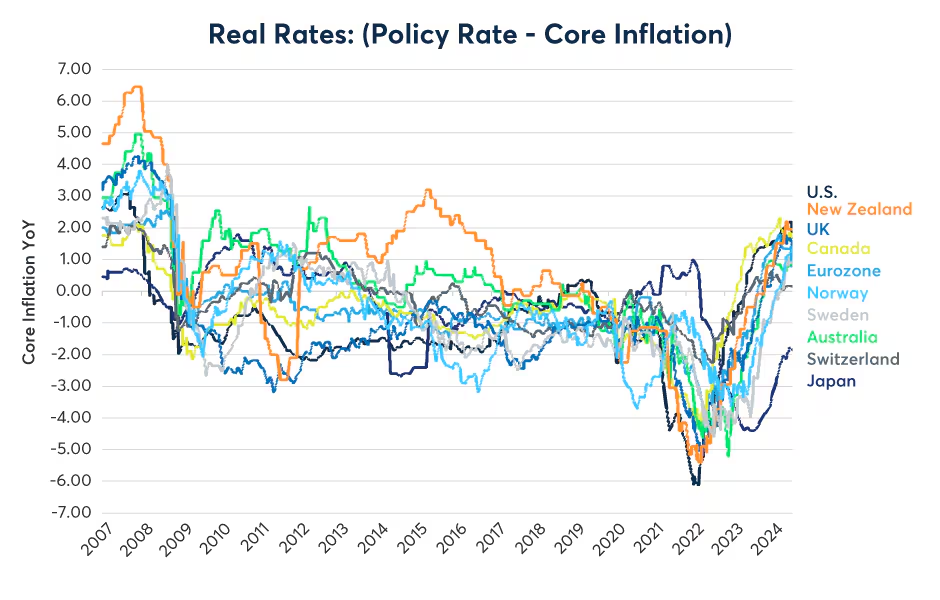

Lý do thứ hai là tình hình lạm phát của Úc vẫn dai dẳng hơn so với các quốc gia khác. Lạm phát, không bao gồm các mặt hàng biến động, đã mức 3.5% so với cùng kỳ năm ngoái vào cuối tháng 7, cao hơn một chút so với lạm phát cơ bản ở Hoa Kỳ (3.2%), Vương quốc Anh (3.3%) hoặc Khu vực Eurozone (2.8%). Do đó, lãi suất thực của Úc (lãi suất điều hành trừ lạm phát cơ bản) vẫn thấp hơn một chút so với các khu vực khác.

Lạm phát cơ bản tại các quốc gia (Nguồn: Bloomberg Professional)

Lãi suất thực tại các quốc gia (Nguồn: Bloomberg Professional)

Thị trường nhà ở và cấu trúc của thị trường cho vay thế chấp giải thích lý do tại sao RBA không tăng lãi suất nhiều như ở Châu Âu hoặc Bắc Mỹ. Ở Hoa Kỳ, Canada và một số vùng của Eurozone (trong đó có Pháp và Đức), mọi người có xu hướng sử dụng thế chấp lãi suất cố định từ 15 đến 30 năm. Ở Úc, các khoản vay thế chấp thường được đặt lại sau ba năm. Hơn nữa, nhiều chủ nhà đã đi vay trong thời kỳ đại dịch, khi lãi suất thế chấp 3 năm ở mức thấp đặc biệt do lãi suất ngắn hạn gần bằng 0 và nghiệp vụ kiểm soát lợi suất của RBA đã làm giảm lợi suất trái phiếu.

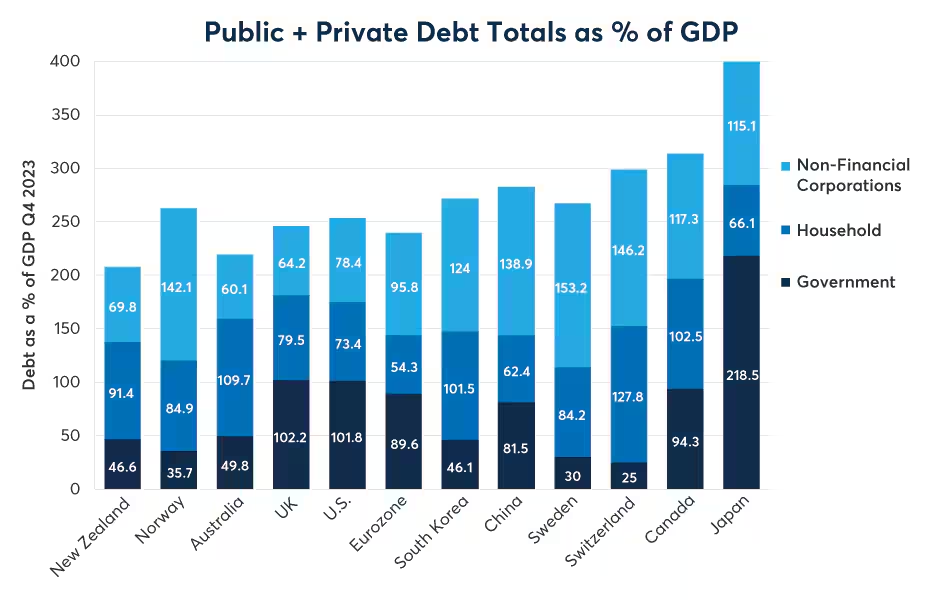

Những chính sách đó đã góp phần vào mức nợ của hộ gia đình cao tại Úc, với phần lớn trong số đó có liên quan đến thị trường cho vay thế chấp. Mặc dù mức nợ chung của Úc thấp hơn hầu hết các nước đồng minh nhờ nợ khu vực công và nợ của các doanh nghiệp phi tài chính ở mức khiêm tốn, nhưng nợ hộ gia đình khá cao ở mức 109.7% GDP. Bằng cách không thắt chặt nhiều như các nước đồng minh, RBA đã tránh được việc làm căng thẳng quá mức bảng cân đối kế toán của các hộ gia đình.

Tỷ lệ nợ công và nợ khu vực tư nhân trên GDP (Nguồn: Bank for International Settlements (BIS))

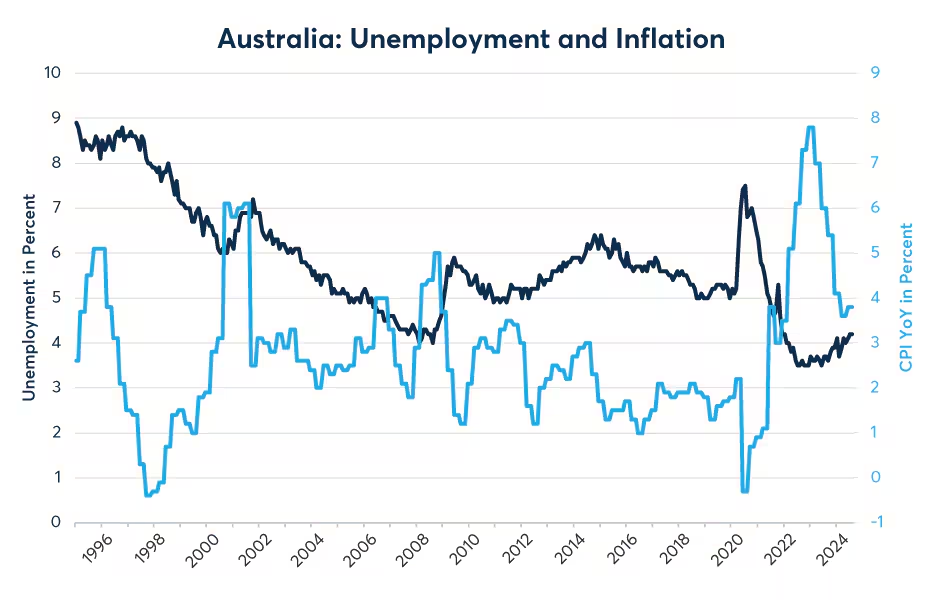

Tuy nhiên, việc tăng lãi suất của RBA đã làm nền kinh tế Úc giảm tốc một cách rõ rệt. Tốc độ tăng trưởng GDP giảm xuống còn 1% so với cùng kỳ năm ngoái và tỷ lệ thất nghiệp đã bắt đầu tăng, mặc dù vẫn còn ở mức khá khiêm tốn. Nếu lạm phát tiếp tục giảm và nếu các dấu hiệu suy yếu của nền kinh tế vẫn còn, các nhà đầu tư có thể mong đợi RBA sẽ cắt giảm lãi suất nhiều hơn và nhanh hơn so với kỳ vọng của thị trường hiện tại.

Lạm phát và tỷ lệ thất nghiệp tại Úc (Nguồn: Bloomberg Professional)

Điều đáng chú ý là ngoại trừ cú sốc đến từ yếu tố ngoại sinh là COVID, nếu xét theo định nghĩa của suy thoái là sự tăng trưởng GDP âm, thì Úc đã không trải qua tình này kể đầu những năm 1990. Điều này thật ấn tượng khi xem xét sự phụ thuộc của nước này vào việc xuất khẩu hàng hóa. Trong ba thập kỷ rưỡi qua, đã có những giai đoạn giá hàng hóa bị suy thoái trong thời gian dài, có thể kể đến thời điểm những năm 1990, nửa cuối những năm 2010 và quý 2 năm 2022.

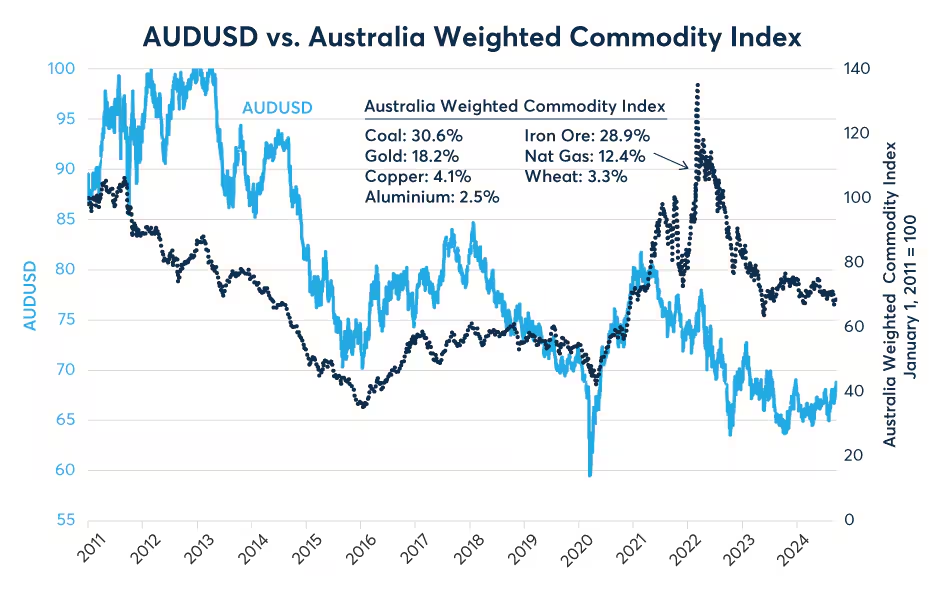

Một phần lý do tại sao Úc tránh được chu kỳ bùng nổ-suy thoái là nhờ chế độ tỷ giá hối đoái linh hoạt. Khi giá hàng hóa ở mức thấp trong những năm 1990 và đầu những năm 2000, AUD/USD đã giảm xuống mức đáy là 0.48. Khi giá hàng hóa đạt đỉnh vào năm 2011, tỷ giá đã ở mức 1.11. Theo thời gian, biến động của cặp tỷ giá này dần trở nên tương đồng với chỉ số CPI trung bình theo trọng số của Úc.

Tương quan giữa tỷ giá AUD/USD và CPI trung bình theo trọng số của Úc (Nguồn: Bloomberg Professional)

Mức tỷ giá hiện tại của AUD/USD là khoảng 0.67 phản ánh xu hướng giảm giá của nhiều mặt hàng xuất khẩu chính bao gồm than đá, quặng sắt và khí đốt dầu mỏ cũng như các mặt hàng xuất khẩu nhỏ hơn như lúa mì, nhôm và đồng. Sự suy giảm đến từ do tăng trưởng kinh tế yếu tại Trung Quốc, chiếm 30% nhu cầu hàng xuất khẩu của Úc. Tính một cách đơn giản, với việc xuất khẩu chiếm 24.4% GDP của Úc, có nghĩa là xuất khẩu sang Trung Quốc chiếm 7% GDP của Úc.

Trong mùa hè qua, nền kinh tế của Trung Quốc dường như đã tiếp tục chậm lại. Nghiên cứu trước đây của chúng tôi cho thấy giá của nhiều mặt hàng sẽ biến động trễ hơn so với tăng trưởng ở Trung Quốc khoảng một năm. Do đó, ngay cả khi nền kinh tế của Trung Quốc bắt đầu tăng trưởng với tốc độ nhanh hơn, giá hàng hóa có thể không phục hồi ngay lập tức và có thể giảm hơn nữa trong thời gian chờ đợi.

Mức đáy của AUDUSD cũng có thể giải thích một số lý do cho sự dai dẳng của lạm phát Úc. Một mặt, giá hàng hóa yếu hơn làm giảm tỷ lệ lạm phát trên toàn cầu. Mặt khác, giá hàng hóa thấp hơn cũng có nghĩa là AUD yếu hơn, dẫn đến việc người tiêu dùng Úc phải trả giá cao hơn cho hàng nhập khẩu, bù đắp một số lợi ích do chi phí nguyên liệu thô thấp hơn.

CME Group