Việc tăng lãi suất đã thực sự kìm hãm lạm phát, hãy dừng lại thôi!

Nguyễn Ngọc Mai

Analyst

Tuần trước, Fed đã một lần nữa nhắc lại ý định dập tắt lạm phát bằng nhiều đợt tăng lãi suất khác.

Như đã chỉ ra trong hơn hai năm, mức tăng trưởng nhanh chóng của cung tiền M2 là một vấn đề lớn, tuy nhiên nó lại không được quá quan tâm tới. Lúc đầu (từ giữa đến cuối năm 2020), mọi chuyện dường như vẫn ổn, do người dân cảm thấy thoải mái khi nắm giữ một lượng lớn tiền mặt trong tài khoản tiền gửi ngân hàng và tài khoản tiết kiệm vào thời điểm có nhiều bất ổn liên quan đến Covid và tình trạng phong tỏa trên toàn nền kinh tế. Nhưng bắt đầu từ đầu năm ngoái, khi nỗi lo Covid-19 lắng xuống và cuộc sống bắt đầu trở lại bình thường, mọi người bắt đầu tiêu số tiền đó.

Chẳng mấy chốc, một “cơn lũ” chi tiêu diễn ra với tình trạng thiếu nguồn cung và nền kinh tế vẫn còn tê liệt, khiến cho giá cả bắt đầu tăng cao hơn. Vào cuối năm ngoái, lạm phát đã tăng phi mã tới hơn 10%, nhưng Fed đã phớt lờ điều đó, khẳng định đó chỉ là "tạm thời". Mãi đến tháng 3 năm nay, Fed mới bắt đầu lo lắng. Thật không may, Fed đã - một lần nữa! - nhận ra lạm phát quá muộn và hiện vẫn đang phải cố gắng bắt kịp nó.

Như chúng ta đã biết, Fed đã khởi động một loạt đợt tăng lãi suất ấn tượng, đưa lãi suất ngắn hạn từ 0.25% vào tháng 3 năm ngoái lên 4.5%. Điều này đánh dấu sự thắt chặt tiền tệ quyết liệt nhất trong lịch sử. Tuần trước, Fed đã nhắc lại ý định dập tắt lạm phát bằng nhiều đợt tăng lãi suất hơn nữa. Đáng buồn thay, họ hiện đang ở quá lâu trong “bữa tiệc lạm phát”, bởi vì chúng ta đều biết rằng lạm phát đã đạt đỉnh từ nhiều tháng trước.

Thị trường có quyền lo lắng về tất cả những điều này. Khi các vấn đề đã được nêu rõ và có các hành động giải quyết rõ ràng, Fed chỉ có một công việc: giữ cho cầu tiền phù hợp với cung tiền. Cung vượt quá cầu sẽ thúc đẩy lạm phát, như Milton Friedman đã dạy chúng ta từ lâu và kinh nghiệm trong vài năm qua đã cho thấy.

Bắt đầu từ đầu năm ngoái, nhu cầu về tiền giảm ngay cả khi nguồn cung tiền M2 tiếp tục tăng. Không có gì ngạc nhiên khi lạm phát tăng lên. Trên thực tế, lạm phát gia tăng khẳng định rằng cầu tiền không theo kịp cung tiền. Nhưng bắt đầu từ khoảng 6-8 tháng trước, khi (không phải ngẫu nhiên) Fed bắt đầu tăng lãi suất, lạm phát bắt đầu giảm. Bây giờ chúng ta đã biết, đây là bằng chứng ban đầu cho thấy nhu cầu về tiền đã ngừng giảm, đồng thời cung tiền M2 bắt đầu thu hẹp lại. Do đó, với những biện pháp đã thực hiện, Fed nên cho nền kinh tế thời gian để điều chỉnh.

Trong hơn sáu tháng qua, rõ ràng là lãi suất cao hơn đã thúc đẩy nhu cầu nắm giữ tiền. Mọi người không còn cố gắng chi tiêu mạnh tay khoản tiền gửi trong ngân hàng của mình nữa, bởi vì giờ đây họ có thể kiếm được một mức lãi suất kha khá từ khoản tiền gửi tiết kiệm của mình. Nói cách khác, Fed đã tăng lãi suất đủ để một lần nữa đưa cung và cầu tiền trở lại trạng thái cân bằng. Cũng có thể là do các vấn đề về chuỗi cung ứng vẫn chưa được giải quyết. Những điều này là khá rõ ràng thông qua sự giảm giá của các loại giá nhạy cảm (ví dụ: giá nhà ở, giá hàng hóa, giá trị của đồng đô la và giá vàng). Ngày nay, nhu cầu về tiền dường như liên kết chặt chẽ hơn với cung tiền. Trên thị trường nhà ở, trên thực tế, lãi suất bắt đầu có vẻ như quá cao, như các biểu đồ sau đây minh họa.

Kinh tế xoay xung quanh sự khan hiếm và những yếu tố thúc đẩy. Lãi suất cao hơn khuyến khích mọi người giữ tiền mặt hơn là chi tiêu, và chúng khiến mọi người ít có động lực hơn để mua và đầu tư những tài sản khác như bất động sản. Để đánh giá từ việc giá nhà giảm và doanh số bán nhà cùng tỷ lệ xây dựng khu dân cư sụt giảm, lãi suất cao hơn THỰC SỰ có tác động đáng kể đến nhu cầu về tiền. Nếu lãi suất tăng cao hơn nữa, chúng ta sẽ phải đổi mặt với suy thoái - và đó chính xác là điều khiến thị trường chứng khoán lo lắng những ngày này.

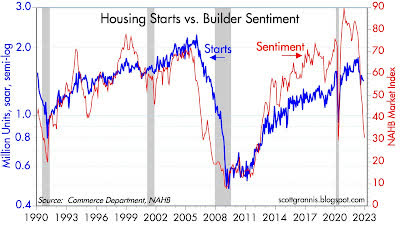

Biểu đồ 1

Biểu đồ #1 so sánh mức độ bắt đầu xây dựng nhà ở (đường màu xanh lam) với chỉ số tâm lý của những nhà thầu. Không ngạc nhiên, tâm lý có xu hướng dẫn đầu xu hướng. Các nhà thầu càng lạc quan về thị trường nhà ở, họ càng có nhiều khả năng bắt tay vào xây dựng dự án mới. Do đó, sự suy giảm của tâm lý lạc quan cho thấy sự sụt giảm nghiêm trọng trong tình hình xây dựng nhà ở.

Biểu đồ 2

Biểu đồ #2 cho thấy số lượng giấy phép xây dựng nhà ở gần đây đã bắt đầu giảm rõ rệt, như Biểu đồ #1 đã dự đoán.

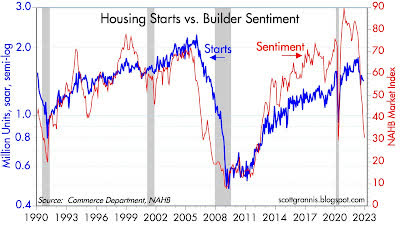

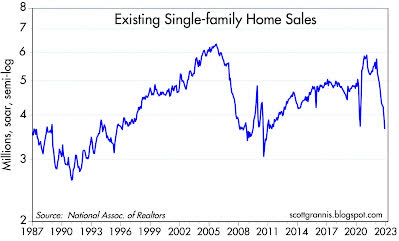

Biểu đồ 3

Biểu đồ #3 cho doanh số mua bán nhà đã sụt giảm trong những tháng gần đây. Doanh số giảm mạnh là một trong những lý do khiến những nhà thầu kém lạc quan hơn nhiều.

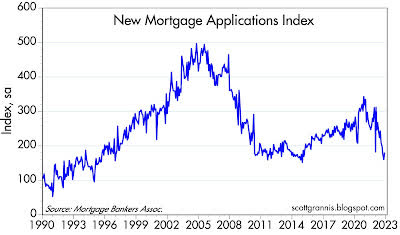

Biểu đồ 4

Biểu đồ #4 cho thấy chỉ số về số lượng đơn xin vay thế chấp mới (những người mua lần đầu muốn vay thế chấp để mua nhà). Điều này cũng đã giảm hơn 40% cho đến nay trong năm nay.

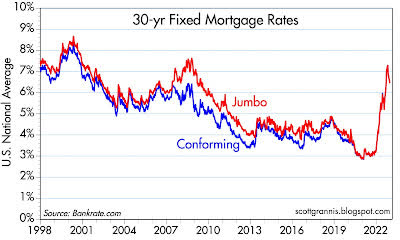

Biểu đồ 5

Biểu đồ #5 cho thấy lý do tại sao tất cả những điều này đang xảy ra: Lãi suất vay thế chấp cố định trong 30 năm đã tăng hơn gấp đôi trong năm qua. Chưa bao giờ có một cú sốc lớn như vậy xảy ra trong thị trường nhà đất. Lãi suất vay thế chấp cao hơn cùng với giá nhà tăng đã làm tăng chi phí sở hữu nhà. Và tại sao lãi suất này tăng vọt? Bởi vì Fed đã tăng lãi suất theo nhiều mức độ lớn, và điều này đã đẩy lãi suất trên đường cong lợi suất.

Lãi suất tăng vọt đã tác động mạnh thị trường trái phiếu, và điều này dẫn đến việc nhiều nhà đầu tư tranh giành để tự bảo vệ mình trước những đợt tăng lãi suất tiếp theo. Không ai muốn sở hữu khoản vay thế chấp kỳ hạn 30 năm nếu lãi suất tiếp tục tăng, bởi vì điều đó có nghĩa là các khoản tái cấp vốn sẽ bị đình trệ và khoản cho vay sẽ có một lượng rủi ro đáng kể về thời hạn: giá trị của một khoản thế chấp có lãi suất cố định sẽ giảm hơn khoảng 10 % cho mỗi 1 điểm phần trăm tăng trong lãi suất thế chấp

Do đó, chênh lệch giữa lãi suất thế chấp và lãi suất trái phiếu chính phủ kỳ hạn 10 năm đã mở rộng nhất từ trước đến nay: <300 bps. Mọi thứ đang chống lại thị trường bất động sản.

Fed có thực sự muốn “đè bẹp” thị trường nhà ở bằng cách tăng lãi suất hơn nữa không? Tôi nghĩ rằng họ sẽ nhanh chóng nhận ra và rút lại cam kết thắt chặt được công bố gần đây. Nhu cầu về tiền đang tăng cao, và điều đó có nghĩa là lạm phát sẽ tiếp tục giảm. Thị trường có vẻ không hề cần một mức lãi suất cao tại thời điểm hiện tại!

Seeking Alpha