Báo cáo Kaiko Research tuần 3 tháng 7: Thị trường ETH giao ngay lạnh nhạt trong lúc chờ sự xuất hiện của ETF

Tuấn Hưng

Junior Analyst

Lạm phát của Mỹ đã cho thấy sự hạ nhiệt hơn nữa trong tháng 6, củng cố cho khả năng cắt giảm lãi suất vào tháng 9. BTC được giao dịch trên 62 nghìn đô la vào đầu giờ thứ Hai, tăng gần 11% trong 7 ngày qua. SEC đã hủy bỏ cuộc điều tra về Paxos và BUSD vào thứ Năm, trong khi cuộc bỏ phiếu lật ngược quyền phủ quyết của Tổng thống Biden đối với SAB 121 của SEC đã không đạt được số phiếu cần thiết trong Hạ viện. Tuần này chúng ta sẽ khám phá: thị trường ETH hạ nhiệt trước khi ra mắt ETF giao ngay, sự trỗi dậy của token PolitiFi, việc sử dụng BTC như một tài sản kho bạc ngày càng tăng.

Thị trường ETH giao ngay nguội lạnh trong khi chờ ra mắt ETF

Tâm trạng trên thị trường tiền điện tử đã thay đổi nhiều kể từ tháng 5, khi SEC phê duyệt ETF ETH giao ngay. Gần hai tháng qua, khi mà các sản phẩm mới vẫn chưa bắt đầu được giao dịch thì ETH đã giảm gần 20%. Tuy nhiên, sự suy giảm đó không nói lên toàn bộ câu chuyện, mọi thứ dường như đã được chuẩn bị sẵn sàng cho việc ra mắt ETF giao ngay.

Tỷ lệ giữa ETH so với BTC vẫn đang giữ ở mức trên 0.05. Con số này cao hơn đáng kể so với mức trước khi phê duyệt với chỉ gần 0.045. Tỷ lệ cao hơn cho thấy ETH có thể tiếp tăng trưởng vượt trội hơn so với BTC sau khi ETF ra mắt.

Các điều kiện thanh khoản nhìn chung vẫn được duy trì, bất chấp sự sụt giảm về khối lượng giao dịch trong những tháng mùa hè. Độ sâu thị trường 1% của ETH vẫn ổn định ở mức khoảng 230 triệu USD kể từ khi được phê duyệt. Nó đã giảm xuống dưới 200 triệu USD vào đầu tháng 5, nhưng đã đảo ngược xu hướng giảm này sau khi SEC bật đèn xanh cho các quỹ ETF.

Các quỹ ETF này có thể cải thiện hơn nữa các điều kiện thanh khoản cho ETH, như trường hợp của BTC sau khi ra mắt vào tháng 1.

Trong khi thị trường giao ngay vẫn đang chủ yếu đi ngang, bất chấp việc giá giảm 20%, thì hợp đồng tương lai vĩnh viễn lại hạ nhiệt nhanh hơn. Funding rate đã giảm một nửa kể từ tháng 5, cho thấy các nhà giao dịch ít tin tưởng hơn vì họ không sẵn sàng trả lãi suất cao để duy trì vị thế mua.

Open interest cũng đã giảm từ mức cao khoảng 11 tỷ USD sau khi được phê duyệt. Việc giảm funding rate và open rate có thể liên quan đến sự thiếu chắc chắn về thời điểm các quỹ ETF sẽ ra mắt.

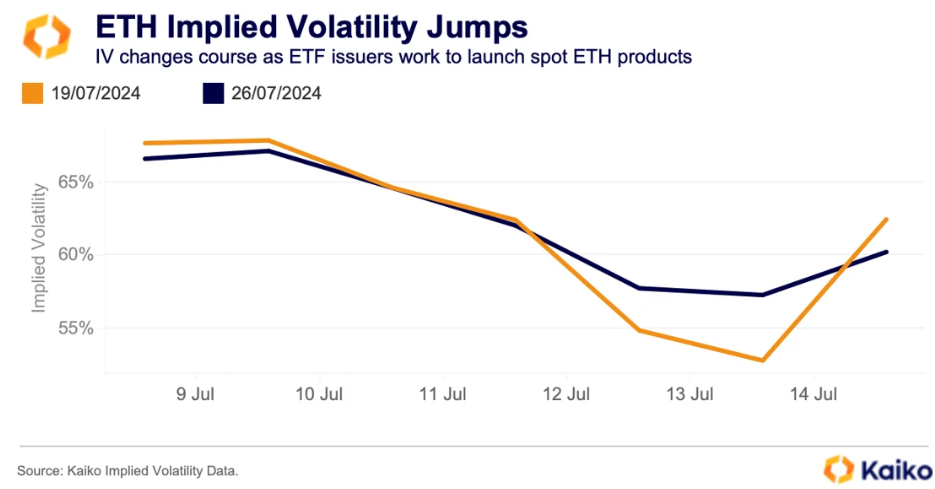

Biến động hàm ý (implied volatility) đối với các hợp đồng quyền chọn ngắn hạn đã tăng mạnh trong tuần qua. Các tùy chọn Deribit ETH hết hạn vào ngày 19 và 26 tháng 7 đã trải qua những thay đổi mạnh mẽ nhất. Biến động hàm ý cho hợp động đáo hạn ngày 19 tháng 7 đã tăng mạnh 62% trong thứ hai từ mức 53% vào thứ bảy và thậm chí còn tăng lên cao hơn mức của hợp động đáo hạn vào ngày 26 tháng 7.

Việc biến động hàm ý gia tăng trên hợp đồng đáo hạn ngày 19 tháng 7 cho thấy các nhà giao dịch sẵn sàng trả nhiều tiền hơn để hedge các vị thế hiện có và bảo vệ vị thế này trước những biến động giá mạnh trong ngắn hạn. Sự tăng đột biến trong biến động hàm ý của các hợp đồng ngắn hạn cho thấy mức độ không chắc chắn của các nhà giao dịch.

Các nhà giao dịch tiền điện tử đang đặt cược vào cuộc bầu cử tổng thống Hoa Kỳ

Trong số các token PolitiFi, một số được thiết kế để các nhà giao dịch có thể đầu cơ dựa trên sự cường điệu do bầu cử, đã trở nên phổ biến hơn trong năm nay do tầm quan trọng ngày càng tăng của tiền điện tử trong chiến dịch tranh cử tổng thống Hoa Kỳ.

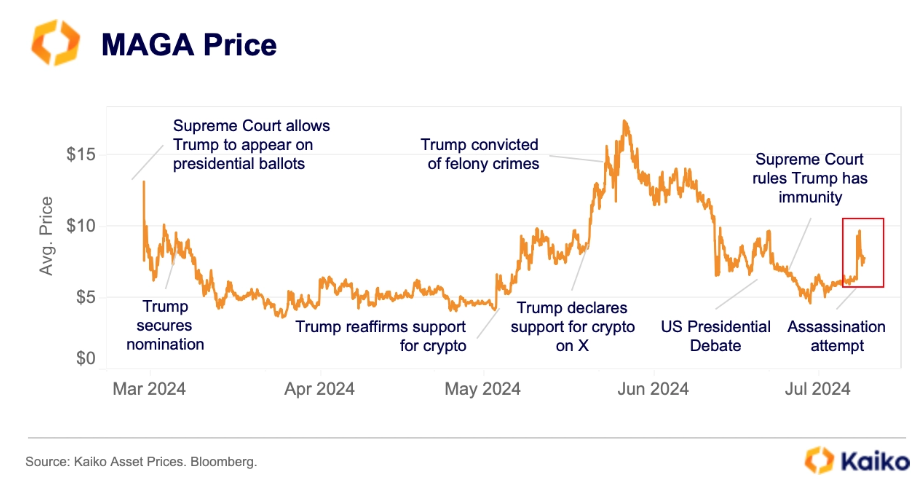

Hầu hết các token PolitiFi vốn hóa lớn đều có liên quan đến cựu Tổng thống Donald Trump và đã chứng kiến sự biến động giá đáng kể dựa trên quan điểm về tiền điện tử và tin tức chiến dịch của ông. Mã thông báo MAGA đã tăng 51% trong hai giờ sau vụ nổ súng của Trump vào thứ Bảy, mặc dù nó đã mất một số lợi nhuận vào ngày hôm sau. Điều này cũng được phản ánh qua sự tăng giá của cổ phiếu của Trump’s Media & Technology Group (DJT), cho thấy rằng một số nhà đầu tư đang đặt cược vào một cuộc bỏ phiếu thông cảm có thể xảy ra.

Mặc dù MAGA vẫn mang tính đầu cơ cao nhưng khối lượng giao dịch hàng tuần của nó cũng đã tăng lên, cho thấy sự quan tâm ngày càng tăng từ những người tham gia thị trường. Khối lượng giao dịch đã tăng từ 10-15 triệu USD trong tháng 2 lên mức cao nhất là 120 triệu USD trong tháng 6 trước khi giảm xuống vào đầu tháng 7.

Cho đến nay, những token này cho thấy rất ít dấu hiệu về giá trị dự đoán. Tuy nhiên, xu hướng này cho thấy rằng chiến thắng dành cho Trump có thể mang tính then chốt đối với ngành đang cần sự rõ ràng về quy định.

Không chỉ các token PolitiFi đang được sử dụng để đảm nhận các vị trí trong cuộc bầu cử sắp tới. SOL của Solana cũng có thể được coi là một cuộc đặt cược vào chức vụ tổng thống. Matthew Sigel, người đứng đầu bộ phận nghiên cứu tài sản kỹ thuật số tại VanEck cho biết việc nộp hồ sơ SOL ETF của công ty ông là một cuộc đặt cược vào cuộc bầu cử. SEC có thời hạn đến tháng 3 năm 2025 để phản hồi hồ sơ SOL ETF của VanEck và nếu tổng thống Biden thua cử, sẽ không có nhiều thời gian để chính quyền mới có thể xem xét phản hồi.

Trung bình phải mất 117 ngày để các chủ tịch mới bổ nhiệm Chủ tịch SEC. Trong khi Barack Obama đã phá vỡ khuôn mẫu khi bổ nhiệm Mary Schapiro chỉ bảy ngày sau nhiệm kỳ đầu tiên của mình, đó là một trường hợp đặc biệt trong cuộc khủng hoảng tài chính toàn cầu.

BTC ngày càng được sử dụng như một tài sản kho bạc

Vào năm 2024, một số công ty bắt đầu đi theo sự dẫn dắt của MicroStrategy (MSTR), Tesla (TSLA) và The Block (SQ) bằng cách phân bổ một phần bảng cân đối kế toán của họ vào Bitcoin. Sự thay đổi này được thúc đẩy bởi sự hấp dẫn ngày càng gia tăng của Bitcoin như một tài sản kho bạc, phần lớn là do các yếu tố pháp lý.

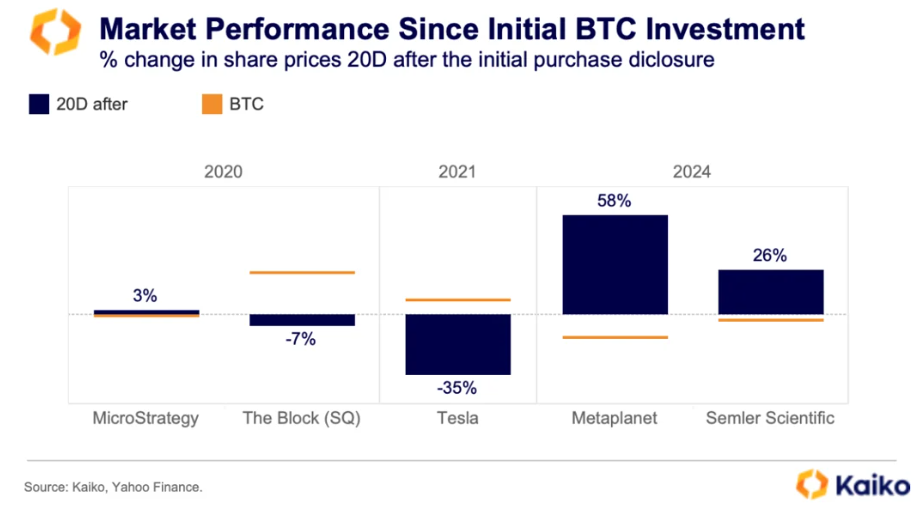

Động thái này đã mang lại nhiều kết quả khác nhau. Một số công ty như MicroStrategy đã đạt được mức tăng trưởng đáng kể, trong khi những công ty khác chỉ chịu tác động tối thiểu.

Mối tương quan 60 ngày giữa giá cổ phiếu của các công ty này với lợi nhuận hàng ngày của Bitcoin thay đổi đáng kể từ 0 đến 0.4. Trong lịch sử, MSTR và SQ đã cho thấy mối tương quan mạnh mẽ nhất với Bitcoin. Điều thú vị là mối tương quan của Metaplanet đã tăng lên mức cao nhất trong nhiều năm là 0.2 kể từ tháng 4, trùng với quyết định của công ty về việc thêm BTC vào bảng cân đối kế toán của mình.

Tuy nhiên, nhìn chung, tác động ban đầu vào năm 2024 là đáng kể hơn so với những năm trước.

Metaplanet và Semler Scientific, những công ty đã tích hợp BTC vào bảng cân đối kế toán của họ vào tháng 4 và tháng 5 năm 2024, đã chứng kiến giá cổ phiếu của họ tăng lần lượt là 58% và 25%, mặc dù giá Bitcoin đang giảm trong cùng thời gian. Ngược lại, mặc dù giá trị của nó đã tăng đáng kể trong 4 năm qua, giá cổ phiếu của MSTR cho thấy mức tăng tối thiểu sau lần mua BTC đầu tiên, trong khi giá cổ phiếu của cả Square và Tesla đều giảm.

Xu hướng này có thể là do sự tăng trưởng của Bitcoin kể từ năm 2020, các cải cách có lợi về mặt pháp lý, sự chấp nhận ngày càng tăng và sự công nhận là một khoản đầu tư hợp pháp. Ngoài ra, việc phê duyệt các quỹ ETF giao ngay ở Hoa Kỳ và các chiến dịch quảng cáo đến từ các nhà quản lý tài sản lớn như BlackRock và Fidelity đã làm tăng đáng kể nhận thức của công chúng toàn cầu về BTC, có khả năng khuếch đại hiệu ứng thông báo.

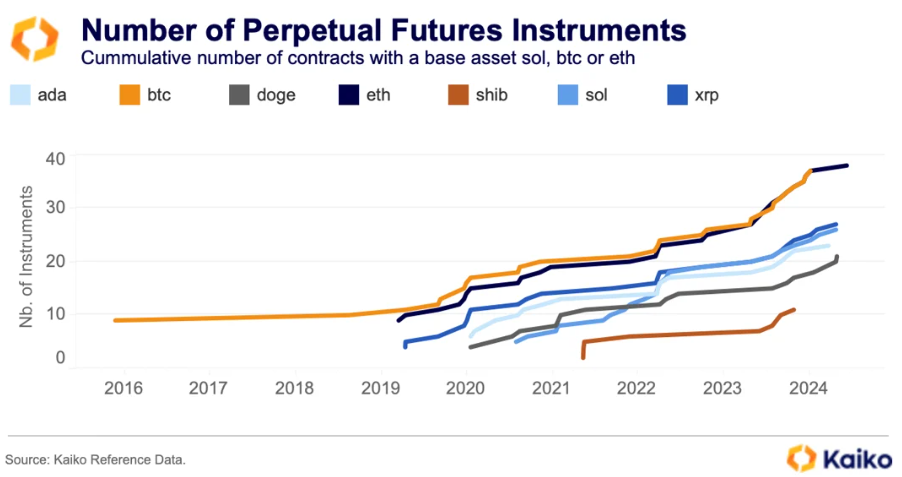

BTC và ETH thống trị thị trường tương lai vĩnh viễn

BTC và ETH tiếp tục thống trị thị trường tương lai vĩnh viễn cả về khối lượng giao dịch lẫn số lượng công cụ phái sinh có sẵn. Hợp đồng tương lai vĩnh viễn là công cụ thiết yếu để các nhà giao dịch phòng ngừa rủi ro và đầu cơ tài sản, tạo điều kiện thuận lợi cho việc khám phá giá. Trong những năm qua, BTC và ETH đã liên tục duy trì số lượng hợp đồng có sẵn cao hơn so với các loại tiền điện tử khác.

Mặc dù các altcoin có vốn hóa lớn như SOL, ADA, XRP và DOGE đã có sự tăng trưởng về số lượng hợp đồng tương lai vĩnh viễn có sẵn, khoảng cách giữa các altcoin này và hai loại tiền điện tử chính (BTC và ETH) vẫn ngày càng mở rộng.

Các sàn giao dịch đã làm chậm việc niêm yết các công cụ tương lai vĩnh viễn altcoin kể từ khi Terra sụp đổ vào tháng 5 năm 2022 do nhu cầu đầu cơ suy yếu và mức độ tham gia thị trường giảm mạnh. Tuy nhiên, xu hướng này đã đảo ngược trong năm qua, với số lượng công cụ hợp đồng tương lai vĩnh viễn mới được niêm yết tăng hai con số.

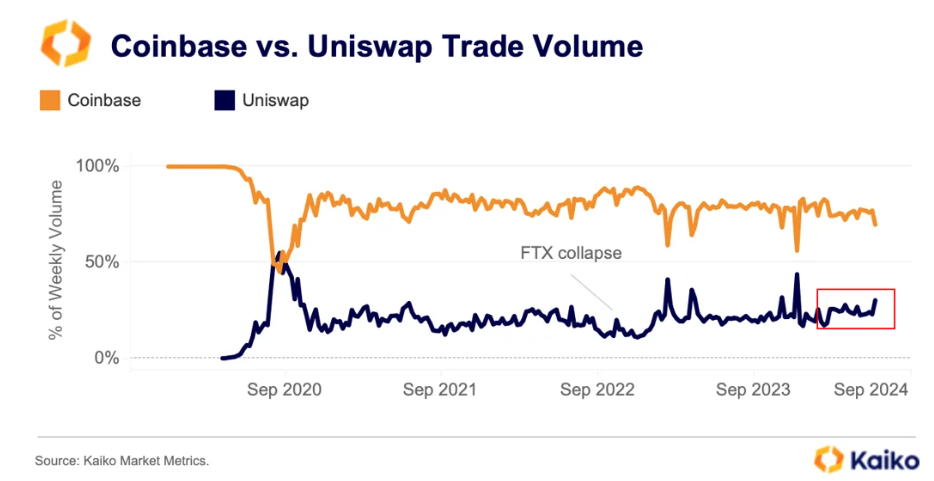

Uniswap vẫn đang cạnh tranh sòng phẳng với Coinbase

Năm nay, khối lượng giao dịch của Uniswap trên Ethereum đã theo kịp Coinbase, sàn giao dịch lớn nhất có trụ sở tại Hoa Kỳ, duy trì thị phần trung bình là 24%, tăng nhẹ so với con số 21% của năm trước. Tuy nhiên, thị phần hiện tại của Uniswap thấp hơn đáng kể so với mức đỉnh 55% trong mùa hè DeFi năm 2020. Một lời giải thích cho điều này là các DEX dựa trên Ethereum đã tụt hậu đáng kể so với các blockchain khác là Arbitrum, Base và Solana trong đợt phục hồi thị trường gần đây.

Nhìn chung, khối lượng DEX vẫn thấp so với CEX vì chúng mang lại trải nghiệm kém thân thiện với người dùng hơn. Tuy nhiên, nhu cầu giao dịch không giám sát đã tăng lên sau sự sụp đổ của FTX, với việc thị phần của Uniswap duy trì ổn định trên 20% trong thời gian dài nhất kể từ năm 2020/21, cho thấy sự quan tâm mạnh mẽ đến DEX của các nhà giao dịch.

Kaiko Research