Thị trường đồng USD: Tín hiệu lạc quan về xu hướng dài hạn, thận trọng về chu kỳ

Tạ Thị Giang

Junior Analyst

Dự kiến, Fed sẽ tiếp tục cắt giảm lãi suất trong các cuộc họp sắp tới, điều này có thể tạo ra áp lực giảm giá tạm thời đối với đồng USD. Về dài hạn, chúng tôi vẫn duy trì quan điểm lạc quan, với dự báo tỷ giá EUR/USD sẽ đạt 1.01 trong vòng 12 tháng tới.

- Tóm tắt: Sự tăng giá của đồng USD tiếp tục tăng phản ánh kỳ vọng lạm phát tăng nhanh hơn và phần bù rủi ro cao hơn để hỗ trợ cho thâm hụt ngày càng lớn, cũng như kỳ vọng về triển vọng tăng trưởng thực mạnh mẽ hơn. Tuy nhiên, trong ngắn hạn, chúng tôi cho rằng sự lạc quan này đang có dấu hiệu bị thổi phồng. Dự kiến, Fed sẽ tiếp tục cắt giảm lãi suất trong các cuộc họp sắp tới, điều này có thể tạo ra áp lực giảm giá tạm thời đối với đồng USD. Về dài hạn, chúng tôi vẫn duy trì quan điểm lạc quan, với dự báo tỷ giá EUR/USD sẽ đạt 1.01 trong vòng 12 tháng tới.

- Vĩ mô: Cuộc khảo sát ý kiến của các Cán bộ tín dụng cấp cao của Fed (SLOOS) trong quý 4 đã cung cấp thêm bằng chứng cho thấy chính sách tiền tệ hiện tại vẫn thực sự mang tính thắt chặt. Các thành viên FOMC tránh đưa ra định hướng rõ ràng do dữ liệu kinh tế vĩ mô biến động và tình hình tài khóa không chắc chắn. Tuy nhiên, với áp lực lạm phát cơ bản và xu hướng thị trường lao động đang tiếp tục hạ nhiệt, cùng với gói kích thích tài khóa chưa được triển khai cho đến cuối năm 2025, chúng tôi cho rằng Fed sẽ có khả năng chọn cắt giảm lãi suất từ tháng 12 trở đi.

- FX: Sự khác biệt trong kỳ vọng tăng trưởng giữa Mỹ và khu vực đồng Euro đã gây áp lực lên tỷ giá EUR/USD kể từ tháng 9, xu hướng này càng rõ rệt hơn sau kết quả bầu cử Mỹ. Chúng tôi đánh giá rằng việc đặt cược vào khả năng đồng USD giảm giá trong ngắn hạn so với các đồng tiền Bắc Âu hoặc GBP đang mang lại cơ hội đầu tư với tỷ lệ rủi ro/lợi nhuận hấp dẫn.

- STIR: Chênh lệch EUR/USD XCCY basis tiếp tục tăng, vượt qua mức 0 và tiến gần mức cao nhất sau khủng hoảng tài chính, đi ngược lại dự đoán của chúng tôi. Chúng tôi cho rằng hướng của dòng vốn và các quy định sẽ hạn chế sự gia tăng thêm của chênh lệch này.

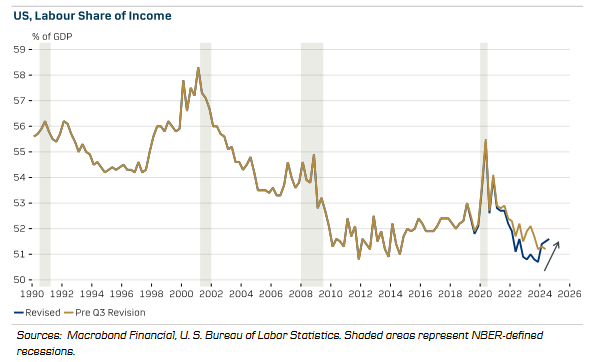

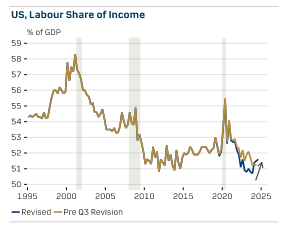

Biểu đồ tuần: Sau khi điều chỉnh số liệu quý 3, áp lực chi phí lao động tại Mỹ dường như lại tăng lên.

Kinh tế vĩ mô: Bầu cử sẽ không mang lại tăng trưởng ngay lập tức

Đường cong lợi suất USD tiếp tục tăng, phản ánh kỳ vọng về lạm phát nhanh hơn và phần bù rủi ro cao hơn để tài trợ cho thâm hụt ngày càng lớn, cũng như kỳ vọng về triển vọng tăng trưởng thực mạnh mẽ hơn. Tuy nhiên, trong ngắn hạn, chúng tôi cho rằng sự lạc quan này đang bị thổi phồng quá mức.

Dữ liệu CPI tuần trước cho thấy, ngoại trừ thành phần nhà ở bị chững lại, tất cả các danh mục chính của CPI lõi tiếp tục cho thấy đà lạm phát đang giảm. Ngay cả giá nhà ở, dù biến động, vẫn cho thấy xu hướng giảm rõ rệt.

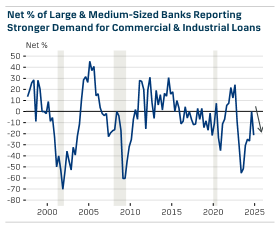

Thêm vào đó, khảo sát Senior Loan Officer Opinion Survey (SLOOS) quý 4 của Fed cho thấy nhu cầu tín dụng vẫn chưa có dấu hiệu phục hồi, dù điều kiện tài chính dường như đã nới lỏng trong 6 tháng qua. Trên thực tế, số lượng các ngân hàng lớn và vừa báo cáo nhu cầu giảm đối với các khoản vay thương mại và công nghiệp (C&I) đã tăng so với quý trước (xem biểu đồ 1). Xu hướng tương tự cũng xuất hiện trong các khoản vay nhà ở của hộ gia đình. Mặc dù dữ liệu hàng tuần từ Hiệp hội Ngân hàng Thế chấp (MBA) cho thấy số lượng hồ sơ xin vay thế chấp tăng tạm thời vào tháng 9, nhưng sự tăng trưởng này gần như chỉ đến từ hoạt động tái cấp vốn thay vì mua nhà.

Biểu đồ 1: Các ngân hàng tiếp tục ghi nhận nhu cầu tín dụng suy giảm trong quý 4 (theo khảo sát SLOOS)

Theo chúng tôi, những phát hiện này tiếp tục cho thấy chính sách tiền tệ hiện tại vẫn mang tính thắt chặt. Tuy nhiên, các thành viên FOMC dường như ngày càng không chắc chắn về mức độ thắt chặt này, điều này giải thích cho sự thiếu vắng rõ ràng các định hướng chính sách trong những bài phát biểu gần đây. Tuần trước, Chủ tịch Fed Boston, bà Susan Collins, lưu ý rằng đây không phải là thời điểm thích hợp để đưa ra "định hướng chính sách". Ông Thomas Barkin từ Fed Richmond cũng cho biết ông không biết liệu chính sách hiện tại đang thắt chặt ở mức độ nào.

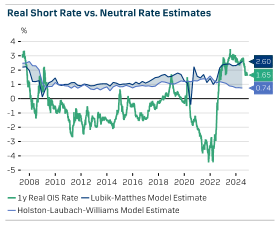

Điều thú vị là mô hình Lubik-Matthes của chính Fed Richmond cho thấy lãi suất trung lập của Mỹ hiện đã tăng lên trên mức mà lãi suất OIS thực tế điều chỉnh theo lạm phát kỳ hạn 1 năm đang giao dịch. Trong khi đó, ước tính tương tự của Fed New York theo mô hình Holston-Laubach-Williams vẫn thấp hơn đáng kể so với lãi suất thị trường hiện tại (xem biểu đồ 2). Mặc dù chúng tôi thường không đặt quá nhiều trọng tâm vào một mô hình cụ thể, nhưng rõ ràng là tín hiệu từ các mô hình đang có sự mâu thuẫn, sự không chắc chắn về tài khóa, và dữ liệu kinh tế vĩ mô biến động đang khiến các nhà hoạch định chính sách trở nên thận trọng hơn trong việc đưa ra định hướng chính sách.

Biểu đồ 2: Các mô hình lãi suất trung lập đưa ra tín hiệu trái chiều về mức độ thắt chặt của chính sách hiện tại

Dữ liệu năng suất quý 3 mới nhất vừa được công bố cho thấy một số điều chỉnh tích cực cho các số liệu năm 2023, nhưng cũng có những điều chỉnh tiêu cực tương tự cho năm 2024 Tăng trưởng năng suất giảm tốc đã khiến tỷ trọng thu nhập lao động của Mỹ tăng trong vài quý gần đây (xem biểu đồ 3). Điều này đồng nghĩa với việc chi phí lao động gia tăng đang bắt đầu dần dần tạo áp lực lên biên lợi nhuận hoạt động của các doanh nghiệp, và cuối cùng có thể dẫn đến áp lực cắt giảm chi phí. Thực tế, mức tăng điều chỉnh đã phù hợp với sự gia tăng các trường hợp sa thải ngoài ý muốn trong năm nay. Tuy nhiên, chúng tôi không coi đây là lý do để hoảng sợ, bởi cả hai chỉ số này vẫn đang ở mức thấp lịch sử. Dù vậy, đây cũng là một yếu tố khác cho thấy rủi ro có thể vẫn nghiêng về việc thị trường lao động suy yếu.

Biểu đồ 3: Áp lực chi phí lao động đã tăng cao hơn trong năm 2024

Chúng tôi vẫn kỳ vọng Fed sẽ tiếp tục cắt giảm lãi suất từng bước với biên độ 25 bps trong các cuộc họp sắp tới. Chúng tôi nhận thấy tỷ lệ rủi ro/lợi nhuận hấp dẫn khi đặt cược vào việc cắt giảm lãi suất nhanh hơn so với dự báo hiện tại của thị trường. Tuần trước, chúng tôi đã đưa ra khuyến nghị chiến lược bán USD/SEK theo tỷ giá giao ngay.

FX: Tiềm năng USD điều chỉnh giảm trong ngắn hạn, tăng trong dài hạn

Cặp EUR/USD đã giảm gần 400 pip kể từ sau cuộc bầu cử tại Mỹ, do USD liên tục là tâm điểm trong các giao dịch liên quan đến "hiệu ứng Trump". Trong khi đó, triển vọng về thuế quan cùng nhiều yếu tố khác đã khiến đồng EUR trở thành mắt xích yếu nhất trong nhóm G10.

Chúng tôi đồng ý rằng kết quả bầu cử có lợi cho USD trong trung hạn nhờ các chính sách kinh tế tiềm năng, nhưng tin rằng USD có thể suy yếu đôi chút vào cuối năm nay. Vị thế long USD hiện vẫn đang ở mức cao, trong khi thị trường kỳ vọng Fed vẫn thiên về hướng thắt chặt, đặc biệt khi chúng tôi nhận thấy rủi ro suy giảm đối với triển vọng tăng trưởng chu kỳ của Mỹ.

Biểu đồ 4: Sự khác biệt trong dự báo của Bloomberg về tăng trưởng GDP của Mỹ và khu vực đồng Euro năm 2025 đang đẩy EUR/USD giảm xuống

Kể từ tháng 9, triển vọng tăng trưởng của Mỹ và khu vực Eurozone trong năm tới đã có sự khác biệt rõ rệt, và kết quả bầu cử Mỹ càng làm rõ xu hướng này. Đây là yếu tố chính đẩy EUR/USD xuống thấp và củng cố quan điểm chiến lược của chúng tôi về đồng EUR yếu. Thêm vào đó, sự không chắc chắn về chu kỳ cắt giảm lãi suất của Fed vào năm 2025 có vẻ lớn hơn sự không chắc chắn liên quan đến lộ trình lãi suất của ECB, đặc biệt khi chính sách tài khóa mở rộng hơn ở Mỹ đang tạo áp lực tăng lên lợi suất trái phiếu Mỹ.

Câu hỏi quan trọng hiện nay là sự khác biệt dự kiến này đã được định giá bao nhiêu trong năm tới. Như hiện tại, rủi ro từ việc áp dụng thuế quan thông qua các lệnh hành pháp có thể xảy ra tương đối nhanh, sớm nhất là ngay trong nửa đầu năm tới. Nếu xảy ra, điều này có thể đóng vai trò là chất xúc tác đẩy EUR/USD giảm sâu hơn. Như đã thấy trong cuộc chiến thương mại Mỹ - Trung bắt đầu từ năm 2018, sự leo thang đã có tác động giảm mạnh đến EUR/USD (mặc dù tác động lớn nhất được thấy rõ đối với USD/CNY), ngay cả khi kỳ vọng về một cuộc chiến thương mại đã phần nào được phản ánh trước khi thuế quan được áp dụng. Vào thời điểm đó, việc áp đặt mức thuế 25% đối với một số mặt hàng nhập khẩu từ Trung Quốc đánh dấu sự bắt đầu của cuộc chiến thương mại và dẫn đến sự giảm mạnh của EUR/USD.

Biểu đồ 5: Sự leo thang trong cuộc chiến thương mại Mỹ - Trung đã tác động đáng kể đến tỷ giá EUR/USD

Chỉ còn hơn hai tuần nữa là đến báo cáo việc làm tiếp theo, chúng ta đang bước vào một giai đoạn với ít thông tin dữ liệu. Chúng tôi nhận thấy rủi ro/ lợi nhuận hấp dẫn trong việc đặt cược vào một sự điều chỉnh USD tiềm năng trong ngắn hạn so với Scandies hoặc GBP, vì một khu vực Euro đang bất ổn về kinh tế và chính trị không làm tăng sự lạc quan của chúng tôi đối với EUR. Trong dài hạn, chúng tôi vẫn duy trì quan điểm giảm giá đối với EUR/USD, kỳ vọng tăng trưởng của Mỹ sẽ mạnh hơn so với khu vực Euro trong năm tới, và mục tiêu là đạt 1.01 trong vòng 12 tháng tới.

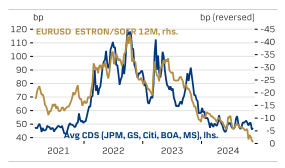

STIR: Chênh lệch XCCY EURUSD basis đã tiếp tục tăng lên và, trái với dự đoán của chúng tôi, đã vượt qua mức 0. Nếu chúng ta tính toán XCCY basis theo OIS/OIS, chênh lệch hiện đang giao dịch gần mức cao nhất kể từ sau khủng hoảng tài chính. Do đó, thị trường XCCY EURUSD basis đang tiến vào vùng chưa được khám phá. Tuy nhiên, các quy định và hướng của dòng vốn là những yếu tố quan trọng cần chú ý theo dõi.

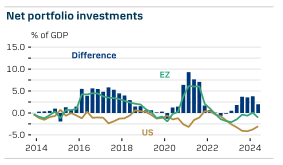

Biểu đồ 6: Mỹ là quốc gia có dòng vốn chảy vào lớn

Mỹ đang chứng kiến dòng vốn đầu tư danh mục chảy vào ròng khoảng 2-3% GDP. Trong khi đó, khu vực Euro, cả dòng vốn vào và ra gần như cân bằng. Do đó, các nhà đầu tư toàn cầu có nhu cầu đầu tư và/hoặc phòng ngừa rủi ro tại Mỹ. Điều này không đúng với khu vực Eurozone. Thực tế, các nhà đầu tư trong khu vực Eurozone là những người nắm giữ các khoản đầu tư danh mục lớn tại Mỹ. Khi chênh lệch XCCY EURUSD basis tăng, việc phòng ngừa rủi ro FX đối với các khoản đầu tư tại Mỹ trở nên rẻ hơn đối với các nhà đầu tư Eurozone, nếu các yếu tố khác không thay đổi. Do đó, sự phát triển gần đây tạo ra cơ hội để tăng cường và gia hạn các biện pháp phòng ngừa rủi ro FX, điều này sẽ làm hạn chế sự tăng thêm của chênh lệch XCCY basis.

Biểu đồ 7: Chúng tôi dự đoán mối quan hệ giữa XCCY basis và rủi ro tín dụng sẽ duy trì ổn định

Quy định sau khủng hoảng tài chính đã hạn chế khả năng trung gian của các ngân hàng trên thị trường FX swap và khai thác cơ hội chênh lệch lãi suất có bảo hiểm. Yêu cầu về vốn đối với các ngân hàng Mỹ đã trở nên nghiêm ngặt hơn, dẫn đến điều kiện hỗ trợ USD bị thắt chặt và sự gia tăng của chênh lệch EURUSD XCCY basis trong thời kỳ căng thẳng tài chính. Do đó, nếu lo ngại suy thoái tái diễn và phí rủi ro tín dụng tăng lên, chúng tôi dự đoán sự chênh lệch này sẽ gia tăng trở lại.

Vì vậy, mức chênh lệch hiện tại ở mức cao trong bối cảnh lịch sử , kết hợp với các yếu tố cấu trúc như hướng dòng vốn và quy định, sẽ hạn chế sự gia tăng thêm của chênh lệch này theo quan điểm của chúng tôi.

Danske Bank