Báo cáo Kaiko Research tuần 4 tháng 7: Liệu sự ra mắt của ETH ETF giao ngay có phải sự kiện “bán tin tức” hay không?

Tuấn Hưng

Junior Analyst

BTC đã tăng trên 67 nghìn USD sau sự cố “màn hình xanh” trên toàn cầu, Joe Biden đã kết thúc nỗ lực tái tranh cử của mình vào tối Chủ nhật, sàn giao dịch WazirX của Ấn Độ đã tạm dừng giao dịch sau khi bị hack 230 triệu đô la. Tuần này chúng ta sẽ tìm hiểu về vị thế thị trường trước khi ra mắt ETF ETH giao ngay, sự sụp đổ của Kimchi Premium và sự thay đổi trong kỳ vọng cắt giảm lãi suất

Liệu sự ra mắt của ETH ETF giao ngay có phải sự kiện “bán tin tức” hay không?

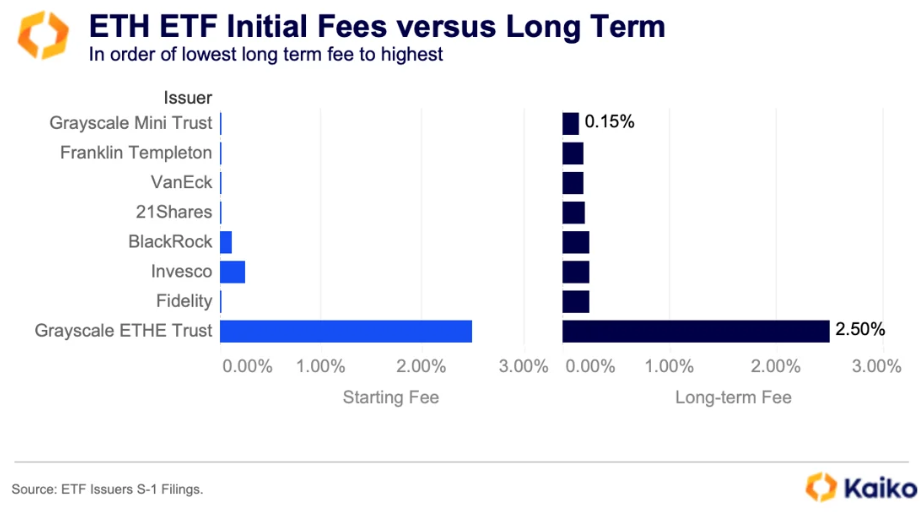

Các ETF ETH giao ngay dự kiến sẽ ra mắt vào ngày 23 tháng 7, chỉ hơn hai tháng sau khi SEC chấp thuận thay đổi quy tắc để các sàn giao dịch niêm yết các quỹ này. Các tổ chức phát hành ETF đã dành thời gian can thiệp để thảo luận chi tiết hơn với SEC. Hồ sơ S-1 cuối cùng vào tuần trước đã tiết lộ các khoản phí mà nhà phát hành sẽ tính, bao gồm một số điều bất ngờ.

Grayscale sẽ chuyển đổi quỹ tín thác ETHE của mình thành quỹ ETF giao ngay cũng như tung ra một quỹ tín thác nhỏ sẽ được đầu tư 1 tỷ USD từ quỹ cũ. Tương tự như quyết định về BTC ETF, Grayscale giữ phí của ETHE cao hơn đáng kể so với các đối thủ cạnh tranh, ở mức 2.5%.

ETH ETF mức phí ban đầu và mức phí trong dài hạn

Tương tự như việc ra mắt BTC ETF, hầu hết các tổ chức phát hành đều chọn miễn phí. Các mức khuyến mãi giá khác nhau, từ miễn phí trong 6 tháng đến 1 năm hoặc cho đến khi tài sản đạt từ 500 triệu USD đến 2.5 tỷ USD. Cuộc chiến phí là một dấu hiệu cho thấy mức độ cạnh tranh của thị trường. Các tổ chức phát hành đang hoạt động với tỷ suất lợi nhuận eo hẹp, điều này có thể giải thích cho quyết định rút lui của Ark Invest khỏi cuộc đua ETH ETF.

Trong khi Grayscale Mini Trust có mức phí thấp nhất trên thị trường, mức phí đầu tiên lẫn phí trong dài hạn của Grayscale ETHE cũng được đặt ở mức cao nhất trên thị trường. Quyết định giữ phí ETHE ở mức 2.5% của họ có thể dẫn đến dòng vốn chảy ra khỏi quỹ, phản ánh hiệu suất của GBTC sau khi chuyển đổi thành BTC ETF giao ngay.

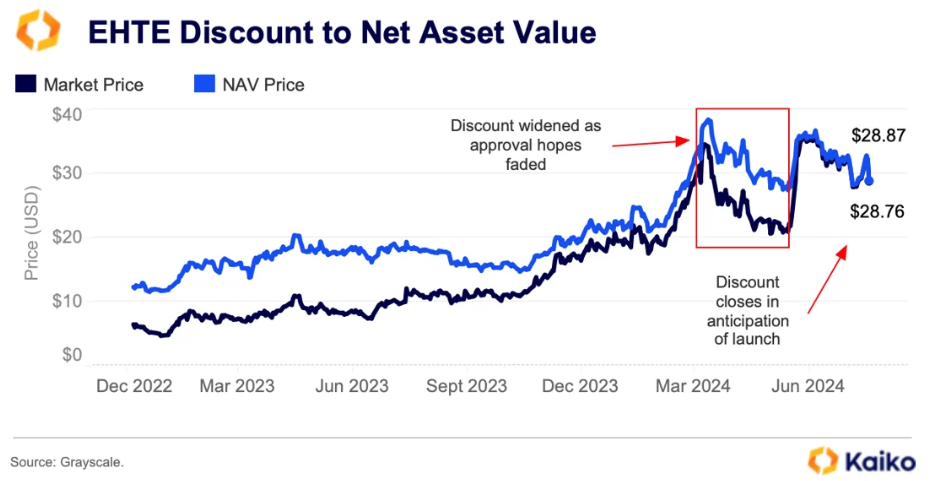

ETHE đang thấp hơn với giá trị tài sản ròng (NAV) và mức chênh lệch này đã được thu hẹp trong vài tuần qua, sau khi mở rộng từ tháng Hai đến tháng Năm khi hy vọng về việc phê duyệt ETH ETF giảm dần. Sự thu hẹp khoảng cách chiết khấu cho thấy các nhà giao dịch đã mua ETHE dưới mệnh giá và sẽ đổi các tài sản này ở mức giá NAV khi chuyển đổi để hiện thực hóa lợi nhuận

ETHE ở mức chiết khấu so với giá trị tài sản ròng (NAV)

Ngoài khả năng dòng tiền chảy ra từ ETHE của Grayscale, triển vọng cho các ETF giao ngay của ETH vẫn chưa rõ ràng. Các lần ra mắt trước đây có thể cung cấp một cái nhìn về nhu cầu ban đầu.

Will Cai, trưởng bộ phận phân tích chỉ số tại Kaiko, cho biết: “Việc ra mắt các ETF dựa trên hợp đồng tương lai của ETH ở Mỹ vào cuối năm ngoái đã gặp phải nhu cầu thấp, mọi ánh mắt đều đổ dồn vào việc ra mắt các ETF giao ngay với hy vọng tích lũy tài sản nhanh chóng. Mặc dù một bức tranh đầy đủ về nhu cầu có thể chưa xuất hiện trong vài tháng, giá ETH có thể nhạy cảm với số lượng dòng tiền vào trong những ngày đầu tiên.”

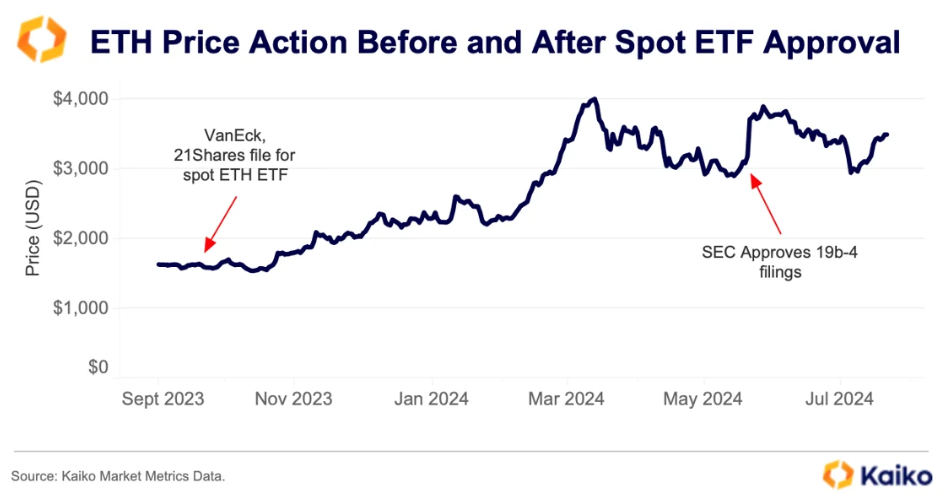

ETH có xu hướng giảm sau khi tăng trong ngắn hạn vào tháng 5 sau khi được phê duyệt 19b-4. Trước đó, ETH đã test các mức quanh $4,000 vào tháng 3 khi BTC đạt mức cao kỷ lục.

Biến động giá của ETH trước và sau khi được phê duyệt ETF

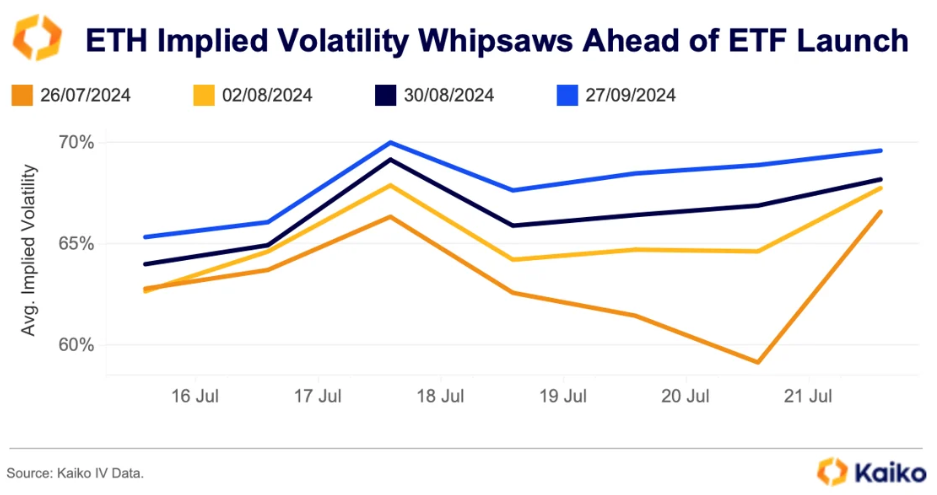

Biến động hàm ý của ETH tăng vọt vào cuối tuần. Biến động của hợp đồng gần nhất đáo hạn và ngày 26 tháng 7, tăng từ 59% lên 67%. Một lần nữa, điều này cho thấy ít niềm tin hơn về việc ra mắt ETF, vì các nhà giao dịch sẵn sàng trả phí premium cao hơn để phòng ngừa rủi ro.

Biến động hàm ý của ETH tăng mạnh trước sự ra mắt của ETF

Điều này xảy ra trước khi Tổng thống Hoa Kỳ Joe Biden rút khỏi cuộc bầu cử nên mức tăng đột biến có thể liên quan đến việc ETH ETF ra mắt vào 23 tháng 7 chứ không phải do sự bất ổn chính trị. Biến động hàm ý đối với các hợp đồng đáo hạn vào tháng 8 đều duy trì ở mức trên 65% và ở mức 70% đối với hợp đồng đáo hạn ngày 27 tháng 9.

Khối lượng giao dịch của các sàn giao dịch Hàn Quốc giảm mạnh trước những quy định chính sắp được công bố

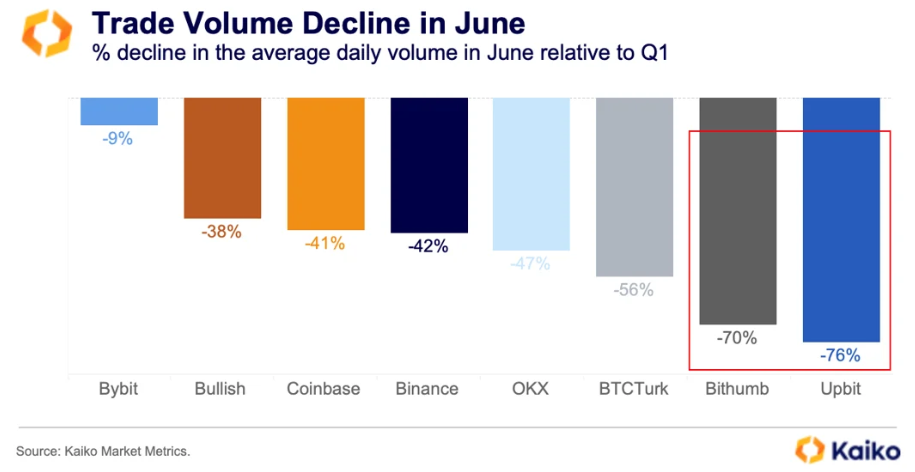

Các sàn giao dịch Hàn Quốc đã trải qua sự sụt giảm đáng kể về khối lượng giao dịch so với các nền tảng khác trong tháng 6 trong bối cảnh tâm lý rủi ro trở nên tồi tệ. Khối lượng trung bình hàng ngày trên Upbit giảm xuống còn 890 triệu USD, giảm tới 76% so với quý 1. Bithumb cũng báo cáo khối lượng giảm 70%. Để so sánh, khối lượng của Coinbase giảm 40%, Bullish giảm 38%, trong khi Bybit hoạt động tốt nhất với mức giảm khối lượng trung bình hàng ngày chỉ là 8%.

Khối lượng giao dịch giảm trong tháng 6

% giảm so với trung bình khối lượng giao dịch hàng ngày so với quý 1

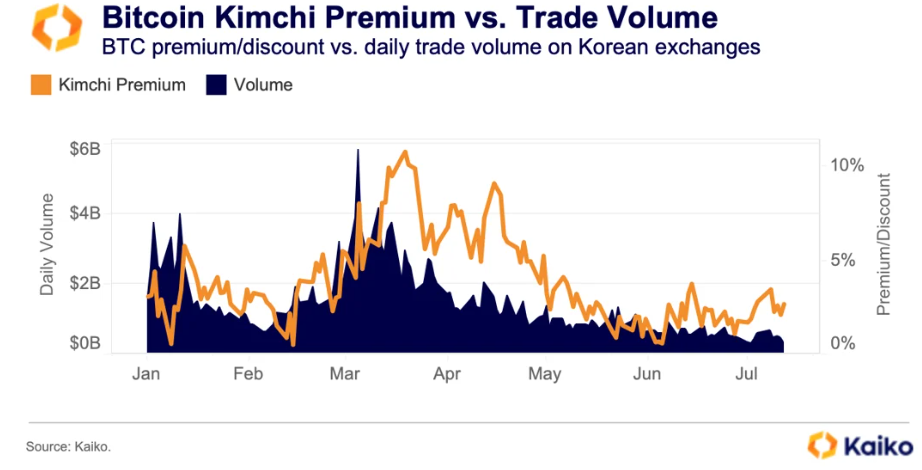

Một yếu tố góp phần vào sự sụt giảm mạnh về khối lượng giao dịch trên Upbit và Bithumb là việc triển khai Đạo luật bảo vệ người dùng tài sản ảo gần đây và làm dấy lên lo ngại về khả năng bị hủy niêm yết hàng loạt. Điều này đã được phản ánh bằng sự sụt giảm mạnh của Bitcoin Kimchi Premium – chênh lệch giá giữa BTC trên thị trường Hàn Quốc và BTC toàn cầu. Sự chênh lệch giá này đạt mức cao nhất trong nhiều năm là 14% vào tháng 3 trước khi giảm xuống chỉ còn 3% vào tháng 7, cho thấy nhu cầu đã hạ nhiệt đáng kể.

Bitcoin Kimchi Premium và khối lượng giao dịch

Sự cạnh tranh tại thị trường Hàn Quốc ngày càng gay gắt trong những tháng gần đây, khi cả Bithumb và Upbit đều tích cực niêm yết các tài sản mới. Khối lượng giao dịch trên bithumb đạt mức cao nhất mọi thời đại vào tháng 1 sau khi triển khai chiến dịch không tính phí kéo dài 5 tháng từ tháng 10 năm 2023 cho đến tháng 2 năm 2024. Sàn giao dịch đã cố gắng giữ lại một số lợi nhuận sau khuyến mãi với thị phần tăng lên 30% vào tháng 6 từ mức chỉ 11% một năm trước.

Để phân tích sâu hơn về thị trường Hàn Quốc và bối cảnh pháp lý xung quanh việc niêm yết, hãy xem báo cáo gần đây từ Presto Labs và Kaiko.

Nhu cầu của các nhà đầu tư tổ chức có tăng trong tháng 7?

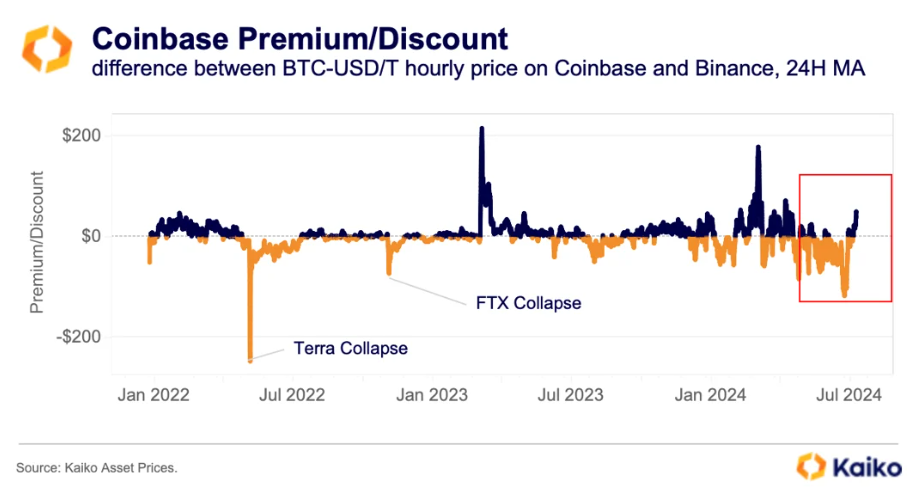

Coinbase Premium, được định nghĩa là chênh lệch giữa giá Bitcoin hàng giờ trên cặp BTC-USD của Coinbase và cặp BTC-USDT của Binance, đã chuyển biến tích cực vào đầu tháng 7 sau khi chạm mức thấp nhất kể từ sự sụp đổ của Terra vào năm 2022 vào cuối tháng 6.

Số liệu này đôi khi được coi là thước đo tâm lý của các tổ chức vì khối lượng giao dịch của tổ chức chiếm hơn 80% hoạt động giao dịch trên Coinbase, trong khi Binance tập trung hơn vào việc bán lẻ.

Coinbase Premium/Discount

Chênh lệch giá giữa BTC-USD/T hàng giờ trên Coinbase và Binance

Coinbase premium trong quá khứ đã di chuyển song song với các sự kiện thị trường lớn, chẳng hạn như sự sụp đổ của Terra và FTX. Những sự kiện này đã dẫn đến nhu cầu của tổ chức đối với Bitcoin giảm đáng kể, khiến premium chuyển thành discount.

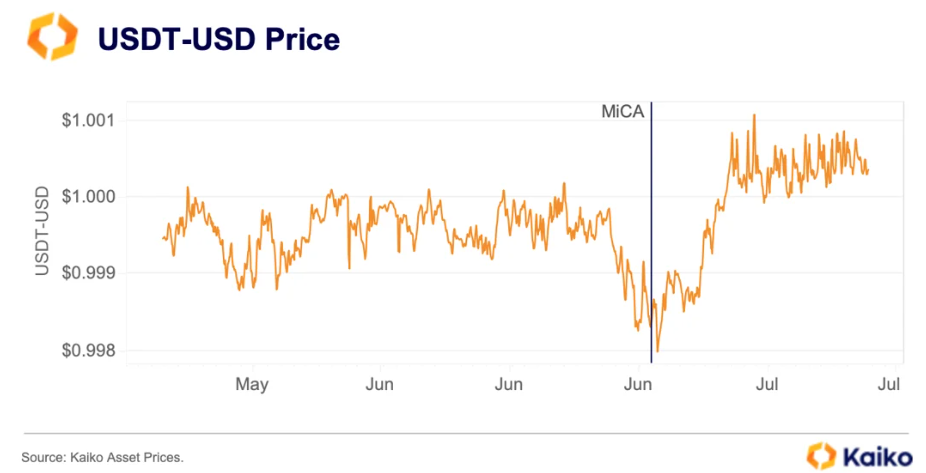

Tuy nhiên, sự gia tăng gần đây của Coinbase premium có thể đã bị phóng đại do sự biến động ngày càng tăng của USDT của Tether. Sự biến động này trùng hợp với việc triển khai Quy định về tài sản tiền điện tử (MiCA) của Liên minh Châu Âu, quy định thực thi các yêu cầu nghiêm ngặt đối với các nhà phát hành stablecoin.

Giá USDT-USD

Tether, hiện không tuân thủ các quy định này, đã phải đối mặt với các hạn chế đối với người dùng Khu vực Kinh tế Châu Âu (EEA) bởi các sàn giao dịch tiền điện tử lớn. Kết quả là vào cuối tháng 6, USDT đã mất giá so với USD. Mặc dù đã phục hồi vào đầu tháng 7 trên hầu hết các sàn giao dịch, nhưng USDT vẫn tiếp tục gặp khó khăn trên các sàn giao dịch ít thanh khoản hơn như Binance US.

Thay đổi về kỳ vọng lãi suất

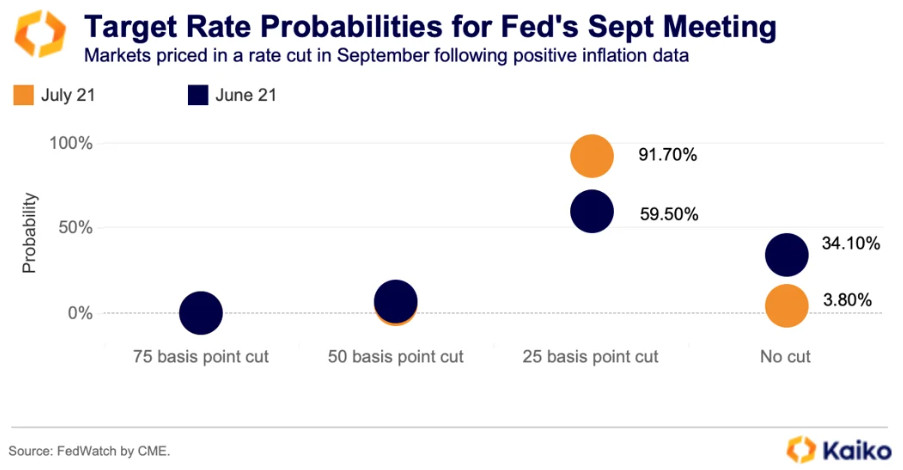

Kỳ vọng cắt giảm lãi suất đã được cải thiện đáng kể trong bốn tuần qua. Tỷ lệ lạm phát hàng tháng của Mỹ đã giảm trong tháng 6 lần đầu tiên kể từ đại dịch năm 2020. Dữ liệu đáng khích lệ này được phản ánh qua việc kỳ vọng cắt giảm lãi suất được cải thiện.

Các thị trường hiện đang định giá xác suất gần 92% rằng ngân hàng trung ương sẽ cắt giảm lãi suất 25 điểm cơ bản tại cuộc họp tháng 9.

Xác suất của lãi suất mục tiêu trong cuộc họp tháng 9 của Fed

Thị trường đã định giá lần cắt giảm lãi suất đầu tiên và tháng 9 sau những tín hiệu tích cực của chỉ số lạm phát

Điều này đánh dấu sự gia tăng so với tháng 6 và có thể là một cú hích tiềm năng cho BTC vì tài sản rủi ro thường hoạt động tốt hơn khi lãi suất thấp hơn. Trong môi trường lãi suất thấp, các nhà đầu tư được khuyến khích tìm kiếm lợi nhuận cao hơn, điều này dẫn đến dòng vốn chảy vào các tài sản rủi ro như BTC.

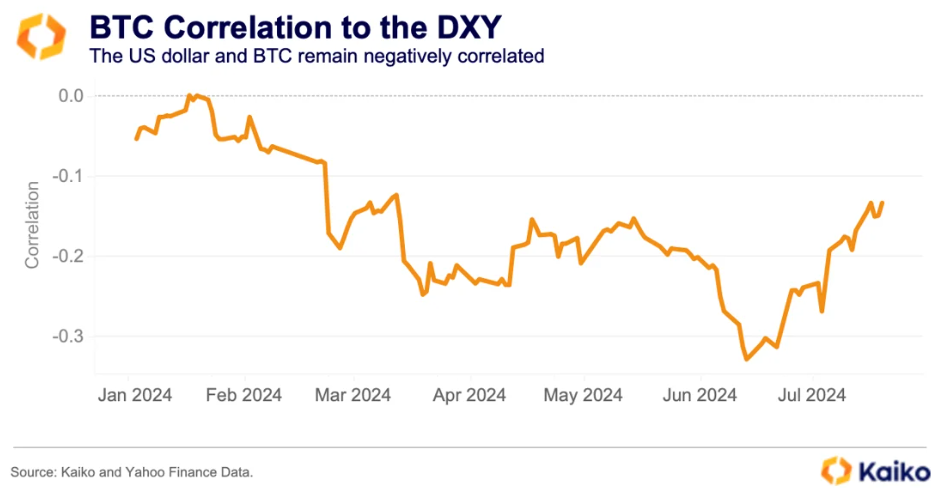

Một lợi ích khác của lãi suất thấp hơn là một đồng USD yếu hơn. BTC và USD có mối tương quan nghịch, có nghĩa là chúng di chuyển theo hướng trái ngược nhau. Chỉ số DXY đã giảm 1.34% trong tháng qua do thị trường định giá việc cắt giảm lãi suất. Trong khi đó, BTC đã tăng hơn 5% khi DXY giảm.

Mối tương quan giữa BTC và DXY

USD và BTC vẫn giữ mối tương quan nghịch đảo

Mặc dù chỉ số này thường giữ ở mức âm trong quá khứ, mối tương quan này có thể thay đổi nếu cựu Tổng thống Donald Trump giành được sự chú ý, vì ông được nhiều người coi là một ứng cử viên ủng hộ tiền điện tử.

Tính cạnh tranh gia tăng tại các sàn giao dịch Hoa Kỳ

Các sàn giao dịch tiền điện tử ở Mỹ đã trải qua những biến động khác nhau trong năm qua. Điều này đã dẫn đến sự xuất hiện của các đối thủ cạnh tranh mới, khi sàn giao dịch tiền điện tử Bullish giành được nhiều thị phần hơn và thậm chí thách thức Coinbase trên một số tài sản.

Khối lượng giao dịch của Bullish đang thách thức Coinbase

Ngày càng nhiều các nhà giao dịch sử dụng Bullish để giao dịch BTC và ETH

Khi nói đến giao dịch BTC và ETH, Bullish hiện có khối lượng giao dịch tương đương với Coinbase. Sàn giao dịch với tuổi đời khá trẻ này thậm chí đã làm lu mờ khối lượng BTC và ETH của Coinbase trong năm nay.

Bullish, được ra mắt vào thời kỳ đỉnh cao của thị trường tăng giá cuối cùng vào năm 2021, đã chứng kiến khối lượng giao dịch cao liên tục đối với BTC và ETH trong năm qua. Sàn giao dịch đã giành được thị phần sau khi các nhà tạo lập thị trường rời khỏi Binance US vào tháng 6 năm ngoái trong bối cảnh cơ quan quản lý giám sát chặt chẽ.

Kaiko Research